ธนาคารแห่งประเทศไทยเปิดให้มีผู้สมัครเพื่อให้บริการประเภทใหม่ “ธนาคารพาณิชย์ไร้สาขา : Virtual Bank” เมื่อเดือนกันยายน 2567 และจะประกาศผลผู้ได้รับใบอนุญาตประมาณกลางปี 2568

Virtual Banks จะสามารถเริ่มและประสบความสำเร็จในประเทศไทยได้หรือไม่?

เหตุผลในการเริ่มต้น Virtual Banks ในไทย

1.ประชากรในสัดส่วนสูงถึง 63% มีบัญชีเงินฝากแต่ยังเข้าไม่ถึงบริการอื่นจากระบบธนาคารในปัจจุบัน แม้จะเข้าใจดิจิทัลเป็นอย่างดีก็ตาม จากข้อมูลพบว่าเศรษฐกิจนอกระบบคิดเป็นเกือบครึ่งหนึ่งของ GDP ของประเทศไทย และประมาณ 52% ของกำลังแรงงาน คนไทยจำนวนมากต้องพึ่งพาหนี้นอกระบบ

2.ธนาคารแห่งประเทศไทย หน่วยงานกำกับดูแลที่สนับสนุน ได้วางระเบียบ/กรอบการ virtual banking เพื่อขับเคลื่อนการเข้าถึงบริการทางการเงิน และสามารถใช้ประโยชน์จากประสบการณ์ที่ผ่านมาของตลาดเพื่อนบ้านในเอเชีย เริ่ม virtual banks มาแล้ว 3-5 ปี และขณะนี้กำลังแชร์แนวปฏิบัติที่ดีที่สุดและเทคโนโลยีที่ใช้ได้จริง ซึ่งสามารถถ่ายโอนและใช้ประโยชน์ได้ง่ายขึ้นสำหรับตลาดประเทศไทย

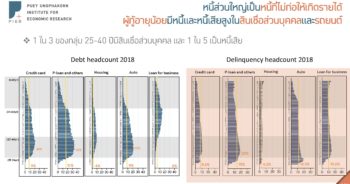

โดยหลักการแล้วประเทศไทยมีความพร้อมแค่ไหน สำหรับธนาคารดั้งเดิมของไทยมีผลประกอบการที่แข็งแกร่ง มีการแข่งขันที่รุนแรง โดยเฉพาะกลุ่มลูกค้าธุรกิจ และลูกค้าบุคคล ภายใต้กรอบความคิดในการทำธุรกิจตามหลักฐานที่เคยมีมา โดยที่ข้อมูลของลูกค้าไม่ได้มีการแบ่งปันเพื่อการจัดการกับความเสี่ยงในภาพรวม จึงมีกลุ่มคนหลายกลุ่มในเศรษฐกิจแบบ “Gig Economy” ที่อาจจะไม่มีรายได้ประจำที่คงที่ มีรายได้หลายทาง อาจจะไม่เข้าเกณฑ์ความเสี่ยงของธนาคารเหล่านั้น คนกลุ่มหนึ่งจึงไม่สามารถเข้าถึงบริการหลายอย่างของธนาคารดั้งเดิม จึงหันไปพึ่งแหล่งเงินนอกระบบ

ประเทศไทยมีคนที่มีอาชีพอิสระอยู่ถึง 52.7% ของจำนวนแรงงานทั้งหมด เท่ากับ 48.4% ของ GDP เพราะแรงงานในภาคเกษตรกรรมมีถึง 63% ของจำนวนประชากรทั้งหมด มีหนี้ครัวเรือน 16 ล้านล้านบาท หรือเกือบถึง 90% ของ GDP ปี 2567 ซึ่งในจำนวนนี้ มีหนี้ที่อยู่นอกระบบถึง 20% ของหนี้ครัวเรือน คือประมาณ 3.2 ล้านล้านบาท โดยเฉพาะหนี้เพื่อการบริโภค ซึ่งระบบธนาคารดั้งเดิมไม่ปล่อยกู้

ด้วยแนวคิดในการประกอบธุรกิจธนาคารของธนาคารไร้สาขา ที่ต่างจากแบบดั้งเดิม การให้ใบอนุญาตเข้ามาในการแข่งขันนี้ น่าจะช่วยลดปัญหาหนี้นอกระบบที่มีอยู่ถึง 3.2 ล้านล้านบาท และด้วยการที่ไม่มีสาขาและประกอบการบนระบบ(platform) ธนาคารยุค GenZ นี้จึงมีต้นทุนการดำเนินการต่ำกว่า และน่าจะมีประสิทธิผล(efficiency) สูงกว่าธนาคารแบบดั้งเดิม และส่วนใหญ่เน้นเจาะกลุ่มลูกค้าบุคคลมากกว่ากลุ่มบริษัทขนาดใหญ่ มีการจัดการบริหารข้อมูลลูกค้าเพื่อบริหารความเสี่ยงที่ใช้เทคโนโลยี วิเคราะห์ฐานข้อมูลแบบ AI ทำให้การนำเสนอราคาดอกเบี้ย และค่าธรรมเนียมไม่เหมือนธนาคารดั้งเดิม

สำหรับประเทศไทยจะให้ใบอนุญาต virtual banking 3 ราย จากผู้ที่ยื่นคำขอมาทั้งสิ้น 5 ราย ซึ่งมีทั้งธนาคารใหญ่เป็นหุ้นส่วน และบางรายเป็น non-bank หากเรามองไปในประเทศที่ได้ออกใบอนุญาตมากว่าห้าปีจะเห็นว่าสัดส่วนของผู้ประกอบการธนาคารไร้สาขา จะมีผู้ประกอบการประเภท non-bank เป็นสัดส่วนกว่าครึ่งในประเทศเพื่อนบ้าน โดย Non-bank นำเสนอบริการที่แตกต่างจากธนาคารเก่าแก่ทั้งหลาย และประชาชนของเขามีทางเลือกเพิ่มขึ้น

การมีอยู่ของทั้งธนาคารและ non-bank ที่เข้ามาทำ virtual banks ในตลาดที่มีธนาคารให้บริการทางการเงินค่อนข้างมากนั้น มาจากหลายเหตุผล

1.เพื่อส่งเสริมการแข่งขันส่งเสริมนวัตกรรมและการเข้าถึงบริการทางการเงิน หน่วยงานกำกับดูแลในตลาดต่างๆ ส่งเสริมการเข้ามาของทั้งธนาคารและ non-bank เพื่อให้เกิดการแข่งขัน สร้างนวัตกรรม และการเข้าถึงบริการทางการเงิน ฮ่องกงและสิงคโปร์ ได้ออกใบอนุญาต virtual bank เพื่อผู้บริโภคได้ประโยชน์จากผ่านการแข่งขันที่มากขึ้น

สิงคโปร์ Monetary Authority of Singapore (MAS) ให้ใบอนุญาตประกอบการ virtual bank 2 แบบ รวม 5 ใบ มีทั้งชื่อที่คุ้นเคยเช่น GRAB-Singtel และ Shopee ที่ไม่มีธนาคารเป็นหุ้นส่วน Ant financial ในเครือ Alibaba

อีกตัวอย่างหนึ่งของการส่งเสริมการแข่งขันที่มากขึ้น จากการเปิดให้ Virtual banks ดำเนินการ คือ ฮ่องกง เมื่อมีการประกาศใบอนุญาต Virtual banks ในปี 2019 ธนาคารที่มีอยู่เดิมได้ยกเลิกค่าธรรมเนียมบัญชีเงินฝากขั้นต่ำ เพื่อให้สอดคล้องกับมาตรฐานตลาดใหม่ ฮ่องกงเป็นประเทศแรกๆที่ให้ ใบอนุญาตประกอบการ virtual bank ถึง 8 ใบ แม้ว่าฮ่องกงมีธนาคารจำนวนมากมาย แต่ทำไม Hong Kong Monetary Authority (HKMA) ถึงยังให้ใบอนุญาตถึง 8 ใบ เช่น Bank of China-JD, Welab, standard chartered-PCCW, PingAn Insurance, etc. ผ่านมา 6 ปี virtual bank ในฮ่อง 3 จาก 8 ราย มีผลประกอบการคุ้มทุน และมีจำนวนบัญชี virtual ถึง 2.5 ล้านบัญชี จากประชากร 7.5ล้านคน หรือนับเป็น 30%

หรืออินโดนีเซีย ในปี2024 ที่แม้จะมีธนาคารกว่า 100 แห่ง ที่ให้บริการประชากรทั้งหมด 270 ล้านคน แต่ประชากรกว่า 50% ของอินโดนีเซียไม่มีบัญชีธนาคาร(unbanked)หรือที่มีบัญชีเงินฝาก แต่เข้าไม่ถึงผลิตภัณฑ์อื่น(underbanked) Virtual banks ช่วยยกระดับการเข้าถึงสินเชื่อของกลุ่ม Virtual banks โดยมีกว่า 70 ล้านบัญชีที่เปิดกับ Virtual banks ที่มีอยู่ 15 แห่ง ส่งผลให้การเบิกจ่ายเงินกู้เพิ่มขึ้น 22%

2.เพื่อกลุ่ม Underbanked เข้าถึงบริการได้มากขึ้น เนื่องจาก Virtual banks สามารถตอบสนองความต้องการเฉพาะของตลาดและช่องโหว่ทางโครงสร้างที่ธนาคารเดิมอาจไม่สามารถตอบสนองได้ การเปิดให้ non-bank และ Virtual banks ให้บริการ จึงมีเป้าหมายที่จะปิดจุดอ่อนดังกล่าว

virtual banks จะออกแบบระบบธนาคารใหม่ตั้งแต่ต้นจนจบ ทำให้บริการทั้งหมดเป็นแบบดิจิทัล ซึ่งจะช่วยลดต้นทุนการให้บริการลูกค้าแต่ละราย ทำให้เข้าถึงลูกค้าได้มากขึ้นและให้บริการที่ดีขึ้นสำหรับกลุ่มลูกค้าที่มีบัญชีเงินฝากแต่เข้าไม่ถึงผลิตภัณฑ์อื่น โดยเฉพาะกลุ่มลูกค้าที่ธนาคารเดิมไม่ได้ให้บริการอยู่ในขณะนี้

Virtual Banks ยังมุ่งนวัตกรรมที่ยึดลูกค้าเป็นศูนย์กลาง ธนาคารแบบดั้งเดิมมักเสนอบริการมาตรฐาน เนื่องจากเป็นระบบเก่าและต้องปฏิบัติตามกฎระเบียบ ในทางกลับกัน Virtual Banks ใช้ประโยชน์จากเทคโนโลยีเพื่อเสนอผลิตภัณฑ์ทางการเงินที่ปรับได้และออกแบบบริการที่ดึงให้กลับมาใช้อีกเพื่อตอบสนองความต้องการเฉพาะของผู้ใช้

3.เพื่อประสิทธิภาพของโครงสร้างต้นทุนและการดำเนินงาน ธนาคารแบบดั้งเดิมมีต้นทุนการดำเนินงานสูงเนื่องจากมีสาขาจริงและขั้นตอนการทำงานด้วยมือ Virtual Banks มีรูปแบบการดำเนินงานที่คล่องตัวโดยมีค่าใช้จ่ายทางอ้อมที่ลดลงและการเข้าถึงที่มากขึ้น รูปแบบที่คล่องตัวนี้ทำให้สามารถกำหนดราคาที่มีการแข่งขันและอัตราดอกเบี้ยที่ดีกว่า ซึ่งดึงดูดผู้บริโภคที่คำนึงถึงต้นทุน

ในขณะที่ธนาคารแบ่งกลุ่มลูกค้าและพัฒนาผลิตภัณฑ์ตามขอบเขตแบบเดิม แต่มีศักยภาพที่ยังไม่ได้ใช้และโอกาสที่ถูกมองข้าม ดังนั้นจึงไม่ใช่เกมที่ผลลัพธ์รวมเป็นศูนย์ที่ virtual banks จะเข้ามาแย่งชิงลูกค้าจากธนาคารแบบดั้งเดิม แต่จะทำให้ชิ้นเค้กใหญ่ขึ้น จากการเข้าถึงกลุ่มลูกค้า underserved ที่ยังใช้บริการไม่มาก

Virtual Banks ในช่วงแรกน่าจะให้บริการกลุ่มลูกค้าที่ไม่มีบัญชีธนาคารหรือมีบัญชีเงินฝากแล้ว แต่ยังไม่เข้าถึงบริการอื่นๆ ของประเทศไทย (63% ของประชากร) และเศรษฐกิจนอกระบบ (48.4% ของ GDP, 52.7% ของแรงงาน) เป็นหลัก ผ่านโมเดลสินเชื่อที่ขับเคลื่อนด้วย AI และการวิเคราะห์ข้อมูลทางเลือก

การเติบโตแบบร่วมมือกัน

ความร่วมมือระหว่างผู้เล่นรายเดิมและvirtual banks ผู้เล่นรายใหม่ถือเป็นปัจจัยสำคัญในการขยายขอบเขตของการมอบประสบการณ์การธนาคารที่ดีขึ้นและครอบคลุมมากขึ้นสำหรับลูกค้า

อย่างไรก็ตาม ตลาดแต่ละแห่งในเอเชียมีแนวทางที่แตกต่างกันในแง่ของผู้ดำเนินการ Virtual banks เพราะบางรายเป็นผู้นำตลาดเดิม และบางรายเป็นผู้เข้ามาใหม่ จึงไม่แปลกใจที่ผู้ประกอบการแต่ละรายจะมีแนวทางของตนเองและแต่ละรายก็สร้างจุดแข็งของตนเองในผลิตภัณฑ์หรือกลุ่มประชากร (อิงจากอายุ อาชีพ ภาคอุตสาหกรรม ที่ตั้งทางภูมิศาสตร์ ฯลฯ) ซึ่งโดยปกติแล้วจะเชื่อมโยงกับการเชื่อมต่อของระบบนิเวศและความร่วมมือที่มี โดยเฉพาะในฮ่องกงและสิงคโปร์ ที่สัดส่วนรายย่อยและ SME อยู่ที่ 50/50

แม้จะมีบางส่วนที่ทับซ้อนกัน แต่ธนาคารแต่ละแห่งมักจะชูคุณค่าของแบรนด์ จุดขายที่เป็นเอกลักษณ์ และช่องทางเฉพาะของตนเอง ซึ่งท้ายที่สุดแล้วก็จะนำมาซึ่งผลลัพธ์ที่สูงกว่าและทางเลือกที่มากขึ้นสำหรับลูกค้า

ในภูมิภาคเอเชียแปซิฟิก ผู้บุกเบิกธนาคารดิจิทัลรายใหม่ โดยเฉพาะผู้ที่มีความเกี่ยวข้องกับเทคโนโลยีที่แข็งแกร่ง ได้แสดงให้เห็นถึงความสามารถที่สำคัญในการเปลี่ยนภาคการธนาคารแบบดั้งเดิมด้วยการเพิ่มจำนวนลูกค้าและขยายการเข้าถึงบริการทางการเงิน แนวทางที่สร้างสรรค์และการดำเนินการที่คล่องตัวของธนาคารดิจิทัลรายใหม่ จะแซงหน้าธนาคารดิจิทัลที่นำโดยธนาคารเดิม ซึ่งเน้นย้ำถึงศักยภาพของผู้เล่นรายใหม่ในการเปลี่ยนนภูมิทัศน์การธนาคารดิจิทัล

จากผลทางสถิติพบว่าการแข่งขันที่เพิ่มขึ้นทำให้มีบริการที่แตกต่างจากเดิม ที่ชัดเจนคือมีการเสนอดอกเบี้ยเงินฝากสูงขึ้นกว่าระบบธนาคารดั้งเดิม และมีแอปพลิเคชันที่ใช้ง่ายเป็นมิตรกว่าแบบเก่า เช่น Round-up Saver ได้ดอกเบี้ยเงินฝากเพิ่มหากจ่ายเงินผ่านตามเกณฑ์ หรือ Social Saving products ชวนเพื่อนและครอบครัวฝากเงินกัน จำนวนมากก็จะได้ดอกเบี้ยเงินฝากสูงขึ้น Reward Pockets เก็บเงินบัญชีเงินฝากประเภทนี้แบบมีรางวัลเป็นเงินสดคืนให้ หรืออย่างการปล่อยเงินกู้ที่เข้าใจสภาพสังคมที่เปลี่ยนไป ว่าคนทำงานมากกว่า1 งานเช่น มีงานพิเศษทำออนไลน์ ต่างๆ ก็สามารถพิจารณาดูกระแสรายได้ที่ไม่ประจำรวมด้วย

Virtual Banks ในประเทศต่างๆ

ฮ่องกง

ใบอนุญาตที่ออก: ออกใบอนุญาต virtual bank 8 ใบในปี 2019

Virtual banks ชั้นนำ: WeLab Bank, ZA Bank, Mox Bank

ข้อมูลเชิงลึก: ผู้เล่นรายใหม่เหล่านี้ประสบความสำเร็จในการเติบโตอย่างมีนัยสำคัญ โดย Virtual banks ทั้ง 8 แห่งมีอัตราการเติบโตต่อปีแบบทบต้น (CAGR) รวมกันที่ 77% ในกลุ่มผู้ฝากเงิน และอัตราการเติบโตต่อปีแบบทบต้น (CAGR) 147% ในกลุ่มสินเชื่อ ซึ่งบ่งชี้ถึงผลต่อตลาดที่แข็งแกร่ง Virtual banks 2 แห่งจาก 8 แห่งคือ WeLab Bank และ ZA Bank มีกำไร ซึ่งทั้งสองแห่งเป็นผู้เล่นใหม่ (Fintech) และไม่ได้รับการสนับสนุนจากผู้ดำเนินการเดิม/ธนาคารดั้งเดิม

สิงคโปร์

ใบอนุญาตที่ออก: ออกใบอนุญาตธนาคารดิจิทัล 4 ใบในปี 2020 (ธนาคารเต็มรูปแบบ 2 ใบ, ธุรกิจรายใหญ่ 2 ใบ (SME))

Virtual banks ชั้นนำ: GXS Bank (Grab-Singtel), Trust Bank (Standard Chartered-NTUC), SeaBank

ข้อมูลเชิงลึก: MAS สนับสนุนให้ผู้เข้าใหม่ได้รับใบอนุญาตธนาคารดิจิทัลเพื่อกระตุ้นการแข่งขันในภาคส่วนนี้ Trust Bank ดึงดูดลูกค้าได้ 1 ล้านรายและเงินฝาก 3.8 พันล้านดอลลาร์สิงคโปร์ภายในสองปี แสดงให้เห็นถึงศักยภาพของธนาคารดิจิทัลใหม่ในการคว้าส่วนแบ่งทางการตลาดได้อย่างรวดเร็วด้วยการบูรณาการเข้ากับระบบนิเวศ

ฟิลิปปินส์

ใบอนุญาตที่ออก: ออกใบอนุญาตธนาคารดิจิทัล 6 ใบ

Virtual banks ชั้นนำ: Maya, GoTyme

ข้อมูลเชิงลึก: Tonik และ UnionDigital ก้าวหน้าอย่างเห็นได้ชัดในด้านการเข้าถึงบริการทางการเงิน แม้ส่วนแบ่งทางการตลาดจะยังคงไม่มากนัก ซึ่งบ่งชี้ถึงโอกาสในการเติบโตและสร้างผลกระทบ

อินโดนีเซีย

ใบอนุญาตที่ออก: ไม่มีระบบใบอนุญาตธนาคารดิจิทัลแยกต่างหาก มีธนาคารดิจิทัลประมาณ 17 แห่งที่ดำเนินการอยู่

Virtual banks ชั้นนำ: Bank Jago, Bank Neo Commerce (Akulaku), Bank Saquo

ข้อมูลเชิงลึก: มีการปิดบัญชีกว่า 70 ล้านบัญชี มีการเบิกใช้เงินกู้เพิ่มขึ้น 22% ซึ่งเน้นย้ำถึงบทบาทสำคัญในการขยายการเข้าถึงทางการเงิน

มาเลเซีย

ใบอนุญาตที่ออก: ประกาศใบอนุญาตธนาคารดิจิทัล 5 ใบในปี 2022

Virtual banks ชั้นนำ: GXBank (Grab-Kuok)

ข้อมูลเชิงลึก: แม้ยังอยู่ในช่วงเริ่มต้นของการดำเนินงาน แต่กลุ่มพันธมิตรที่มีพื้นฐานด้านดิจิทัลที่แข็งแกร่งก็พร้อมที่จะนำเสนอโซลูชันการธนาคารที่เป็นนวัตกรรมใหม่

เกาหลีใต้

ใบอนุญาตที่ออก: ธนาคารดิจิทัล 4 แห่ง

Virtual banks ชั้นนำ: KakaoBank, K Bank

ข้อมูลเชิงลึก: KakaoBank ซึ่งใช้ประโยชน์จากการบูรณาการกับ KakaoTalk ได้กลายเป็นธนาคารดิจิทัลชั้นนำ แสดงให้เห็นถึงประสิทธิภาพของแพลตฟอร์มที่ขับเคลื่อนด้วยเทคโนโลยีในระบบธนาคาร

ตัวอย่าง Virtual Banks ที่โดดเด่น

Virtual banks เป็นรูปแบบธุรกิจที่มีเส้นทางที่ชัดเจนในการทำกำไร หากดำเนินการได้ดีก็จะสามารถทำกำไรได้ โดย Virtual banks 16 แห่งจากทั้งหมดกว่า 45 แห่งในภูมิภาคเอเชียแปซิฟิกถึงจุดคุ้มทุนแล้ว โดยปกติแล้วจะใช้เวลา 5-7 ปีจึงจะถึงจุดคุ้มทุน แต่ Virtual banks บางแห่งที่เติบโตอย่างรวดเร็วสามารถทำกำไรได้เร็วกว่าระยะเวลาที่ประเมินไว้โดยทั่วไป ตัวอย่างเช่น WeLab Bank ในฮ่องกงที่ถึงจุดคุ้มทุนได้ภายใน 4.5 ปี

WeLab Bank ฮ่องกง

ในฮ่องกง virtual banks 8 แห่งที่ได้รับอนุญาตในปี 2019 มีการเติบโตอย่างโดดเด่นในตลาดที่มีธนาคารจำนวนมาก โดยประชากร 30% เปิดบัญชีออนไลน์เต็มรูปแบบ ในช่วงสามปีที่ผ่านมา ผู้ฝากเงินและการเบิกใช้เงินกู้โดยรวมมีอัตราการเติบโตต่อปีแบบทบต้นที่ 77% และ 147% ตามลำดับ

อัตราเติบโตเฉลี่ยต่อปีแบบทบต้น (CAGR) ที่ 147% บ่งชี้ถึงว่ามีการให้สินเชื่อเพิ่มขึ้นหลังจากเปิดตัว virtual banks และที่สำคัญ การเติบโตนี้ขับเคลื่อนโดย virtual banks ที่เสนออัตราดอกเบี้ยเงินกู้ที่ต่ำกว่าธนาคารแบบดั้งเดิม ความง่ายและความเร็วในการสมัครสินเชื่อผ่าน virtual banks ยังส่งเสริมให้มีการกู้ยืมมากขึ้นด้วย

เมื่อวันที่ 30 เมษายน 2025 virtual banks ที่ได้รับอนุญาตทั้ง 8 แห่งในฮ่องกงประกาศผลประกอบการประจำปีงบประมาณ 2024 ณ เดือนพฤษภาคม 2025 WeLab Bank และ ZA Bank (เพียง 2 แห่งเท่านั้น) บรรลุจุดคุ้มทุน โดย WeLab Bank รายงานว่ามีกำไรอย่างต่อเนื่องในไตรมาสที่ 1 ของปี 2025 ในขณะที่ ZA Bank ไม่ได้ประกาศผลกำไรเพิ่มเติมอีกเลยตั้งแต่เดือนกรกฎาคม 2024

การประกาศใบอนุญาตธนาคารเสมือนในปี 2019 ธนาคารต่างๆ ยกเลิกค่าธรรมเนียมบัญชีเงินฝากขั้นต่ำทันทีเพื่อให้สอดคล้องกับ “ภาวะปกติใหม่” ของตลาด ในขณะเดียวกัน virtual banks ก็เสนออัตราดอกเบี้ยเงินฝากที่สามารถแข่งขันได้ ซึ่งช่วยทำให้ผู้ฝากเงินเพิ่มขึ้นในตลาด ก่อนที่จะมี virtual banks อัตราดอกเบี้ยเงินฝากออมทรัพย์โดยเฉลี่ยนั้นต่ำมาก ธนาคารหลายแห่งแทบไม่เสนอดอกเบี้ยสำหรับบัญชีออมทรัพย์เลย virtual banks เข้ามาสร้างความปั่นป่วนในตลาดด้วยการเสนออัตราดอกเบี้ยที่สูงกว่าอย่างเห็นได้ชัด โดยสูงสุดที่มากกว่า 5% สำหรับบัญชีออมทรัพย์ ธนาคารแบบดั้งเดิมเริ่มปรับขึ้นอัตราดอกเบี้ยเงินฝากออมทรัพย์ของตนเอง แม้โดยทั่วไปแล้วจะยังคงต่ำกว่าที่ virtual banks เสนอก็ตาม ในช่วงปลายปี 2023 อัตราดอกเบี้ยเงินฝากออมทรัพย์ของธนาคารแบบดั้งเดิมโดยเฉลี่ยเพิ่มขึ้นเป็นประมาณ 1.5% – 3% ซึ่งเพิ่มขึ้นอย่างมากจากระดับก่อนมี virtual banks

Bank Saqu อินโดนีเซีย

Bank Saqu (ธนาคารดิจิทัลของอินโดนีเซีย) ปรับโซลูชันการธนาคารให้เหมาะกับความต้องการของผู้ประกอบการรายย่อย ซึ่งรวมไปถึงเจ้าของธุรกิจขนาดเล็ก ผู้ประกอบอาชีพอิสระ และแม้แต่พนักงานประจำที่ต้องทำงานเสริมไปด้วย กลุ่มเหล่านี้มักเผชิญกับความท้าทาย เช่น รายได้ไม่สม่ำเสมอและการจัดการทางการเงินที่ซับซ้อน

สถิติแสดงให้เห็นว่าการแข่งขันที่เพิ่มขึ้นส่งผลดีต่อผู้บริโภค เช่น การลดดอกเบี้ยเงินกู้และอัตราดอกเบี้ยเงินฝากเฉลี่ยที่สูงขึ้น

ใครจะได้ประโยชน์และใครจะเสียเปรียบในการแข่งขันรูปแบบใหม่นี้ของไทย?

การเกิดขึ้น virtual banks ที่มีศักยภาพที่จะส่งเสริมการแข่งขันที่เปิดกว้างและแข็งแกร่ง เพื่อประโยชน์ของผู้บริโภค

ลูกค้ากลุ่ม Underserved: ในประเทศไทย การเปิดบัญชีขั้นต่ำที่ 500 บาทกับธนาคารแบบดั้งเดิมอาจเป็นอุปสรรคต่อการเข้าถึงบริการทางการเงิน ทำให้เศรษฐกิจนอกระบบคิดเป็นเกือบครึ่งหนึ่งของ GDP และครอบคลุม 52.7% ของกำลังแรงงาน กลุ่มนี้เผชิญกับอุปสรรคมากมาย โดยมีหนี้สินนอกระบบที่ประเมินไว้ว่าอยู่ที่ 16.3 ล้านล้านบาท กลุ่มนี้มีรายได้ไม่สม่ำเสมอหรือมีประวัติทางการเงินจำกัด และอาศัยอยู่ไกลจากสาขาธนาคาร โดยเฉพาะ MSMEs ทางการเกษตร (คิดเป็น 8% ของ GDP) เผชิญกับความท้าทายเชิงโครงสร้าง เช่น ที่ดินทำกินมีน้อย ผลผลิตต่ำ และเข้าถึงสินเชื่อได้ยาก virtual banks มีการใช้ข้อมูลหลายมิติและเทคโนโลยีการคำนวณขั้นสูงเพื่อประเมินสินเชื่อ ทำให้สามารถขยายสินเชื่อให้กับผู้กู้ยืมที่อาจถือว่ามีความเสี่ยงเกินไปภายใต้การประเมินสินเชื่อแบบดั้งเดิมได้ ตัวอย่างเช่น การวิเคราะห์ภาพถ่ายดาวเทียมจากข้อมูลทางเลือกจากโดรนสามารถช่วยให้ธนาคารระบุผู้กู้ยืมทางการเกษตรที่มีผลผลิตสูงและมีข้อมูลสินเชื่อที่แข็งแกร่ง ซึ่งช่วยเพิ่มประสิทธิภาพของการกำหนดอัตราดอกเบี้ยเงินกู้ตามความเสี่ยง

ผู้บริโภคที่เชี่ยวชาญด้านเทคโนโลยี: คนรุ่นมิลเลนเนียลและ Gen Z (43% ของประชากรที่มีอายุต่ำกว่า 35 ปี) จะได้ประโยชน์จากแพลตฟอร์มที่ใช้งานง่าย ซึ่งนำเสนอเครื่องมือทางการเงินแบบบูรณาการ เนื่องจากคนเหล่านี้มีความต้องการเครื่องมือทางการเงินดิจิทัลที่ราบรื่นและสะดวกสบายสูง กลุ่มนี้จะได้ประโยชน์จากข้อเสนอของ virtual banks เกี่ยวกับเครื่องมือการจัดการการเงินที่ขับเคลื่อนด้วย AI และโซลูชันการธนาคารแบบเฉพาะบุคคลที่ตอบสนองความต้องการของผู้ใช้ดิจิทัล

ผู้ดำเนินธุรกิจที่ขับเคลื่อนด้วยนวัตกรรม: ธนาคารที่ลงทุนเพื่อเปลี่ยนแปลงไปสู่ดิจิทัลแล้วสามารถยกระดับข้อเสนอให้ดีขึ้นได้ การเปิดให้มี virtual banks จะมีผลกระทบต่ออุตสาหกรรมการธนาคารโดยรวมในประเทศไทย หากเร่งการนำระบบดิจิทัลมาใช้และส่งเสริมการเปลี่ยนแปลงทางดิจิทัลของผู้เล่นธนาคารต่างๆ ในประเทศ

ผู้เล่นที่อาจจะมีความเสี่ยง

ธนาคารพาณิชย์ไทยที่พึ่งพาสาขาแบบดั้งเดิม ที่พึ่งพาโครงสร้างพื้นฐานทางกายภาพอย่างมากต้องเผชิญกับความท้าทายที่สำคัญในแง่ของประสิทธิภาพด้านต้นทุนและการเข้าถึง สาขาของธนาคารพาณิชย์คิดเป็น 60-70% ของต้นทุนการดำเนินงานของธนาคารที่มีอยู่ ทำให้ขีดความสามารถในการแข่งขันของธนาคารเหล่านี้ลดลง นอกจากนี้ ธนาคารเหล่านี้มักจะสร้างนวัตกรรมได้ช้ากว่าเนื่องจากกระบวนการอนุมัติตามระเบียบและระบบเทคโนโลยีเก่า ซึ่งอาจใช้เวลานานในการปรับตัวให้เข้ากับการเปลี่ยนแปลงครั้งใหญ่

อย่างไรก็ตามหากธนาคารแบบดั้งเดิมยังยึดติดกับรูปแบบธุรกิจที่ล้าสมัยมีความเสี่ยงสูงสุดที่จะสูญเสียส่วนแบ่งการตลาด ธนาคารที่พึ่งพาค่าธรรมเนียมสูง เอกสารจำนวนมาก และการให้บริการที่ล่าช้า ลูกค้าอาจจะหันไปใช้ทางเลือกอื่นที่ให้ประสบการณ์ที่ดีกว่า

นอกจากนี้ความเสี่ยงที่คนในแวดวงการเงินตั้งข้อสังเกตุว่า ผู้ที่ยื่นขอใบการอนุญาต Virtual Banks ของไทยมี non-bank เพียงรายเดียวที่เข้ามาในธุรกิจ virtual banks ขณะที่อีก 4 กลุ่มมีธนาคารใหญ่หนุนหลัง คำถามคือควรจะมี non-bank มากรายกว่านี้หรือไม่ เพื่อให้เกิดการแข่งขันที่เหมาะสมหรือไม่กับขนาดเศรษฐกิจไทย จะช่วยให้ดอกเบี้ยเงินกู้ต่ำลง และดอกเบี้ยเงินฝากสูงขึ้นหรือไม่ หรืออาจจะส่งผลกระทบ เช่น แย่งธุรกิจ (disrupt) จากธนาคารแบบดั้งเดิมหรือไม่

ดังนั้นจึงควรวิเคราะห์ให้ลึกซิ้งต่อการให้ใบอนุญาต virtual banks เพียง 3 รายของไทย ที่มี non-bank เพียงเจ้าเดียวซึ่งสามารถรับเงินฝาก โดยที่กลุ่มบริษัทนี้เป็นลูกหนี้รายใหญ่รายหนึ่งในประเทศนั้น จะมีการป้องกันความขัดแย้งทางผลประโยชน์อย่างไร

ในต่างประเทศ มีกลุ่มที่ได้ใบอนุญาตธนาคารรายใดที่มีความขัดแย้งทางผลประโยชน์แบบนี้หรือไม่ ธนาคารกลางของเขาป้องกันอย่างไร หรือจะดูแลลูกค้ารายย่อยอย่างไร เพื่อไม่ให้เกิดความเสียหายเกิดขึ้น