พิม มโนพิโมกษ์ [email protected] ธนาคารแห่งประเทศไทย

ปานชนก จำรัสธนสาร [email protected] ธนาคารแห่งประเทศไทย

อัตราเงินเฟ้อทั่วโลกที่ปรับสูงขึ้นเป็นประวัติการณ์ในช่วงสองปีที่ผ่านมา ทำให้ค่าครองชีพสูงขึ้นมาก ธนาคารกลางหลายแห่งต้องเร่งขึ้นอัตราดอกเบี้ยนโยบาย อย่างไรก็ดี แม้ว่าเงินเฟ้อของหลายประเทศยังไม่ปรับลดเข้าสู่กรอบเป้าหมายนโยบายการเงิน แต่เริ่มเห็นสัญญาณที่ดีว่าเงินเฟ้อของประเทศเหล่านี้ได้ผ่านจุดสูงสุดไปแล้วในช่วงปลายปี 2022 และมีแนวโน้มที่จะปรับลดลงในระยะต่อไป

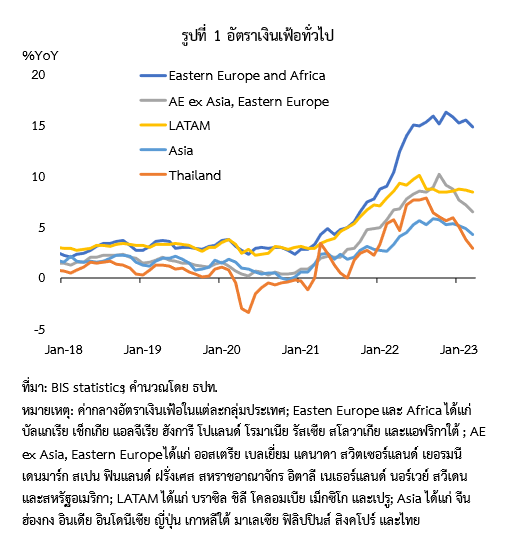

ไทยเป็นหนึ่งในประเทศที่มีพัฒนาการเงินเฟ้อที่น่าสนใจ เพราะอัตราเงินเฟ้อทั่วไปของไทยที่ได้ปรับสูงขึ้นอย่างรวดเร็วจนแตะระดับสูงสุดที่ 7.9% ในเดือนสิงหาคมปีก่อน ปัจจุบันได้ปรับลดเข้าสู่กรอบเป้าหมายนโยบายการเงินที่ 1-3% แล้ว ด้วยเวลาเพียงแค่ 7 เดือน และล่าสุดอยู่ที่ 0.23% ในเดือนมิถุนายน อย่างไรก็ดี หากพิจารณาจากรูปที่ 1 จะเห็นได้ว่าเงินเฟ้อไทย (เส้นสีส้ม) มีลักษณะคล้ายกับเงินเฟ้อของกลุ่มประเทศเอเชีย (เส้นสีฟ้า) นั่นคือ ไม่ได้สูงเท่าเงินเฟ้อในกลุ่มประเทศอื่น ๆ และมีกระบวนการปรับลดลงของเงินเฟ้อ(disinflation process) ที่ค่อนข้างเร็วกว่ากลุ่มประเทศอื่น โดยเฉพาะเงินเฟ้อยุโรปตะวันออกและประเทศในแถบแอฟริกา จึงนำไปสู่คำถามสำคัญของบทความนี้คือ ทำไมเงินเฟ้อในกลุ่มประเทศเอเชียรวมถึงไทยจึงปรับลดลงค่อนข้างเร็วเมื่อเทียบกับต่างประเทศ?

สาเหตุแรก คือ แรงกดดันด้านอุปสงค์ต่อเงินเฟ้อเอเชียในปีที่ผ่านมาค่อนข้างจำกัด จากเศรษฐกิจที่ฟื้นตัวช้ากว่ากลุ่มประเทศอื่น

โดยในช่วงที่เงินเฟ้อสูงจากราคาสินค้าโภคภัณฑ์โลกและน้ำมันดิบที่เร่งขึ้นอย่างรวดเร็วตั้งแต่กลางปี 2021 จากปัญหา supply chain disruption และต่อเนื่องถึงต้นปี 2022 จากความขัดแย้งระหว่างรัสเซียและยูเครนนั้น เศรษฐกิจของหลายประเทศในกลุ่มประเทศเศรษฐกิจหลัก (Advanced economies: AEs) ได้ฟื้นตัวกลับเข้าสู่ระดับก่อนโควิดแล้ว ส่วนหนึ่งมาจากมาตรการกระตุ้นทางการคลังใน AEs ที่มีขนาดใหญ่ ซึ่งอุปสงค์ที่ฟื้นตัวตามกำลังซื้อของครัวเรือนและกิจกรรมทางเศรษฐกิจนี้ ไม่เพียงทำให้ราคาสินค้าและบริการปรับเพิ่มขึ้นเร็วเป็นวงกว้างเท่านั้น แต่ยังเอื้อให้ผู้ประกอบการส่งผ่านต้นทุนได้ง่ายขึ้น จึงเป็นสาเหตุให้ธนาคารกลางของ AEs หลายแห่งต้องใช้ยาแรงเพื่อจัดการกับปัญหาเงินเฟ้อ1

ในทางตรงกันข้าม เศรษฐกิจในเอเชียโดยเฉพาะในกลุ่มประเทศเกิดใหม่ (Emerging Asia: EM Asia) ฟื้นตัวช้ากว่า เช่น ประเทศไทยที่ GDP เพิ่งจะกลับเข้าสู่ระดับก่อนโควิดในไตรมาสแรกของปี 2023 ตามการท่องเที่ยวที่ฟื้นตัว ดังนั้น แรงกดดันด้านอุปสงค์ที่จำกัดเหล่านี้จึงส่งผลให้เงินเฟ้อไม่ยืดเยื้อ และสามารถทยอยปรับลดลงได้ตามการคลี่คลายของปัญหาด้านอุปทานโลก

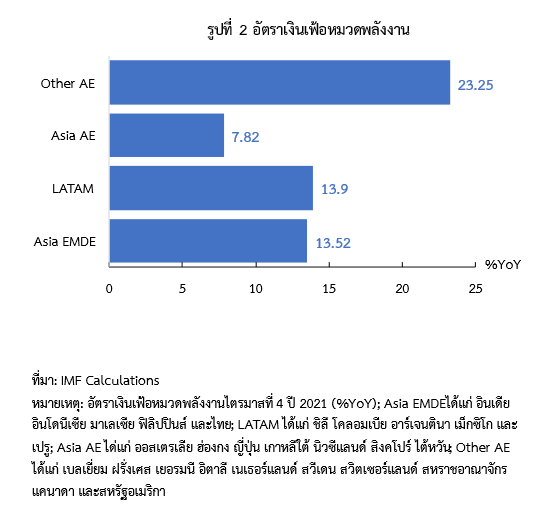

สาเหตุที่สอง คือ แรงกดดันด้านอุปทานในเอเชียที่บรรเทาลงจากมาตรการช่วยเหลือด้านราคาพลังงานของภาครัฐเพื่อช่วยดูแลค่าครองชีพของครัวเรือน2 สะท้อนจากอัตราเงินเฟ้อหมวดพลังงานในกลุ่มประเทศเอเชียที่อยู่ในระดับต่ำกว่าภูมิภาคอื่น (รูปที่ 2) ทั้งนี้ เนื่องจากราคาพลังงานเป็นต้นทุนสำคัญของภาคการผลิต การลดความรุนแรงและความผันผวนที่เพิ่มขึ้นของราคาพลังงานในประเทศจึงช่วยให้ผู้ประกอบการสามารถบริหารจัดการต้นทุนได้ดีขึ้น และลดความจำเป็นที่จะต้องเร่งส่งผ่านต้นทุนที่สูงขึ้นผ่านการขึ้นราคาสินค้าและบริการ

นอกจากนี้ ยังลดความเสี่ยงที่จะเกิดปรากฏการณ์ที่นักเศรษฐศาสตร์เรียกกันว่า second round effect หรือการที่ผู้ประกอบการตั้งราคาสินค้าเผื่อไว้สูงเพราะคาดการณ์ว่าต้นทุนและเงินเฟ้อโดยรวมจะสูงขึ้นอีกในอนาคต ซึ่งการปรับเปลี่ยนพฤติกรรมของผู้ประกอบการในลักษณะนี้ มักทำให้ราคาสินค้าและบริการถูกกระทบเป็นวงกว้างจนทำให้เงินเฟ้อสูงและคงค้างนาน

สาเหตุที่สาม คือ การส่งผ่านของค่าเงินต่ออัตราเงินเฟ้อ (exchange rate passthrough – ERPT)ในกลุ่มประเทศเอเชียอยู่ในระดับต่ำเมื่อเทียบกับกลุ่มประเทศอื่น ทำให้ผลของค่าเงินในเอเชียที่อ่อนลงถึง 9% 3 ในปี 2022 จากการเร่งขึ้นดอกเบี้ยของธนาคารกลางสหรัฐฯ ส่งผลมายังเงินเฟ้อจำกัด จากงานศึกษาของ BIS (2019) พบว่า ERPT ของเอเชียอยู่ในระดับต่ำกว่ากลุ่มประเทศอื่น และสำหรับไทยนั้น Apaitan et al. (2022) พบว่าเงินบาทที่อ่อนค่าลง 1% ต่อดอลลาร์ สรอ. จะส่งผลให้ระดับราคาเพิ่มขึ้นเฉลี่ยเพียง 0.06% เท่านั้น โดย BIS (2019) อธิบายถึงสาเหตุของ ERPT ที่อยู่ในระดับต่ำว่า เป็นผลมาจากความน่าเชื่อถือของธนาคารกลางในการดูแลเสถียรภาพด้านราคา ประกอบกับเงินเฟ้อที่อยู่ในระดับต่ำในอดีต ที่ช่วยให้สามารถยึดเหนี่ยวเงินเฟ้อคาดการณ์ของสาธารณชนได้ดี จึงช่วยลดความอ่อนไหวในการปรับราคาของผู้ประกอบการเมื่อต้นทุนเปลี่ยนแปลงไปตามค่าเงินได้

สาเหตุสุดท้าย คือ ภาวะตลาดแรงงานเอเชียในช่วงปีที่ผ่านมาไม่ได้สร้างแรงกดดันต่อเงินเฟ้อมากนัก เนื่องจากค่าจ้างใน EM Asia ปรับขึ้นเพียง 8% ในช่วงกลางปี 2022 ต่ำกว่ากลุ่มยุโรปและ LATAM ที่ค่าจ้างปรับเพิ่มขึ้นถึง 13% และ 18% ตามลำดับ ส่วนหนึ่งมาจากปัจจัยเชิงโครงสร้างของตลาดแรงงานของเอเชีย เช่น

-

(1) การมีอุปทานแรงงานที่ยืดหยุ่นจากอุปทานแรงงานส่วนเพิ่มทั้งแรงงานนอกระบบและแรงงานข้ามชาติ 4 ทำให้ตลาดแรงงานสามารถรองรับอุปสงค์ที่เพิ่มขึ้นได้ดีเมื่อเศรษฐกิจฟื้นตัว

(2) อำนาจการต่อรองค่าจ้างที่ค่อนข้างต่ำ เนื่องจากไม่ได้มีสหภาพแรงงานที่เข้มแข็งเหมือนกลุ่ม AEs โดยสัดส่วนลูกจ้างที่มีสิทธิเจรจากับนายจ้างเกี่ยวกับเงื่อนไขและสภาพการจ้างงาน (collective bargaining coverage rate) ของกลุ่มประเทศเอเชียอยู่ที่เพียง 25% เทียบกับกลุ่ม AEs ที่ส่วนใหญ่สูงกว่า 60%

(3) กลุ่มประเทศเอเชียไม่มีกลไกการปรับค่าจ้างตามอัตราเงินเฟ้อแบบอัตโนมัติ (automatic wage indexation) ดังเช่นในบางรัฐของสหรัฐฯ หรือบางประเทศในยุโรป ทำให้ค่าจ้างในเอเชียมีการปรับเพิ่มขึ้นค่อนข้างน้อยเมื่อเทียบกับกลุ่มประเทศอื่นในช่วงเงินเฟ้อสูงที่ผ่านมา ปัจจัยโครงสร้างเหล่านี้ล้วนสอดคล้องกับเหตุผลว่าทำไมผลของการขึ้นค่าจ้างต่อราคา (wage-price sensitivity) ในกลุ่มประเทศเอเชียอยู่ในระดับที่ต่ำกว่ากลุ่มประเทศอื่นอยู่มาก เช่นในกรณีไทย การปรับขึ้นค่าจ้าง 1% จะส่งผลต่อเงินเฟ้อเพียง 0.04% เท่านั้น (จันทรสาขา และ วรศักดิ์, 2018)

อย่างไรก็ดี แม้อัตราเงินเฟ้อในเอเชียจะปรับลดลงเร็วกว่ากลุ่มประเทศอื่น แต่เงินเฟ้อในหลายประเทศ เช่น เกาหลีใต้ ญี่ปุ่น และฟิลิปปินส์ ยังอยู่ในระดับที่สูงกว่าเป้าหมายนโยบายการเงินของธนาคารกลางนั้น ๆ นอกจากนี้ อัตราเงินเฟ้อพื้นฐานที่เป็นตัวชี้วัดแนวโน้มเงินเฟ้อที่สำคัญในหลายประเทศรวมทั้งไทย ยังอยู่ในระดับที่สูงกว่าในอดีตและปรับลดลงช้า เช่น ในไทยที่แม้ว่าอัตราเงินเฟ้อทั่วไปได้ปรับลดลงเข้าสู่กรอบเป้าหมายแล้ว แต่อัตราเงินเฟ้อพื้นฐานเฉลี่ย 6 เดือนที่ผ่านมาของปี 2023 ยังอยู่ที่ 1.9% ซึ่งลดลงไม่มากจากปี 2022 ที่ 2.5% และนับว่ายังสูงกว่าค่าเฉลี่ยช่วงก่อนโควิด (ปี 2015-2019) ที่ 0.7% อยู่มาก

ด้วยเหตุนี้ อีกคำถามสำคัญที่ตามมาคือ มีความเสี่ยงอะไรบ้างที่จะทำให้เงินเฟ้อของประเทศในเอเชียปรับลดลงช้าหรือเร่งให้เงินเฟ้อกลับมาเพิ่มขึ้นอีกรอบ? ความเสี่ยงแรกคือ แรงกดดันด้านอุปสงค์ในระยะต่อไปที่จะเพิ่มขึ้นตามกิจกรรมทางเศรษฐกิจ โดย IMF ประเมินว่าเศรษฐกิจในเอเชียที่จะเติบโตเร่งขึ้นจากปี 2022 จะเป็นแรงขับเคลื่อนหลักของเศรษฐกิจโลกในปี 2023 ตามแรงส่งของภาคบริการในเอเชียที่ฟื้นตัว เช่น ภาคการท่องเที่ยวในกรณีของไทย แรงกดดันด้านอุปสงค์นี้อาจทำให้ผู้ประกอบการปรับขึ้นราคาสินค้าและบริการตามกำลังซื้อที่ดีขึ้นและการส่งผ่านต้นทุนที่อั้นไว้ในช่วงก่อนหน้าที่ทำได้ง่ายขึ้น

นอกจากนี้ ยังมีความเสี่ยงด้านอุปทานจากราคาน้ำมันและสินค้าโภคภัณฑ์โลกที่ยังมีความไม่แน่นอนสูงจากความขัดแย้งทางภูมิรัฐศาสตร์ อีกทั้งราคาผลผลิตทางการเกษตรและราคาอาหารที่มีแนวโน้มจะเพิ่มขึ้นตามการเข้าสู่ภาวะภัยแล้งจากปรากฎการณ์เอลนีโญของประเทศในภูมิภาคเอเชียตั้งแต่ครึ่งหลังของปี 2023 โดยงานศึกษาของ Cashin, Mohaddes, และ Raissi (2016) พบว่าผลของปรากฎการณ์เอลนีโญต่ออัตราเงินเฟ้อจะเห็นได้ชัดในกลุ่มประเทศที่มีสัดส่วนอาหารในตะกร้าเงินเฟ้อสูง ซึ่งส่วนใหญ่เป็นประเทศในเอเชีย เช่น อินเดียที่มีสัดส่วนอาหารสูงถึงกว่าครึ่ง และไทยถึง 40%

ดังนั้น แม้ว่าเงินเฟ้อในเอเชียจะปรับลดลงแล้ว แต่ยังมีความเสี่ยงในระยะข้างหน้า ทำให้ยังไม่สามารถนิ่งนอนใจกับสถานการณ์ได้และจำเป็นต้องติดตามพัฒนาการของเงินเฟ้อในระยะต่อไปอย่างใกล้ชิด

ข้อคิดเห็นที่ปรากฏในบทความนี้เป็นความเห็นของผู้เขียน ซึ่งไม่จำเป็นต้องสอดคล้องกับความเห็นของสถาบันวิจัยเศรษฐกิจป๋วย

อึ๊งภากรณ์

หมายเหตุ :

1.เงินเฟ้อที่เพิ่มขึ้นจากปัจจัยด้านอุปสงค์ทำให้การดำเนินนโยบายการเงินของธนาคารกลางเพื่อดูแลเงินเฟ้อมีความท้าทายมากขึ้น เช่น กรณีของสหรัฐฯที่ปรับขึ้นอัตราดอกเบี้ยนโยบายรวม 500 bps ตั้งแต่ไตรมาสที่ 1 ปี 2022 แต่เงินเฟ้อในสหรัฐฯ กลับลดลงอย่างจำกัดโดยลดลงจากร้อยละ 8.0 เหลือร้อยละ 5.8 ในไตรมาสที่ 1 ปี 2023 เท่านั้น

2.เช่น การเพิ่มการอุดหนุนราคาน้ำมันหรือก๊าซหุงต้มในเกาหลีใต้ มาเลเซีย และไทยการลดภาษีสรรพสามิตน้ำมันหรือก๊าซหุงต้มในญี่ปุ่น เกาหลีใต้ และไทยและมาตรการลดค่าไฟฟ้าสำหรับครัวเรือนในไทยและไต้หวัน

3.ค่ากลางของการเปลี่ยนแปลงค่าเงินปี 2022 เทียบกับปี 2021 ของประเทศญี่ปุ่น เกาหลีใต้ ฟิลิปปินส์ มาเลเซีย อินโดนีเซีย

เวียดนาม และไทย

4. BIS (2023) ระบุว่า อินเดีย อินโดนีเซีย ไทย และเวียดนามมีสัดส่วนแรงงานนอกระบบต่อจำนวนลูกจ้างทั้งหมดที่สูงกว่า 50%

โดยไทยและสิงคโปร์มีอุปทานแรงงานเพิ่มเติมจากแรงงานข้ามชาติที่ได้รับอนุญาตให้เข้ามาทำงาน

เอกสารอ้างอิง:

Apaitan, T., Manopimoke, P., Nookhwun, N. and Pattararangrong, J. (2022). Heterogeneity in Exchange Rate Pass-Through to Import Prices in Thailand: Evidence from Micro Data. Discussion Paper No. 167. Puey Ungphakorn Institute for Economic Research

BIS (2019). Monetary policy frameworks in EMEs: inflation targeting, the exchange rate and financial stability. Annual Economic Report. Bank for International Settlements.

BIS (2023). How sticky is current inflation?. BIS Note for EME Governors Meeting on 11 May 2023. Bank for International Settlements.

Cashin, P., Mohaddes, K. and Raissi, M. (2016). El Nino Good Boy or Bad?. Finance and Development Vol. 53, No. 1. International Monetary Fund.

จิรายุ จันทรสาขา และ วรินทิพย์ วรศักดิ์ (2018). ผลกระทบของค่าจ้างแรงงานต่ออัตราเงินเฟ้อในบริบทของตลาดแรงงานที่เปลี่ยนแปลง. Focused and Quick Issue 138. ธนาคารแห่งประเทศไทย.