ณชา อนันต์โชติกุล [email protected]

สถาบันวิจัยเศรษฐกิจป๋วย อึ๊งภากรณ์

บทความนี้กลั่นกรองเนื้อหาจากบทความ aBRIDGEd ฉบับเต็ม เรื่อง “สินเชื่อภาคธนาคาร กับการส่งผ่านนโยบายการเงิน” เผยแพร่ในเว็บไซต์ของสถาบันวิจัยเศรษฐกิจป๋วย อึ๊งภากรณ์ (https://www.pier.or.th/)

“ฝนที่ตกทางโน้น หนาวถึงคนทางนี้…” ท่อนหนึ่งในเพลงดังของพี่เบิร์ดมักจะดังก้องขึ้นมาในหัว เมื่อดิฉันนึกถึงคำว่า international financial spillovers เพราะสะท้อนได้ดีถึงบริบทที่เมื่อมีเหตุการณ์อะไรเกิดขึ้นที่อื่น ที่จริงๆ แล้วไม่น่าจะส่งผลโดยตรงกับสถานการณ์ในอีกที่หนึ่ง แต่กลับมีผลกระทบได้มากกว่าที่คิด

ยกตัวอย่าง กรณีการคาดเดาการขึ้นดอกเบี้ยนโยบายของธนาคารกลางสหรัฐฯ หรือ Fed ที่ตลาดการเงินและธนาคารกลางอื่นๆ ทั่วโลกจับตามองกันอย่างใกล้ชิด เมื่อ Fed ส่งสัญญาณอะไรออกมา โดยเฉพาะที่ผิดความคาดหมายของตลาด ก็มักจะสร้างความปั่นป่วนให้กับตลาดเงินตลาดทุนและอัตราแลกเปลี่ยนทั่วโลกอยู่ไม่น้อย (หลายคนคงจำกันได้กับเหตุการณ์ taper tantrum เมื่อกลางปี 2013)

ตัวอย่างนี้ชี้ให้เห็นว่า การเปลี่ยนแปลงของภาวะการเงินในประเทศเศรษฐกิจหลักสามารถส่งผลได้ค่อนข้างมากต่อสภาวะทางการเงินของประเทศอื่นๆ และดูเหมือนความเชื่อมโยงนี้จะเพิ่มขึ้นเรื่อยๆ ตั้งแต่หลังวิกฤติเศรษฐกิจโลกเป็นต้นมา คำถามคือ การส่งผ่านผลกระทบทางการเงินข้ามพรมแดนนี้มีช่องทางและกลไกการส่งผ่านอย่างไร และเราต้องกังวลกับการที่การเงินโลกมีความเชื่อมโยงเพิ่มมากขึ้นเรื่อยๆ หรือไม่

ช่องทางการส่งผ่านภาวะการเงินโลก

ในบทความที่แล้ว ดิฉันได้เขียนถึงความผันผวนของเงินทุนเคลื่อนย้ายระหว่างประเทศที่เพิ่มสูงขึ้นจากทั้งปัจจัยภายนอกและภายในประเทศ ซึ่งเงินทุนเคลื่อนย้ายระหว่างประเทศนี้ชัดเจนว่าเป็นหนึ่งในช่องทางสำคัญของการส่งผ่านภาวะการเงินจากประเทศต้นทางไปยังประเทศปลายทาง เช่น ในภาวะที่อัตราดอกเบี้ยในประเทศเศรษฐกิจหลักอยู่ในระดับต่ำมาก นักลงทุนในประเทศเหล่านั้นก็จะหันมาลงทุนในสินทรัพย์ในประเทศตลาดเกิดใหม่ที่ให้ผลตอบแทนสูงกว่า เงินทุนที่ไหลบ่าเข้ามาก็มีส่วนทำให้ภาวะการเงินของประเทศผู้รับเงินลงทุนผ่อนคลายลงในทิศทางเดียวกับประเทศเศรษฐกิจหลักไปด้วย

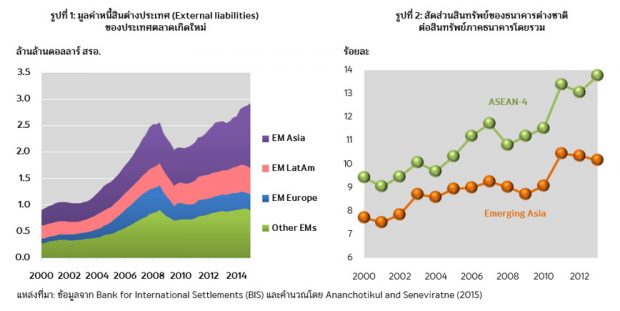

เงินทุนเคลื่อนย้ายระหว่างประเทศอีกประเภทหนึ่งที่เพิ่มสูงขึ้นมากหลังวิกฤติการเงินโลก คือ การกู้ยืมเงินจากต่างประเทศในรูปสกุลดอลลาร์ สรอ. โดยภาคธุรกิจในประเทศตลาดเกิดใหม่หลายประเทศ (รวมทั้งการออกหุ้นกู้ในสกุลดอลลาร์) (รูปที่ 1) ซึ่งมีปริมาณสูงถึง 3.3 ล้านล้านดอลลาร์ สรอ. ณ สิ้นปี 2015 นับเป็นอีกช่องทางหนึ่งที่ทำให้ภาวะการเงินสำหรับธุรกิจในประเทศตลาดเกิดใหม่ผ่อนคลายลงด้วยต้นทุนการกู้ยืมที่ต่ำกว่าการกู้ยืมในประเทศ

การแผ่ขยายธุรกิจของธนาคารพาณิชย์ต่างชาติในประเทศตลาดเกิดใหม่ (รูปที่ 2) ก็มีส่วนทำให้ปัจจัยในต่างประเทศมีอิทธิพลมากขึ้นต่อภาคการเงินในประเทศ งานวิจัยในต่างประเทศหลายชิ้นพบว่า ธนาคารที่มีเครือข่ายในหลายประเทศทั่วโลกหรือที่เรียกกว่า global banks มักมีการบริหารจัดการการเงินแบบรวมศูนย์ และมีการโอนถ่ายเงินทุนจากธนาคารแม่ไปยังสาขาในต่างประเทศ หรือโยกกลับได้ในกรณีที่ธนาคารแม่เกิดปัญหาสภาพคล่อง ดังเช่นหลายธนาคารในยุโรปช่วงหลังเกิดวิกฤติการเงินโลก ทำให้การส่งผ่าน financial shocks ข้ามประเทศเกิดได้ง่ายขึ้นผ่านความเชื่อมโยงทางการเงินของธนาคารในเครือ

อีกช่องทางหนึ่งที่อาจจับต้องได้ยาก คือ การปรับตัวของค่าชดเชยความเสี่ยง (risk premium) ซึ่งเป็นส่วนหนึ่งของต้นทุนการกู้ยืมของภาคธุรกิจ ในช่วงที่ธนาคารกลางทั้งในสหรัฐฯ ญี่ปุ่น และกลุ่มประเทศยุโรป ต่างพร้อมใจกันอัดฉีดสภาพคล่องมหาศาลเข้าสู่ระบบเศรษฐกิจ สภาพคล่องในตลาดการเงินโลกที่ท่วมท้นกดดันให้การตีค่าความเสี่ยงต่ำลง เกิดเป็นปรากฏการณ์ที่เรียกว่า compression of risk premium ทั่วโลก สะท้อนในส่วนต่างผลตอบแทนพันธบัตรระยะยาวของภาคธุรกิจที่อยู่ในระดับต่ำเป็นประวัติการณ์

และท้ายสุด คือ การตอบสนองของนโยบายในแต่ละประเทศต่อการดำเนินนโยบายการเงินในประเทศเศรษฐกิจหลัก เพื่อชะลอเงินทุนเคลื่อนย้ายที่อาจจะทะลักเข้าประเทศตนเอง หรือเพื่อลดการเคลื่อนไหวของอัตราแลกเปลี่ยนที่อาจส่งผลกระทบต่อการฟื้นตัวของเศรษฐกิจ ทำให้ในที่สุดแล้วนโยบายการเงินในประเทศต่างๆ จึงมักมีแนวโน้มเปลี่ยนแปลงไปในทิศทางเดียวกันกับประเทศเศรษฐกิจหลัก

ความท้าทายที่เพิ่มขึ้น

ความเชื่อมโยงของการเงินระหว่างประเทศที่เพิ่มขึ้นทำให้วัฏจักรการเงินในประเทศต่างๆ ทั่วโลกมักขึ้นลงไปด้วยกันมากขึ้น ยกตัวอย่างงานวิจัยของดิฉัน พบว่าภาวะสินเชื่อในประเทศแถบเอเชียขึ้นอยู่กับภาวะการเงินโลกอย่างมีนัยสำคัญ ซึ่งทำให้เกิดความท้าทายมากขึ้นต่อผู้ทำนโยบายในประเทศตลาดเกิดใหม่ ประการแรก คือ ความเสี่ยงด้านเสถียรภาพทางการเงิน ทั้งจากวัฏจักรสินเชื่อที่อาจไม่สอดคล้องกับวัฏจักรเศรษฐกิจจริง ความผันผวนของเงินทุนเคลื่อนย้ายและราคาสินทรัพย์ การเก็งกำไรจากภาวะดอกเบี้ยต่ำเป็นเวลานาน ความเปราะบางจากหนี้ต่างประเทศที่อยู่ในระดับสูง เป็นต้น

ประการที่สอง คือ ข้อจำกัดที่มากขึ้นต่อนโยบายการเงินในแต่ละประเทศ เพราะปัจจัยจากภายนอกมีโอกาสกระทบต่อภาวะการเงินในประเทศและลดทอนผลของนโยบายการเงิน อีกทั้งยังทำให้เกิดการชั่งน้ำหนักนโยบายยากลำบากขึ้น เพราะอัตราดอกเบี้ยนโยบายที่เหมาะสมในการดูแลภาวะเศรษฐกิจอาจไม่สอดคล้องกันกับระดับอัตราดอกเบี้ยที่เหมาะสมกับการดูแลเสถียรภาพการเงินในกรณีที่ภาคการเงินได้รับอิทธิพลจากปัจจัยภายนอก

อันที่จริงแล้ว ความเชื่อมโยงทางการเงินระหว่างประเทศที่เพิ่มขึ้น มีข้อดีหลายประการต่อประเทศกำลังพัฒนาอย่างไทย เพราะช่วยลดต้นทุนและข้อจำกัดทางการเงิน เพิ่มโอกาสในการกระจายความเสี่ยงของการลงทุน เป็นช่องทางในการถ่ายทอดเทคโนโลยีที่ทันสมัยจากต่างชาติ อีกทั้งยังทำให้เกิดการแข่งขันมากขึ้นในภาคการเงิน ซึ่งผลประโยชน์ก็จะตกกับผู้บริโภค แต่ก็เลี่ยงไม่ได้ที่จะมาพร้อมกับความท้าทายที่มากขึ้นในการบริหารจัดการกับ shock ที่มาจากภายนอก เราจึงควรต้องตระหนักถึงความท้าทายที่มากขึ้นนี้ และหันมาให้ความสำคัญกับการเสริมสร้างความแข็งแกร่งจากภายใน เพื่อเตรียมพร้อมรับมือกับโลกการเงินที่นับวันจะไร้พรมแดนขึ้นเรื่อยๆ

หมายเหตุ : ข้อคิดเห็นที่ปรากฏในบทความนี้เป็นความเห็นของผู้เขียน ซึ่งไม่จำเป็นต้องสอดคล้องกับความเห็นของสถาบันวิจัยเศรษฐกิจป๋วย อึ๊งภากรณ์