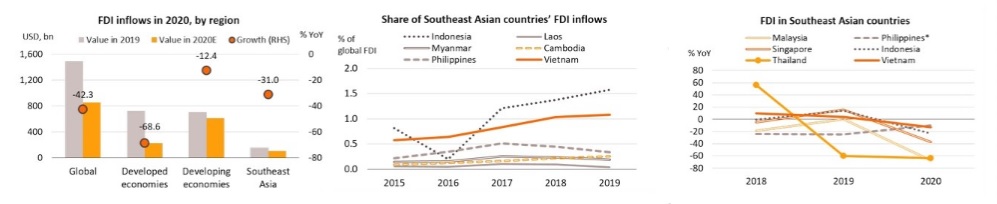

วิจัยกรุงศรี รายงานภาวะเศรษฐกิจกลุ่มประเทศอาเซียน ใน Monthly Bulletin ประจำเดือนกุมภาพันธ์ว่า ในปี 2020 กระแสเงินลงทุนโดยตรงจากต่างประเทศ หรือ FDI ที่ไหลเข้าสู่อาเซียนลดลง 31% แต่ภูมิภาคนี้ยังคงเป็นจุดหมายปลายทางที่น่าสนใจสำหรับ FDI นำโดยเวียดนามและอินโดนีเซีย

กระแส FDI ในอาเซียน

วิจัยกรุงศรีระบุว่า ในปี 2020 การไหลเข้าของ FDI ในเอเชียตะวันออกเฉียงใต้ลดลง 31% จากปีก่อน เทียบกับการเพิ่มขึ้น 4.1% ในปี 2019 ตามรายงานของ UNCTAD อย่างไรก็ตามการหดตัวนั้นรุนแรงน้อยกว่าทั่วโลก (-46%)

วิจัยกรุงศรีประเมินแนวโน้ม FDI ในอาเซียนในเชิงบวกมากกว่าภูมิภาคอื่น จากปัจจัยต่อไปนี้คือ (1) คาดว่าประเทศที่เศรษฐกิจเติบโตสูงจะยังคงขยายตัวในอัตราสูงกว่า 5.0% ต่อปีในอีก 5 ปีข้างหน้า (2) ทรัพยากรที่อุดมสมบูรณ์รวมทั้งต้นทุนที่ค่อนข้างต่ำโดยเปรียบเทียบ นอกจากนี้ภูมิภาคนี้จะได้ใช้ประโยชน์จากข้อตกลงหุ้นส่วนทางเศรษฐกิจของภูมิภาค หรือ RCEP (Regional Comprehensive Economic Partnership) ที่ได้ลงนามไปเมื่อเร็วๆนี้ ซึ่งส่งผลให้ส่วนแบ่งของอาเซียนในกระแส FDI ทั่วโลกเพิ่มขึ้นอีก จากที่เพิ่มขึ้นแล้ว 2 เท่าในรอบ 5 ปีจาก 5.6% ปี 2015 เป็น 10.5% ในปี 2019

อย่างไรก็ตามการเติบโทางเศรษฐกิจจะไม่เท่าเทียมกัน เพราะแต่ละประเทศที่จุดแข็งจุดอ่อนที่แตกต่างกัน วิจัยกรุงศรีคาดว่า เวียดนามและอินโดนีเซีย จะเป็นผู้นำในการเป็นจุดหมายปลายทางของ FDI ในปี 2021 โดยได้รับแรงหนุนจาก 3 ปัจจัยคือ(1) ความคืบหน้าอย่างมากในการปฏิรูปเศรษฐกิจ โดยอินโดนีเซียมีการบังคับใช้กฎหมายการสร้างงาน หรือประมวลกฎหมาย ที่ชื่อว่า Omnibus Law ซึ่งผ่อนปรนกฎหมายแรงงานอย่างมากและมีนโยบายส่งเสริมการลงทุนในอุตสาหกรรมรถยนต์ไฟฟ้า ส่วนเวียดนามเร่งการแปรรูปรัฐวิสาหกิจและส่งเสริมการลงทุนในอุตสาหกรรมไฮเทค (2) เวียดนามประสบความสำเร็จในการสกัดการแพร่ระบาดของไวรัส ขณะที่อินโดนีเซียมีความคืบหน้าในการฉีดวัคซีนให้กับประชาชนอย่างรวดเร็ว ซึ่งจะส่งผลให้กิจกรรมการลงทุนกลับมาเร็ว(3) เสถียรภาพทางการเมืองในเวียดนามจะสร้างความเชื่อมั่นให้กับนักลงทุน

กัมพูชา ข้อตกลง FTA กับเกาหลีใต้จะกระจายแหล่ง FDI

กัมพูชาจะลงนามในข้อตกลงเขตการค้าเสรีกับเกาหลีใต้ในกลางปี 2021 ซึ่งจะช่วยกระจายแหล่งที่มาของกระแส FDI และการส่งออก

เมื่อวันที่ 3 กุมภาพันธ์ กัมพูชาและเกาหลีใต้ได้สรุปการเจรจาข้อตกลงการค้าเสรีกัมพูชาเกาหลีใต้ หรือ CambodiaKorea Free Trade Agreement (CKFTA) โดยมีกำหนดที่จะลงนามในกลางปี 2021 ภายใต้ข้อตกลง กัมพูชาจะปรับลดอัตราภาษีนำเข้่าราว 93.8% ของรายการสินค้าทั้งหมด ขณะที่เกาหลีใต้จะลดอัตราภาษีให้เหลือ 0% สำหรับรายการสินค้า 95.6% ของรายการสินค้าทั้งหมด

ในภาพรวมกัมพูชาสามารถจัดการกับการระบาดของไวรัสโควิดได้ดี แม้เศรษฐกิจจะยังมีความไม่แน่นอนและส่วนต้องหยุดชะงักจากการประกาศ เพิกถอนสิทธิพิเศษทางการค้า (Everything But Arms: EBA) จากสหภาพยุโรป ข้อตกลง CKFTA เป็นข้อตกลงแบบทวิภาคีฉบับที่สองของกัมพูชาหลังจากทำข้อตกลง FTA กับจีน (Cambodia-China Free Trade Agreement: CCFTA) ซึ่งได้ลงนามในเดือนตุลาคม 2020 ข้อตกลงการค้านี้จะให้สิทธิประโยชน์มากกว่าข้อตกลงเขตการค้าเสรีอาเซียน-เกาหลี หรือ ASEAN-Korea FTA (AKFTA) ตัวอย่าง กัมพูชาจะได้รับลดอัตราภาษีราว 95.6% ของรายการสินค้าทั้งหมดเทียบกับ 90% ภายใต้ AKFTA

การจัดทำข้อตกลงการค้าเสรีจะช่วยให้กัมพูชาขยายตลาดส่งออกและเพิ่มขีดความสามารถในการแข่งขันการส่งออก วิจัยกรุงศรีคาดว่าข้อตกลง CKFTA จะเพิ่มโอกาสการส่งออกให้กับสินค้ากัมพูชาหลายประเภท รวมทั้งเสื้อผ้า ผลิตภัณฑ์อิล็กทรอนิคส์ และผลไม้ รวมทั้งจะส่งเสริมการลงทุนของอุตสาหกรรมอื่นของเกาหลีใต้ นอกเหนือจากเสื้อผ้าและรองเท้า เช่น ผลิตภัณฑ์อิล็กทรอนิคส์ และชิ้นส่วนรถยนต์ จากความสามาารถในการแข่งขันที่ดีขึ้นภายใต้ข้อตกลง FTAs และจะลดความเสี่ยงจากการกระจุกตัวของตลาดในระยะยาว

สปป. ลาวเจอความท้าทายจากปัจจัยภายนอก

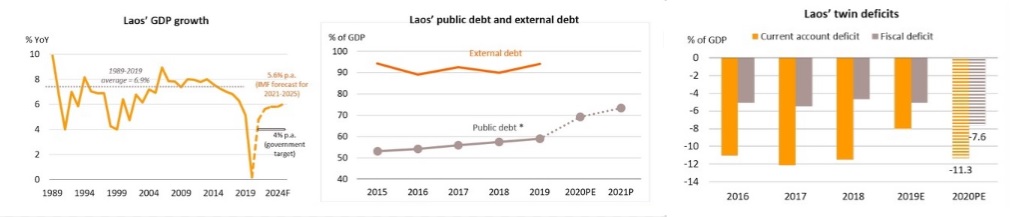

สปป. ลาวตั้งเป้าเติบโตต่อปีในช่วงปี 2021-2025ไว้ที่ 4% เสถียรภาพภายนอกยังคงเป็นความท้าทายที่สำคัญ

สปป.ลาวได้ตั้งเป้าการเติบโตต่อปีไว้ที่ 4% ภายใต้แผนเศรษฐกิจและสังคม 5 ปี (2021–2025) จากการประกาศของนายกรัฐมนตรีทองลุน สีสุลิด ในการประชุมใหญ่ของพรรคครั้งที่ 11 ซึ่งจัดขึ้นเมื่อวันที่ 14 มกราคมที่ผ่านมา รวมทั้งยังได้มีเป้าหมายที่จะเพิ่มเงินทุนสำรองระหว่างประเทศให้รองรับการนำเข้าได้ 3 เดือน เพื่อให้เป็นไปตามมาตรฐานสากล

คาดว่าลาวจะบรรลุเป้าหมายการเติบโต 4% ต่อปีได้ แต่ต่ำกว่าการเติบโตเฉลี่ยในระยะยาวที่ 6.9% ซึ่งสะท้อนถึงแนวโน้มการเติบโตที่ช้าลง แม้ลาวรายงานผู้ป่วยโรคโควิด-19 เพียง 50 รายซึ่งน้อยที่สุดในอาเซียน แต่เศรษฐกิจได้รับผลกระทบอย่างรุนแรงจากการแพร่ระบาด เนื่องจากต้องพึ่งพาอุปสงค์จากภายนอกอย่างมาก รวมถึงการส่งออก (34% ของ GDP) FDI (7.4% ของ GDP) และรายได้จากการท่องเที่ยว (5% ของ GDP) ภาคอุตสาหกรรมและการท่องเที่ยวมีสัดส่วน 40% ของการจ้างงานทั้งหมด

ในปี 2021 วิจัยกรุงศรีคาดว่าการเติบโตทางเศรษฐกิจจะเป็นบวก แต่ต่ำกว่า 5.6% ที่ IMF คาดการณ์ไว้ เป็นผลจากแนวโน้มอุตสาหกรรมการท่องเที่ยวที่ยังไม่สดใส และอุปสงค์ภายในที่ยังคงอ่อนแอของประเทศไทยซึ่งเป็นตลาดส่งออกที่ใหญ่ที่สุด อย่างไรก็ตามลาวจะยังคงดึงดูดการลงทุนจากจีนซึ่งเป็นแหล่ง FDI ที่ใหญ่ที่สุด โดยมีสัดส่วน 1 ใน 3 ของ FDI ที่ไหลเข้าทั้งหมด โดยเฉพาะอย่างยิ่งในโครงการโครงสร้างพื้นฐาน ซึ่งรัฐบาลลาวมีเป้าหมายที่จะเร่งยกระดับเพื่อเพิ่มขีดความสามารถในการแข่งขันของประเทศภายในปี 2025

นอกจากนี้ เสถียรภาพภายนอกยังคงเป็นประเด็นสำคัญสำหรับลาว รายได้จากการส่งออกและการท่องเที่ยวที่ต่ำจะทำให้การขาดดุลแฝด หรือ การขาดดุลบัญชีเดินสะพัดและการขาดดุลการคลังขาดดุลมากขึ้นอีก ส่วนเงินสำรองต่างประเทศมีแนวโน้มที่จะยังอยู่ในระดับต่ำ วิจัยกรุงศรีคาดว่าเงินกีบลาวจะอ่อนตัวลงอีก ซึ่งจะเพิ่มความเสี่ยงต่อเสถียรภาพของหนี้ เนื่องจากหนี้สาธารณะและหนี้ต่างประเทศยังคงอยู่ในระดับสูง

เมียนมาจับตาการค้าการลงทุนภายใต้ภาวะฉุกเฉิน 1 ปี

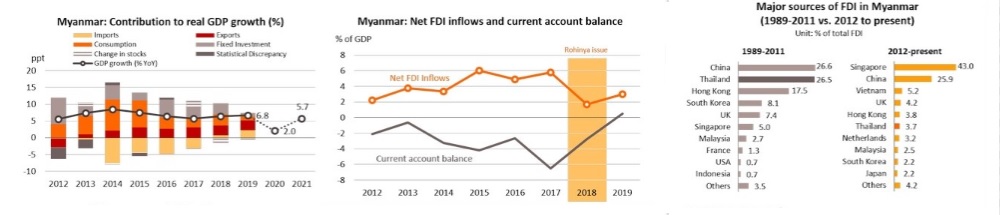

กองทัพเมียนมาประกาศภาวะฉุกเฉิน 1 ปีสร้างความกังวลเรื่องการลงทุนและการค้า

เมื่อวันจันทร์ที่ 1 กุมภาพันธ์ กองทัพเมียนมา (หรือตะมะดอว์) ประกาศภาวะฉุกเฉิน 1 ปีหลังจากยึดอำนาจจากรัฐบาลพลเรือน ที่นำโดยพรรคสันนิบาตแห่งชาติเพื่อประชาธิปไตย (NLD) ที่มีนางออง ซาน ซูจี เป็นผู้นำพรรค และเป็นผู้นำประเทศโดยพฤตินัย โดยมีการเปลี่ยนถ่ายอำนาจไปสู่พลเอกอาวุโส มิน อ่อง หล่าย ผู้บัญชาการทหารสูงสุดของกองทัพบก

นับตั้งแต่เมียนมาเปิดเศรษฐกิจในปี 2012 เศรษฐกิจจากภายนอกมีส่วนสนับสนุน GDP มากขึ้น จากการวิเคราะห์ของวิจัยกรุงศรีพบว่า การรัฐประหารส่งผลกระทบต่อเศรษฐกิจของเมียนมาทันทีในหลายๆ ด้าน ได้แก่ (1) ความเชื่อมั่นที่ลดลงและการไหลเข้าของการลงทุนโดยตรงจากต่างประเทศ (FDI) ชะงักชั่วคราว จากความกังวลต่อเหตุการณ์วุ่นวายทางการเมือง ในช่วงที่มีปัญหาทางการเมืองอย่างหนักในปี 2018 ด้วยประเด็นโรฮิงญา การไหลเข้าสุทธิของ FDI มายังเมียนมาลดลงเหลือ 1.7% ของ GDP จาก 5.8% ในปีก่อนหน้า (2) ความเสี่ยงที่พันธมิตรด้านการพัฒนาจากฝั่งตะวันตกและพันธมิตรระหว่างประเทศจะระงับความช่วยเหลือทั้งทางการเงินและที่ไม่ใช่ทางการเงิน เมียนมาอาจเผชิญกับมาตรการคว่ำบาตรทางการเมืองและเศรษฐกิจจากฝั่งตะวันตก โดยเฉพาะสหรัฐฯ (เมื่อเร็วๆ นี้ได้ใช้มาตรการคว่ำบาตรกับผู้นำทางทหารของเมียนมา) และสหภาพยุโรป (3) กระทบต่อการบริโภคภายในประเทศที่เปราะบางและฉุดการฟื้นตัวของเศรษฐกิจ และ (4) ส่งผลให้การปฏิรูปทางเศรษฐกิจและสถาบันชะงักหรือหยุดชั่วคราวในระยะสั้น แม้จะได้รับการรับรองจากผู้บัญชาการทหารสูงสุดว่า จะเดินหน้าโครงการที่ริเริ่มภายใต้รัฐบาลชุดก่อน

อย่างไรก็ตาม ที่ต่างจากประเทศอื่นๆ บทบาทของจีนในเมียนมามีแนวโน้มที่จะไม่เปลี่ยนแปลง เป็นที่น่าสังเกตว่าจีนยังคงมีสัดส่วนการไหลเข้าของ FDI ไปยังเมียนมาถึง 1 ใน 4 ก่อนและหลังการเปิดเศรษฐกิจ ซึ่งสะท้อนให้เห็นถึงความสัมพันธ์ที่มั่นคงระหว่างประเทศ นอกจากนี้จากโครงการขนาดใหญ่ที่มีอยู่หลายโครงการ และการเยือนล่าสุดของรัฐมนตรีว่าการกระทรวงการต่างประเทศของจีนนายหวัง อี้ จีนอยู่ในสถานะที่จะสนับสนุนเมียนมาหากถูกคว่ำบาตรทางเศรษฐกิจและการเมืองจากชาติตะวันตก

เวียดนาม ปฏิรูป-แปรรูปต่อเนื่อง

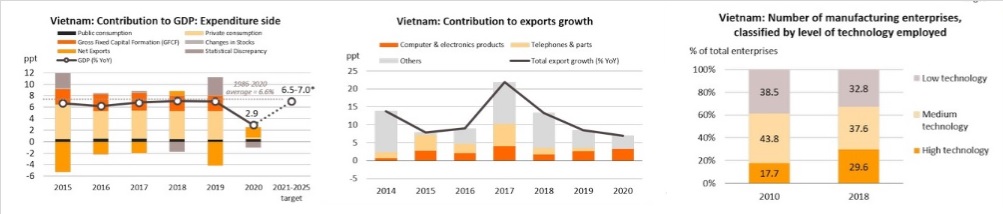

เวียดนามตั้งเป้าการเติบโตของ GDP ไว้ที่ 6.5% -7.0% ต่อปีในช่วงปี 2021-2025 ซึ่งจะส่งเสริมให้มีการปฏิรูปและการแปรรูปต่อเนื่อง

สภาแห่งชาติของเวียดนามเพิ่งอนุมัติแผนเศรษฐกิจและสังคม 5 ปีในช่วงปี2021-202 รัฐบาลตั้งเป้าการเติบโตต่อปี 6.5% -7.0% โดยให้ความสำคัญกับ “คุณภาพ” FDI ในอุตสาหกรรมไฮเทคแทนที่จะเป็น “ปริมาณ” ในภาคที่ใช้แรงงานสูง ซึ่งไม่ใช่นโยบายใหม่ แต่น่าจับตาว่าเวียดนามยังคงเดินหน้ากลยุทธ์ทางเศรษฐกิจเพื่อก้าวไปสู่ “อุตสาหกรรม 4.0” และนโยบาย“ Make in Vietnam” ซึ่งเปิดตัวครั้งแรกในปี 2019

จำนวนผู้ประกอบการด้านการผลิตที่ใช้เทคโนโลยีสูงในเวียดนามเพิ่มขึ้นจาก 17.7% ของวิสาหกิจทั้งหมดในปี 2010 เป็น 29.6% ในปี 2018 อุตสาหกรรมที่ใช้เทคโนโลยีขั้นสูง เช่น คอมพิวเตอร์ อิเล็กทรอนิกส์และโทรศัพท์ ยังเป็นผู้มีบทบาทหลักในการส่งออกของประเทศ เวียดนามยังเร่งผลักดันการปฏิรูปเศรษฐกิจ การปฏิรูปการลงทุน และการแปรรูปรัฐวิสาหกิจ ตั้งแต่การเกษตรแปรรูปไปจนถึงภาคเทคโนโลยีขั้นสูง เพื่อดึงดูดการลงทุนจากต่างประเทศ ซึ่งจะช่วยเพิ่มผลผลิตในอนาคต

ดังนั้นวิจัยกรุงศรีมีมุมมมองเชิงบวกว่า เวียดนามจะสามารถดึงดูดการลงทุนจากต่างประเทศเข้าสู่อุตสาหกรรมไฮเทคได้มากขึ้น ซึ่งจะช่วยส่งเสริมการเติบโตของการส่งออก โดยได้รับแรงหนุนจาก (1) การเสริมสร้างห่วงโซ่อุปทานในประเทศ (2) ความได้เปรียบเชิงเปรียบเทียบที่มากขึ้นด้วยข้อตกลง FTA ใหม่หลายฉบับ ซึ่งนำโดย CPTPP, EVFTA และ RCEP ทั้งหมดนี้จะช่วยสนับสนุนเป้าหมายการเติบโตของ GDP ต่อปี 6.5% -7.0% ของประเทศในช่วง 5 ปีข้างหน้าและสอดคล้องกับการเติบโตโดยเฉลี่ย 6.6% ต่อปี นับตั้งแต่เปิดเศรษฐกิจในปี 1986

อินโดนีเซีย ฟื้นตัวจากความคืบหน้าการฉีดวัคซีน

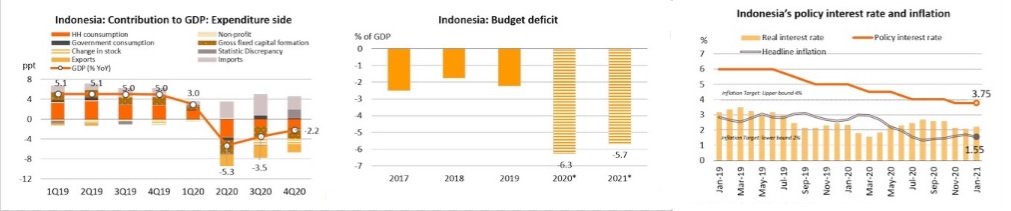

GDP ปี 2020 ของอินโดนีเซียลดลง 2.1% การฟื้นตัวจะต่อเนื่องจากนโยบายสนับสนุนและความคืบหน้าในการฉีดวัคซีน

GDP ของอินโดนีเซียไตรมาส 4 ปี 2020 หดตัว 2.2% จากช่วงเดียวกันของปีก่อน (เทียบกับ -3.5% ในไตรมาส 3/20202) เพราะการส่งออกและการลงทุนปรับตัวดีขึ้นเล็กน้อย (-7.2% และ -6.2% YoY ใน 4Q20 เทียบกับ -11.7% และ -6.5% ใน 3Q20 ตามลำดับ) สำหรับGDP ทั้งปี 2020 ลดลง 2.1% ใกล้ระดับต่ำสุดของการคาดการณ์ของรัฐบาลที่ -1.7% ถึง -2.2%

ในปี 2021 วิจัยกรุงศรีคาดว่า การบริโภคภาคครัวเรือนซึ่งเป็นตัวขับเคลื่อนเศรษฐกิจที่ใหญ่ที่สุดของประเทศในสัดส่วน 57% ของ GDP จะปรับตัวดีขึ้น แต่ยังคงอ่อนแอ เนื่องจากจำนวนผู้ติดเชื้อโควิด-19 เพิ่มขึ้นเป็น 1.2 ล้านราย อย่างไรก็ตาม การเติบโตทางเศรษฐกิจในปี 2021 จะเป็นไปตามเป้าหมายของรัฐบาลที่ 4.5% -5.5% โดยได้รับแรงหนุนจากนโยบายการคลังและนโยบายการเงินที่ผ่อนคลายเพิ่มเติม รัฐบาลวางแผนที่จะขยายการกระตุ้นเศรษฐกิจขึ้น 66% เป็น 619 ล้านล้านรูเปียะห์(44.2 พันล้านเหรียญสหรัฐ หรือ 4.4% ของ GDP) ในปี 2021 จากวงเงินที่ได้รับการอนุมัติ 372.3 ล้านล้านรูเปียะห์ ในปลายปี 2020 ซึ่งจะรวมถึงการลดหย่อนภาษี การแจกเงินสดและการฉีดวัคซีนฟรี นอกจากนี้ธนาคารกลาง(Bank Indonesia:BI) สามารถซื้อพันธบัตรรัฐบาลโดยตรงได้ถึง 25% ของหนี้ภาครัฐภายใต้โครงการ“ แบ่งเบาภาระ” (burden-sharing) จนถึงปี 2022

วิจัยกรุงศรียังคงมุมมองที่ว่า BI ยังมีขีดความสามารถที่จะปรับลดอัตราดอกเบี้ยนโยบายลง 0.50% ในครึ่งปีแรก เพื่อสนับสนุนการเติบโตเพราะเงินเฟ้อยังไม่สูง และดุลบัญชีเดินสะพัดปรับตัวดีขึ้น ซึ่งคาดว่าจะเกินดุลใน 2020 เป็นการเกินดุลครั้งแรกในรอบทศวรรษ นอกจากนี้อินโดนีเซียได้เริ่มโครงการฉีดวัคซีนในช่วงกลางเดือนมกราคมเพื่อฉีดวัคซีนให้กับประชาชนจำนวน 800,000 คน ซึ่งจะช่วยเพิ่มภูมิคุ้มกันหมู่ รวมทั้งเพิ่มความเชื่อมั่นของผู้บริโภคและนักลงทุนด้วย และกิจกรรมทางเศรษฐกิจน่าจะกลับสู่สภาวะปกติในไม่ช้า

ฟิลิปปินส์ ฟื้นตัวช้าการกระตุ้นทำได้จำกัด

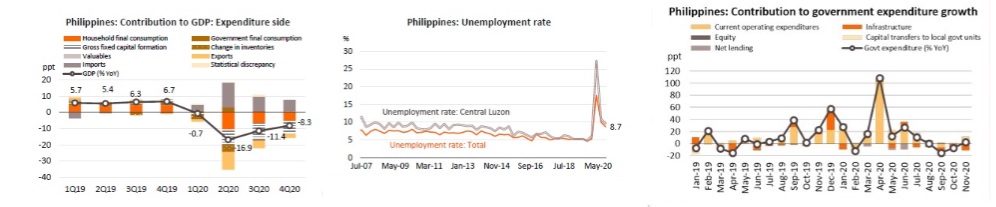

การเติบโตของฟิลิปปินส์ในปี 2020 แย่ที่สุดในอาเซียน การฟื้นตัวจะช้าลง จากอุปสงค์ที่อ่อนแอและแรงกระตุ้นที่ทำได้จำกัด

GDP ของฟิลิปปินส์ไตรมาส4 ปี 2020 ลดลง 8.3% จากช่วงเดียวกันของปีก่อนและลดลง 9.5% สำหรับทั้งปี 2020 ซึ่งเป็นการหดตัวมากที่สุดในกลุ่มประเทศอาเซียน เศรษฐกิจถูกฉุดโดยอุปสงค์ทั้งในและต่างประเทศท่ามกลางการเบิกจ่ายของรัฐบาลที่ล่าช้า

วิจัยกรุงศรีคาดว่าการบริโภคภาคครัวเรือนจะดีขึ้น แต่ยังคงอ่อนแอ แม้จะมีปัจจัยสนับสนุนซึ่งรวมถึงการผ่อนคลายข้อจำกัดการเคลื่อนไหว การส่งเงินกลับประเทศที่ดีขึ้น และมาตรการกระตุ้นเศรษฐกิจที่เสนอ (มาตรการชุด 3 วงเงิน 20,000 ล้านเปโซ หรือ 2.4% ของ GDP) การขยายตัวของการบริโภคจะถูกจำกัด ด้วยอัตราการว่างงานที่สูงถึง 8.7% ซึ่งสูงกว่าในช่วงวิกฤตการเงินโลกในปี 2008 และจุดยืนทางการคลังแบบอนุรักษ์นิยม

ภาคธุรกิจจะมีการฟื้นตัวในระดับปานกลาง เนื่องจากการเบิกจ่ายเงินของโครงการโครงสร้างพื้นฐานที่ล่าช้า และการสนับสนุนจากรัฐบาลที่น้อยมากเพียง 0.2% ของ GDP ภายใต้ร่างกฎหมาย CREATE ซึ่งรวมถึงการลดภาษีนิติบุคคลจาก 30% เป็น 20% สำหรับธุรกิจขนาดเล็กและ 25% สำหรับบริษัทขนาดใหญ่

ขณะเดียวกันอัตราเงินเฟ้อได้เพิ่มขึ้นสูงสุดนับตั้งแต่เดือนกุมภาพันธ์ 2019 จาก 4.2% ในเดือนมกราคม 2564 ซึ่งแตะเป้าหมายของธนาคารกลางฟิลิปปินส์(Bangko Sentral ng Pilipinas:BSP) ที่ 3 ± 1% ซึ่งจะจำกัดขีดความสามารถในการผ่อนคลายมากขึ้น อย่างไรก็ตามเนื่องจากอุปสงค์ในประเทศที่ยังคงอ่อนแอและอัตราเงินเฟ้อที่เพิ่มขึ้นชั่วคราว ธนาคารกลางอาจปรับลดอัตราดอกเบี้ยนโยบายลง 0.25% ในครึ่งแรกของปี เพื่อสนับสนุนการฟื้นตัวของเศรษฐกิจ

จากอุปสงค์ในประเทศที่อ่อนแอและการสนับสนุนด้านการคลังและนโยบายการเงินที่จำกัด วิจัยกรุงศรีคาดว่า เศรษฐกิจของฟิลิปปินส์จะเติบโตช้ากว่าเป้าหมายอย่างเป็นทางการที่ 6.5% -7.5% ในปี 2021