พิพัฒน์ เหลืองนฤมิตชัย

คณะกรรมการนโยบายการเงิน (กนง.) มีมติ 5-2 เสียงให้ปรับขึ้นอัตราดอกเบี้ยนโยบาย 0.25% จาก 1.50% เป็น 1.75% ซึ่งเป็นการปรับขึ้นครั้งแรกตั้งแต่เริ่มปรับลดอัตราดอกเบี้ยตั้งแต่ปี 2011 และอัตราดอกเบี้ยนโยบายค้างอยู่ที่ 1.5% มาตั้งแต่ปี 2015 ไม่ขยับมานาน แม้ในช่วงที่ผ่านมาเงินเฟ้อจะหลุดกรอบไปบ้าง หรือติดลบไปบ้างก็ตาม

ในครั้งนี้หลายคนอาจจะสงสัยว่า แนวโน้มเศรษฐกิจดูเหมือนมีความเสี่ยงเพิ่มขึ้น โดยเฉพาะเศรษฐกิจภายนอก เศรษฐกิจข้างใน หลายคนก็ยังบ่นว่าเศรษฐกิจไม่ค่อยดี เงินเฟ้อดูเหมือนไม่ค่อยเป็นปัญหา ปัญหาหนี้เสียก็ยังมีอยู่ และ ธปท. ก็เพิ่งปรับประมาณเศรษฐกิจและเงินเฟ้อลง แต่ทำไม กนง. จึงตัดสินใจขึ้นดอกเบี้ย

และที่น่าสนใจคือ พอ กนง. ปรับขึ้นดอกเบี้ยนโยบาย แต่อัตราดอกเบี้ยระยะยาวๆ เช่น 5 ปี หรือ 10 ปี กลับปรับตัวลดลง มันเกิดอะไรขึ้น?

หนึ่งเครื่องมือ ห้าเป้าหมาย

อย่างที่ทราบกันว่าแบงก์ชาติใช้กรอบนโยบายการเงินแบบเป้าหมายเงินเฟ้อแบบ “ยืดหยุ่น” (“flexible” inflation targeting) ซึ่งหมายถึงว่าในการดำเนินนโยบายการเงิน แบงก์ชาติไม่ได้ดูเฉพาะเป้าหมายเงินเฟ้อเพียงอย่างเดียว แต่พิจารณาปัจจัยอื่นๆประกอบไปด้วย

ถ้าใครที่อ่านแถลงข่าวนโยบายการเงินบ่อยๆ อาจจะนับเรื่องที่ กนง.พูดถึงได้อยู่ห้าเรื่องใหญ่ๆ คือ

-

1. ภาวะเงินเฟ้อ

2. การเจริญเติบโตทางเศรษฐกิจ

3. ค่าเงินบาท

4. เสถียรภาพของระบบการเงิน

5. ขีดความสามารถในการดำเนินนโยบาย หรือ policy space (ผมเคยเขียนบทความบอกว่า หนึ่งเครื่องมือ สี่เป้าหมาย ตอนนี้กลายเป็นห้าไปแล้ว)

สังเกตว่าเครื่องมือด้านนโยบายประกาศออกมา คือการขยับอัตราดอกเบี้ยซื้อคืนพันธบัตรประเภทข้ามคืน (overnight repo rate) ซึ่งถือเป็นอัตราดอกเบี้ยนโยบายเป็นเครื่องมือหลัก และปล่อยให้กลไกตลาดตัดสินใจระดับอัตราดอกเบี้ยระยะอื่นๆเอง ผ่าน demand supply และการคาดการณ์อัตราดอกเบี้ยระยะสั้นในอนาคต (ซึ่งได้รับผลมาจากแนวโน้มเศรษฐกิจและเงินเฟ้อในอนาคต)

หลังๆแบงก์ชาติเริ่มจะมีการพูดเรื่องการใช้เครื่องมือประเภท “macroprudential policy” กันมากขึ้น เช่นที่ใช้กับมาตรการ LTV ของสินเชื่อบ้านที่เพิ่งจะประกาศไป เพื่อควบคุมมาตรฐานการปล่อยสินเชื่อภาคอสังหาริมทรัพย์ มาควบคุมความเสี่ยงที่อาจมีผลต่อเสถียรภาพของระบบการเงิน แบงก์ชาติยืนยันว่านโยบายเหล่านี้เป็นเพียงนโยบายเฉพาะจุดที่นำมาใช้เพื่อแก้ปัญหาเฉพาะเรื่อง อัตราดอกเบี้ยนโยบายก็ยังคงเป็นเครื่องมือหลักในการดำเนินนโยบายการเงินอยู่ดี

แปลว่าแบงก์ชาติกำลังใช้เครื่องมือของนโยบายการเงินที่สำคัญอันเดียว เพื่อดูแลเป้าหมายถึงห้าเรื่อง ถ้าเป้าหมายทั้งห้าเรื่องนี้ขยับไปในทิศทางเดียวกัน และผลกระทบของการขึ้นหรือลดดอกเบี้ยมีผลต่อเป้าหมายทั้งห้าเรื่องอย่างสอดคล้องกันก็คงจะดี การขยับเครื่องมือจะได้มีโอกาสยิงเข้าเป้าทุกเป้าได้พร้อมๆกัน

แต่ปัญหาอาจจะเริ่มเกิดได้ เวลาที่เป้าหมายแต่ละอันขยับไปในทิศทางที่ไม่สอดคล้องกัน การยิงปืนด้วยกระสุนนัดเดียวจึงอาจจะไม่เข้าเป้าในทุกเรื่อง และอาจจะต้องเกิดสถานการณ์ที่ต้องเลือก (tradeoff) ว่าจะให้ความสำคัญกับเป้าไหนมากกว่ากัน และตลาดคงต้องคาดเดาว่าในแต่ละช่วงเวลา กนง. กำลังให้ความสำคัญกับเรื่องใด และจะตัดสินกับดอกเบี้ยนโยบายอย่างไร

ลองมาไล่กันเร็วๆในแต่ละเรื่องดีกว่าครับ ถ้าเราเอาแต่ละเรื่องเป็นเป้าหมายเพียงอย่างเดียว ในภาวะปัจจุบัน กนง. น่าจะตัดสินใจกับอัตราดอกเบี้ยนโยบายอย่างไร

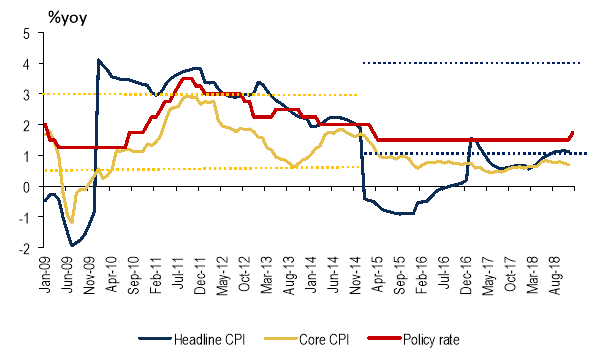

เรื่องแรก คือ ภาวะเงินเฟ้อ ซึ่งเป็นเป้าหมายทั่วไปของกรอบการดำเนินนโยบายการเงินแบบเป้าหมายเงินเฟ้อ เห็นได้ชัดว่าที่ผ่านมาเงินเฟ้อเราอยู่ในระดับต่ำกว่าเป้าหมายเงินเฟ้อทั่วไปอย่างเป็นทางการที่ 1-4% (บางเดือนถึงกับติดลบ) เงินเฟ้อเดือนล่าสุดอยู่ที่ 0.94% และแบงก์ชาติก็เพิ่งปรับประมาณการเงินเฟ้อปีหน้าลงมาอยู่ที่ขอบล่างของเป้าหมายที่ 1% พอดี นี่ยังไม่นับผลของราคาน้ำมันที่ร่วงเอาร่วงเอาในช่วงระยะหลังๆนี้ ที่อาจจะดึงประมาณการเงินเฟ้อลงได้อีก แม้แบงก์ชาติก็ให้เหตุผลว่า เงินเฟ้อเราอาจจะดูต่ำเกินจริงเพราะการเปลี่ยนแปลงเชิงโครงสร้างด้านต่างๆ และความผันผวนของราคาอาหาร แต่ถ้า กนง. ใช้เงินเฟ้อเป็นเป้าหมายหลักเพียงอย่างเดียว อาจจะพอจะสรุปได้ว่ายังไม่มีเหตุให้ต้องขึ้นดอกเบี้ย

ที่มา. กระทรวงพาณิชย์, บล. ภัทร

เรื่องต่อมา คือการเจริญเติบโตทางเศรษฐกิจ ซึ่งอาจไม่มีเป้าหมายที่ชัดเจน แต่ถ้าเราเชื่อว่าศักยภาพของการเจริญเติบโตของเศรษฐกิจไทยอยู่แถวๆ 3.5-4.0% แบงก์ชาติเพิ่งจะปรับประมาณปีหน้าลงจาก 4.2% เหลือ 4.0% มีความเสี่ยงจากปัจจัยภายนอกมากขึ้น และเศรษฐกิจกำลังชะลอตัวลงจากปีนี้ และคนก็ยังบ่นกันหนาหูว่าเศรษฐกิจไม่ดี หนี้เสียก็ดูเหมือนยังเป็นปัญหา แต่แปลว่าถ้าดูเฉพาะเรื่องนี้เรื่องเดียว ก็อาจจะไม่ได้มีเหตุผลให้ต้องปรับขึ้นดอกเบี้ยนัก

เรื่องที่สาม คือค่าเงินบาท ปกติแล้ว กนง. จะให้ความเห็นว่าไม่ค่อยอยากเห็นค่าเงินบาทแข็งค่าขึ้นเท่าไร เพราะกังวลว่าจะมีผลลบต่อการฟื้นตัวทางเศรษฐกิจ การขึ้นดอกเบี้ยอาจจะมีผลให้ค่าเงินแข็งค่าขึ้น และสหรัฐเพิ่งส่งสัญญาณชะลอการขึ้นดอกเบี้ย ถ้าดูเรื่องนี้เรื่องเดียวก็ไม่น่าขึ้นอีก

แต่สาเหตุที่ทำให้ กนง. ตัดสินใจขึ้นดอกเบี้ย น่าจะมาจากสองเหตุผลหลังมากกว่า กนง. มีการพูดถึงเสถียรภาพด้านการเงิน ต่อเนื่องมาตั้งแต่ปี 2014 และพูดถึงผลกระทบที่เกิดขึ้นจากอัตราดอกเบี้ยต่ำเป็นเวลานาน ที่ทำให้เกิดพฤติกรรม “search for yield” และ การประเมินความเสี่ยงต่ำกว่าที่ควร (mispricing of risks) และอาจนำไปสู่การสร้างความเปราะบางในระบบการเงิน การขึ้นดอกเบี้ยจึงเป็นการหวังผลที่จะลดความเสี่ยงด้านการเงิน ไม่ให้สะสมจนเกิดวิกฤตภาคการเงินในอนาคต ซึ่งจะทำให้เกิดต้นทุนต่อเศรษฐกิจ แบงก์ชาติออกมาเตือนเรื่องนี้สักพักแล้ว และบอกด้วยว่า แม้มีมาตรการ macroprudential ออกมาแล้ว แต่อาจจะไม่เพียงพอ อาจจะต้องใช้นโยบายดอกเบี้ยด้วย จึงเป็นเหตุผลหลักที่ กนง. ปรับขึ้นอัตราดอกเบี้ยในรอบนี้

อีกเหตุผลหนึ่ง กนง. สื่อสารออกมาในระยะหลังๆ คือการสร้างขีดความสามารถในการดำเนินนโยบาย หรือ policy space หลายคนฟังแล้วอาจจะงงว่าหมายความอะไร ถ้าพูดง่ายๆก็คือถ้ามีความเสี่ยงมากระทบเศรษฐกิจไทย เรามีเครื่องมือเพียงพอที่จะรับมือกับสถานการณ์เหล่านั้นหรือไม่ ในอดีตอัตราดอกเบี้ยนโยบายของเราเคยลงไปต่ำสุดที่ 1.25% ก่อนหน้านี้อยู่ที่ 1.5% แปลว่าถ้าไม่ขึ้นจะลดดอกเบี้ยเพื่อกระตุ้นเศรษฐกิจได้เพียงครั้งเดียว (แต่จริงๆผมว่าอัตราดอกเบี้ยเราอาจจะสามารถปรับลดลงไปได้มากกว่านั้น และเราอาจจะมีกระสุนมากกว่าที่เราคิด ถ้าพิจารณาว่าแรงกดดันเงินเฟ้อของเราต่ำกว่าในอดีตมาก และดอกเบี้ยโลกก็ต่ำกว่าในอดีตมากเช่นกัน แต่ก็ต้องยอมรับว่าเรามี policy space น้อยลงมากเมื่อเทียบกับในอดีต)

ถ้าวิเคราะห์แบบนี้ก็แปลว่า กนง. ให้ความสำคัญกับสองเรื่องหลังมากกว่าสามเรื่องแรก และอาจจะมองว่า เมื่อสามเรื่องแรกไม่ได้เป็นปัญหาที่น่ากังวล ก็อาจจะให้ความสำคัญกับสองเรื่องหลังได้มากขึ้น

แต่ปัญหาหนึ่งในการใช้เสถียรภาพด้านการเงินเป็นหนึ่งในเป้าหมายในการดำเนินนโยบายคือ เสถียรภาพทางการเงินเป็นสิ่งที่ไม่มีตัวชี้วัดที่ยอมรับโดยทั่วไป และตลาดอาจจะไม่แน่ใจได้ว่าแบงก์ชาติกำลังกังวลเรื่องอะไรอยู่ ทำให้การคาดเดาแนวนโยบายทำได้ยากมากขึ้น เพราะนอกจากจะต้องวิเคราะห์น้ำหนักที่ให้กับเป้าหมายนี้แล้ว ยังต้องคาดเดาให้ได้ว่าไฟดวงไหนในจอของแบงก์ชาติกำลังกระพริบอยู่ การสื่อสารจึงจำเป็นต้องมีบทบาทที่สำคัญมากขึ้น

โลกนี้ไม่มีอะไรฟรี

ถ้าเราเอาเสถียรภาพของระบบการเงินเป็นเป้าหมายที่สำคัญที่สุด คงปฏิเสธไม่ได้ว่าการขึ้นดอกเบี้ยเป็นเครื่องมือที่ตรงที่สุด และได้ผลมากที่สุด เป็นเสมือนการแตะเบรกเพื่อลดความเสี่ยงในหลายๆพฤติกรรมที่กำลังเป็นปัญหาที่อาจสร้างความเปราะบางกับระบบการเงิน ทั้งการก่อหนี้อย่างรวดเร็วในครัวเรือนและธุรกิจขนาดใหญ่ การเก็งกำไร การตัดสินใจลงทุนกับทางเลือกที่มีความเสี่ยงมากเกินไป การแข่งขันการปล่อยกู้ที่ทำให้คุณภาพการคัดกรองลดลง

แต่ปัญหาคือเมื่อขึ้นดอกเบี้ยไปแล้วย่อมจะเกิดผลกระทบด้านอื่นๆอย่างหลีกเลี่ยงไม่ได้ โดยเฉพาะกับต้นทุนทางการเงินของผู้ประกอบการ ความสามารถในการจ่ายคืนหนี้ การเจริญเติบโตทางเศรษฐกิจ และแนวโน้มเงินเฟ้อในอนาคต

จึงอาจจะเห็นความพยายามของแบงก์ชาติที่จะปรามธนาคารพาณิชย์ไม่ให้ขึ้นดอกเบี้ยเงินกู้ตามการขึ้นดอกเบี้ยของแบงก์ชาติ และหลายธนาคารเริ่มออกมาขานรับกันแล้ว

ทำให้หลายคนก็สงสัยว่า ถ้าขึ้นดอกเบี้ยแต่ไม่อยากให้ดอกเบี้ยขึ้นแล้วจะปรับอัตราดอกเบี้ยนโยบายขึ้นไปทำไม? ส่วนอีกด้านอาจจะสงสัยว่าขึ้นแค่นี้จะเพียงพอในการช่วยลดพฤติกรรม search for yield หรือไม่?

และแสดงให้เห็นว่า ด้วยการมีหลายเป้าหมายในเวลาเดียวกัน การตัดสินใจของ กนง. คงไม่ง่ายนักที่จะหาจุดสมดุลในหลายๆเรื่อง และคงไม่แปลกใจว่าข้อถกเถียงเรื่อง lean (against the wind) vs clean (up afterwards) จึงเป็นเรื่องที่ยังหาข้อสรุปไม่ได้ในวงวิชาการและวงการธนาคารกลาง และยังมีการถกเถียงเรื่องนี้กันอย่างกว้างขวาง

ขึ้นดอกเบี้ยแล้วทำไมดอกเบี้ยลง?

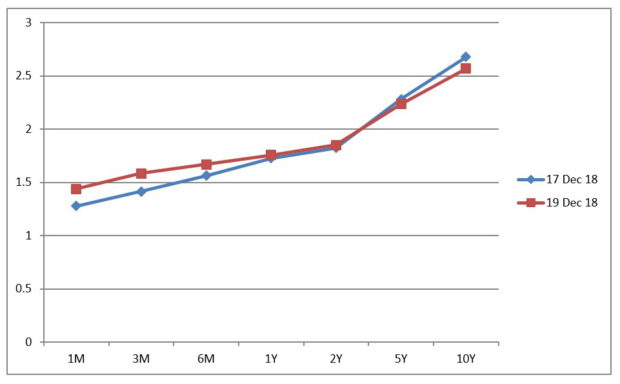

ที่น่าสนใจอีกประเด็นคือ นับก่อนหน้าการขึ้นดอกเบี้ยครั้งนี้สองวัน จนถึงวันที่ขึ้นดอกเบี้ยนโยบาย อัตราดอกเบี้ยระยะสั้นปรับตัวเพิ่มขึ้น (+17bps) ในขณะที่อัตราดอกเบี้ยระยะยาวกลับปรับลดลง (-11bps สำหรับพันธบัตรอายุสิบปี) ซึ่งคล้ายกับที่เกิดขึ้นกับเกาหลีใต้ และสหรัฐอเมริกา (ที่อาจจะอ้างได้ว่าเขาเลียนแบบเราเลย เพราะประชุมทีหลังเรา)

สิ่งที่ตลาดพันธบัตรอาจจะกำลังบอกกลับไปหาธนาคารกลางคือ การขึ้นดอกเบี้ยระยะสั้นในตอนนี้ อาจจะมากเกินไปสำหรับภาวะเศรษฐกิจในปัจจุบัน และอาจส่งผลให้การคาดการณ์เศรษฐกิจและ/หรือเงินเฟ้อระยะยาวปรับลดลง เมื่อเทียบกับการคาดการณ์ของตลาด จนอัตราดอกเบี้ยระยะยาวปรับลดลงก็เป็นได้

ในสหรัฐอเมริกา ช่วงหลังๆที่ที่ Fed ปรับขึ้นดอกเบี้ยระยะสั้น อัตราดอกเบี้ยระยะยาวกลับปรับลดลงมา จนส่วนต่างระหว่างอัตราดอกเบี้ยสิบปีกับสองปีต่ำเตี้ยเรี่ยดิน หลายคนกังวลว่าอาจจะเป็นสัญญาณว่าตลาดพันธบัตรกำลังคาดว่าดอกเบี้ยในอนาคตคงขึ้นมากไม่ได้ หรืออาจจะเกิดภาวะชะลอตัวทางเศรษฐกิจจนต้องลดดอกเบี้ยก็ได้

ขึ้นแล้วหยุด?

อย่างไรก็ดี ผมเชื่อว่าการขึ้นดอกเบี้ยของ กนง. รอบนี้ ไม่น่าจะเป็นจุดเริ่มต้นของวงจรการขึ้นดอกเบี้ยต่อเนื่องแบบติดๆกัน ผมเชื่อว่า กนง. น่าจะรอดูผลของการปรับดอกเบี้ยนโยบาย และอาจจะไม่ขึ้นดอกเบี้ยอีกจนกระทั่งครึ่งหลังของปีหน้า และภาวะเศรษฐกิจโลกที่กำลังส่งสัญญาณชะลอตัวอาจจะทำให้ กนง. ปรับขึ้นดอกเบี้ยได้ไม่ง่ายนัก

จับตาดูกันดีๆครับ

อ่านบทความอื่นๆเพิ่มเติมที่นี่