- ซีรีส์ “เป็นหนี้ต้องมีวันจบ” นำเสนอแนวคิด วิธีการแก้ไขปัญหาหนี้ จากผู้เชี่ยวชาญ รวมทั้งประสบการณ์ตรงของลูกหนี้ที่แก้ไขปัญหาหนี้สำเร็จและไม่สำเร็จ ให้กลับมาใช้ชีวิตได้อย่างปกติสุข เพื่อให้ลูกหนี้ที่ยังมีภาระหนี้มีช่องทาง วิธีการแก้หนี้ มองเห็นทางออก มีความหวัง เพื่อเป็นพลังให้ต่อสู้ชีวิตที่ดีขึ้นในอนาคต ซีรีส์นี้ได้รับการสนับสนุนจากธนาคารแห่งประเทศไทย ด้วยความมุ่งมั่นที่จะช่วยเหลือลูกหนี้ภาคประชาชนครบวงจร

ปัญหาหนี้ครัวเรือนส่งผลกระทบต่อสังคมไทยและเศรษฐกิจไทยมาเป็นเวลานาน ยิ่งเจอสถานการณ์โรคระบาดโควิด ยิ่งทำให้ปัญหาทวีความรุนแรงขึ้น ธนาคารแห่งประเทศไทย (ธปท.) จึงร่วมมือกับหลายภาคส่วนทั้งภาครัฐและเอกชน วางแนวทางในแก้ปัญหาหนี้ครัวเรือนอย่างยั่งยืน

สุวรรณี เจษฎาศักดิ์ ผู้ช่วยผู้ว่าการสายกำกับสถาบันการเงิน ธนาคารแห่งประเทศไทย กล่าวว่า “เป้าหมายการแก้หนี้ครัวเรือนไม่ได้คำนึงแต่เพียงตัวเลขหนี้ที่ลดลงเท่านั้น แต่ที่สำคัญคือ การคำนึงถึงคุณภาพชีวิตของลูกหนี้ที่ไม่แย่ลง มีความสุขขึ้นด้วย”

สุวรรณีกล่าวว่า สถานการณ์โควิดซ้ำเติมให้ปัญหาหนี้ครัวเรือนของไทยเด่นชัดขึ้นมา เพราะกระทบต่อรายได้ ทำให้ครัวเรือนไทยต้องกู้หนี้ ทำให้มีหนี้เพิ่ม ส่วนผู้ที่มีหนี้เดิมอยู่ ก็ไม่มีรายได้มาจ่ายหนี้ รวมถึงการมีโครงการหมอหนี้ ที่ทำให้ได้เป็นหมอหนี้ไปนั่งคุยกับลูกหนี้ ทำให้นอกจากปัญหาเรื่องตัวเลขหนี้แล้ว ยังส่งผลต่อการดำรงชีวิตของลูกหนี้แต่ละคนอย่างมาก สถานการณ์อย่างนี้อาจจะเป็นตัวฉุดรั้งการขยายตัวทางเศรษฐกิจในอนาคต เพราะว่าคนมีรายได้มาก็เอามาจับจ่ายใช้สอย เศรษฐกิจก็เฟื่องฟูขึ้น แต่กลายเป็นว่าได้รายได้มา ถูกหักหนี้ ไม่สามารถเอามากินมาใช้ได้ กลายเป็นว่าเศรษฐกิจอาจจะไม่โตในอนาคต

นอกจากนี้ ถ้าคนเป็นหนี้จำนวนมากๆ ไม่ชำระหนี้กลายเป็นหนี้เสีย ก็จะกระทบกับระบบการเงิน สุดท้ายคือจะก่อให้เกิดปัญหาอื่น ส่งผลกระทบต่อชีวิตและทรัพย์สินของสังคม เพราะเวลาคนมีปัญหาจ่ายหนี้ไม่ได้ อาจจะทำให้เกิดปัญหาอาชญากรรม รวมถึงในอนาคตที่ไทยกำลังเข้าสู่สังคมผู้สูงอายุที่มีค่าใช้จ่ายในการดูแลปัญหาสุขภาพต่างๆ จึงเป็นที่มาให้ ธปท. ร่วมกับหลายหน่วยงานในการเข้ามาแก้ปัญหาหนี้ครัวเรือนให้ได้อย่างยั่งยืนตั้งแต่ปี 2563 ทั้งกระทรวงการคลัง ภาครัฐอื่นๆ เจ้าหนี้สถาบันการเงิน เจ้าหนี้ที่ไม่ใช่สถาบันการเงิน หรือนอนแบงก์ ที่เข้ามาช่วย

สุวรรณีกล่าวว่า โดยข้อเท็จจริงแล้ว การเป็นหนี้ไม่ได้เป็นเรื่องผิดเสมอไป เรื่องหนี้มีคีย์เวิร์ด 2 เรื่อง คือ 1. เป็นหนี้ที่อยู่ในวิสัยที่จะชำระหนี้ได้ และ 2. เป็นหนี้ที่ก่อให้เกิดอะไรในอนาคต เช่น ได้ทรัพย์สินมา หรือเอาไปประกอบอาชีพ หรือเป็นอุปกรณ์เลี้ยงชีพ ก็เป็นสิ่งที่ดี โดยสัดส่วนหนี้ครัวเรือนของไทยเมื่อเทียบกับผลผลิตมวลรวมประชาชาติ (จีดีพี) เมื่อเทียบกับหลายประเทศอาจจะแตกต่างกัน บางประเทศมากกว่า 100% บางแห่ง 80% เศษ ใกล้เคียงกับไทย หรือ 60% ก็มี แต่สิ่งที่แตกต่างอย่างชัดเจน คือ หนี้บ้าน ที่ ธปท. ไม่ห่วง เพราะกู้มาแล้วยังมีทรัพย์สิน เป็นทรัพย์สินที่สามารถนำไปทำอะไรได้ในอนาคต ของไทยมีอยู่ราว 30% ขณะที่หลายประเทศมีสัดส่วน 50-60%

ส่วนหนี้ที่ ธปท. กังวลมี 3 กลุ่มที่ต้องแก้ไข คือ

- 1. หนี้ที่เสีย เวลาเราคุยกันเรื่องประวัติข้อมูลเครดิต จะพูดถึงหนี้ที่เป็นหนี้ที่ไม่ก่อให้เกิดรายได้ (เอ็นพีแอล) แล้ว กลุ่มนี้เป็นเรื่องเร่งด่วนที่ ธปท. ต้องแก้ และพยายามทำมาโดยตลอดในช่วงโควิดที่ผ่านมา

2. หนี้ที่ ธปท. กังวลอีกตัว คือ หนี้ที่เรียกว่าหนี้เรื้อรัง คือยังไม่ใช่หนี้เสีย ยังจ่ายหนี้อยู่ แต่จบไม่ได้ อย่างหนี้บัตรเครดิต ตามเกณฑ์ปกติ ถ้ารูดไป 100 บาท ต้องจ่ายเดือนละ 10 บาท ถ้าจ่ายแบบนี้ 10 เดือนต้องหมดหนี้ แต่ช่วงโควิดที่ผ่านมา ธปท. รู้ว่าคนมีรายได้น้อย ก็มีการผ่อนปรนหลักเกณฑ์ว่า จ่าย 5% แปลว่า รูด 100 บาท จ่าย 5 บาท เท่ากับ 20 เดือนต้องหมด แต่ในความเป็นจริง พอรูดบัตรแล้ว มีการจ่ายขั้นต่ำแล้ว ก็เอาบัตรไปรูดต่ออีก ทำให้หนี้ทับไปเรื่อยๆ จ่ายขั้นต่ำอย่างไรก็ไม่หมด เราเรียกหนี้แบบนี้ว่าหนี้เรื้อรัง แม้ยังไม่เป็นหนี้เสีย แต่จบไม่ได้ สิ่งที่กังวลคือ มันจะทำให้คนเป็นหนี้ไม่รู้จักจบสิ้น หลายคนพูดว่าเป็นหนี้จนแก่

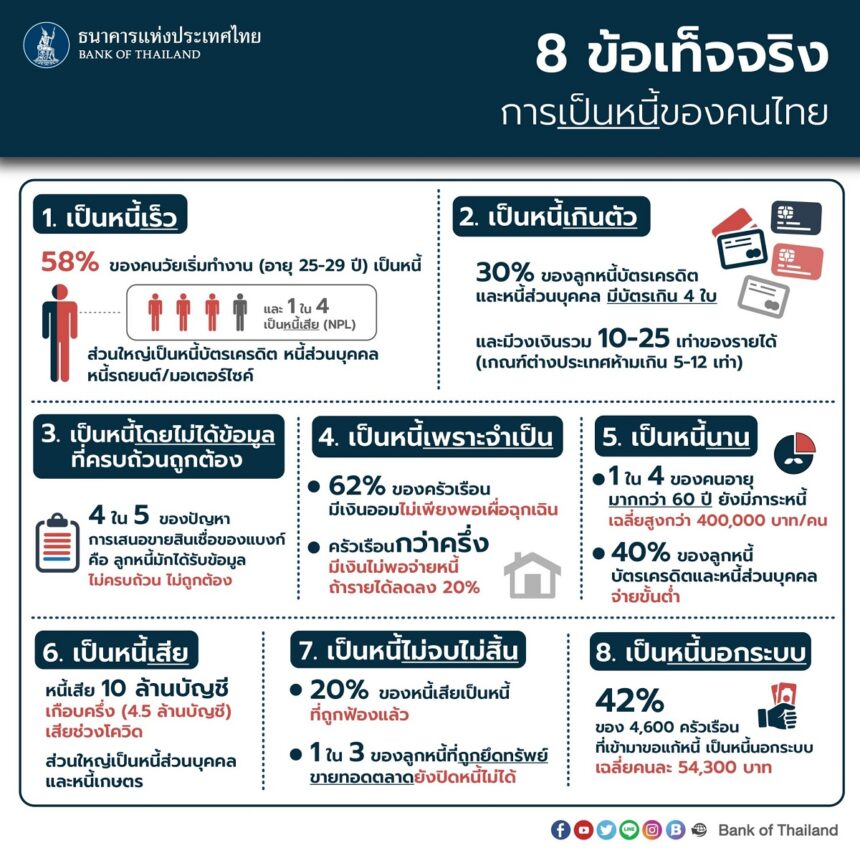

3. อีกกลุ่มหนึ่งที่กังวล คือ หนี้ใหม่ที่เพิ่มขึ้นอย่างรวดเร็ว โดยเฉพาะน้องๆ ที่เพิ่งจบการศึกษามา จากตัวเลขในเครดิตบูโร พบว่าน้องที่เรียนจบใหม่ๆ เริ่มต้นวัยทำงาน อายุประมาณ 25-29 ปี เกินกว่าครึ่งหนึ่ง หรือประมาณ 58% เริ่มเป็นหนี้แล้ว และในจำนวนคนที่เป็นหนี้แล้ว 58% นี้ มี 25% ที่มีภาวะอาจจะกลายเป็นหนี้เสีย ขณะที่น้องๆ กลุ่มใหม่นี้ที่จะเป็นกำลังสำคัญในการขับเคลื่อนเศรษฐกิจในอนาคต แต่จบการศึกษาแล้วก็เริ่มเป็นหนี้เลย เรียกว่าสร้างความยากลำบากตั้งแต่เด็กเลย

สำหรับแนวทางในการแก้ไขนั้น จะเริ่มจากกลุ่มที่เป็นหนี้เสียก่อน โดย ธปท. และกระทรวงการคลังได้ออกมาตรการมาโดยตลอด ตั้งแต่ช่วงต้นที่โควิดเริ่มระบาด ก็ออกมาตรการบรรเทาภาระแบบปูพรมกว้าง ด้วยการพักชำระหนี้ ซึ่งเป็นวิธีที่เหมาะกับสถานการณ์ที่หนักและจบในระยะเวลาที่สั้น เมื่อรู้แล้วว่าโควิดจะอยู่อีกนาน ก็มีการปรับเปลี่ยน จนท้ายที่สุด มีการออกมาตรการแก้หนี้ระยะยาวอย่างยั่งยืน คือ ให้เจ้าหนี้ ไม่ว่าจะเป็นธนาคารพาณิชย์ สถาบันการเงินของรัฐ รวมถึงนอนแบงก์ เข้าไปดูแลและเจรจาปรับโครงสร้างหนี้กับลูกหนี้ ให้สอดคล้องกับความสามารถในการชำระหนี้ในระยะยาวกับลูกหนี้ เพื่อแก้กลุ่มคนที่เป็นหนี้เสีย และคนที่จะจ่ายหนี้ไม่ได้

มาตรการนี้ยังผลักดันอย่างเข้มข้นกับเจ้าหนี้ที่อยู่ภายใต้การกำกับดูแลของ ธปท. ทั้งหมด การแก้หนี้อย่างยั่งยืนนี้ ใช้ได้ทั้งหนี้สินเชื่อส่วนบุคคล หนี้บัตรเครดิต หนี้บ้าน หนี้รถ หรือหนี้ธุรกิจก็ได้ โดยเฉพาะธุรกิจเอสเอ็มอี ที่ได้รับผลกระทบจากช่วงที่ผ่านมา

นอกจากนี้ ยังมีหนี้กลุ่มอื่นๆ ที่จะต้องผลักดันต่อไป โดยจะดูตลอดวงจรของการเป็นหนี้ ตั้งแต่ก่อนเป็นหนี้ ระหว่างเป็นหนี้ และหลังจากเป็นหนี้แล้วและหนี้มีปัญหา สิ่งที่ต้องผลักดัน คือ หลักการ responsible lending ที่ใช้กับทั้งสองฝั่ง คือ ฝั่งเจ้าหนี้ responsible lending กับฝั่งลูกหนี้ responsible borrower คือทั้งสองฝั่งต่างมีหน้าที่ ตั้งแต่ก่อนเป็นหนี้ ระหว่างเป็นหนี้ กำลังจะกู้แล้ว รวมถึงกู้ไปแล้ว โดยฝั่งเจ้าหนี้ก็ต้องให้ความรู้ ให้ข้อเท็จจริงที่ถูกต้อง เพราะปัญหาหนึ่งที่พบจากข้อร้องเรียนที่ส่งเข้ามาที่ ธปท. คือ ลูกหนี้ไม่เคยทราบเรื่องดอกเบี้ย ตอนเป็นหมอหนี้ ได้ให้ลูกหนี้ลิสต์ออกมาว่า มีหนี้อะไรบ้าง อัตราดอกเบี้ยเท่าไหร่ ปรากฏว่า ลูกหนี้ไม่ทราบว่าแต่ละสินเชื่อมีอัตราดอกเบี้ยไม่เท่ากัน ทำให้เขาบริหารจัดการไม่ได้ว่า ถ้ามีเงินก้อนหนึ่งไม่พอที่จะจ่ายทั้งหมด แล้วควรจะไปจ่ายหนี้ที่ดอกเบี้ยแพงก่อนหรือเปล่า

ฉะนั้น เรื่องแรกเลย ก่อนจะเป็นหนี้ ฝั่งเจ้าหนี้ควรให้ข้อมูลที่ครบถ้วนและถูกต้อง ไม่กระตุ้นให้ก่อนหนี้จนเกินสมควร ต้องดูแลการโฆษณาทั้งหลาย ฝั่งลูกหนี้ก็เช่นกัน ก็คาดหวังว่า ลูกหนี้เอง ก่อนจะกู้ก็ต้องรู้ว่า จะใช้เงินเพื่อทำอะไร เมื่อกู้แล้วภาระต่อเดือนเป็นเท่าไหร่ ลูกหนี้ต้องมาประเมินสภาพรายได้ของตัวเอง ว่ารายได้ต่อเดือนที่มีอยู่ หักค่าใช้จ่าย อย่างค่าเช่าบ้าน ค่าเดินทางแล้ว เหลืออยู่เท่าไหร่ ส่วนหนึ่งเราเก็บออม แล้วจะเหลือมาชำระหนี้ต่อเดือนเท่าไหร่ เพื่อประเมินความสามารถในการชำระหนี้ของเรา ว่าผ่อนไหว ผ่อนไม่ไหว นี่คือก่อนเป็นหนี้

ลำดับต่อมา คือระหว่างเป็นหนี้ ในส่วนลูกหนี้ ก็อยากให้พยายามที่จะจ่ายหนี้ให้หมด ตัวอย่างเรื่องหนี้บัตรเครดิต ก่อนจะรูดบัตร ก็ดูว่า จะชะลอการใช้จ่ายบางอย่าง หยุดซื้อมือถือเครื่องใหม่เพื่อจ่ายหนี้เดิมไปก่อนดีมั้ย ฝั่งเจ้าหนี้ก็เช่นกัน ต้องให้ข้อมูลถูกต้องครบถ้วนว่า ถ้าลูกหนี้ผ่อนไปเรื่อยๆ ดอกเบี้ยที่จะสะสมมาจะเป็นอย่างไร รวมถึงให้ข้อมูลที่ถูกต้องว่า เมื่อมีการจ่ายหนี้แล้วจะตัดเงินต้น ตัดดอกเบี้ยอย่างไร เพื่อเป็นข้อมูลประกอบการตัดสินใจของลูกหนี้ ว่าจะตัดสินใจจ่ายหนี้ จ่ายค่างวดอย่างไร รวมถึงกลุ่มที่ต้องยอมรับว่า จะมีปัญหาเกิดขึ้น ฝั่งลูกหนี้ก็ต้องรู้ว่า เมื่อมีปัญหาเกิดขึ้น อย่าหนี หรือทิ้ง ไม่รับโทรศัพท์ ไม่ติดต่อ อยากให้ลูกหนี้กล้าที่จะไปหาเจ้าหนี้ ฝั่งเจ้าหนี้ก็เช่นกัน เมื่อลูกหนี้มีปัญหา เจ้าหนี้ต้องมีข้อเสนอแนะ ข้อแนะนำ จะปรับโครงสร้างหนี้ จะเปลี่ยนแปลงเงื่อนไขชำระหนี้อย่างไร จากวันแรกที่ปล่อยกู้ไป เมื่อมีปัญหาก็ต้องไม่ทิ้งลูกหนี้ ต้องช่วยเหลือ ฉะนั้น ตลอดเส้นทางของการเป็นหนี้ ฝั่งเจ้าหนี้ต้องทำเพิ่มเติมในสิ่งเหล่านี้เพื่อให้อยู่กับหนี้ไปได้อย่างยั่งยืน

“สำหรับการเป็นหนี้ของเด็กรุ่นใหม่ ยอมรับว่า แก้ยาก จุดหนึ่งที่ต้องผลักดัน คือ ฝั่งเจ้าหนี้ เรื่องการกระตุ้นผ่านโฆษณา “ของมันต้องมี” ตอนนี้เริ่มคุยกับเจ้าหนี้แล้วว่าโฆษณาบางอย่างอาจจะไม่เหมาะสมที่จะเอามาใช้ มีการกระตุ้นมากเกินไป เช่น ของมันต้องมี หรืออยากไปเที่ยวต่างประเทศ เพียงทำบัตรนี้ใบหนึ่งก็สามารถบินไปได้ การกระตุ้นแบบนี้อาจสร้างค่านิยมบางอย่างให้กับสังคมไทย แต่ก็ต้องบอกว่ายาก”

สุวรรณีกล่าวว่า ในการแก้หนี้ครัวเรือนนั้น ธปท. มีหลักการในการทำงานและมีความชัดเจน ว่า

- 1. เป็นการแก้ไขอย่างครบวงจร ตั้งแต่ก่อนเป็นหนี้ กำลังจะเป็นหนี้ ระหว่างเป็นหนี้ และเมื่อเป็นปัญหา

2. ทำให้ถูกหลักการ คือ ต้องแก้หนี้ให้ตรงจุด อย่าเหวี่ยงแห มาตรการต่างๆ ที่ใช้ต้องให้เหมาะกับสถานการณ์ อย่างตอนแรกใช้มาตรการพักหนี้วงกว้าง เป็นมาตรการที่หนักและสั้น แต่ถ้าระยะยาวแล้วยังพักหนี้วงกว้าง จะเริ่มมีปัญหาสะสมในระบบขึ้น เพราะลูกหนี้จะอมหนี้ไว้ ฝั่งเจ้าหนี้ก็ไม่มีเงินไปปล่อยหนี้ต่อ หรือการทำอะไรที่ลดโอกาสการเข้าถึงสินเชื่อ เช่น ข้อเสนอให้ลบประวัติหนี้เสีย เป็นต้น และ

3. ต้องร่วมมือกับทุกภาคส่วน เพราะนอกจากหนี้ในระบบแล้ว ยังมีหนี้นอกระบบ หนี้ที่อยู่กับหน่วยงานรัฐแต่ละที่ เช่น หนี้ของนักศึกษาที่กู้ กยศ. (กองทุนเงินให้กู้ยืมเพื่อการศึกษา) หรือหนี้สหกรณ์ เป็นต้น ทำให้หนี้ของคนไทยมีหลายมิติมาก

“สำหรับเจ้าหนี้ในส่วนแบงก์นั้น เท่าที่คุยกันมาตลอด ไม่มีใครอยากให้เป็นหนี้เสีย แต่ในการทำธุรกิจจะมีเรื่องรายได้ เรื่องค่าใช้จ่าย สิ่งที่ ธปท. คุยกับสถาบันการเงินเจ้าหนี้มาตลอด และแบงก์เองก็บอกว่า ถ้าแบงก์ไม่ช่วยลูกหนี้ แบงก์ก็ไม่รอด คือ ถ้าลูกหนี้ไม่รอด แบงก์ก็ไม่รอด เพราะเงินที่รับฝากมา เอาไปปล่อยกู้ ถ้าเขาไม่ได้เงินจากขาปล่อยกู้ ก็จะไม่มีเงินคืนผู้ฝาก วงจรนี้จึงไปด้วยกัน ผู้ฝากเอาเงินมาให้แบงก์ปล่อยกู้ โดยหวังว่าจะได้เงินนั้นกลับคืนด้วย ฉะนั้น เวลาที่เราดูเรื่องนี้ ก็ต้องให้สมดุลกันทั้งสองด้าน และแบงก์ก็รู้ว่า ถ้าปล่อยให้เป็นหนี้สูญ จะเป็นต้นทุนกับเขามากกว่า

ในช่วง 2-3 ปีที่ผ่านมา จึงมีการผลักดันอย่างหนักมากในการให้แบงก์เข้าไปปรับโครงสร้างหนี้กับลูกหนี้ ส่วนฝั่งลูกหนี้ เดิมอาจจะไม่คุ้นชิน ไม่รู้ว่าการเข้ามาติดต่อกับแบงก์เป็นอย่างไร แต่จากมาตรการที่ผ่านมา ทำให้มีการปรับช่องทางการเข้าหาแบงก์ จากเดิมที่ต้องไปที่สาขา แต่หลังจากโควิด ทำให้การติดต่อกับแบงก์สะดวกกว่าเดิม ยกหูหาคอลเซนเตอร์ หรือแอปพลิเคชันหลายธนาคารเปิดช่องทางให้ลูกหนี้เข้าไปขอทำเรื่องปรับโครงสร้างหนี้ผ่านแอปพลิเคชันได้ เป็นต้น”

สุวรรณีกล่าวว่า เป้าหมายของการแก้หนี้ ให้ลูกหนี้กลับมาเป็นหนี้มีคุณภาพ เป็นหนี้เมื่อจำเป็น หรือเป็นหนี้ที่สามารถจ่ายชำระหนี้ได้ ไม่เป็นหนี้เรื้อรัง คือ จ่ายได้ไม่หมด แล้วจมกองหนี้ จนเกิดเป็นหนี้เสีย หรือเป็นหนี้ที่สามารถได้อะไรกลับมาในอนาคต โดยกลุ่มที่กังวล คือกลุ่มเป็นหนี้สินเชื่อส่วนบุคคล ที่ได้สินค้าฟุ่มเฟือยหรืออะไรบางอย่าง โดยหลักสำคัญ คือ เป็นหนี้แล้วสามารถจ่ายชำระหนี้นั้นได้ เป็นหนี้ด้วยสาเหตุความจำเป็น

สำหรับสินเชื่อส่วนบุคคลนั้น นอกจากการให้เจ้าหนี้ปล่อยสินเชื่ออย่างรับผิดชอบ และลูกหนี้มีข้อมูลเพียงพอในการตัดสินใจกู้แล้ว ธปท. จะเปิดให้เจ้าหนี้มีข้อมูล หรือ open data เพื่อให้การพิจารณาสินเชื่อต่อไปจะไม่ได้ดูรายได้อย่างเดียว แต่มี alternative data หรือมีข้อมูลที่สามารถนำมาใช้เป็นแนวทางเพื่อประกอบการพิจารณาสินเชื่อได้ ส่วนหนึ่งจะช่วยพวกกู้หนี้นอกระบบเข้ามาใช้สินเชื่อในระบบได้ รวมทั้ง กำลังผลักดันให้มีการคิดค่าใช้จ่ายตามความเสี่ยงของลูกค้าที่แตกต่างกันไป จากปัจจุบัน มีการกำหนดเพดานดอกเบี้ยสินเชื่อส่วนบุคคล ส่วนหนึ่งเพื่อไม่ให้คิดดอกเบี้ยเลยเถิดไป แต่ก็ทำให้ลูกหนี้บางรายเข้ามาในระบบไม่ได้ เพราะความเสี่ยงเกินกว่าเพดานที่ ธปท. กำหนด จึงอยู่ระหว่างศึกษา ภายใต้หลักการที่ว่า เสี่ยงน้อยจ่ายน้อย เสี่ยงมากจ่ายมาก กลุ่มหลังนี้อาจจะต้องจ่ายเกินเพดานจึงจะเข้าถึงได้ แต่ต้องเกินเพดานในระดับที่เหมาะสมด้วย โดยเจ้าหนี้ต้องมีโมเดลในการแยกแยะความเสียงที่แตกต่างกันของลูกหนี้แต่ละกลุ่ม แล้วกำหนดราคาที่แตกต่างกัน โดยหวังว่า ลูกหนี้สามารถกู้ในระบบได้แม้จะเกินเพดาน แต่ก็ดีกว่าไปกู้นอกระบบ

“เคยมีการร้องเรียนว่า ดอกเบี้ยสูงถึง 20% ต่อเดือน เท่ากับปีละ 240% หรือบางกรณี ให้กู้ 1 หมื่นบาท ผ่อนวันละ 100 บาท แต่ไม่เคยตัดเงินต้นเลย คิดดอกเบี้ยไม่ถูกกันเลย เคยคำนวณกับลูกหนี้รายหนึ่ง ออกมาเป็นพันเปอร์เซ็นต์ต่อปีเลย มันโหดร้ายเหมือนกัน เพราะเขาไม่สามารถเข้าถึงสินเชื่อในระบบได้ จึงตั้งใจจะเปิดโอกาสนี้ให้ แต่ต้องชัดเจนว่า แบงก์ต้องแยกแยะความเสี่ยงแต่ละคนได้จริง โดย ธปท. คิดว่าต้องทแซนด์บ็อกซ์ หรือสนามจำลองว่า โมเดลที่แบงก์ทำแล้วมีลูกหนี้กลุ่มตัวอย่างเข้ามา สามารถแยกแยะความเสี่ยงน้อยเสี่ยงมากของลูกหนี้ได้จริงหรือไม่ เพราะ ธปท. ก็ไม่อยากเห็นสิ่งที่เคยเกิดในอดีตที่ดอกเบี้ย 100% เราไม่อยากเห็นแบบนั้น โดยสามารถดูข้อมูลจากเครดิตบูโรได้ว่า มีผู้ที่กู้นอกระบบเข้ามากู้ในระบบหรือไม่ เพราะผู้ที่ไม่เคยกู้ในระบบเลย เมื่อแบงก์ปล่อยกู้ ชื่อก็จะเข้ามาในฐานข้อมูล ผู้กำหนดนโยบายก็จะรู้ว่า มาตรการที่ทำ ทำให้คนที่ไม่เคยมีหนี้ในระบบเข้ามาในระบบได้จริงหรือไม่จริง”

สุวรรณี กล่าวว่า ด้วยเหตุนี้ เป้าหมายการแก้ปัญหาหนี้ครัวเรือน แม้จะตั้งเป้าไว้ที่ 80% ของจีดีพี ซึ่งเป็นตัวเลขที่บีไอเอส (Bank for International Settlements) เห็นว่าเป็นระดับที่เหมาะสม ถ้าเกินกว่านี้ก็ต้องระมัดระวัง เท่ากับไทยต้องลดหนี้ลงประมาณ 1 ล้านล้านบาท จากหนี้ครัวเรือนที่มีอยู่ 14 ล้านล้านบาท หรือ 86.8% ของจีดีพีในปัจจุบัน ถือเป็นจำนวนที่ไม่น้อย แต่ต้องการให้หนี้กลับมาเป็นหนี้ที่มีคุณภาพด้วย โดยการแก้ 3 กลุ่ม กลุ่มหนี้เสีย กลุ่มหนี้เรื้อรัง และกลุ่มหนี้ใหม่ที่กำลังเพิ่ม โดยมาตรการที่ออกไป กว่าคนจะซึมซับกลับมาเป็นหนี้คุณภาพได้ต้องใช้เวลา รวมทั้งการดึงให้คนที่กู้นอกระบบกลับมากู้ในระบบ จะทำให้ตัวเลขหนี้เพิ่มขึ้น ซึ่งไม่ถือว่าทำมาตรการล้มเหลว

นอกจากนี้ ยังเป็นการจัดโครงสร้างการเป็นหนี้ให้มีความยั่งยืน ทำให้เป็นหนี้บ้านมากกว่านี้ เป็นหนี้ธุรกิจ หรือหนี้ที่ได้รถ มากกว่าสินเชื่อส่วนบุคคล น่าจะเหมาะสมกว่า แต่ก็ไม่ได้หมายความว่าจะทำให้กู้ยากขึ้น เพียงแต่อยากให้เจ้าหนี้และลูกหนี้พิจารณาไม่ปล่อยแบบเกินเลย หรือปล่อยแล้วจ่ายคืนไม่ได้ ต้องมองไปถึงคุณภาพชีวิตของลูกหนี้ด้วยว่า เมื่อปล่อยหนี้และตัดส่วนที่ชำระหนี้แล้ว ลูกหนี้มีรายได้เพียงพอที่จะดำรงชีวิตอยู่ได้ คือดู affordability ของลูกหนี้ว่ามีความสามารถในการจ่ายหนี้เพียงพอหรือไม่ ฉะนั้น คงไม่ได้ทำให้เข้มมากขึ้น แต่ให้กู้มีคุณภาพที่ทำให้คุณภาพชีวิตของลูกหนี้ไม่แย่ลง

“ตัวเลข 80% ธปท. ไม่ได้ยึดมันมาก เพราะถ้าสามารถช่วยให้คนที่อยู่นอกระบบเข้ามาอยู่ในระบบได้ จะทำให้ชีวิตเขาดีขึ้น และยอดหนี้ครัวเรือน 14 ล้านล้านบาทคงยังไม่ลง เพราะยังมีการก่อหนี้อยู่ รวมทั้งมีผู้ประกอบธุรกิจมากขึ้นจากการใช้ Alternative Data ต่าง ๆ จะทำให้คนเข้ามาในระบบมากขึ้น แต่สัดส่วนหนี้ต่อจีดีพีจะทยอยปรับลดลงได้จากการที่เศรษฐกิจเติบโตขึ้น โดยประมาณการณ์ว่า ถ้าไม่ทำอะไรเลย แต่จีดีพีที่โตขึ้นจะทำให้หนี้ครัวเรือนอยู่ที่ 84% ในปี 2570 แต่นี่เป็นเพียงตัวเลข สิ่งที่ ธปท. และทางการต้องการมากกว่า คือคุณภาพชีวิตของลูกหนี้ ถ้าเขาเป็นหนี้เสีย เขาก็จะไม่มีความสุขในชีวิต”