260922

EIC ธนาคารไทยพาณิชย์ วิเคราะห์ ‘โมเมนตัมการส่งออกไทยแผ่วต่อเนื่อง ประเมินโต 2.5% ในปี 2023 จากเศรษฐกิจโลกชะลอตัว’ โดยมองว่า

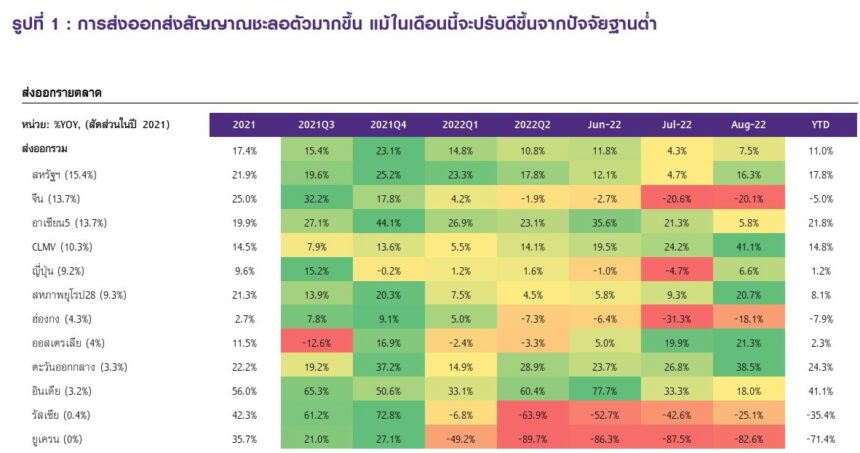

มูลค่าการส่งออกสินค้าของไทยเดือนสิงหาคม 2022 อยู่ที่ 23,632 ล้านดอลลาร์สหรัฐ ขยายตัว 7.5%YOY (เทียบกับช่วงเดียวกันของปีก่อนหน้า)เร่งตัวขึ้นจาก 4.3%YOY ในเดือนก่อนหน้าแม้ว่าจะเป็นการขยายตัวต่อเนื่องเป็นเดือนที่ 18 แต่เป็นการขยายตัวเร่งขึ้นจากปัจจัยฐานต่ำเป็นสำคัญ สอดคล้องกับมูลค่าการส่งออกหักทองคำในเดือนนี้ ที่ขยายตัว 7.4%YOY เร่งตัวขึ้นจากเดือนก่อนที่ 4.7%YOY โดยหากพิจารณาการส่งออกเดือนสิงหาคมเทียบกับเดือนกรกฎาคม(แบบปรับฤดูกาล) พบว่า หดตัวที่ -4.1%MOM_sa ในภาพรวมการส่งออกของไทยในช่วง 8 เดือนแรกของปี 2022 ขยายตัวได้ดีที่ 11% และ 9.4% หากไม่รวมทองคำ

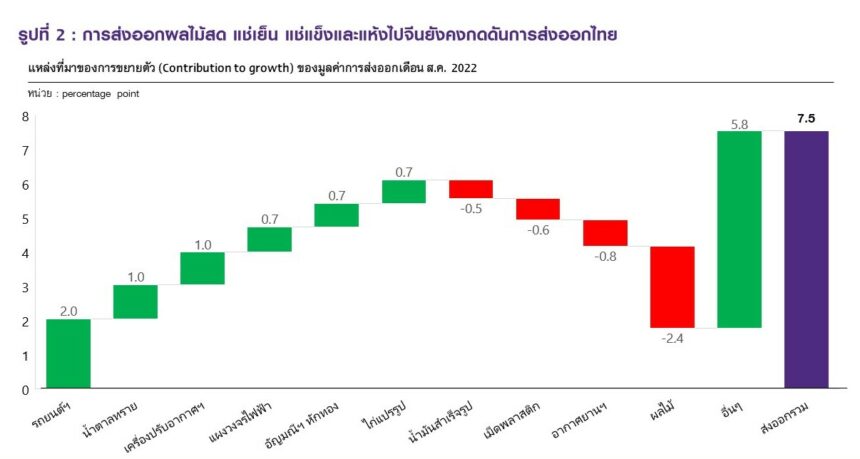

ภาพรวมการส่งออกรายสินค้าพบว่า

(1) สินค้าเกษตรหดตัวต่อเนื่องที่ -10.3% หรือ -12.4%MOM_sa โดยสินค้าหลักที่หดตัวในเดือนนี้ยังคงเป็นการส่งออกผลไม้สด แช่เย็น แช่แข็งและแห้งไปจีน ขณะที่ไก่แปรรูป ไก่สดแช่เย็น-แช่แข็ง และข้าวยังเป็นสินค้าสนับสนุนสำคัญ ในช่วงที่เหลือของปีคาดว่าการส่งออกข้าวของไทยจะได้รับอานิสงส์จากนโยบายการควบคุมการส่งออกข้าวของอินเดียและเงินบาทอ่อนค่า แต่ปริมาณการเพาะปลูกอาจมีความเสี่ยงจากอุทกภัยในประเทศ จากปริมาณน้ำฝนที่มากและพื้นที่เพราะปลูกที่เริ่มได้รับผลกระทบ

(2)สินค้าอุตสาหกรรมเกษตร แม้ขยายตัวได้ถึง 27.6% แต่กลับหดตัว -5.1%MOM_sa โดยสินค้าที่เป็นปัจจัยหนุนสำคัญในเดือนนี้ ได้แก่ น้ำตาลทราย อาหารทะเลกระป๋องและแปรรูป และอาหารสัตว์เลี้ยง

(3)สินค้าอุตสาหกรรม แม้ขยายตัวได้ 9.2% แต่หดตัว -2.5%MOM_sa โดยในเดือนนี้มีสินค้าหนุนสำคัญหลายประการ เช่น รถยนต์ อุปกรณ์และส่วนประกอบ ที่กลับมาขยายตัวครั้งแรกในรอบ 8 เดือนโดยเฉพาะรถยนต์นั่งเครื่องปรับอากาศและส่วนประกอบที่ได้รับอานิสงส์จากปัญหาคลื่นความร้อนสูงในหลายภูมิภาค แผงวงจรไฟฟ้า อัญมณีและเครื่องประดับ (หักทอง) เป็นต้น

ขณะที่สินค้าอากาศยาน ยานอวกาศ และส่วนประกอบ เม็ดพลาสติกและเคมีภัณฑ์หดตัว และ (4) สินค้าแร่และเชื้อเพลิงหดตัวเป็นครั้งแรกในรอบ 18 เดือนที่ -9.7% หรือคิดเป็น -27.1% MOM_saจากราคาน้ำมันโลกและค่าการกลั่นที่ปรับลดลงหลังผ่านจุดสูงสุดมาแล้ว

การส่งออกรายตลาดมีสัญญาณชะลอตัวมากขึ้น โดย

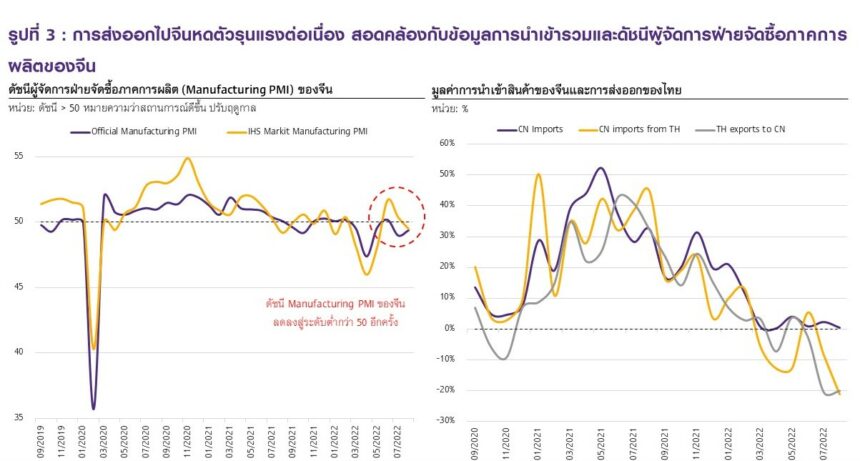

(1)มูลค่าการส่งออกไปจีนหดตัว -20.1% ในเดือนนี้นับเป็นการหดตัวติดต่อกันเป็นเดือนที่ 3 อีกทั้ง ยังหดตัว -3.5%MOM_sa สอดคล้องกับข้อมูลการนำเข้ารวมของจีนในเดือนสิงหาคมที่ทรงตัว 0.3%YOY ต่ำกว่าที่ตลาดคาดการณ์ไว้ที่ 1.1% (Bloomberg consensus)โดยมูลค่าการนำเข้าของจีนจากไทยที่หดตัวสูงสุดในรอบ 31 เดือนที่ -21.3% และดัชนีผู้จัดการฝ่ายจัดซื้อภาคการผลิตของจีนที่ลดลงต่ำกว่าระดับ 50 อีกครั้ง โดยสินค้าฉุดการส่งออกไปจีนที่สำคัญในเดือนนี้ เช่น ผลไม้สด แช่เย็น แช่แข็ง และแห้ง เหล็ก เหล็กกล้าและผลิตภัณฑ์ เม็ดพลาสติก รถยนต์ อุปกรณ์และส่วนประกอบ

(2) การส่งออกไปฮ่องกง แม้จะหดตัว -18.1% แต่ปรับดีขึ้นจากเดือนก่อนหน้าที่ -31.3%

(3) การส่งออกไปสหรัฐฯ และยุโรป(EU28) ขยายตัวได้ทั้ง %YOY และ %MOM_sa ในเดือนนี้แต่ในภาพรวมยังถือว่าเป็นกลุ่มภูมิภาคที่มีความเสี่ยงทางเศรษฐกิจสูงและการส่งออกอาจชะลอลงในระยะถัดไป

(4) การส่งออกไป CLMV และ ASEAN5 แม้ยังขยายตัวได้ดีที่ 41.1% และ 5.8% ตามลำดับ แต่หดตัว -0.6%MOM_sa และ -7.9%MOM_sa ตามลำดับ

โดยสรุปถึงแม้ภาพรวมการส่งออกรายตลาดจะขยายตัวได้ในหลายตลาดสำคัญ หากพิจารณาปัจจัยฐานด้วยแล้วกลับพบสัญญาณการชะลอตัวของการส่งออกที่ชัดเจนมากขึ้น การนำเข้าชะลอตัวลงเล็กน้อย ส่งผลให้ดุลการค้า(ในระบบศุลกากร) ขาดดุลต่อเนื่อง มูลค่านำเข้าในเดือนสิงหาคมอยู่ที่ 27,848.1 ล้านดอลลาร์สหรัฐ แม้จะขยายตัว 21.3% ชะลอตัวจากเดือนก่อนที่ 23.9% หรือขยายตัว 1.7%MOM_sa โดยในเดือนสิงหาคม การนำเข้าขยายตัวในทุกหมวดสำคัญ นำโดยหมวดสินค้าเชื้อเพลิงที่ยังคงขยายตัวสูงที่ 77.4% ยกเว้นหมวดยานพาหนะและอุปกรณ์การขนส่งที่หดตัว -4.5% ในภาพรวมของเดือนนี้ มูลค่าการส่งออกที่ทรงตัวขณะที่มูลค่าการนำเข้าที่ยังขยายตัวสูง ส่งผลให้ดุลการค้าเดือนนี้ขาดดุล -4,215.4 ล้านดอลลาร์สหรัฐ

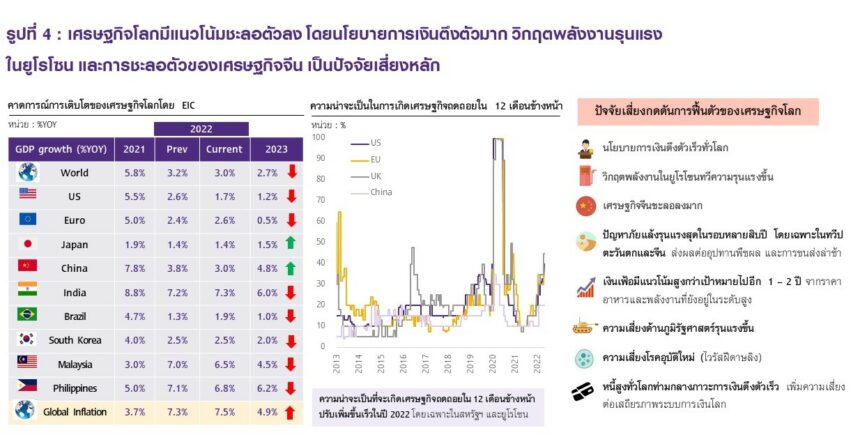

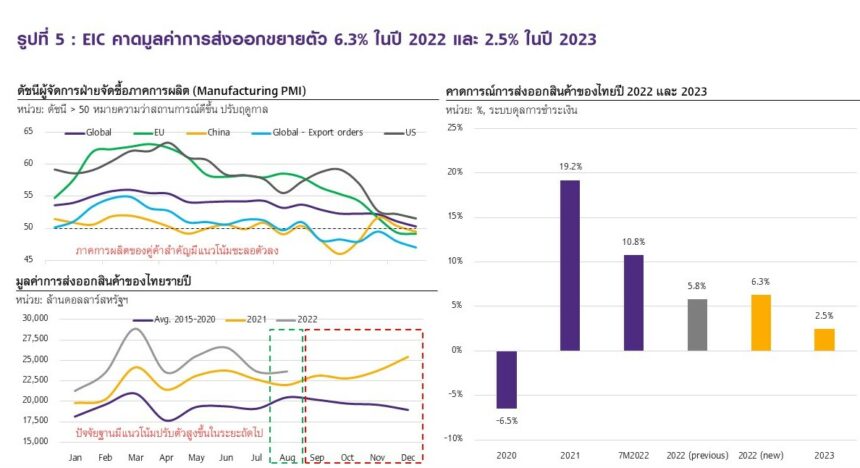

สำหรับในช่วง 8 เดือนแรกของปี 2022 มูลค่าการนำเข้าขยายตัว 21.4% และดุลการค้าขาดดุล -14,131.7 ล้านดอลลาร์สหรัฐ EIC คาดการส่งออกไทยขยายตัวต่ำที่ 2.5% ในปี 2023 จากเศรษฐกิจโลกชะลอตัวแม้การส่งออกไทยในช่วง 8 เดือนแรกของปี ขยายตัวได้ดี แต่เริ่มส่งสัญญาณชะลอตัวลงชัดเจนในเดือนกรกฎาคมและสิงหาคม

โดย EIC ประเมินว่าการส่งออกมีแนวโน้มชะลอลงต่อเนื่องในช่วงที่เหลือของปี 2022 และปี 2023 จากความไม่แน่นอนของเศรษฐกิจโลกชะลอตัวและความเสี่ยงเศรษฐกิจถดถอยในประเทศคู่ค้าสำคัญ โดยเฉพาะตลาดจีนที่เผชิญแรงกดดันหลายทาง ทั้งจากปัจจัยภายในและภายนอกประเทศ เช่น นโยบาย Zero-covid ที่ยังดำเนินอยู่อย่างต่อเนื่อง ความเปราะบางในภาคอสังหาริมทรัพย์ ภัยแล้งรวมถึงอุปสงค์จากเศรษฐกิจโลกชะลอตัว อีกทั้ง ตลาดสหรัฐฯและยุโรปที่เริ่มเห็นสัญญาณเศรษฐกิจชะลอตัวมากขึ้นจากภาวะเงินเฟ้อสูงและนโยบายการเงินตึงตัวแรง

อย่างไรก็ตามเงินบาทที่ผันผวนและมีแนวโน้มอ่อนค่ากว่าที่ประเมินไว้เดิม อาจเป็นแรงสนับสนุนให้การส่งออกไทยในช่วงที่เหลือของปีนี้ชะลอตัวต่ำกว่าที่คาดการณ์ไว้ ดังนั้น EIC จึงปรับเพิ่มตัวเลขคาดการณ์มูลค่าการส่งออกไทย(ในระบบดุลการชำระเงิน) ของปี 2022 เป็น 6.3 %(จากเดิมที่ประเมินไว้ในช่วงเดือนมิถุนายนที่ 5.8%) และสำหรับปี 2023 EIC คาดว่ามูลค่าการส่งออกสินค้าจะขยายตัวชะลอลงมาอยู่ที่ 2.5% ตามแนวโน้มเศรษฐกิจโลกชะลอตัวและเงินเฟ้อโลกสูง ซึ่งมีส่วนกดดันกำลังซื้อและอุปสงค์ของประเทศคู่ค้าหลักของไทย

อย่างไรก็ดี EIC ประเมินว่าการขยายตัวของส่งออกไทยในปี 2023 ส่วนใหญ่เป็นผลมาจากปัจจัยด้านราคาเป็นหลัก ในขณะที่ปัจจัยด้านปริมาณจะหดตัวลงจากผลกระทบเศรษฐกิจคู่ค้าชะลอตัว

บทวิเคราะห์โดย… https://www.scbeic.com/th/detail/product/trade-260922