ธนาคารแห่งประเทศไทยออกประกาศแนวปฎิบัติสำคัญเรื่องการชำระหนี้ ช่วยให้ลูกหนี้ได้รับความเป็นธรรมมากขึ้น และนายกฯสั่งช่วยรายย่อยเข้าถึงแหล่งเงินทุนพร้อมดำเนินการเจ้าหนี้นอกระบบที่ผิดกฏหมาย

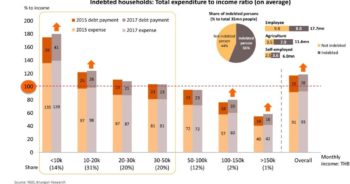

จากสถานการณ์โควิด 19 ยังมีความไม่แน่นอนสูงว่าจะจบลงอย่างไร และเมื่อใด โดยการฟื้นตัวของเศรษฐกิจจะใช้เวลาไม่น้อยกว่า 2 ปี ในการกลับสู่ระดับก่อนโควิด ความไม่แน่นอนนี้จะยิ่งซ้ำเติมปัญหาหนี้ครัวเรือน โดย 1 ใน 3 ของคนไทยมีภาระหนี้สูง

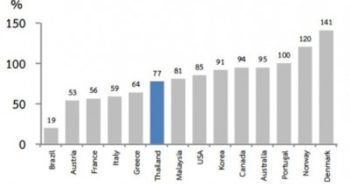

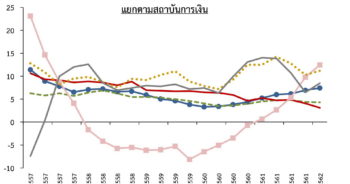

สถานการณ์โควิด 19 ทำให้สุขภาพการเงินของคนไทยอ่อนแอมากขึ้น จากการถูกลดชั่วโมงการทำงานจนถึงการถูกเลิกจ้าง ทำให้ขาดสภาพคล่องของรายได้ หนี้ครัวเรือนเพิ่มขึ้นอย่างรวดเร็วจากประมาณร้อยละ 80 ต่อ GDP เมื่อสิ้นปี 2562 มาอยู่ที่ร้อยละ 83.8 ต่อ GDP ในไตรมาส 2 ของปีนี้ ธนาคารแห่งประเทศไทยจึงได้ร่วมมือกับสถาบันการเงินดำเนินมาตรการให้ความช่วยเหลือบรรเทาผลกระทบ เพื่อให้ภาคครัวเรือนสามารถผ่านพ้นวิกฤตโควิด 19 ไปได้ ซึ่งพิจารณาตามสถานะของลูกหนี้ที่แตกต่างกัน

ล่าสุดนายอนุชา บูรพชัยศรี โฆษกประจำสำนักนายกรัฐมนตรี เปิดเผยว่า ธนาคารแห่งประเทศไทยได้ออกประกาศกำหนดหลักเกณฑ์ เรื่องการคิดดอกเบี้ยผิดนัดชำระหนี้และการตัดชำระหนี้ โดยมีวัตถุประสงค์เพื่อช่วยลดภาระหนี้ สร้างความเป็นธรรมในการให้บริการทางการเงินแก่ประชาชน และลดการเกิดหนี้ด้อยคุณภาพในระบบการเงิน ซึ่งเกณฑ์ดังกล่าวจะนำไปสู่การเปลี่ยนแปลงแนวปฏิบัติที่สาคัญในระบบการเงินของไทยใน 3 เรื่อง คือ

1. การคิดดอกเบี้ยผิดนัดชําระหนี้บนฐานของ “เงินต้นที่ผิดนัดจริง” เท่านั้น ไม่ให้รวมส่วนของเงินต้นของค่างวดในอนาคตที่ยังไม่ถึงกำหนดชำระ ต่างจากแนวปฏิบัติเดิมที่หากผิดนัดชาระหนี้เพียงงวดเดียว ผู้ให้บริการทางการเงินสามารถคิดดอกเบี้ยผิดนัดชำระหนี้จากฐานเงินต้นคงค้างทั้งหมด ส่งผลให้มูลค่าดอกเบี้ยผิดนัดสูงมาก ซึ่งเกณฑ์ใหม่นี้จะทำให้การคิดดอกเบี้ยผิดนัดชำระหนี้สอดคล้องกับความเป็นจริง และเกิดความเป็นธรรมกับประชาชนมากขึ้น

2. การกําหนดอัตราดอกเบี้ยผิดนัดชําระหนี้ที่ “อัตราดอกเบี้ยตามสัญญาบวกไม่เกิน 3%” เช่น ถ้าอัตราดอกเบี้ยตามสัญญาคือ 8% ผู้ให้บริการทางการเงินจะกำหนดอัตราดอกเบี้ยผิดนัดชาระหนี้ได้ไม่เกิน 11% โดยต้องคำนึงถึงประวัติการชำระหนี้ที่ผ่านมาด้วย ซึ่งจากเดิมที่ผู้ให้บริการทางการเงินสามารถกำหนดอัตราดอกเบี้ยผิดนัด ชำระหนี้ได้เอง เช่น กำหนดตามอัตราดอกเบี้ยสูดสุดในประมวลกฎหมายแพ่งและพาณิชย์ที่ 15% หรือบางกรณีสูงถึง 18% หรือ 22% ส่งผลกระทบต่อความสามารถในการชำระหนี้ของลูกหนี้ได้ ดังนั้น การปรับ 2 เกณฑ์ในครั้งนี้ จะช่วยให้ลูกหนี้พยายามจ่ายชำระหนี้ ลดโอกาสการผิดนัดชำระหนี้ และยังช่วยให้ระบบการเงินมีความสมดุลมากขึ้น การฟ้องร้องดำเนินคดีจะลดลง

3. การกําหนดลําดับการตัดชําระหนี้โดยให้ “ตัดค่างวดที่ค้างชําระนานที่สุดเป็นลําดับแรก” เพื่อให้ลูกหนี้ทราบลำดับการตัดชำระหนี้ที่ชัดเจน โดยเมื่อลูกหนี้ชำระหนี้ เงินที่จ่ายเข้ามาจะถูกนำไปจ่ายค่าธรรมเนียม ดอกเบี้ย และเงินต้นของงวดหนี้ที่ค้างชำระนานที่สุดก่อน ต่างจากแนวทางเดิมที่เงินที่จ่ายเข้ามาจะถูกนำไปตัดค่าธรรมเนียมทั้งหมด ตามด้วยดอกเบี้ยทั้งหมด ก่อนนำเงินส่วนที่เหลือมาตัดเงินต้น ซึ่งการปรับเกณฑ์ใหม่นี้จะช่วยเพิ่มโอกาสให้เงินงวดที่ลูกหนี้ผ่อนในแต่ละเดือน สามารถตัดถึงเงินต้นได้มากขึ้น ช่วยลดการเกิดหนี้ด้อยคุณภาพหรือ NPL รวมทั้งช่วยให้ลูกหนี้มีกำลังใจในการจ่ายชำระหนี้ต่อเนื่อง และยังช่วยให้ประวัติการผ่อนชำระหนี้ของลูกหนี้สอดคล้องกับข้อเท็จจริงมากขึ้น

ประกาศการกำหนดเกณฑ์การคิดดอกเบี้ยผิดนัดชำระหนี้จะเริ่มมีผลบังคับใช้ตั้งแต่วันที่ 1 เมษายน 2564 ยกเว้นเรื่องลำดับการตัดชำระหนี้ที่จะเริ่มมีผลบังคับใช้ตั้งแต่วันที่ 1 กรกฎาคม 2564 เป็นต้นไป เนื่องจากผู้ให้บริการทางการเงินต้องใช้เวลาในการปรับปรุงระบบงานที่เกี่ยวข้อง

อย่างไรก็ดี สำหรับการใช้ฐานของงวดที่ผิดนัดชาระหนี้จริง มาคำนวณ ทางธนาคารแห่งประเทศไทยได้มีหนังสือเวียนไปก่อนหน้านี้ โดยนับตั้งแต่ 1 พฤษภาคม 2563 ผู้ให้บริการทางการเงินได้ปรับมาใช้เกณฑ์ใหม่ในการคำนวณแล้ว ซึ่งประชาชนและธุรกิจ SMEs จะได้รับสิทธิตามที่ประกาศฉบับนี้กำหนดเป็นการทั่วไปโดยไม่ต้องติดต่อสาขาของผู้ให้บริการทางการเงินเพื่อแก้ไขสัญญาแต่อย่างใด

สำหรับการผิดนัดชำระหนี้ที่เกิดขึ้นก่อนวันที่ 1 เมษายน 2564 ธนาคารแห่งประเทศไทยได้แจ้งให้ผู้ให้บริการทางการเงินสามารถนำหลักการตาม ประกาศฉบับใหม่มาใช้พิจารณายกเว้นหรือผ่อนปรนดอกเบี้ยผิดนัดชาระหนี้ให้แก่ลูกหนี้ตามสมควร โดยเฉพาะใน ปัจจุบันที่ลูกหนี้จำนวนมากกำลังเดือดร้อนจากวิกฤตโควิด 19 ทั้งนี้ หากประชาชนมีข้อสงสัยหรือไม่ได้รับการปฏิบัติอย่างเป็นธรรม สามารถสอบถามหรือร้องเรียนได้ที่ศูนย์คุ้มครองผู้ใช้บริการทางการเงิน (ศคง.) โทร. 1213

ทั้งนี้เกณฑ์การคิดคำนวณการผิดนัดชำระหนี้ ตามประกาศของธนาคารแห่งประเทศไทยทั้ง 3 เรื่องนี้ ไม่ว่าจะเป็นเรื่องการคิดดอกเบี้ยผิดนัดชำระหนี้เฉพาะในส่วนของจำนวนเงินที่ผิดนัดชำระจริงเท่านั้น ไม่ใช่เงินคงค้างทั้งหมด หรือเรื่องอัตราดอกเบี้ยผิดนัดชำระหนี้ที่กำหนดให้บวกได้ไม่เกิน 3% ของอัตราดอกเบี้ยตามสัญญา หรือเรื่องที่กำหนดให้เมื่อลูกหนี้นำเงินไปชำระแล้วให้นำเงินจำนวนดังกล่าวไปตัดในส่วนของค่างวดที่ค้างชำระนานที่สุดเป็นลำดับแรก ทั้ง 3 เรื่องนี้จะนำไปสู่การเปลี่ยนแปลงครั้งใหญ่ในแนวปฏิบัติเรื่องการชำระหนี้ของประเทศไทย โดยจะช่วยทำให้เกิดความเป็นธรรมมากขึ้นกับลูกหนี้ และช่วยให้ลูกหนี้ที่ไม่ตั้งใจจะผิดนัดชำระ ให้สามารถจ่ายชำระหนี้ได้ง่ายขึ้น ส่งผลให้ลดจำนวนการฟ้องร้องดำเนินคดี อีกทั้งจะช่วยลดโอกาสการเกิดหนี้เสียของระบบการเงินโดยรวมของไทยอีกด้วย

นายกฯสั่งช่วยรายย่อยเข้าถึงแหล่งเงินทุนและจัดการเจ้าหนี้โหด

นางสาวรัชดา ธนาดิเรก รองโฆษกประจำสำนักนายกรัฐมนตรีเปิดเผยว่า พล.อ.ประยุทธ์ จันทร์โอชา นายกรัฐมนตรี มีความห่วงใยประชาชนผู้ที่ต้องการเข้าถึงเงินกู้ โดยเฉพาะผู้ที่ไม่มีสินทรัพย์และรายได้ที่มั่นคง ยิ่งในสภาวะที่เศรษฐกิจได้รับผลกระทบจากการแพร่ระบาดของไวรัสโควิด19 ความจำเป็นที่ต้องกู้มาใช้ในสิ่งจำเป็นอาจมีเพิ่มขึ้น ทั้งนี้ นายกรัฐมนตรีได้ติดตามความคืบหน้าอย่างสม่ำเสมอเรื่องการออกใบอนุญาตให้แก่ผู้ประกอบธุรกิจสินเชื่อรายย่อย ได้แก่ สินเชื่อรายย่อยระดับจังหวัดภายใต้การกำกับ (สินเชื่อพิโกไฟแนนซ์) ที่อยู่ในความดูแลของกระทรวงการคลัง เพราะเป็นการเพิ่มช่องทางให้ประชาชนรายย่อยเข้าถึงแหล่งเงินทุนในระบบ รวมถึงเป็นการแก้ไขปัญหาหนี้นอกระบบในเวลาเดียวกันด้วย โดยผู้ประกอบธุรกิจสามารถเรียกเก็บดอกเบี้ย ค่าปรับ ค่าบริการ และค่าธรรมเนียมใด ๆ ได้ไม่เกินร้อยละ 36 ต่อปี ในขณะที่ผู้กู้สามารถกู้เงินในระบบได้ง่ายกว่าเดิม รายละไม่เกิน 50,000 บาท ไม่ต้องมีหลักทรัพย์ค้ำประกัน เงินต้นและดอกเบี้ยลดลงเรื่อยๆ

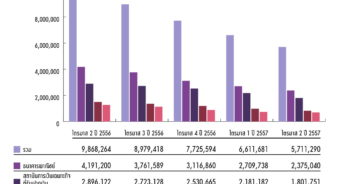

ทั้งนี้ นับแต่เริ่มให้มีการประกอบธุรกิจสินเชื่อพิโกไฟแนนซ์ เมื่อปี2559 กระทรวงการคลังได้อนุญาตให้มีการประกอบธุรกิจสินเชื่อพิโกไฟแนนซ์รวม 858 ราย ใน 72 จังหวัด อนุมัติสินเชื่อแก่ประชาชนรายย่อยไปแล้วจำนวนทั้งสิ้น 328,300 บัญชี คิดเป็นวงเงิน 8,250.38 ล้านบาท หรือเฉลี่ย 25,130 บาทต่อบัญชี

ขณะเดียวกันรัฐบาลยังมอบหมายให้ธนาคารออมสิน เป็นอีกหน่วยงานหลักในการช่วยเหลือประชาชนรายย่อยให้เข้าถึงแหล่งเงินทุน โดยทางธนาคาร ได้ออก “สินเชื่อเสริมพลังฐานราก” รอบ 2 ที่กู้ได้สูงสุดได้ไม่เกินรายละ 50,000 บาท คิดอัตราดอกเบี้ย 0.35% ต่อเดือน (Flat Rate) ระยะเวลาผ่อนชำระเงินกู้ไม่เกิน 3 ปี ไม่ต้องใช้หลักทรัพย์หรือบุคคลค้ำประกัน อีกทั้งยังปลอดชำระเงินต้นและดอกเบี้ย หรือไม่ต้องชำระเงินงวดใน 6 เดือนแรก

ส่วนประเด็นการจัดการเจ้าหนี้โหด นายกรัฐมนตรีได้สั่งการเข้มกับการเอาผิดเจ้าหนี้นอกระบบผิดกฎหมาย และกำชับให้ทุกภาคส่วนทำงานอย่างบูรณาการตามนโยบายแก้หนี้นอกระบบของรัฐบาล หากนับตั้งแต่เดือนตุลาคม 2559 จนถึงสิ้นเดือนกันยายน 2563 สำนักงานตำรวจแห่งชาติได้ดำเนินการจับกุมผู้ปล่อยเงินกู้ผิดกฎหมาย จำนวนสะสม 7,476 ราย และหน่วยงานที่เกี่ยวข้องได้ดำเนินการลดภาระหนี้นอกระบบโดยการไกล่เกลี่ย การเพิ่มศักยภาพลูกหนี้นอกระบบ และสนับสนุนการแก้ไขปัญหาหนี้นอกระบบโดยองค์กรการเงินชุมชน สำหรับประชาชนที่ถูกขูดรีดจากเจ้าหนี้ผิดกฎหมาย สามารถร้องเรียนได้โดยตรงที่ สำนักงานตำรวจแห่งชาติ สายด่วน 1599 ศูนย์รับแจ้งการเงินนอกระบบ สำนักงานเศรษฐกิจการคลัง สายด่วน 1359 ศูนย์ช่วยเหลือลูกหนี้และประชาชนที่ไม่ได้รับความเป็นธรรม กระทรวงยุติธรรม (ศนธ.ยธ.) โทร. 0 2575 3344