ขณะที่ทั่วโลกกำลังตื่นตัวกับการพัฒนาเทคโนโลยีที่ก้าวกระโดดซึ่งเปลี่ยนแปลงโครงสร้างอุตสาหกรรมต่างๆ อย่างรวดเร็วนั้น ระบบการชำระเงินก็ได้รับผลกระทบจากการเปลี่ยนแปลงในนวัตกรรมทางการเงินที่กำลังนำไปสู่การชำระเงินรูปแบบใหม่และสร้างแรงกดดันให้ระบบสถาบันการเงินทั่วโลกต้องปรับตัวอย่างรวดเร็วเพื่อเตรียมความพร้อมรับมือกับการแข่งขันที่ทวีความรุนแรงขึ้นจาก “ผู้เล่นใหม่” ซึ่งอาจเข้ามาพลิกโฉมระบบการชำระเงินให้เปลี่ยนแปลงไปจากเดิมในหลายมิติ

วิจัยกรุงศรีประเมินว่า การเข้าสู่ภูมิทัศน์ใหม่ของระบบชำระเงินจะทำให้เส้นแบ่งระหว่างการเป็นผู้ให้บริการทางการเงินกับผู้ให้บริการในอุตสาหกรรมและบริการอื่นเลือนรางลง ส่งผลให้รูปแบบบริการชำระเงินของธนาคารเปลี่ยนไปเป็นตัวกลางเชื่อมโยงผู้เกี่ยวข้องในการซื้อขายสินค้าและบริการมากขึ้น อันจะช่วยให้ธนาคารเข้าถึงฐานข้อมูลพฤติกรรมการชำระเงินของผู้บริโภคและรักษาสามารถในการแข่งขันเอาไว้ได้ สถานการณ์ดังกล่าวคาดว่าจะเกิดขึ้นอย่างรวดเร็วและจะส่งผลกระทบอย่างมีนัยสำคัญต่อระบบชำระเงินของไทยภายในเวลาไม่นานจากนี้ไป

ในยุคที่โลกก้าวเข้าสู่การปฏิวัติอุตสาหกรรมครั้งที่ 4 ซึ่งขับเคลื่อนด้วยเทคโนโลยีที่นำไปสู่การผลิตในรูปแบบใหม่ เช่น ปัญญาประดิษฐ์ (Artificial Intelligent) และอินเทอร์เน็ตในทุกสรรพสิ่ง (Internet of Things) หุ่นยนต์ (Robotic) การวิเคราะห์ด้วยข้อมูลขนาดใหญ่ (Big Data Analytic) ภาคการเงินก็กำลังเข้าสู่การเปลี่ยนแปลงครั้งสำคัญจากการเปลี่ยนแปลงของเทคโนโลยีทางการเงิน หรือ FinTech ซึ่งก่อให้เกิดการเปลี่ยนรูปแบบของบริการทางการเงินในด้านต่างๆ โดยมีผู้เล่นใหม่ที่มิใช่สถาบันการเงินอย่างบริษัทเทคโนโลยีได้เข้ามาแข่งขันกับสถาบันการเงินอย่างต่อเนื่องในช่วงที่ผ่านมา โดยเฉพาะการเข้ามาเป็นผู้ให้บริการในระบบชำระเงินซึ่งมีรูปแบบของบริการซับซ้อนน้อยกว่าเมื่อเทียบกับบริการทางการเงินประเภทอื่น

เทคโนโลยีทางการเงินที่จะนำไปสู่ระบบการชำระเงินรูปแบบใหม่แบ่งเป็น 2 กลุ่ม คือ กลุ่มนวัตกรรมทางการเงินที่ไม่นำไปสู่การเปลี่ยนแปลงโครงสร้างของบริการทางการเงิน (Non-disruptive Innovation) โดยสถาบันการเงินยังมีบทบาทสำคัญในการให้บริการทางการเงิน และกลุ่มนวัตกรรมทางการเงินที่นำไปสู่การเปลี่ยนแปลงโครงสร้างของบริการทางการเงิน (Disruptive Innovation) ซึ่งมีความแตกต่างที่สำคัญ ดังนี้

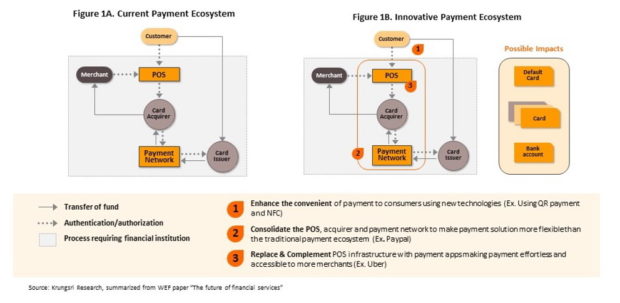

Non-disruptive Innovation: เป็นนวัตกรรมทางการเงินที่พัฒนาต่อยอดจากการบริการชำระเงินในรูปแบบเดิมที่ธนาคารพาณิชย์ให้บริการ เช่น บัตรเครดิต บัตรเดบิต บัญชีธนาคาร โดยมีหัวใจสำคัญคือ การสร้างความเชื่อใจ (Trust) ในสถาบันการเงินที่เป็นตัวกลางในการทำธุรกรรมทางการเงินเพื่อเชื่อมโยงผู้เกี่ยวข้องในระบบทั้งผู้บริโภค ร้านค้า เครือข่ายชำระเงิน (Payment Network) ผ่านขั้นตอนการโอนเงิน (Fund Transfer) และการยืนยันตัวตนของผู้ถือบัตรและการอนุมัติชำระเงิน (ภาพที่ 1A) นวัตกรรมที่เกิดขึ้นส่วนใหญ่ในกลุ่มนี้จะนำเทคโนโลยีมาปรับปรุงบริการชำระเงินเพื่อเชื่อมต่อผู้บริโภคโดยตรง ช่วยให้การชำระเงินมีความสะดวกและรวดเร็วมากยิ่งขึ้น แบ่งเป็น 3 กลุ่ม คือ (ภาพที่ 1B)

ผลกระทบที่สำคัญจากนวัตกรรมในกลุ่มนี้ คือ การผลักดันระบบชำระเงินไปสู่โลกไร้เงินสด (Cashless World) ได้เร็วขึ้นและเพิ่มบทบาทของ “ผู้เล่นใหม่” ที่มิใช่สถาบันการเงินซึ่งเข้ามาให้บริการ ณ จุดต่างๆ ของระบบชำระเงิน ทำให้ความไว้วางใจเดิมที่ลูกค้าเคยมีต่อสถาบันการเงินค่อยๆ ถูกเปลี่ยนผ่านไปยังผู้เล่นใหม่เหล่านี้ และการเปลี่ยนแปลงสำคัญที่เกิดขึ้นในระบบชำระเงิน คือ

(1) ผู้บริโภคให้ความสำคัญกับการถือบัตรเครดิตลดลงโดยใช้เป็นเพียงเครื่องมือเพื่อเชื่อมต่อกับบริการชำระเงินในรูปแบบใหม่

(2) ผู้บริโภคยังคงถือบัตรประเภทต่างๆ เพื่อเชื่อมต่อกับบริการชำระเงินรูปแบบใหม่

(3) ผู้บริโภคลดการถือบัตรและใช้บริการผ่านบริการชำระเงินรูปแบบใหม่โดยตรง (Figure 1B) ซึ่งไม่ว่าจะเป็นรูปแบบใดย่อมนำไปสู่การลดลงของรายได้ค่าธรรมเนียมของธนาคารพาณิชย์และส่วนแบ่งทางการตลาดในอนาคต อย่างไรก็ตาม นวัตกรรมในกลุ่มนี้ยังไม่ได้ทดแทนหรือทำให้สถาบันการเงินหายไปจากวงจรการชำระเงิน สถาบันการเงินยังคงมีบทบาทอยู่ในส่วนใดส่วนหนึ่งของการชำระเงิน (พื้นที่สีเทาในภาพที่ 1A และ 1B แสดงให้เห็นว่าสถาบันการเงินคือ Card Acquirer, Card Issuer และ Payment Network ยังอยู่ในวงจรของการชำระเงิน)

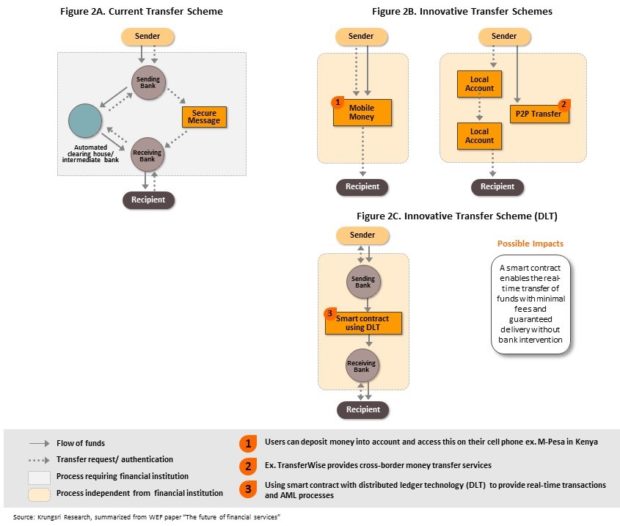

Disruptive Innovation: เป็นนวัตกรรมที่เกิดขึ้นในการโอนเงินและชำระเงินระหว่างประเทศ โดยช่วยลดขั้นตอนของการโอนเงินในปัจจุบันที่มีต้นทุนสูงและใช้เวลานานเนื่องจากขั้นตอนมีความซับซ้อนและเกี่ยวข้องกับหลายฝ่าย ทั้งผู้โอนเงิน ผู้รับเงิน ธนาคารที่รับโอนเงิน (Sender Bank) ธนาคารปลายทาง (Recipient Bank) และสถาบันการเงินที่เป็นตัวกลาง (Automated Clearing House/Intermediate Bank) ซึ่งมีบทบาทสำคัญในการเป็นตัวกลางการโอนเงินระหว่างประเทศผ่าน Nostro Account หรือผ่านเครือข่าย SWIFT (ภาพที่ 2A) สำหรับนวัตกรรมที่เกิดขึ้นในกลุ่มนี้จะช่วยลดขั้นตอนการชำระเงินข้ามเครือข่ายระหว่างประเทศที่ต้องส่งคำสั่งไปยังตัวกลางที่เป็นสถาบันการเงิน (พื้นที่สีเหลืองในภาพที่ 2B และ 2C แสดงให้เห็นว่าขั้นตอนที่เกิดขึ้นในระบบชำระเงินไม่จำเป็นต้องอาศัยสถาบันการเงินเป็นตัวกลางหรือตัวกลางทางการเงินบางประเภทหายไปจากวงจรการชำระเงิน) ได้แก่

ผลกระทบที่อาจเกิดขึ้นจาก Disruptive Innovation ในทั้งสามกรณีข้างต้นสามารถแบ่งได้เป็น 2 ระดับ คือ

(1) การเสริมบริการชำระเงินของสถาบันการเงิน ปัจจุบันบริการโอนเงินอย่าง Mobile Money และ P2P Transfer ได้นำไปสู่การเปลี่ยนแปลงรูปแบบของบริการทางการเงินในประเทศกำลังพัฒนาจำนวนมากและทำให้เกิดบริการการเงินที่ทั่วถึงมากขึ้น (Deepening Financial Inclusion) ซึ่งช่วยเสริมบริการทางการเงินและทดแทนบริการของธนาคารพาณิชย์ในเวลาเดียวกัน โดยมีปัจจัยสนับสนุนที่สำคัญ คือ อัตราการเข้าถึงโครงสร้างพื้นฐานทางเทคโนโลยี (เช่น อินเทอร์เน็ตและโทรศัพท์เคลื่อนที่) อย่างไรก็ดี สำหรับพื้นที่หรือประเทศที่มีโครงสร้างพื้นฐานทางการเงินพร้อมและพัฒนาเป็นอย่างดี การชำระเงินผ่านสถาบันการเงินยังคงเป็นทางเลือกที่ดีกว่าสำหรับผู้บริโภค

(2) การทดแทนบริการทางการเงินหลักของสถาบันการเงิน เทคโนโลยีการลงบัญชีแบบกระจายตัว หรือ Distributed Ledger มีศักยภาพในการทดแทนการโอนเงินระหว่างประเทศในรูปแบบเดิมจากคุณสมบัติเฉพาะหลายประการ ได้แก่

อย่างไรก็ตาม อาจยังต้องใช้เวลาในการพัฒนา Distributed Ledger เพื่อใช้ในระบบการชำระเงินขนาดใหญ่ที่มีปริมาณธุรกรรมจำนวนมากและเชื่อมโยงธุรกรรมระหว่างประเทศทั่วโลกทดแทนระบบชำระเงินผ่านสถาบันการเงิน โดยยังมีประเด็นที่ธนาคารกลางทั่วโลกกังวลซึ่งเกี่ยวเนื่องกับคุณสมบัติเฉพาะของเทคโนโลยี เช่น ภายใต้ระบบ Distributed Ledger ประเภทที่มีการจัดการแบบเปิด (Unrestricted Arrangement) ซึ่งอาศัยคุณสมบัติของเทคโนโลยีที่มีความโปร่งใสและเที่ยงตรง ทำให้อาจต้องแลกกับการใช้ในข้อมูลบางลักษณะที่ต้องรักษาความลับและไม่อาจเปิดเผยได้ต่อทุกคนในเครือข่าย รวมถึงการที่ยังไม่มีกฎหมายเฉพาะที่รองรับการทำธุรกรรมดังกล่าวภายใต้ความแตกต่างของกฏหมายระหว่างประเทศที่เข้ามาเกี่ยวข้อง การใช้ในปัจจุบันจึงเป็นการทดลองในระบบที่มีสถาบันการเงินจำนวนจำกัด

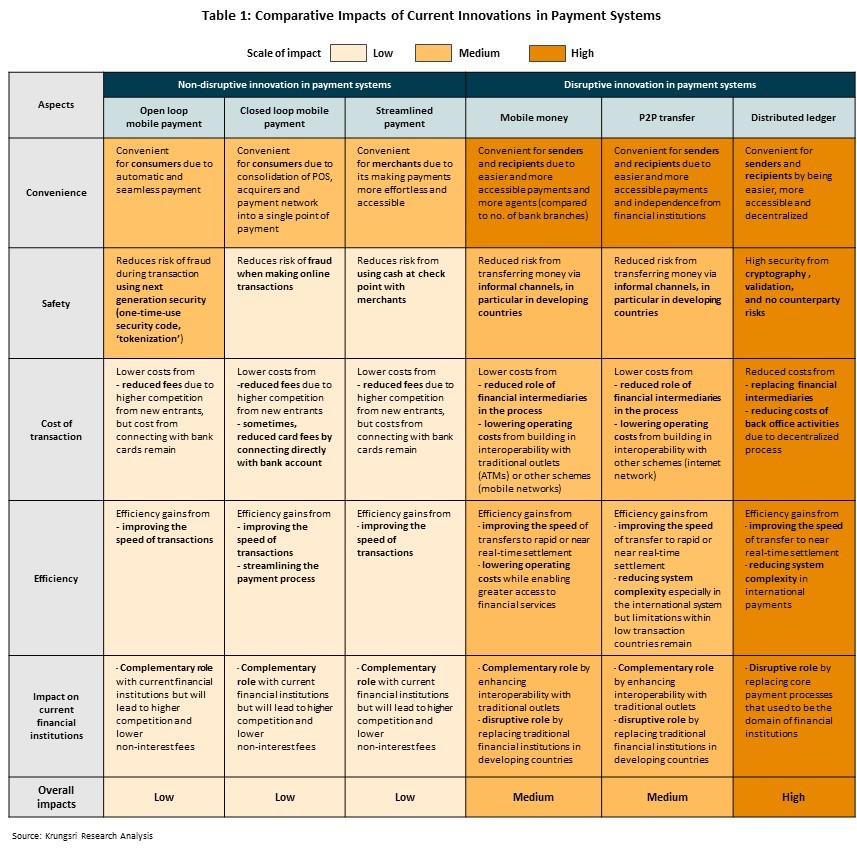

โดยสรุปแล้ว นวัตกรรมที่เกิดขึ้นในระบบชำระเงินนั้นส่งผลต่อการเปลี่ยนแปลงในภาคการเงินในหลายด้าน โดยนวัตกรรมในกลุ่ม Non-disruptive มีผลในด้านการเพิ่มเพิ่มความสะดวกและทำให้เกิดความปลอดภัยในการชำระเงินมากขึ้น ในขณะที่นวัตกรรมในกลุ่ม Disruptive จะช่วยลดต้นทุนในการชำระเงินลง ทำให้เกิดประสิทธิภาพ และที่สำคัญคือ การเพิ่มบทบาทของผู้เล่นใหม่ที่ช่วยสนับสนุนการดำเนินงานของสถาบันการเงินเดิม (Complementary) รวมทั้งอาจนำไปสู่การทดแทนบทบาทของสถาบันการเงินในอนาคต โดย Distributed Ledger มีศักยภาพในการส่งผลกระทบมากที่สุดเมื่อเทียบกับนวัตกรรมอื่นๆ (ตารางที่ 1)

แนวโน้มการเปลี่ยนแปลงของระบบการชำระเงินโลกในปัจจุบันจนถึงระยะ 1-2 ปีข้างหน้า คาดว่าจะยังเป็นการแข่งขันระหว่างสถาบันการเงินและ Non-banks ด้วยนวัตกรรมแบบ Non-disruptive Innovation เป็นหลัก จากความพร้อมของเทคโนโลยีที่เกี่ยวข้องในกลุ่มดังกล่าวที่มีการใช้อย่างแพร่หลาย เช่น การใช้ QR payment การพัฒนาระบบชำระเงินผ่าน Application บนโทรศัพท์มือถือ ประกอบกับการส่งเสริมจากภาครัฐอาจส่งผลบวกต่อพฤติกรรมผู้บริโภคให้เข้าถึงนวัตกรรมการชำระเงินรูปแบบใหม่มากขึ้น จึงเอื้อให้หลายประเทศในโลกก้าวเข้าสู่ Cashless Economy ได้เร็วขึ้น

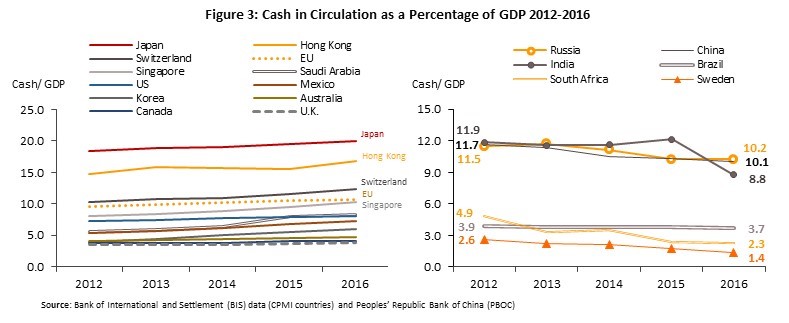

จากการศึกษาสัดส่วนของการใช้เงินสดหมุนเวียนในระบบเศรษฐกิจ (cash in circulation as the percentage of GDP) ซี่งเป็นตัวชี้วัด Cashless Economy ของประเทศต่างๆ ในช่วง 5 ปีที่ผ่านมาพบว่า กลุ่มประเทศตัวอย่างที่ศึกษาซึ่งเลือกจากประเทศในกลุ่ม CMPI1/ จำนวน 17 ประเทศและกลุ่มสหภาพยุโรป ส่วนใหญ่มีระดับเงินสดหมุนเวียนในระบบเศรษฐกิจเพิ่มสูงขึ้น มีเพียง 6 ประเทศที่มีสัดส่วนของการใช้เงินสดหมุนเวียนในระบบเศรษฐกิจลดลงต่อเนื่อง ได้แก่ รัสเซีย จีน อินเดีย บราซิล แอฟริกาใต้ และสวีเดน โดยเฉพาะอินเดียที่เงินสดในระบบเศรษฐกิจลดลงอย่างรวดเร็วจาก 12.2% ของ GDP ในปี 2015 มาอยู่ที่ 8.8% ของ GDP ในปี 2016 (ภาพที่ 3)

1. การศึกษาครั้งนี้ ได้เลือกกลุ่มประเทศที่เป็น The Committee on Payments and Market Infrastructures (CPMI) จากฐานข้อมูลของ BIS ซึ่งครอบคลุมประเทศที่สำคัญของโลกหลายประเทศ ประกอบด้วยประเทศออสเตรเลีย เบลเยียม บราซิล แคนาดา จีน ฝรั่งเศส เยอรมันนี ฮ่องกง อินเดีย อิตาลี ญี่ปุ่น เกาหลี เม็กซิโก เนเธอร์แลนด์ รัสเซีย ซาอุดิอาระเบีย สิงคโปร์ แอฟริกาใต้ สวีเดน สวิสเซอร์แลนด์ ตุรกี สหราชอาณาจักร สหรัฐอเมริกา และกลุ่มสหภาพยุโรป (Euro Area)

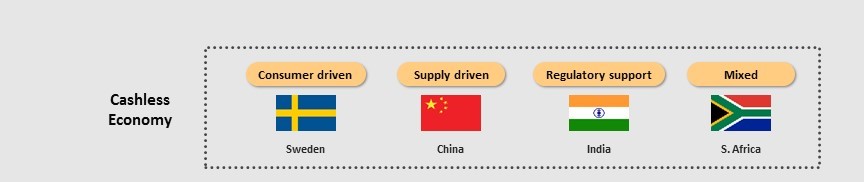

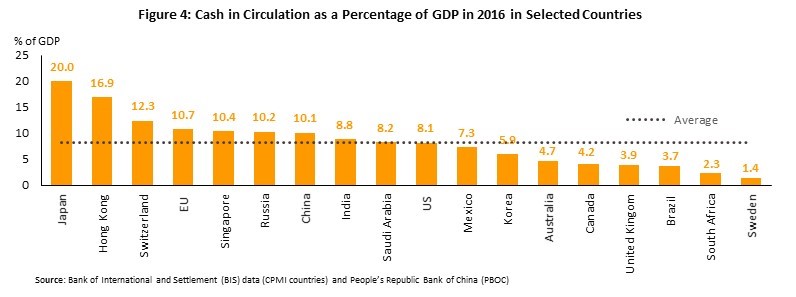

ข้อมูลการใช้เงินสดหมุนเวียนในระบบเศรษฐกิจในปี 2016 ยังแสดงให้เห็นว่าระดับการพัฒนาทางเศรษฐกิจของแต่ละประเทศอาจมิใช่ปัจจัยกำหนดสำคัญการลดลงของการใช้เงินสดในระบบเศรษฐกิจ (Cashless Economy) เสมอไป เนื่องจากบางประเทศที่มีระดับการพัฒนาทางเศรษฐกิจสูงกลับมีสัดส่วนของการใช้เงินสดในระดับสูงด้วย เช่น ญี่ปุ่น มีสัดส่วนการใช้เงินสดหมุนเวียนในระบบเศรษฐกิจสูงถึง 20.0% ของ GDP ในขณะที่สวีเดนกลับมีสัดส่วนดังกล่าวเพียง 1.4 % (ภาพที่ 4) ทั้งนี้ จากข้อเท็จจริงพบว่า ประเทศที่น่าสนใจเนื่องจากมีพัฒนาการในการเข้าสู่ Cashless Rconomy ที่โดดเด่นประกอบด้วยประเทศที่มีสัดส่วนเงินสดหมุนเวียนในระบบเศรษฐกิจอยู่ในระดับต่ำสุดในกลุ่ม คือ สวีเดน และแอฟริกาใต้ และประเทศที่มีสัดส่วนของการใช้เงินสดหมุนเวียนในระบบเศรษฐกิจอยู่ในระดับสูงแต่มีแนวโน้มลดลงอย่างรวดเร็วในช่วงที่ผ่านมา ได้แก่ จีน และอินเดีย

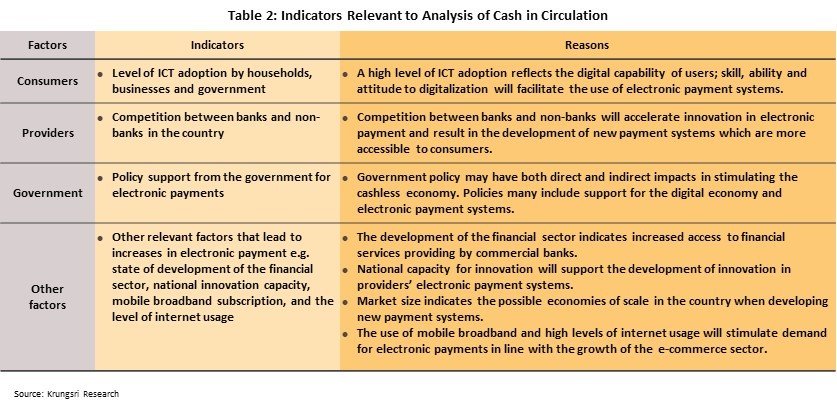

ปัจจัยร่วมที่มีผลต่อการลดลงของการใช้เงินสดหมุนเวียนในระบบเศรษฐกิจอาจประเมินได้จาก 4 ด้าน คือ (1) ผู้บริโภค ประเมินจากพฤติกรรมการใช้เทคโนโลยีของผู้บริโภค (ICT Adoption) ที่เอื้อต่อการชำระเงินทางอิเล็กทรอนิกส์ (2) ผู้ให้บริการ สะท้อนจากการแข่งขันระหว่างธนาคารพาณิชย์และ Non-banks ในแต่ละประเทศ (3) ภาครัฐและกฎระเบียบที่เกี่ยวข้อง จากนโยบายของภาครัฐที่เอื้อให้เกิดการชำระเงินทางอิเล็กทรอนิกส์และ (4) ปัจจัยแวดล้อมอื่นๆ เช่น ระดับการพัฒนาภาคการเงิน ระดับการพัฒนาทางนวัตกรรม และขนาดตลาดในประเทศ เป็นต้น (ตารางที่ 2)

เทคโนโลยีและนวัตกรรมที่เกิดขึ้นในภาคการเงินกำลังนำโลกไปสู่ภูมิทัศน์ใหม่ของระบบชำระเงินที่มีรูปแบบและโครงสร้างของระบบชำระเงินที่เปลี่ยนแปลงไป และสร้างผู้เล่นใหม่ที่เข้ามาให้บริการทั้งเสริมและทดแทนบทบาทของสถาบันการเงินเดิม ซึ่งแน่นอนว่าจะกระทบกับการดำเนินงานของธนาคารพาณิชย์อย่างไม่สามารถหลีกเลี่ยงได้ โดยสามารถแบ่งผลกระทบเป็น 2 ช่วง

ระยะสั้นถึงปานกลาง: ระบบชำระเงินของโลกก้าวเข้าสู่ Cashless World มากขึ้น แต่มีผลกระทบต่อสถาบันการเงินอย่างค่อยเป็นค่อยไป

1) การเปลี่ยนแปลงที่กำลังเกิดขึ้นในระบบชำระเงินส่วนใหญ่ทั่วโลกในปัจจุบันและในระยะ 1-2 ปีข้างหน้า จะถูกขับเคลื่อนจากนวัตกรรมในกลุ่ม Non-disruptive Innovation เป็นหลัก ซึ่งคาดว่าจะทำให้อัตราการลดลงของระดับเงินสดในระบบเศรษฐกิจเร่งตัวขึ้นในหลายประเทศ ทั้งจากการสนับสนุนของรัฐบาลประเทศต่างๆ เพื่อลดการใช้เงินสดในระบบเศรษฐกิจและลดต้นทุนที่เกิดขึ้นในระบบชำระเงิน รวมทั้งการเกิดขึ้นของผู้ให้บริการที่เป็น Non-banks จำนวนมากในอุตสาหกรรมที่เกี่ยวข้องกับเทคโนโลยีที่เข้ามาเปลี่ยนวิถีชีวิตของผู้บริโภคไปสู่ Digitalization มากขึ้น

2) ผลกระทบที่สำคัญที่จะเกิดขึ้นกับระบบสถาบันการเงิน คือ (i) เกิดการแข่งขันในตลาดชำระเงินมากขึ้น จากทั้งผู้ให้บริการเดิมที่เป็นสถาบันการเงินและผู้เล่นใหม่ที่เป็น Non-banks เช่น FinTech, Telco และผู้ให้บริการในธุรกิจ e-Commerce ทำให้รายได้จากค่าธรรมเนียมของสถาบันการเงินลดลง (ii) การสูญเสียฐานลูกค้าบางส่วนไป เนื่องจากผู้บริโภคมีความเชื่อมั่นใช้บริการจาก Non-banks มากขึ้น ประกอบกับผู้ให้บริการใหม่อาจมีความเข้าใจพฤติกรรมผู้บริโภคในเชิงลึกมากกว่าโดยอาศัยการวิเคราะห์ข้อมูลการชำระเงินของลูกค้าผ่านการชำระเงินทางอิเล็กทรอนิกส์ ทำให้มีความเสี่ยงที่ธนาคารจะสูญเสียข้อมูลเกี่ยวกับผู้บริโภคเนื่องจากการให้บริการชำระเงินผ่านมือถือโดย Non-banks แม้จะมีการผูกกับบัญชีธนาคารหรือบัตรเดบิตและบัตรเครดิต แต่ธนาคารอาจจะได้รับข้อมูลเกี่ยวกับธุรกรรมการชำระเงินเพียงบางส่วนเท่าที่เกี่ยวข้องในธุรกรรม (iii) ผู้บริโภคเปลี่ยนไปใช้บริการทางการเงินอื่นๆ ที่ให้บริการโดย Non-banks มากขึ้น จากการที่ Non-banks เข้าถึงฐานข้อมูลขนาดใหญ่เกี่ยวกับพฤติกรรมของลูกค้า ทำให้สามารถให้บริการในผลิตภัณฑ์ทางการเงินในรูปแบบใหม่ที่ตรงใจลูกค้ามากกว่าธนาคารพาณิชย์

3) นวัตกรรมทางการเงินในรูปแบบใหม่มีส่วนช่วยเพิ่มการเข้าถึงบริการทางการเงินในประเทศกำลังพัฒนามากขึ้นโดยเฉพาะ Mobile Money และ P2P Transfer ซึ่งมักให้บริการโดย Non-banks ในกลุ่ม Telco โดยใช้ประโยชน์จากการให้บริการบนโครงสร้างพื้นฐานทางเทคโนโลยีหรือระบบการเงินที่มีอยู่แล้ว เช่น โครงข่ายอินเทอร์เน็ต โทรศัพท์มือถือ และ ATMs ทำให้ต้นทุนการดำเนินงานลดลงในขณะที่สามารถเข้าถึงผู้บริโภคได้ดีและเร็วกว่า ผลกระทบที่สำคัญ คือ สถาบันการเงินในประเทศกำลังพัฒนาหลายแห่งอาจเริ่มพัฒนาบริการที่คล้ายคลึงกับ Mobile Money เพื่อให้สามารถเข้าถึงลูกค้าในพื้นที่ห่างไกลได้มากขึ้น รวมทั้งเกิดการร่วมมือระหว่างสถาบันการเงินกับ Non-banks มากขึ้น เนื่องจาก Non-banks ยังมีความได้เปรียบจากการมีเครือข่ายตัวแทนจำนวนมากที่ช่วยในการเข้าถึงบริการทางการเงินในพื้นที่ห่างไกลมากกว่า

ระยะยาว: การเปลี่ยนแปลงโครงสร้างของระบบชำระเงินไปจากเดิม ซึ่งจะมีผลกระทบกับสถาบันการเงินรุนแรงขึ้น

1) โครงสร้างการทำธุรกรรมการเงินอาจเปลี่ยนแปลงจากการรวมศูนย์ข้อมูล (Centralization) ไปสู่การกระจายศูนย์การบันทึกธุรกรรม (Decentralization) มากขึ้นด้วย Distributed Ledger หรือ Blockchain ซึ่งจะทดแทนบทบาทของตัวกลางทางการเงินที่เป็นสถาบันการเงินลงไป โดยคาดว่ายังคงต้องใช้เวลาเพื่อพัฒนาแก้ไขข้อจำกัดบางประการเพื่อให้การโอนเงินในรูปแบบนี้สามารถใช้งานได้ทั่วไปในระดับกว้างอย่างแพร่หลาย

การเปลี่ยนแปลงดังกล่าว ทำให้ธนาคารและสถาบันการเงินในหลายประเทศทั่วโลกเริ่มทดลองใช้ Distributed Ledger กับการชำระเงินและการโอนเงินโดยร่วมมือกับผู้ให้บริการเทคโนโลยีมากขึ้น เช่น Ripple กับ ธนาคารกลางสิงคโปร์ (Monetary Authority of Singapore: MAS) ที่กำลังทดลองใช้ Blockchain กับการชำระเงินระหว่างประเทศ โดยคาดว่าจะทำให้การโอนเงินใช้เวลาลดลงเหลือเพียงไม่กี่วินาที นอกจากนี้ Ripple ได้ร่วมมือกับธนาคารสวีเดน (Swedish Bank SEB) ในการทดลองโอนเงินสำหรับลูกค้าธุรกิจขนาดใหญ่ในการโอนเงินได้สำเร็จไปแล้วในปี 2560

2) การเข้าสู่ภูมิทัศน์ใหม่ของระบบชำระเงินอาจเกิดขึ้นได้พร้อมกับรูปแบบอุตสาหกรรมใหม่ที่แข่งขันกันด้วยการให้บริการด้าน Platform โดยมีจุดเปลี่ยนสำคัญ คือ การใช้ Distributed Ledger กับเทคโนโลยีใหม่รูปแบบอื่นๆ เช่น Augmented Reality และการประยุกต์ใช้ IoT กับระบบชำระเงิน (IoT Enable Technology) ซึ่งช่วยเพิ่มศักยภาพของ Distributed Ledger ให้สามารถใช้งานได้ในวงกว้างและเข้าถึงผู้บริโภคส่วนใหญ่มากขึ้น โดยเฉพาะในการชำระเงินรายย่อยระหว่างผู้ผลิตและผู้บริโภค (B2C) เช่น การนำ IoT Enable Platform มาประยุกต์ใช้กับระบบการชำระเงินกับ Distributed Ledger และ Smart Contact ทำให้การชำระเงินได้โดยอัตโนมัติ ณ จุดที่มีการซื้อสินค้าหรือใช้บริการโดยตรง (Machine to Machine Payment) และไม่จำเป็นต้องอาศัยตัวกลางทางการเงินอีกต่อไป

ผลจากการเกิดขึ้นของรูปแบบการชำระเงินใหม่ที่ทำให้เส้นแบ่งเดิมระหว่างการเป็นผู้ให้บริการทางการเงินกับการเป็นผู้ผลิตในอุตสาหกรรมและบริการต่างๆ เลือนรางลงไป อาจทำให้ธนาคารต้องเร่งทบทวนรูปแบบของธุรกิจใหม่จากการให้บริการชำระเงินไปสู่การเป็นผู้ให้บริการ Platform ที่เชื่อมโยงผู้ให้บริการต่างๆ ที่เกี่ยวข้องใน Ecosystem ของการชำระเงินแทน โดยสร้างระบบที่เชื่อมต่อระหว่างลูกค้ากับผู้ขายสินค้าและบริการ โดยเปิดการเชื่อมต่อกับผู้ให้บริการรายอื่นๆ (Third-party Providers) ผ่าน Opened API เพื่อให้สามารถแข่งขันกันผู้ให้บริการที่มิใช่ธนาคารพาณิชย์ และสร้างรายได้ในรูปแบบใหม่ผ่านการเป็นผู้ให้บริการ Platform ดังกล่าว

การสร้างรูปแบบของธุรกิจใหม่จะทำให้ธนาคารจะยังอยู่ในวงจรของการชำระเงินและเข้าถึงฐานข้อมูลขนาดใหญ่ของลูกค้าได้ต่อไป ทำให้มีโอกาสเข้าถึง “ฐานข้อมูลขนาดใหญ่” ของลูกค้าที่เกี่ยวกับพฤติกรรมการซื้อสินค้า การชำระเงิน และสามารถให้บริการทางการเงินอื่นๆ แก่ลูกค้าได้ตรงความต้องการมากขึ้น อย่างไรก็ตาม การเตรียมความพร้อมสำหรับเทคโนโลยีดังกล่าวต้องอาศัยการเปลี่ยนแปลงโครงสร้างพื้นฐานในการวางเทคโนโลยีที่เกี่ยวข้องกับระบบซึ่งต้องสามารถปรับเปลี่ยนได้รวดเร็วตามแนวโน้มเทคโนโลยีที่เปลี่ยนแปลงเร็วอย่างก้าวกระโดดทำให้ธนาคารที่มีต้นทุนสูงอาจต้องยอมขาดทุนเพื่อแลกกับการลงทุนในโครงสร้างพื้นฐานใหม่เพื่อให้ยังสามารถในการแข่งขันได้ในระยะยาว

สำหรับประเทศไทย ภายใต้เงื่อนไขของภาวะแวดล้อมที่เปลี่ยนแปลงไปจาก Technology Disruption ในภาคการเงิน กระแสการเติบโตของธุรกิจ e-Commerce การเข้ามามีบทบาทของผู้ให้บริการรายใหม่ที่มิใช่สถาบันการเงิน และการส่งเสริมจากภาครัฐเพื่อให้เกิดการชำระเงินทางอิเล็กทรอนิกส์ คาดว่าจะเป็นปัจจัยสนับสนุนให้สัดส่วนของเงินสดที่หมุนเวียนในระบบเศรษฐกิจลดลงในระยะข้างหน้า ซึ่งจะช่วยให้ไทยก้าวเข้าสู่ช่วงเปลี่ยนผ่านไปยัง Cashless Society ได้รวดเร็วขึ้น โดยในระยะ 1-3 ปีจากนี้ไป สถานการณ์การแข่งขันเพื่อให้บริการชำระเงินระหว่างธนาคารพาณิชย์และผู้ให้บริการที่เป็น Non-Banks ในไทยมีแนวโน้มรุนแรงขึ้นจากการเข้ามาของผู้ให้บริการที่เป็น Non-bank กลุ่มต่างๆ รวมทั้ง FinTech โดยเฉพาะอย่างยิ่งผู้เล่นที่มีศักยภาพจากต่างประเทศซึ่งร่วมมือกับผู้ให้บริการโทรคมนาคมหรือผู้ค้าปลีกรายสำคัญในประเทศ อาจนำไปสู่การเปลี่ยนแปลงในภูมิทัศน์ของระบบการชำระเงินไทยอย่างมีนัยสำคัญในอนาคต