นายเศรษฐพุฒิ สุทธิวาทนฤพุฒิ ผู้ว่าการธนาคารแห่งประเทศไทย (ธปท.) เปิดเผยว่า ปัจจุบันภัยทุจริตทางการเงินมีแนวโน้มเพิ่มขึ้นและหลากหลายรูปแบบ เช่น SMS หลอกลวง แก๊งคอลเซ็นเตอร์ แอปพลิเคชันให้สินเชื่อปลอม และแอปพลิเคชันดูดเงิน ภัยหลอกลวงเหล่านี้ส่งผลกระทบให้ประชาชนต้องสูญเสียทรัพย์สิน หรือรายได้ที่เก็บออม รวมทั้งขาดความมั่นใจในการใช้บริการทางการเงินดิจิทัลของสถาบันการเงิน (สง.) ซึ่งอาจส่งผลกระทบในวงกว้างต่อการทำธุรกรรมทางการเงินในระยะต่อไป

“ภัยทางการเงินเพิ่มขึ้นเยอะมากและมีหลากหลายรูปแบบ จากเดิมที่ มาในรูปแบบ SMS หลอกลวงหรือ แก๊งคอลเซ็นเตอร์ หรือแอปหลอกกู้เงินอะไรต่างๆ ปัจจุบันก็แอปดูดเงิน ในอนาคตคงมีพัฒนการเพิ่มอีก ที่ผ่านมา ธปท.ไม่ได้นิ่งนอนใจกับเรื่องนี้ เราใส่ใจเรื่องนี้มาโดยตลอด ในเดือนตุลาคมปี 2564 ได้มีการปรับมาตรฐานในการตรวจจับ ช่วงที่มี SMS หลอกลวงมาก็ได้มีการทำงานกับหน่วยงานอื่นเพื่อบล็อค SMS วิวัฒนาการทางการเงินเปลี่ยนไป เราก็ต้องปรับเปลี่ยนตามทำอะไรให้ทันการณ์ ตอบโจทย์ จึงเป็นที่มากของการออกชุดมาตรการในวันนี้ เป็นมาตรการใหม่เพื่อรองรับภัยทางการเงินใหม่ๆ” นายเศรษฐพุฒิกล่าว ในการแถลงข่าว

ธปท. ตระหนักถึงปัญหาความเดือดร้อนของประชาชนดังกล่าว และไม่ได้นิ่งนอนใจ ซึ่งที่ผ่านมาได้ร่วมกับหน่วยงานที่เกี่ยวข้องทั้งในและนอกภาคการเงินดำเนินการแก้ไขปัญหาอย่างต่อเนื่อง บนหลักการป้องกัน ตรวจจับ และตอบสนองรับมือ เพื่อลดช่องทางของมิจฉาชีพ และช่วยแก้ไขปัญหาให้ประชาชนที่ตกเป็นเหยื่อภัยการเงิน รวมทั้งกำชับให้ สง. ต้องเร่งจัดการปัญหาให้ประชาชนโดยเร็ว ซึ่งหลายเรื่องดำเนินการแล้ว เช่น ร่วมกับสำนักงาน กสทช. กระทรวงดิจิทัลเพื่อเศรษฐกิจและสังคม และศูนย์ประสานงานด้านความมั่นคงปลอดภัยเทคโนโลยีสารสนเทศภาคธนาคาร (TB-CERT) ปิด SMS ที่แอบอ้างชื่อเป็นสถาบันการเงิน เพื่อป้องกันมิจฉาชีพใช้แอบอ้างติดต่อประชาชน ซึ่งทำให้ภัยหลอกลวงทาง SMS เหล่านี้ลดลง

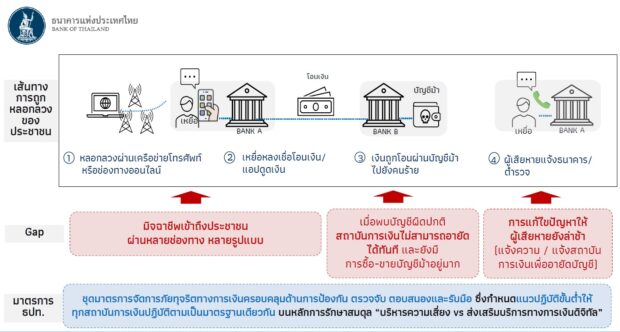

นายเศรษฐพุฒิกล่าวว่า การดูภัยทางการเงินต้องดูทั้งตลอดเส้นทาง ซึ่งภัยทางการเงินอันแรก ต้นตอต้นเหตุ ที่มา ซึ่งก็คือ SMS, Social media, Email ผ่านช่องทางต่างๆโดยเฉพาะทางออนไลน์ที่มาทางโทรศัพท์มือถือ ขั้นต่อมาคือเหยื่อ อาจจะถูกหลอก หลงเชื่อ โอนเงินไป หรือกดลิ้งก์ แอปดูดเงิน จากนั้นสามคือเงินประชาชนถูกโอนผ่านบัญชีม้า ไปยังบัญชีคนร้ายเป็นทอดๆต่อกัน และสี่คือ ผู้เสียหายไปแจ้งความกับตำรวจถึงปัญหาที่ประสบ

ถ้าดูตลอดทั้งเส้นทาง พบวาเกิดช่องโหว่ในสามขั้นตอนด้วยกัน ซึ่งช่องโหว่แรกคือ มิจฉาชีพสามารถเข้าถึงประชาชนได้ ผ่านช่องทางหลายรูปแบบ ช่องโหว่ที่สอง คือ มีการพบการทำอะไรที่ผิดปกติ สถาบันการเงินยังไม่สามารถอายัดได้ทันที และการซื้อขายบัญชีม้าอย่างมาก ช่องโหวที่สาม การแก้ไขปัญหาอาจจะล่าช้า ไม่ว่าจะเป็นการแจ้งสถาบันการเงิน การอายัดบัญชีหรือ การแจ้งความ

“ช่องโหว่ต่างๆเป็นที่มาของมาตรการในวันนี้ ที่เราเชื่อว่าจะช่วยปิดช่องโหว่ที่เห็นอยู่ และทำให้ภัยการเงินต่างๆเกิดขึ้นได้ ซึ่งชุดมาตรการนี้จะเป็นเรื่องของการที่จะกำหนดมาตรฐานขั้นต่ำที่เข้มงวดขึ้น เป็นมาตรฐานที่ทุกสถาบันการเงินต้องปฏิบัติตาม เพื่อยกระดับความปลอดภัยให้ประชาชน และเป็นมาตรฐานเดียวกัน ซึ่งการยกมาตรฐานนี้เราพยายามที่จะรักษาหลักการและสมดุล ระหว่างความเสี่ยงที่อาจจะเกิดขึ้นควบคู่ไปกับการที่จะทำให้คนสามารถใช้บริการทางการเงินดิจิทัลได้อย่าง สะดวก ไม่ลำบากจนเกินไปที่จะเข้าถึงได้”

นายเศรษฐพุฒิกล่าวว่า สิ่งที่ธปท.คาดหวังจากมาตรการมีด้วยกัน 3 ข้อ ได้แก่ หนึ่ง เราอยากจะเห็นเรื่องการยกระดับมาตรฐานการบริหารจัดการภัยไซเบอร์จากสถาบันการเงิน และมีการกำหนดเป็นเกณฑ์ขั้นต่ำทุกคนต้องปฏิบติตาม และเชื่อว่าการปฏิบัติตามนี้ จะนำไปสู่การบริหารจัดการที่ดีขึ้น สองการลดโอกาสที่ประชาชนจะถูกหลอกลวง ลดโอกาสที่ประชาชนจะเกิดความเสียหายจาภัยทุจริตต่าง และสาม มาตรการนี้จะสร้างความมั่นใจใหก้ับประชาชนในการใช้บริการดิจิทัลได้ และสร้างความอุ่นใจสบายใจ

“ผมมารับตำแหน่ง 2 ปีกว่าแล้ว ก็ทราบดีว่าในช่วง 2 ปีกว่าที่ผ่านมา เป็นช่วงที่ลำบาก สภาวะเศรษฐกิจก็ไม่ใช่ง่าย รายได้คนก็ถูกกระทบ เงินทองก็หามายาก มิหนำซ้ำเสร็จจากเรื่องของโควิดแล้ว ก็มาเจอผลกระทบของยูเครน ทำให้ค่าครองชีพสูงขึ้นในภาพรวม หลายคนหารายได้ยาก ค่าใช้จ่ายก็เพิ่มขึ้น เงินออมกว่าจะหามาได้ หามายาก เก็บไว้ในที่ที่เราเชื่อว่าปลอดภัย ไม่ได้เอาไปลงในสินทรัพย์ที่เสี่ยง แต่ลงในที่ที่คิดว่าปลอดภัยที่สุด บัญชีเงินฝากในธนาคาร ประชาชนเห็นว่าเงินตรงนี้หายไป สิ่งที่หายไปไม่ใช่แค่เงินของคน แต่ใจหายด้วย ก็เข้าใจถึงความเดือดร้อนของประชาชนในเรื่องนี้ ก็เป็นหน้าที่ของเราที่จะเรียกความสบายใจความมั่นใจของคนให้กลับเข้ามา เท่าที่เราจะทำได้ทุกอย่างที่อยู่ภายใต้ความสามารถของเรา อะไรที่เราทำได้เราจะทำให้เต็มที่ ทำอย่างจริงจัง”

ภัยทางการเงินมาในรูปแบบอะไรบ้าง

สำหรับรูปแบบการพัฒนาการหลอกลวงมีการเปลี่ยนแปลง ในช่วงปลายปี 2564 ภัยทางการเงินอยู่ในรูปการทุจริตของตัวบัตร หลังจากคลี่คลายการทุจริตบัตรได้ ก็มาอยู่ในรูปของ SMS หลอกลวง ซึ่งหลายครั้งหลอกลวงว่าเป็นธนาคารพาณิชย์ ก็ได้มีการแก้ไขให้ลดน้อยลง ต่อมาเป็นแก๊งคอลล์เซ็นเตอร์ ก็ได้มีการดำเนินมาตรการร่วมกับสำนักงานกสทช. และภาคสถาบันการเงิน และต่อมาอยู่ในลักษณะแอปดูดเงิน

สถิติที่รวบรวมสถาบันการเงิน และเห็นได้ก็สะท้อน ปี 2565 ความเสียหายจากการหลอกลวงในรูปตัวบัตรลดลงน้อยลง ต้นปี 2566 ความเสียหายในรูปไมบายล์แบงกิ้งเพิ่มขึ้น เมื่อเทียบความเสียหายรูปแบบบัตรเดบิตปี 2564 กับ ปี 2565 รายการธุรกรรม หรือ จำนวนกรณี(case)ที่เกิดความเสียหายอยู่ที่ 18% และมีความเสียหายลดลง 47% ส่วนบัตรเครดิตเปรียบเทียบปี 2564 กับ ปี 2565 ความเสียหายในด้านรายการลดลง 57% และความเสียหาย 64% เป็นผลจากมาตรการที่ธปท.ออกไป

ส่วนในรูปแบบโมบายล์แบงกิ้งมีการหลอกให้ผู้เสียหายทำการโอนเงินผ่านช่องทางนี้ รวมถึงแอปดูดเงินที่เพิ่งเกิดขึ้นในช่วงไม่กี่เดือนที่ผ่านมา ทำให้มูลค่าความเสียหายในรูปแบบโมบายล์แบงกิ้ง เปรียบเทียบปี 2564 กับ ปี 2565 มีจำนวนรายการความเสียหายเพิ่มขึ้น 79% ความเสียหายเพิ่มขึ้น 72% สำหรับความเสียหายจากรูปแบบแอปดูดเงินมีมูลค่า 500 กว่าล้านบาท

นอกจากนี้ยังมีความเสียหายที่รวบรวมได้จากการแจ้งความออนไลน์ตั้งแต่วันที่ 1 มีนาคมจนถึงสิ้นปี 2565 มีจำนวนกรณีที่แจ้งความออนไลน์ ทางอิเล็กทรอนิคส์ ดิจิทัล อันดับที่สูงที่สูงที่สุดคือ การหลอกลวงซื้อสินค้าออนไลน์มีจำนวนกรณีที่ถูกเป็นดำเนินคดีกว่า 5 หมื่นกรณี อันดับที่สอง คือการโอนเงิน มีจำนวนกว่า 3 หมื่นกรณี อันดับที่สามคือหลอกให้กู้เงิน 18,000 กว่ากรณี ส่วนการแจ้งความในกรณีทีเป็นแก๊งคอลล์เซ็นเตอร์อย่างเดียวมีจำนวน 13,000 กว่าคดี มีความเสียหายกว่า 2,600 ล้านบาท ส่วนความเสียหายจากบัญชีม้ามีการอายัดบัญชีม้า 58,000 บัญชี มีการขออายัดรวม 5,500 ล้านบาท