ดร.สมประวิณ มันประเสริฐ

“A ship in harbor is safe, but that is not what ships are built for.”

John Augustus Shedd

Salt from My Attic (1982)

ในช่วงหลายปีที่ผ่านมา เราเผชิญกับความเสี่ยงและความท้าทายจากปัญหาหลายประการ แต่หลายครั้งการเผชิญกับความเสี่ยงและความท้าทายก็เป็นส่วนสำคัญของการปฏิบัติตามบทบาทหน้าที่ของเราทุกคน เราไม่สามารถหยุดนิ่งเหมือนเรือที่จอดอยู่บนฝั่งเพราะกลัวคลื่นลมได้ หากแต่เราจะต้องมีความหวัง มีกำลังใจในการเอาชนะอุปสรรค เปรียบได้กับเรือที่ออกจากฝั่งเพื่อไปทำหน้าที่ของตนเองอย่างสมบูรณ์ หากทำหน้าที่ได้สมบูรณ์แล้ว การออกจาก ‘พื้นที่ปลอดภัย’ (Comfort Zone) จะช่วยให้เราสามารถพัฒนาตนเองและก้าวข้ามความท้าทายเหล่านั้นได้ในที่สุด

เรามาเริ่มต้นตั้งคำถามกันว่าจุดแข็งของไทยอยู่ตรงไหน ภาคส่วนใดของเศรษฐกิจไทยที่ ‘มีสุขภาพดี’ ในช่วงหลายปีที่ผ่านมา หากเราแบ่งผลผลิตรวมของเศรษฐกิจไทยออกตามภาคการผลิต (Economic Sector) แล้วสำรวจว่าภาคการผลิตใดที่เติบโตได้สูงพอประมาณและเติบโตได้อย่างมีเสถียรภาพนับตั้งแต่วิกฤตเศรษฐกิจโลกเมื่อปี 2008-2009 เป็นต้นมา

ภาคการเงินไทยสุขภาพดีมีภูมิคุ้มกัน

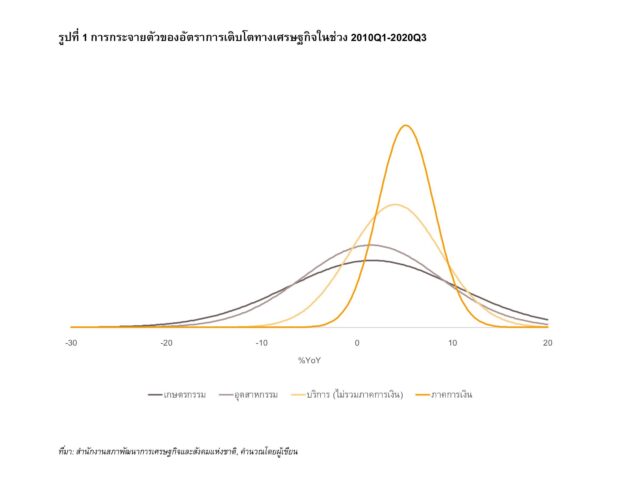

จากข้อมูลทางเศรษฐกิจ เราพบว่าภาคส่วนที่สุขภาพดีอย่างโดดเด่นคือภาคการเงิน ถ้านับตั้งแต่ปี 2010 เป็นต้นมาผลผลิตจากภาคการเงินไทยเติบโตเฉลี่ยแบบเปรียบเทียบปีต่อปี (% Year-over-Year) ได้สูงถึง 5.1% ขณะเดียวกันการเติบโตก็มีเสถียรภาพและมีภูมิคุ้มกันต่อปัจจัยลบทางเศรษฐกิจ สังเกตได้จากอัตราการเติบโตในช่วงสามไตรมาสแรกของปี 2020 ที่ไทยรับมือกับการระบาดของโควิด 19 พบว่าภาคการเงินไทยก็ยังเติบโตได้ที่ 4.5% 3.2% และ 2.9% ตามลำดับ

ทำไมภาคการเงินไทยจึงเติบโตได้อย่างโดดเด่น นั่นเป็นเพราะว่าภาคการเงินไทย ‘มีความลึก’ และ ‘แข็งแกร่ง’ ความลึกแปลว่าระบบการเงินไทยมีขนาดใหญ่ มีผลิตภัณฑ์ทางการเงินพื้นฐานครบถ้วน โดยรายงาน Global Financial Development Report2 ของธนาคารโลกระบุว่าในปี 2018 สถาบันการเงินและตลาดการเงินไทยมีความลึกเป็นอันดับที่ 21 และ 18 จาก 181 ประเทศที่สำรวจ

นอกจากความลึกแล้ว ภาคการเงินไทยยังมีความแข็งแกร่ง นั่นคือมีเสถียรภาพและมีภูมิคุ้มกันต่อ Shock ทางเศรษฐกิจ โดยเฉพาะภาคธนาคารไทย โดยข้อมูลจากรายงานชุดเดียวกันระบุว่าในปี 2017 ภาคธนาคารไทยมีค่า Bank Z-score หรือโอกาสในการผิดนัดชำระหนี้ต่ำเป็นอันดับที่ 111 จาก 144 ประเทศที่สำรวจ ซึ่งก็สอดคล้องกับมูลค่าหนี้ที่ไม่ก่อให้เกิดรายได้ (NPL) ของระบบธนาคารไทย ณ สิ้นไตรมาสที่ 3 ของปี 2020 ซึ่งคิดเป็นเพียง 3.1% ของสินเชื่อทั้งระบบทั้งที่เศรษฐกิจโดยรวมหดตัวอย่างแรง นอกจากนี้ ในรายงาน IMF Article IV Consultation3 ในปี 2019 มีการประเมินว่าภาคการเงินไทยมีกฎกำกับและการตรวจสอบดูแลที่เข้มแข็งได้มาตรฐานสากล และก็มีการปรับปรุงให้ทันสมัยอย่างต่อเนื่อง

ภาคการเงินสุขภาพดีกว่าภาคเศรษฐกิจจริง

การที่ภาคการเงินไทย ‘มีสุขภาพที่ดี’ นับเป็นเรื่องที่ดี เพราะระบบเศรษฐกิจที่ดีจะต้องมีกลไกการจัดสรรทรัพยากรทางเศรษฐกิจที่มีประสิทธิภาพซึ่งต้องพึ่งการจัดสรรทรัพยากรทางการเงินโดยระบบการเงิน เช่น สถาบันการเงินเป็นผู้ระดมเงินฝากจากคนที่มีเงินเหลือแล้วนำไปปล่อยสินเชื่อให้กับภาคธุรกิจที่ขาดเงินลงทุนในการสร้างเทคโนโลยีและมูลค่าเพิ่มซึ่งจำเป็นต่อการเติบโตทางเศรษฐกิจในระยะยาว ระบบการเงินรับบทบาทในการจัดสรรทรัพยากรทางการเงินเพราะมี ‘ความสามารถพิเศษ’ ในการมองหาและจับคู่ระหว่างคนที่มีเงินเหลือกับคนที่ขาดเงินให้มาเจอกัน โดยใช้ ‘ความเชี่ยวชาญ’ ในการประเมินความต้องการและความเสี่ยงทางการเงินของคน นอกจากนี้ ระบบการเงินยังเป็นนักบริหารความเสี่ยงให้กับภาคเศรษฐกิจจริง โดยใช้เครื่องมือทางการเงินในการช่วยบรรเทาผลร้ายจาก Shock ทางเศรษฐกิจที่ภาคเศรษฐกิจจริงต้องเจอ ดังนั้น ถ้าภาคการเงินสุขภาพดี ภาคเศรษฐกิจจริงก็ควรสุขภาพดีตามไปด้วย

อย่างไรก็ตาม ภาคเศรษฐกิจจริงของไทยกลับไม่ได้มีสุขภาพดีเหมือนกับภาคการเงิน รูปที่ 1 แสดงกราฟการกระจายตัวโดยคร่าวของตัวเลขอัตราการเติบโตทางเศรษฐกิจหลังวิกฤตเศรษฐกิจโลกปี 2008-20094 โดยพบว่าภาคการเงินมีอัตราการเติบโตเฉลี่ยสูงที่สุด (ยอดของกราฟรูประฆังอยู่ทางขวาสุด) และมีความผันผวนน้อยที่สุด (กราฟกระจุกตัวอยู่ใกล้กับยอดระฆังมากที่สุด) ขณะที่ภาคเกษตรกรรมและภาคอุตสาหกรรมมีอัตราการเติบโตเฉลี่ยอยู่ใกล้ 0 และมีความผันผวนสูงกว่าภาคการเงินอย่างเห็นได้ชัด

จับ 3 สัญญาณ ภาคการเงินไทยสุขภาพดีไปไม่ถึงภาคเศรษฐกิจจริง

ทำไมภาคเศรษฐกิจจริงของไทยไม่ได้มีสุขภาพดีตามภาคการเงิน? มีความเป็นไปได้ว่าปัญหาอยู่ที่ ‘ข้อต่อ’ ที่เชื่อมภาคการเงินเข้ากับภาคเศรษฐกิจจริงนั่นคือ ‘คุณภาพ’ ของการจัดสรรทรัพยากรทางการเงิน โดยมี 3 สัญญาณที่บ่งบอกถึงปัญหาในการจัดสรรทรัพยากรทางการเงินของไทย โดยสัญญาณทั้งหมดซ่อนอยู่ในข้อมูลการเข้าถึงและการให้สินเชื่อของสถาบันการเงินไทย

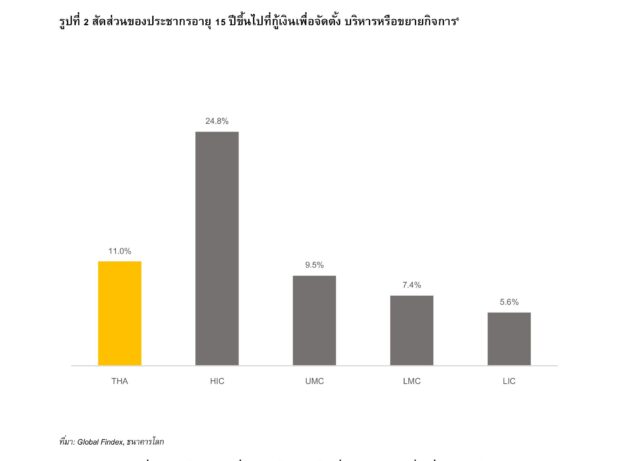

สัญญาณแรก สถาบันการเงินไทยไม่ได้ช่วยให้ธุรกิจหน้าใหม่เข้าสู่ตลาดมากเท่าที่ควร การเกิดดับของธุรกิจ เป็นสิ่งที่จำเป็นต่อการพัฒนาทางเศรษฐกิจคล้ายกับการถ่ายเลือดใหม่เข้าไปแทนเลือดเก่า ซึ่งเงื่อนไขสำคัญก็คือ ธุรกิจต้องดับได้ (Exit) และเกิดได้ (Entry) ซึ่งก็มีหลักฐานทางวิชาการออกมาย้ำถึงบทบาทของภาคการเงินในการเอื้อให้เกิดกระบวนการเกิดดับดังกล่าวผ่านการให้จัดสรรทรัพยากรทางการเงินให้กับธุรกิจหน้าใหม่5 อย่างไรก็ตาม จากการสำรวจของธนาคารโลกในปี 2017 พบว่ามีคนไทยที่อายุ 15 ปีขึ้นไปเพียง 11.0% ที่เข้าถึงสินเชื่อเพื่อจัดตั้ง บริหารหรือขยายกิจการ ซึ่งยังตามหลังประเทศพัฒนาแล้วที่มีสัดส่วนสูงถึง 24.8% อยู่มาก (รูปที่ 2) สัญญาณดังกล่าวสะท้อนว่ายังมีคนไทยอีกจำนวนมากที่ยังเข้าไม่ถึงบริการทางการเงินพื้นฐานอย่างสินเชื่อเพื่อการดำเนินธุรกิจ

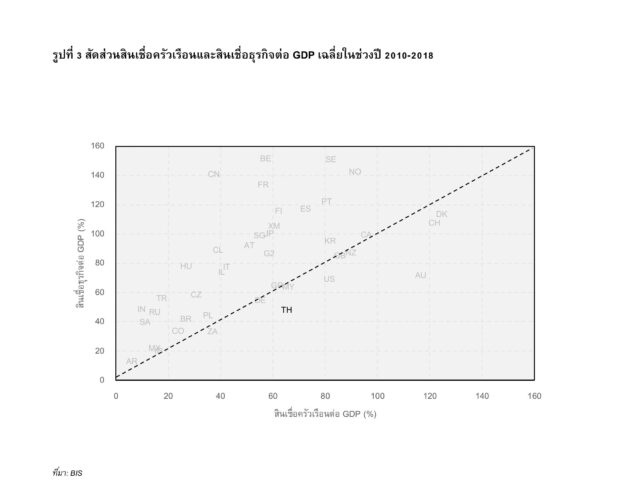

สัญญาณที่สอง คนไทยมีสินเชื่อธุรกิจน้อยเกินไปเมื่อเทียบกับสินเชื่อเพื่อการบริโภค เราสามารถแบ่งประเภทของสินเชื่อออกเป็นสินเชื่อเพื่อการบริโภค (หรือสินเชื่อครัวเรือน) และสินเชื่อธุรกิจซึ่งมีหน้าที่แตกต่างกัน สินเชื่อเพื่อการบริโภคช่วยให้ครัวเรือนสามารถบริหารการใช้จ่ายเพื่อการอุปโภคบริโภคได้ตลอดช่วงอายุขัย (Consumption Smoothing) ขณะที่สินเชื่อธุรกิจเป็นเงินทุนสนับสนุนการลงทุนของภาคธุรกิจ (Investment) จากรูปที่ 3 พบว่าประเทศส่วนใหญ่มีสัดส่วนสินเชื่อธุรกิจต่อ GDP ใกล้เคียงหรือสูงกว่าสัดส่วนสินเชื่อครัวเรือนต่อ GDP ขณะที่ประเทศไทยมีขนาดของสินเชื่อครัวเรือนใหญ่กว่าสินเชื่อธุรกิจค่อนข้างมาก ข้อมูลดังกล่าวตั้งคำถามว่าไทยมีสินเชื่อเพื่อการบริโภคมากเกินไปหรือมีสินเชื่อธุรกิจน้อยเกินไปหรือไม่ นอกจากนี้ ความไม่สมดุลดังกล่าวอาจเชื่อมโยงไปยังพฤติกรรมการกู้เงินเพื่อนำมาใช้ผิดวัตถุประสงค์ เช่น การกู้สินเชื่อเพื่อการบริโภคแต่นำมาใช้ในเป็นเงินทุนหมุนเวียนในการประกอบธุรกิจซึ่งทำให้ผู้กู้ต้องแบกรับภาระดอกเบี้ยในอัตราสูงและเงื่อนไขในการกู้ยืมที่ไม่เหมาะสม

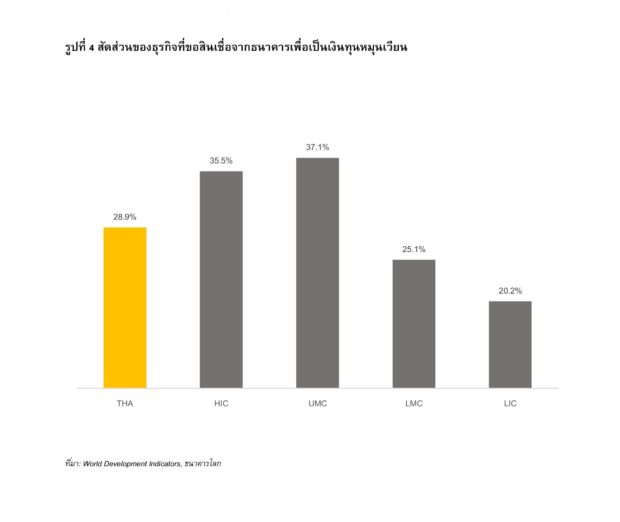

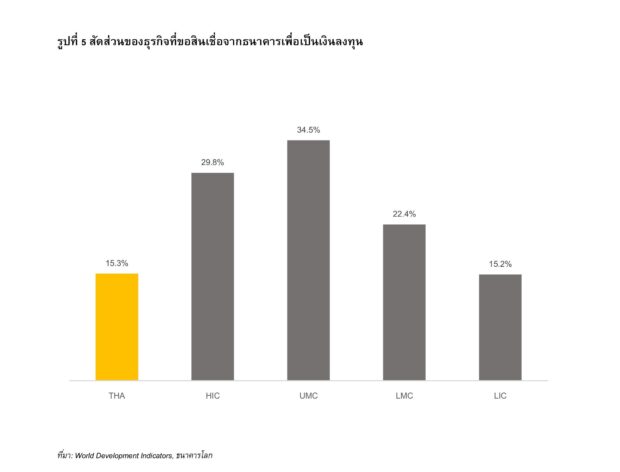

สัญญาณที่สาม สินเชื่อเพื่อธุรกิจส่วนใหญ่เป็นสินเชื่อเพื่อเป็นเงินทุนหมุนเวียน ขณะที่สินเชื่อเพื่อการลงทุนอยู่ในระดับต่ำ ผลการสำรวจของธนาคารโลกในปี 2017 พบว่าประเทศไทยมีสัดส่วนของธุรกิจที่ขอสินเชื่อจากธนาคารเพื่อเป็นเงินทุนหมุนเวียนอยู่ในระดับสูงใกล้เคียงกับประเทศพัฒนาแล้ว (รูปที่ 4) แต่กลับมีสัดส่วนของธุรกิจที่ขอสินเชื่อจากธนาคารเพื่อเป็นเงินลงทุนต่ำเทียบเท่ากับค่าเฉลี่ยของประเทศรายได้น้อย (รูปที่ 5) น่าคิดว่าสัดส่วนการเข้าถึงสินเชื่อธนาคารเพื่อการลงทุนที่ต่ำเป็นเพราะธุรกิจไม่มีความต้องการลงทุน หรือเป็นเพราะว่ามีความต้องการแต่สถาบันการเงินไม่สามารถปล่อยสินเชื่อให้กันแน่

ภาคการเงินทำงานผิดปกติอาจเหมือนกับเด็กเก่งที่กลัวเกรดตก

ข้อเท็จจริงทั้ง 3 สัญญาณผิดปกติที่กล่าวมานั้นอาจสื่อถึงความบิดเบี้ยวของแรงจูงใจที่ส่งผลให้ภาคการเงินไม่สามารถช่วยจัดสรรทรัพยากรไปให้กับภาคส่วนที่สร้างมูลค่าเพิ่มได้ อันนำไปสู่คำถามสำคัญที่ว่าความบิดเบี้ยวในกลไกการทำงานของภาคการเงินเกิดจากสาเหตุอะไรและเราจะแก้ไขให้ภาคการเงินสามารถส่งต่อ ‘การมีสุขภาพที่ดี’ ไปยังภาคเศรษฐกิจจริงได้อย่างไร

อะไรที่ทำให้สถาบันการเงินไม่กล้าให้สินเชื่อกับผู้กู้อย่างทั่วถึง? เรื่องนี้ชวนให้นึกถึงประสบการณ์การทำงานเป็นอาจารย์ในรั้วมหาวิทยาลัยเมื่อหลายปีก่อน ผมได้มีโอกาสสอนนิสิตกลุ่มหนึ่งที่ความปรารถนามากที่จะให้ได้ผลการเรียนออกมาดี นิสิตกลุ่มนี้จะเลือกลงเรียนแต่วิชาที่ถนัดหรือรู้มาก่อนอยู่แล้ว แต่กลับไม่กล้าลงเรียนวิชายากที่จะได้มีโอกาสพัฒนาและจำเป็นต่อการทำงานในอนาคต ด้วยเหตุผลเพราะ ‘กลัวเกรดตก’ กลยุทธ์นี้อาจได้ผลดีในระยะสั้น แต่นิสิตจะขาดทักษะและองค์ความรู้ที่ตนเองยังไม่มี ซึ่งจำเป็นต่อการเติบโตในระยะยาว คล้ายกับระบบการเงินไทยที่กลัวความเสี่ยงจากการให้สินเชื่อในวันนี้มากกว่าการคำนึงถึงผลดีที่อาจช่วยให้เกิดการผลิตและนวัตกรรมใหม่สำหรับการเติบโตในวันข้างหน้า … ดูเหมือนกับว่าเรากำลังกลัว ‘Short-term Pain’ เสียจนลืมคิดถึง ‘Long-term Gain’

คำถามคือทำไมสถาบันการเงินไทยจึง ‘กลัวเกรดตก’ เราคงต้องไปตามดูกันต่อว่าอะไรเป็นแรงจูงใจหรือเป็นเงื่อนไขที่ทำให้ระบบการเงินไทยกลัวความเสี่ยงมากจนไม่สามารถทำหน้าที่นักจัดสรรทรัพยากรทางการเงินซึ่งเป็นเป้าหมายสูงสุดของสถาบันการเงินได้ดีเท่าที่ควรคล้ายกับ ‘เรือที่ไม่กล้าออกจากฝั่ง’ ปัญหาอยู่ที่สถาบันการเงินเอง ผู้กู้หรือเป็นเรื่องระบบกลไกของโครงสร้างแรงจูงใจที่บิดเบี้ยวกันแน่

เรามาหาคำตอบร่วมกันในตอนต่อไปครับ

หมายเหตุ

1. เผยแพร่ครั้งแรกใน THE STANDARD OPINION 4 มกราคม 2021 (https://thestandard.co/why-thai-financial-sector-better-than-other-but-not-reach-economic-section/)

2. Global Financial Development Report 2019 / 2020: Bank Regulation and Supervision a Decade after the Global Financial Crisis. URL: https://www.worldbank.org/en/publication/gfdr

3. Thailand: 2019 Article IV Consultation-Press Release; Staff Report; and Statement by the Executive Director for Thailand. URL: https://www.imf.org/en/Publications/CR/Issues/2019/10/07/Thailand-2019-Article-IV-Consultation-Press-Release-Staff-Report-and-Statement-by-the-48724

4. โดยนับจากไตรมาสที่ 1 ของปี 2010 ไปจนถึงไตรมาสที่ 3 ของปี 2020

5. Caballero, Ricardo J., Takeo Hoshi, and Anil K. Kashyap. 2008. “Zombie Lending and Depressed Restructuring in Japan.” American Economic Review, 98 (5): 1943-77.

6. HIC หมายถึง กลุ่มประเทศรายได้สูง (High income countries), UMC หมายถึง กลุ่มประเทศรายได้ปานกลางระดับสูง (Upper middle income countries), LMC หมายถึง กลุ่มรายได้ปานกลางระดับล่าง (Lower middle income countries), และ LIC หมายถึง กลุ่มประเทศรายได้น้อย (Low income countries)