วิจัยกรุงศรีเผยแพร่บทวิจัย Research Intelligence เรื่อง เงินฝากสีเขียว(Green Deposits)กับการเงินเพื่อความยั่งยืน

เราไม่อาจปฏิเสธได้ว่าโลกของเราใบนี้กำลังเผชิญกับการเปลี่ยนแปลงสภาพภูมิอากาศที่รุนแรงขึ้น จนกระทั่งเลขาธิการสหประชาชาติได้กล่าวว่าขณะนี้โลกได้ก้าวผ่านยุคโลกร้อน (Global Warming) และเข้าสู่ยุคโลกเดือด (Global Boiling) แล้ว1 ส่งผลให้นานาประเทศรวมถึงไทยตื่นตัวและร่วมกันรณรงค์เรื่องความยั่งยืนผ่านแผนการลดการปล่อยมลพิษระดับชาติ โดยประเทศไทยเองนั้นมุ่งมั่นที่จะบรรลุเป้าหมายความเป็นกลางทางคาร์บอน (Carbon Neutrality) ภายในปี 2593 (ค.ศ. 2050) และเป้าหมายการปล่อยก๊าซเรือนกระจกสุทธิเป็นศูนย์ (Net Zero Emissions) ภายในปี 2608 (ค.ศ. 2065) เมื่อทุกภาคส่วนมองเห็นเรื่องความยั่งยืนเป็นภาพข้างหน้าที่ชัดเจนด้วยเป้าหมายเดียวกันแล้ว ภาคการเงินจึงรับบทสำคัญในฐานะเป็นตัวกลางในการส่งเสริมและสนับสนุนการประกอบธุรกิจอย่างรับผิดชอบต่อสิ่งแวดล้อม ผ่านผลิตภัณฑ์และบริการทางการเงินสีเขียว (Green Finance) เพื่อส่งเสริมการลงทุนในโครงการหรือกิจกรรมที่ก่อให้เกิดผลดีต่อสิ่งแวดล้อมควบคู่ไปกับการพัฒนาทางเศรษฐกิจ

เงินฝากสีเขียว (Green Deposits) เป็นหนึ่งในผลิตภัณฑ์และบริการทางการเงินที่เริ่มเป็นกระแสในตลาดการเงินโลกในช่วงไม่กี่ปีที่ผ่านมา โดยลูกค้าทั้งประเภทนิติบุคคลและบุคคลธรรมดาสามารถฝากเงินไว้กับธนาคารในรูปแบบของเงินฝากประจำ (Time Deposits) ซึ่งมีระยะเวลาแตกต่างกันตามแต่ละธนาคารกำหนด โดยเงินที่ฝากไว้จะแตกต่างจากเงินฝากประจำทั่วไปตรงที่จะต้องถูกนำไปใช้ในการสนับสนุนการลงทุนแก่ธุรกิจหรือโครงการที่มีผลกระทบเชิงบวกต่อสิ่งแวดล้อม เช่น โครงการพลังงานทดแทน เกษตรกรรมยั่งยืน และโครงการที่มุ่งเน้นการใช้เทคโนโลยีสะอาด เป็นต้น โดยนอกจากลูกค้าจะได้รับผลตอบแทนจากการฝากเงินแล้ว ยังมีส่วนร่วมในการสนับสนุนกิจกรรมที่เป็นมิตรต่อสิ่งแวดล้อมทางอ้อมอีกด้วย

สำหรับประเทศไทย เงินฝากสีเขียวยังจัดว่าเป็นเรื่องใหม่ที่น่าติดตามว่าจะสามารถเติบโตและได้รับความนิยมในตลาดการเงินหรือไม่ ท่ามกลางความท้าทายด้านอัตราดอกเบี้ยที่มีแนวโน้มจะสิ้นสุดวงจรดอกเบี้ยขาขึ้นเมื่อแรงกดดันด้านเงินเฟ้อค่อยๆ อ่อนแรงลง รวมถึงด้านพฤติกรรมการออมของประชากรไทยในแต่ละช่วงอายุซึ่งยังคงเป็นโจทย์ใหญ่ของการพัฒนาผลิตภัณฑ์ทางการเงินให้เหมาะสมและน่าสนใจต่อไป

ความต่างของเงินฝากทั่วไปกับเงินฝากสีเขียว

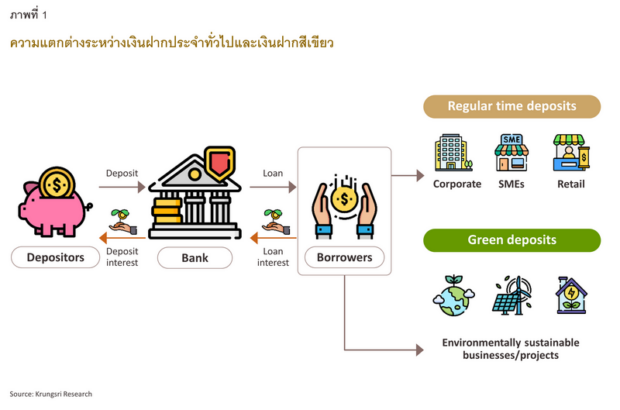

เงินฝากประจำทั่วไปและเงินฝากสีเขียวเหมือนกันตรงรูปแบบการฝากเงินที่เป็นการฝากประจำ แต่จะต่างกันตรงวัตถุประสงค์ของกิจกรรมที่ธนาคารจะนำเงินไปใช้ โดยทั่วไปแล้วธนาคารจะนำเงินที่ลูกค้าฝากไว้ไปปล่อยเป็นสินเชื่อ ไม่ว่าจะเป็นสินเชื่อธุรกิจให้กลุ่มผู้ประกอบการขนาดใหญ่และ SMEs ตลอดจนสินเชื่อแก่ลูกค้ารายย่อย ในรูปแบบของสินเชื่อรถยนต์ สินเชื่อบ้าน สินเชื่อบัตรเครดิต และสินเชื่อส่วนบุคคลอื่นๆ ซึ่งจะเห็นได้ว่าเป็นการให้สินเชื่อที่แตกต่างกันไปในแต่ละกลุ่มลูกค้าโดยไม่มีข้อบังคับว่าลูกค้าจะต้องนำเงินไปใช้กับกิจกรรมที่เป็นมิตรต่อสิ่งแวดล้อม ในขณะที่เงินฝากสีเขียวจะถูกนำไปปล่อยเป็นสินเชื่อให้เฉพาะธุรกิจหรือโครงการที่เป็นมิตรและก่อให้เกิดประโยชน์ต่อสิ่งแวดล้อมเท่านั้น ซึ่งแต่ละธนาคารจะคัดเลือกธุรกิจหรือโครงการภายใต้กรอบเงินฝากสีเขียวที่ตนกำหนด หรืออาจกล่าวโดยสรุปได้ว่า แหล่งที่มาของเงินฝากสีเขียวไม่ได้แตกต่างจากเงินฝากอื่นๆ หากแต่ความต่างเกิดจากการนำเงินไปใช้ในโครงการที่เป็นมิตรกับสิ่งแวดล้อมนั่นเอง จึงเห็นได้ว่าเงินฝากสีเขียวเป็นผลิตภัณฑ์ทางการเงินประเภทหนึ่งที่ช่วยส่งเสริมให้ธนาคารพาณิชย์ดำเนินกิจการอย่างยั่งยืนผ่านการปล่อยสินเชื่ออย่างมีความรับผิดชอบต่อสังคมด้วย

ทำความรู้จักเงินฝากสีเขียวในประเทศต่างๆ

ฮ่องกง:

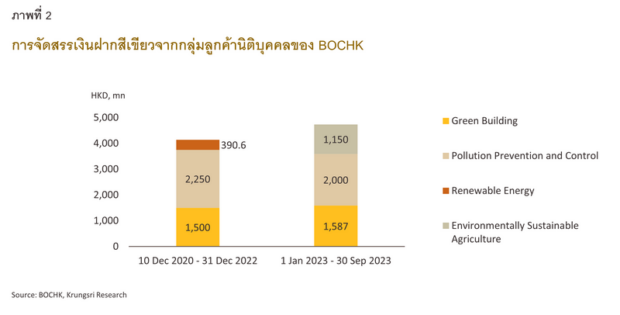

ธนาคาร Bank of China (Hong Kong) Limited หรือ BOCHK2 นำเสนอผลิตภัณฑ์เงินฝากสีเขียวให้แก่ทั้งลูกค้านิติบุคคลและบุคคลธรรมดา แต่มุ่งเน้นลูกค้านิติบุคคลเป็นสำคัญ ซึ่งตั้งแต่ช่วงปลายปี 2563 มาจนถึงปี 2566 พบว่ามีการนำเงินฝากสีเขียวไปปล่อยสินเชื่อในกิจกรรมใน 2 กลุ่มหลัก คือการป้องกันและควบคุมมลพิษและอาคารสีเขียว (ภาพที่ 2) นอกจากนี้ ยังมีธนาคาร ICBC (Asia)3 ที่นำเสนอผลิตภัณฑ์เงินฝากสีเขียวในปี 2565 โดยโครงการที่มีสิทธิ์ได้รับการสนับสนุนจากการลงทุนในเงินฝากสีเขียวของทั้งสองธนาคารมีทั้งหมด 10 ประเภท ดังต่อไปนี้

-

1.พลังงานหมุนเวียน โครงการที่สร้างพลังงานจากแหล่งหมุนเวียน เช่น พลังงานแสงอาทิตย์ ลม ชีวมวล และพลังน้ำ

2.การปรับปรุงประสิทธิภาพพลังงาน เช่น การออกแบบและก่อสร้างรวมถึงการติดตั้งระบบประหยัดพลังงานภายในอาคาร การปรับปรุงประสิทธิภาพแสงสว่างโดยการใช้หลอดแอลอีดี และการก่อสร้างอาคารคาร์บอนต่ำ

3.การป้องกันและควบคุมมลพิษ ได้แก่โครงการที่ลดการปล่อยก๊าซเรือนกระจก รวมถึงการฟื้นฟูดินและการจัดการของเสีย

4.การใช้ที่ดินและการจัดการทรัพยากรธรรมชาติอย่างยั่งยืน เพื่อส่งเสริมการจัดการในด้านเกษตรกรรม การเลี้ยงสัตว์ และการประมงอย่างยั่งยืน รวมถึงการปลูกป่า และสนับสนุนการทำเกษตรอินทรีย์

5.การอนุรักษ์ความหลากหลายทางชีวภาพทางบกและทางน้ำ โครงการเกี่ยวข้องกับสิ่งแวดล้อมทางทะเลและชายฝั่ง รวมถึงการอนุรักษ์แหล่งที่อยู่อาศัยตามธรรมชาติและการอนุรักษ์สายพันธุ์ที่ใกล้สูญพันธุ์

6.การขนส่งที่สะอาด หรือโครงการที่ส่งเสริมการนำเชื้อเพลิงสะอาดมาใช้ในการขนส่ง เช่น ยานพาหนะไฟฟ้า (Battery Electric Vehicles – BEVs) รวมไปถึงโครงสร้างพื้นฐานสำหรับชาร์จรถยนต์ไฟฟ้า

7.การจัดการน้ำและของเสียอย่างยั่งยืน ได้แก่โครงการที่ส่งเสริมระบบชลประทานที่ใช้น้ำอย่างมีประสิทธิภาพ การติดตั้งและปรับปรุงโครงสร้างพื้นฐานในการบำบัดน้ำเสีย การอนุรักษ์ทรัพยากรน้ำ รวมไปถึงการป้องกันน้ำท่วม

8.การปรับตัวเพื่อรับมือการเปลี่ยนแปลงสภาพภูมิอากาศ คือโครงการที่ส่งเสริมให้เกิดการปรับปรุงและพัฒนาโครงสร้างพื้นฐานให้มีความยืดหยุ่นต่อผลกระทบของการเปลี่ยนแปลงสภาพภูมิอากาศ

9.ผลิตภัณฑ์ เทคโนโลยีและกระบวนการผลิตที่เกิดจากการใช้ระบบเศรษฐกิจหมุนเวียน เป็นโครงการที่เน้นการพัฒนาและการผลิตผลิตภัณฑ์หรือวัสดุบรรจุภัณฑ์ที่ได้รับการรับรองจาก Roundtable on Sustainable Biomaterials (RSB)4 และการผลิตเทคโนโลยีหรืออุปกรณ์ที่ส่งเสริมการใช้ทรัพยากรจำพวกวัสดุชีวภาพที่มีความยั่งยืน

10.อาคารสีเขียว สำหรับการปรับปรุงอาคารที่ได้มาตรฐานด้านสิ่งแวดล้อมและส่งเสริมแนวทางปฏิบัติที่ยั่งยืน

ญี่ปุ่น:

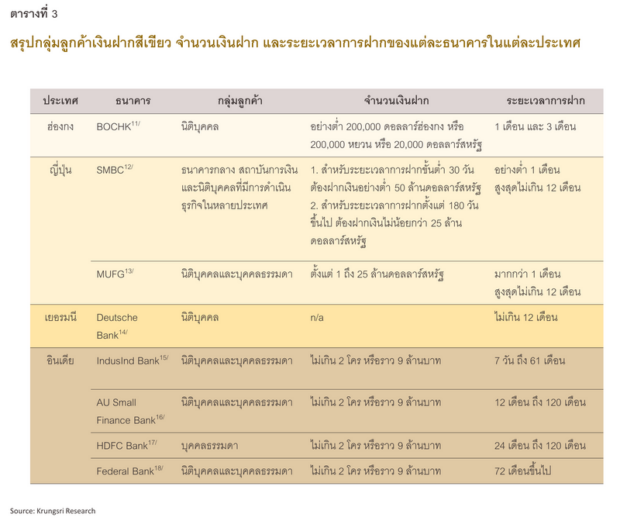

ธนาคาร SMBC หรือ Sumitomo Mitsui Banking Corporation เป็นธนาคารรายใหญ่ที่ได้นำเสนอผลิตภัณฑ์เงินฝากสีเขียวมาตั้งแต่เดือนเมษายน 2564 ภายใต้กรอบเงินฝากสีเขียวโดยร่วมมือกับบริษัทในเครือของ Sustainalytics ที่มีชื่อว่า Sustainalytics Japan Co. Ltd. ในการตรวจประเมินผล โดยกลุ่มลูกค้าเงินฝากสีเขียวของ SMBC ในประเทศญี่ปุ่นเป็นกลุ่มธนาคารกลาง สถาบันการเงินและนิติบุคคลที่มีการดำเนินธุรกิจในหลายประเทศ มีระยะเวลาการฝากเงินอยู่ 2 แบบ คือ สำหรับระยะเวลาการฝากขั้นต่ำ 30 วัน กำหนดให้ต้องฝากเงินอย่างต่ำ 50 ล้านดอลลาร์สหรัฐโดยกำหนดให้ฝากเงินในสกุลดอลลาร์สหรัฐ แต่หากมีระยะเวลาการฝากเงินตั้งแต่ 180 วันขึ้นไป จะต้องฝากเงินไม่น้อยกว่า 25 ล้านดอลลาร์สหรัฐ ทั้งนี้ระยะการฝากเงินจะจำกัดอยู่ที่ 1 ปี5

ธนาคาร MUFG ซึ่งเป็นธนาคารพาณิชย์ขนาดใหญ่ที่สุดในญี่ปุ่นก็มีผลิตภัณฑ์เงินฝากสีเขียวที่เริ่มดำเนินการในประเทศญี่ปุ่นเมื่อเดือนเมษายน 2565 หลังจากที่ได้นำร่องโครงการเงินฝากสีเขียวในสหรัฐฯ และออสเตรเลียในปีก่อนหน้า ภายใต้กรอบเงินฝากสีเขียว (Green Deposit Framework)6 ซึ่ง MUFG ร่วมมือกับองค์กรภายนอกชื่อ Sustainalytics ในการตรวจประเมินผล ทั้งนี้ กลุ่มลูกค้าเงินฝากสีเขียวที่อยู่ในประเทศญี่ปุ่นประกอบด้วยนิติบุคคลและลูกค้าบุคคลธรรมดา7 โดยเงินฝากสีเขียวในญี่ปุ่นมีระยะเวลาการฝากมากกว่า 1 เดือนแต่ไม่เกิน 1 ปี และกำหนดวงเงินฝากตั้งแต่ 1 ถึง 25 ล้านดอลลาร์สหรัฐ โดยกำหนดให้ฝากเงินในสกุลดอลลาร์สหรัฐเช่นเดียวกัน

โครงการที่มีสิทธิ์ได้รับการสนับสนุนจากเงินฝากสีเขียวในญี่ปุ่นจะมีคล้ายคลึงกับฮ่องกง โดยโครงการที่ SMBC ไม่อนุญาตให้นำเงินฝากสีเขียวไปลงทุน ได้แก่ โครงการที่เกี่ยวข้องกับการผลิตพลังงานโดยใช้เชื้อเพลิงฟอสซิลเป็นหลัก โครงการที่เกี่ยวข้องกับอาวุธและยุทโธปกรณ์ การผลิตพลังงานนิวเคลียร์ การผลิตไฟฟ้าจากถ่านหิน การทำเหมืองแร่ และยาสูบ ส่วนในฝั่งของ MUFG ก็ได้ระบุว่า ไม่อนุญาตให้นำเงินจากเงินฝากสีเขียวไปลงทุนในโครงการที่ปล่อยก๊าซคาร์บอนไดออกไซด์สูง โครงการผลิตพลังงานจากเชื้อเพลิงฟอสซิล โครงการที่มีผลกระทบเชิงลบต่อชุมชนและชนเผ่าพื้นเมือง พื้นที่ที่มีมูลค่าการอนุรักษ์สูง พื้นที่ชุ่มน้ำที่กำหนดภายใต้อนุสัญญาแรมซาร์ (The Ramsar Convention) หรือแหล่งมรดกโลกที่กำหนดโดย UNESCO และการเวนคืนที่ดินที่ทำให้เกิดการโยกย้ายถิ่นฐานโดยไม่สมัครใจ

เยอรมนี:

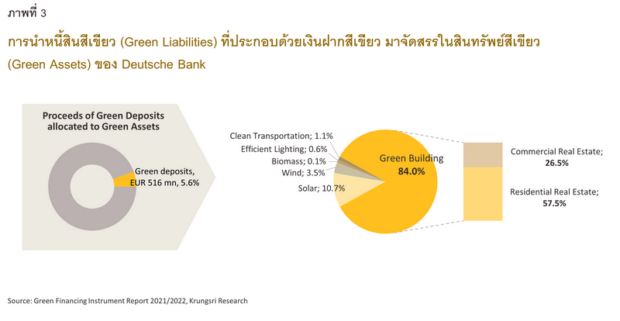

ธนาคารยักษ์ใหญ่ในประเทศเยอรมนี Deutsche Bank นำเสนอผลิตภัณฑ์เงินฝากสีเขียวในปี 2564 ให้แก่ลูกค้านิติบุคคล โดยมีระยะเวลาการฝากเงินไม่เกิน 12 เดือน ซึ่งโครงการที่มีสิทธิ์ได้รับการสนับสนุนมีทั้งหมด 5 กลุ่ม8 อันได้แก่ พลังงานหมุนเวียน การปรับปรุงประสิทธิภาพพลังงาน เทคโนโลยีสารสนเทศและการสื่อสาร การขนส่งที่สะอาด และอาคารสีเขียว โดยโครงการหลักที่ธนาคารให้การสนับสนุนผ่านผลิตภัณฑ์ทางการเงินสีเขียวซึ่งประกอบด้วยเงินฝากสีเขียวคือกลุ่มอาคารสีเขียวทั้งที่อยู่อาศัยและอสังหาริมทรัพย์เพื่อการพาณิชย์ ซึ่งในช่วงตั้งแต่ต้นเดือนมกราคม 2564 จนถึงสิ้นเดือนมิถุนายน 2565 ธนาคารได้รับเงินฝากสีเขียวทั้งสิ้น 516 ล้านยูโร

สำหรับโครงการที่ Deutsche Bank จะไม่ลงทุนด้วยเงินจากผลิตภัณฑ์ทางการเงินสีเขียว ได้แก่ โครงการที่เกี่ยวข้องกับการสำรวจและการผลิตโดยใช้เชื้อเพลิงฟอลซิลเป็นหลัก โครงการที่ใช้เทคโนโลยีเกี่ยวข้องกับพลังงานนิวเคลียร์ การค้าอาวุธ เครื่องดื่มแอลกอฮอล์ ยาสูบ การพนัน ธุรกิจที่เกี่ยวข้องกับสื่อลามก อนาจาร ธุรกิจที่เกี่ยวข้องกับการทำลายป่าและทำให้ป่าเสื่อมโทรม นอกจากนี้ เมื่อพิจารณาธนาคารอื่นๆ ในเยอรมนี พบว่าแม้ธนาคาร KfW และ DZ Bank จะถือเป็นอีกสองธนาคารรายใหญ่ในเยอรมนี แต่ก็ไม่ได้มีการนำเสนอผลิตภัณฑ์เงินฝากสีเขียวออกมาเหมือนกับ Deutsche Bank แต่อย่างใด

อินเดีย:

การฝากเงินเพื่อสนับสนุนกิจกรรมด้านความยั่งยืนได้รับความนิยมมากขึ้นในประเทศอินเดียนับตั้งแต่ธนาคารกลางอินเดีย (Reserve Bank of India: RBI) ประกาศกรอบการยอมรับเงินฝากสีเขียว (A Framework for Acceptance of Green Deposits) ในเดือนเมษายน 2566 และมีผลบังคับใช้ในเดือนมิถุนายน 2566 ที่ผ่านมา9 โดยกรอบการยอมรับเงินฝากสีเขียวเป็นกรอบที่ใช้กำหนดเกณฑ์และแนวทางแก่หน่วยงานที่ได้รับการควบคุม (Regulated Entities: REs) ซึ่งได้แก่ธนาคารพาณิชย์ (Scheduled Commercial Banks) และบริษัทการเงินที่ไม่ใช่ธนาคารแต่ได้รับอนุญาตให้รับฝากเงิน (Deposit-taking Non-Banking Financial Companies: NBFCs) เพื่อให้องค์กรเหล่านี้สามารถนำเสนอผลิตภัณฑ์เงินฝากสีเขียวแก่ผู้ต้องการฝากเงินทั้งนิติบุคคลและบุคคลธรรมดา ซึ่งเงื่อนไขที่หน่วยงานผู้รับฝากจะนำเงินฝากสีเขียวไปปล่อยเป็นสินเชื่อในกิจกรรมหรือโครงการจะครอบคลุมตั้งแต่กฎหรือนโยบายที่ได้รับการอนุมัติจากคณะกรรมการบริหาร (The Board of Directors) ในการจัดสรรเงินฝากสีเขียวสำหรับโครงการที่มีสิทธิ์ได้รับการสนับสนุนตามที่ RBI กำหนด การประเมินผลกระทบ การตรวจสอบจากบุคคลภายนอก ไปจนถึงการรายงานผลและการเปิดเผยข้อมูล โดยกรอบการยอมรับเงินฝากสีเขียวดังกล่าวนอกจากจะมุ่งเน้นการลงทุนในโครงการหรือกิจกรรมที่ส่งเสริมความยั่งยืนแล้ว ยังมุ่งหวังให้ผู้ลงทุนได้รับผลตอบแทนที่คุ้มค่าและป้องกันการกล่าวอ้างเกินจริงหรือการฟอกเขียว (Greenwashing)10 ทั้งนี้ ประเภทของโครงการที่มีสิทธิ์ได้รับการสนับสนุนจากเงินฝากสีเขียวตามกรอบของ RBI คล้ายคลึงกับโครงการตามกรอบของ MUFG ในประเทศญี่ปุ่น ซึ่ง RBI มีโครงการทั้งหมด 9 ประเภทโดยเว้นเพียงกลุ่มผลิตภัณฑ์ เทคโนโลยีและกระบวนการผลิตที่เกิดจากการใช้ระบบเศรษฐกิจหมุนเวียน

นอกจากนี้ กรอบของ RBI ได้ระบุประเภทของโครงการบางหมวดหมู่ที่ไม่สามารถนำเงินฝากสีเขียวไปใช้ลงทุนได้ อันได้แก่ โครงการที่เกี่ยวข้องกับการสกัด ผลิต และจำหน่ายเชื้อเพลิงฟอสซิล โครงการที่เกี่ยวข้องกับพลังงานนิวเคลียร์ โครงการที่เกี่ยวข้องกับการเผาขยะโดยตรง โครงการที่เกี่ยวข้องกับอุตสาหกรรมเครื่องดื่มแอลกอฮอล์ อาวุธ ยาสูบ เกม หรือปาล์มน้ำมัน โครงการพลังงานทดแทนที่ผลิตพลังงานจากชีวมวลโดยใช้วัตถุดิบที่มาจากพื้นที่อนุรักษ์ โครงการฝังกลบขยะ และโรงไฟฟ้าพลังน้ำขนาดใหญ่กว่า 25 เมกะวัตต์ เป็นต้น

เมื่อพิจารณาข้อมูลเชิงประจักษ์ พบว่าธนาคารบางแห่งในอินเดีย อาทิ IndusInd Bank และ HDFC Bank ใช้วิธีการจูงใจผู้มีความต้องการออมให้เปิดบัญชีเงินฝากสีเขียวโดยเสนอดอกเบี้ยเงินฝากสีเขียวในอัตราที่สูงกว่าอัตราดอกเบี้ยเงินฝากประจำทั่วไป แต่กำหนดระยะเวลาฝากสูงสุดสั้นกว่าการฝากประจำทั่วไป (ตารางที่ 1) เพื่อจูงใจกลุ่มผู้ฝากที่ต้องการผลตอบแทนสูงและกลุ่มผู้ฝากที่ตระหนักเรื่องสิ่งแวดล้อมให้นำเงินมาฝากในรูปแบบเงินฝากสีเขียวมากขึ้น โดยธนาคารจะนำเงินดังกล่าวไปปล่อยสินเชื่อให้แก่โครงการที่เป็นมิตรต่อสิ่งแวดล้อมต่อไป

ภาพรวมของการเงินสีเขียวในประเทศไทย

เงินฝากสีเขียว

สำหรับประเทศไทย ที่ผ่านมายังไม่มีธนาคารพาณิชย์ใดนำเสนอเงินฝากสีเขียว แต่เมื่อไม่นานมานี้ ธนาคารกรุงศรีอยุธยา จำกัด (มหาชน) เป็นธนาคารพาณิชย์ไทยแห่งแรกที่นำเสนอผลิตภัณฑ์เงินฝากสีเขียวให้กับกลุ่มลูกค้านิติบุคคลภายใต้ชื่อ Sustainable Deposits19/ เฉกเช่นเดียวกับตลาดเงินฝากสีเขียวในต่างประเทศ20/ โดยลูกค้าที่สนใจฝากเงินในบัญชีประเภทดังกล่าวจะต้องมีคุณสมบัติตรงกับเกณฑ์ของธนาคารกำหนดไว้ (อ้างอิงข้อมูล ณ วันที่ 8 มีนาคม 2567)21

ผลิตภัณฑ์เงินฝากสีเขียวถือเป็นผลิตภัณฑ์ทางการเงินใหม่ในตลาด “การเงินสีเขียว” ของประเทศไทย ซึ่งเมื่อพิจารณาภาพรวมของตลาดการเงินสีเขียวพบว่าได้เริ่มขึ้นในประเทศมากว่า 5 ปีแล้ว โดยผลิตภัณฑ์ทางการเงินสีเขียวที่ถูกกล่าวถึงบ่อยครั้งยังมีอีก 3 ประเภท อันได้แก่ ตราสารหนี้สีเขียว (Green Bonds)22 ตราสารทุนสีเขียว (Green Equity) และสินเชื่อสีเขียว (Green Loans)

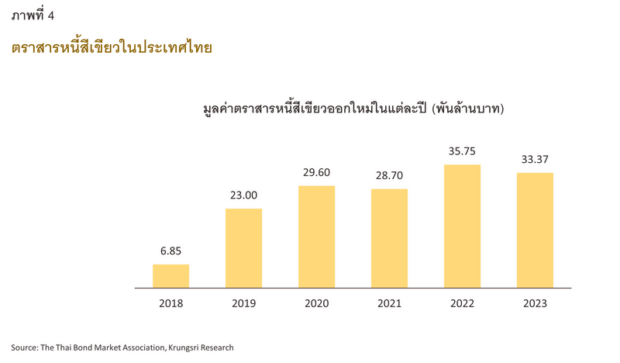

ตราสารหนี้สีเขียว

ประเทศไทยเริ่มมีตราสารหนี้สีเขียวเป็นครั้งแรกในปี 2561 โดยตลอดระยะเวลาเกือบ 6 ปีที่ผ่านมา (ตั้งแต่ปี 2561 จนถึงปี 2566) มูลค่าตราสารหนี้สีเขียวออกใหม่มีจำนวนรวมทั้งสิ้น 157,261 ล้านบาท คิดเป็นสัดส่วนราวร้อยละ 3.3 ของมูลค่าตราสารหนี้ภาคเอกชนทั้งหมด23 อีกทั้งยังพบว่าการออกตราสารหนี้เพื่อสิ่งแวดล้อมได้รับความสนใจอย่างต่อเนื่องมาโดยตลอดจากหลากหลายกลุ่มอุตสาหกรรมโดยเฉพาะภาคพลังงานและขนส่ง24 ที่ปรับตัวสู่กระแสเศรษฐกิจสีเขียวอย่างเข้มข้น เนื่องจากเป็นกลุ่มที่ปล่อยก๊าซเรือนกระจกสูงและเผชิญกับต้นทุนด้านเชื้อเพลิงที่เพิ่มขึ้นและส่งผลให้ธุรกิจต้องปรับไปใช้พลังงานทางเลือกมากขึ้น เมื่อการรักษ์โลกและความยั่งยืนมีราคาที่ต้องจ่าย การระดมทุนด้วยการออกตราสารหนี้เพื่อบรรลุเป้าหมายลดการปล่อยก๊าซเรือนกระจกจึงเป็นตัวเลือกหนึ่งที่ธุรกิจต่างๆ ในประเทศไทยนิยมใช้มากในปัจจุบัน

ตราสารทุนสีเขียว

ตราสารทุนสีเขียวตลาดตราสารทุนสีเขียวในประเทศไทยปี 2564 ได้รับการประเมินว่ามีมูลค่าทั้งสิ้น 24,724.2 ล้านดอลลาร์สหรัฐ25 หรือประมาณ 8 แสนล้านบาท26 และแม้ว่าตลาดทุนของไทยจะมีขนาดเล็กเมื่อเทียบกับสหรัฐอเมริกาหรือจีน แต่เมื่อพิจารณาสัดส่วนของมูลค่าตราสารทุนสีเขียวเทียบกับมูลค่าตลาดโดยรวม จะพบว่าอัตราการเข้าถึงของตราสารทุนสีเขียว (Green penetration rate) ในตลาดทุนของไทยนั้นสูงกว่าของสหรัฐอเมริกาและจีน จึงเป็นสิ่งที่สะท้อนว่าตลาดตราสารทุนสีเขียวในประเทศไทยได้รับความนิยมจากนักลงทุนอย่างมากด้วยเช่นกัน

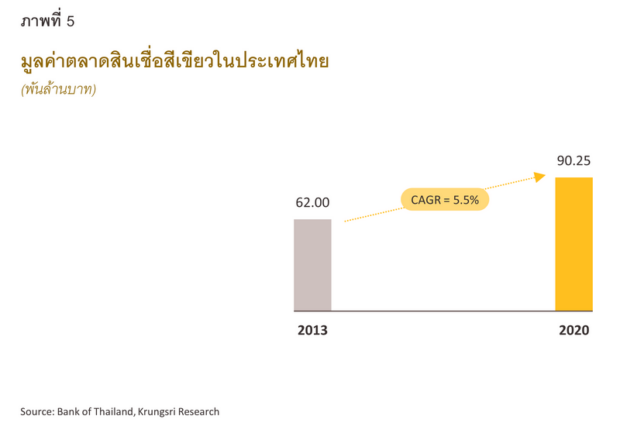

สินเชื่อสีเขียว

สินเชื่อสีเขียวรายงานของธนาคารแห่งประเทศไทยระบุว่า สินเชื่อสีเขียวในไทยที่ไม่รวมธุรกิจโรงงานไฟฟ้าเติบโตขึ้นจาก 61,966 ล้านบาทในปี 2556 (ค.ศ.2013) มาอยู่ที่ 90,251 ล้านบาทในปี 2563 (ค.ศ.2020)27 โดยในช่วงเวลาดังกล่าวสินเชื่อสีเขียวเติบโตร้อยละ 5.5 ต่อปี นับเป็นสัญญาณการเริ่มต้นที่ดีทั้งในส่วนของผู้ประกอบการไทยที่ตระหนักถึงเรื่องสิ่งแวดล้อมมากขึ้น และภาคธนาคารเองก็ได้พัฒนาเครื่องมือทางการเงินเพื่อสนับสนุนผู้ประกอบการในโครงการสีเขียวต่างๆ

ใครคือลูกค้ากลุ่มเป้าหมายของเงินฝากสีเขียวในประเทศไทย

จากตัวอย่างในข้างต้นจะเห็นได้ว่าธนาคารในหลากหลายประเทศได้เริ่มนำเสนอเงินฝากสีเขียวในช่วงไม่กี่ปีที่ผ่านมา โดยส่วนใหญ่แล้วมุ่งเน้นกลุ่มลูกค้าที่เป็นกลุ่มนิติบุคคลเป็นหลัก โดยมีวงเงินฝากสูงสุดไม่น้อยกว่า 50 ล้านดอลลาร์สหรัฐซึ่งกลุ่มลูกค้าที่มีศักยภาพในการฝากเงินจำนวนดังกล่าวถือได้ว่าเป็นกลุ่มที่มีความสามารถในการดำเนินธุรกิจทั้งในและต่างประเทศได้เป็นอย่างดี ในขณะที่มีธนาคารจำนวนไม่น้อยในอินเดียได้นำเสนอเงินฝากสีเขียวให้กับลูกค้าบุคคลธรรมดาด้วยเนื่องจากฐานลูกค้าที่ใหญ่และความนิยมในการเก็บออมเงินในบัญชีเงินฝากประจำ โดยตลาดเงินฝากโดยภาพรวมของอินเดียมีมูลค่าทั้งสิ้น 2.26 ล้านล้านดอลลาร์สหรัฐ28 ซึ่งมีขนาดใหญ่กว่าตลาดเงินฝากของประเทศไทยเกือบ 5 เท่า29 นอกจากนี้เงินฝากประจำในอินเดียถือเป็นตัวเลือกในการออมเงินที่ชาวอินเดียนิยมเนื่องจากมีความปลอดภัยจากความผันผวนของตลาด30 อีกทั้งชาวอินเดียจะฝากเงินในลักษณะเงินฝากประจำโดยเฉลี่ยแล้วอยู่ที่ 425,725.54 รูปี31 หรือราว 180,000 บาท

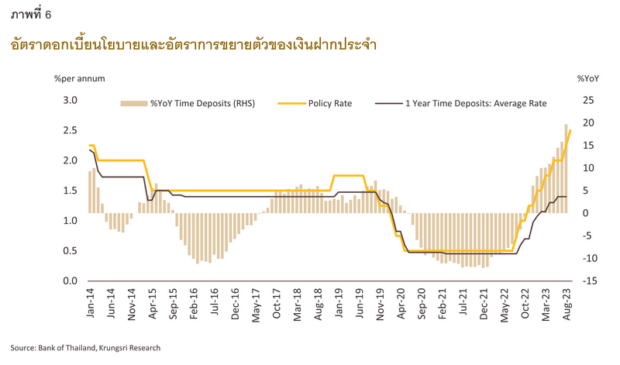

เมื่อมองกลับมาที่ประเทศไทย จากข้อมูลเงินฝากธนาคารพาณิชย์จดทะเบียนในประเทศ ณ เดือนสิงหาคม 2566 ของธนาคารแห่งประเทศไทยพบว่า เงินฝากรวมในระบบธนาคารพาณิชย์มีทั้งสิ้น 15.87 ล้านล้านบาท แบ่งเป็นเงินฝากประจำ 4.59 ล้านล้านบาท คิดเป็นสัดส่วนร้อยละ 29 ของเงินฝากรวมทั้งหมด เมื่อพิจารณาในรายละเอียดของประเภทผู้ฝากเงินพบว่า เงินฝากประจำจากภาคธุรกิจอยู่ที่ 9.77 แสนล้านบาท ขณะที่เงินฝากประจำจากลูกค้ารายย่อยหรือบุคคลธรรมดาอยู่ที่ 2.88 ล้านล้านบาท โดยตั้งแต่ระยะการแพร่ระบาดของเชื้อโควิด-19 (กลางปี 2563) เงินฝากประจำ (รวมภาคธุรกิจและบุคคลธรรมดา) เริ่มหดตัวต่อเนื่องมาจนถึงต้นปี 2565 และเริ่มกลับมาขยายตัวอีกครั้งในช่วงปลายปี 2565 มาจนถึงปัจจุบัน (ภาพที่ 6) โดยอัตราการขยายตัวของเงินฝากประจำปรับตัวในทิศทางที่สอดคล้องกับอัตราดอกเบี้ยนโยบาย ซึ่งมีการปรับขึ้นตลอดช่วงระยะเวลา 9 เดือนที่ผ่านมา โดยล่าสุด เมื่อวันที่ 27 กันยายน 2566 ปรับเพิ่มขึ้นมาอยู่ที่ร้อยละ 2.50

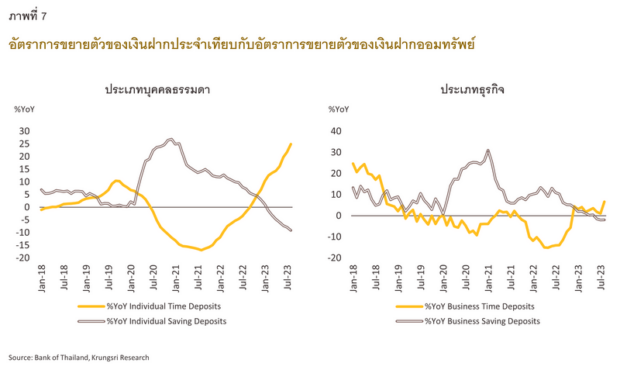

ทิศทางการขยายตัวเพิ่มขึ้นอย่างต่อเนื่องของเงินฝากประจำที่สวนทางกับทิศทางของเงินฝากออมทรัพย์ที่หดตัวลง สะท้อนให้เห็นถึงพฤติกรรมที่เปลี่ยนไปของผู้ฝากเงิน โดยเฉพาะกลุ่มบุคคลธรรมดาอาจโยกย้ายเงินจากบัญชีฝากออมทรัพย์มายังบัญชีฝากประจำเพื่อให้ได้รับผลตอบแทนที่สูงกว่า โดยเฉพาะในช่วงเวลาที่อัตราดอกเบี้ยเงินฝากประจำปรับตัวเพิ่มขึ้นต่อเนื่องตามทิศทางของอัตราดอกเบี้ยนโยบาย (ภาพที่ 7)

วิจัยกรุงศรีจึงมองว่าลูกค้ากลุ่มเป้าหมายของเงินฝากสีเขียวในไทยมีความเป็นไปได้ทั้งลูกค้านิติบุคคลและบุคคลธรรมดาในมิติที่แตกต่างกันไป โดยกลุ่มลูกค้านิติบุคคลที่น่าจับตามองในช่วงกระแสภาวะลดโลกร้อนตื่นตัวในภาคธุรกิจต่างๆ คือกลุ่มผู้ประกอบการที่ใส่ใจความยั่งยืนและต้องการสนับสนุนกิจกรรมที่เป็นมิตรต่อสิ่งแวดล้อมที่เติบโตขึ้นตามการขยายตัวของตลาดคาร์บอนเครดิต32และเครื่องมือทางการเงินเพื่อสิ่งแวดล้อมอื่นๆ นอกจากนี้ ในอนาคต การฝากเงินสีเขียวยังอาจช่วยให้องค์กรลดการปล่อยคาร์บอนทางอ้อม (Scope 3) และสำหรับการคำนวณการปล่อยคาร์บอนทางอ้อมอาจจะรวมเงินฝากสีเขียวไว้ในหมวดหมู่ 15 (Category 15)33 ด้วย เมื่อพิจารณาลูกค้ากลุ่มบุคคลธรรมดานั้น กลุ่มลูกค้าเป้าหมายที่น่าสนใจอาจจะต้องวิเคราะห์ทั้งพฤติกรรมการออมเงินและการตระหนักถึงเรื่องสิ่งแวดล้อมในแต่ละช่วงอายุประกอบกัน

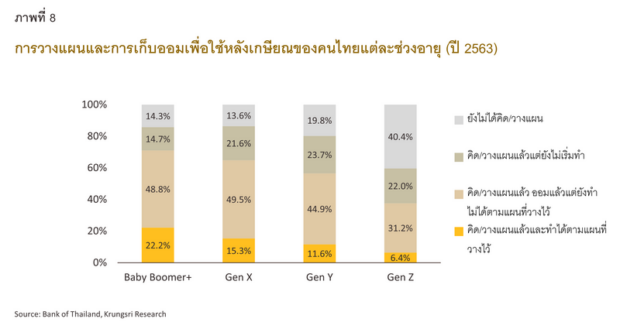

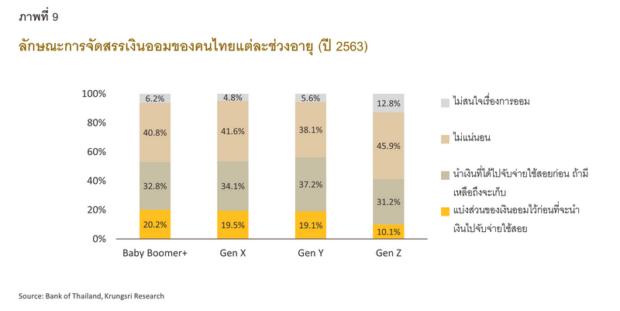

เมื่อพิจารณาถึงพฤติกรรมการออมเงินของลูกค้าบุคคลธรรมดาในแต่ละกลุ่มอายุ จากรายงานผลการสำรวจทักษะการเงินของไทยที่จัดทำและเผยแพร่โดย ธปท. ในปี 256334 จะพบว่ากลุ่ม Baby Boomer35 มีสัดส่วนผู้ที่คิดวางแผนทางการเงินเพื่อใช้ในยามเกษียณและเริ่มออมแล้วมากถึงร้อยละ 71.0 โดยมีสัดส่วนผู้ที่ออมได้จริงตามแผนถึงร้อยละ 22.2 รองลงมาคือกลุ่ม Gen X และ Gen Y ตามลำดับ (ภาพที่ 8) นอกจากนี้ยังพบว่ากลุ่มคนรุ่นใหม่โดยเฉพาะชาว Gen Z ไม่นิยมออมเงินเพื่ออนาคตที่ยังมาไม่ถึงและมีความไม่แน่นอน สะท้อนได้จากสัดส่วนการจัดสรรเงินออมที่ Gen Z มีสัดส่วนของผู้ที่มีความไม่แน่นอนในการจัดสรรเงินออมและไม่สนใจเรื่องการออมเงินมากที่สุดคิดเป็นร้อยละ 45.9 และ 12.8 ตามลำดับ (ภาพที่ 9)

เมื่อพิจารณาถึงพฤติกรรมการออมเงินของลูกค้าบุคคลธรรมดาในแต่ละกลุ่มอายุ จากรายงานผลการสำรวจทักษะการเงินของไทยที่จัดทำและเผยแพร่โดย ธปท. ในปี 256334 จะพบว่ากลุ่ม Baby Boomer35 มีสัดส่วนผู้ที่คิดวางแผนทางการเงินเพื่อใช้ในยามเกษียณและเริ่มออมแล้วมากถึงร้อยละ 71.0 โดยมีสัดส่วนผู้ที่ออมได้จริงตามแผนถึงร้อยละ 22.2 รองลงมาคือกลุ่ม Gen X และ Gen Y ตามลำดับ (ภาพที่ 8) นอกจากนี้ยังพบว่ากลุ่มคนรุ่นใหม่โดยเฉพาะชาว Gen Z ไม่นิยมออมเงินเพื่ออนาคตที่ยังมาไม่ถึงและมีความไม่แน่นอน สะท้อนได้จากสัดส่วนการจัดสรรเงินออมที่ Gen Z มีสัดส่วนของผู้ที่มีความไม่แน่นอนในการจัดสรรเงินออมและไม่สนใจเรื่องการออมเงินมากที่สุดคิดเป็นร้อยละ 45.9 และ 12.8 ตามลำดับ (ภาพที่ 9)

สำหรับการตระหนักถึงเรื่องสิ่งแวดล้อมของกลุ่มคนในแต่ละช่วงอายุจากการศึกษาเรื่อง “Voice of Green: เพื่อโลก เพื่อเรา” ของวิทยาลัยการจัดการ มหาวิทยาลัยมหิดล (CMMU) ที่เผยแพร่ในงานสัมมนาเมื่อวันที่ 9 มกราคม 256336 พบว่า กลุ่ม Baby Boomer มีแนวโน้มเป็น “สายกรีน” มากที่สุด ซึ่งคนกลุ่มนี้นอกจากจะมีอายุและมีความมั่นคงทางการเงินสูงกว่ากลุ่มอื่นแล้ว Baby Boomer ยังพยายามช่วยลดปัญหาสิ่งแวดล้อมมากที่สุดด้วย กล่าวคือ คนกลุ่มนี้ยินดีจ่ายแพงขึ้นเพื่อซื้อผลิตภัณฑ์และบริการที่รักษาสิ่งแวดล้อม

ดังนั้นเมื่อพิจารณาทั้งพฤติกรรมการออมเงินและความตระหนักเรื่องปัญหาสิ่งแวดล้อมแล้ว จึงมีความเป็นไปได้ว่าลูกค้ารายย่อยที่เป็นกลุ่มเป้าหมายสำคัญของผลิตภัณฑ์เงินฝากสีเขียวน่าจะเป็นกลุ่ม Baby Boomer รองลงมาคือกลุ่ม Gen X ตามด้วย Gen Y และกลุ่ม Gen Z ลดหลั่นกันไป นอกจากนี้ งานศึกษาฉบับเดียวกันยังได้ระบุว่าเพศหญิงมีแนวโน้มพฤติกรรมรักษ์โลกมากกว่าเพศชายอีกด้วย

เงินฝากสีเขียวกับความท้าทายในประเทศไทย

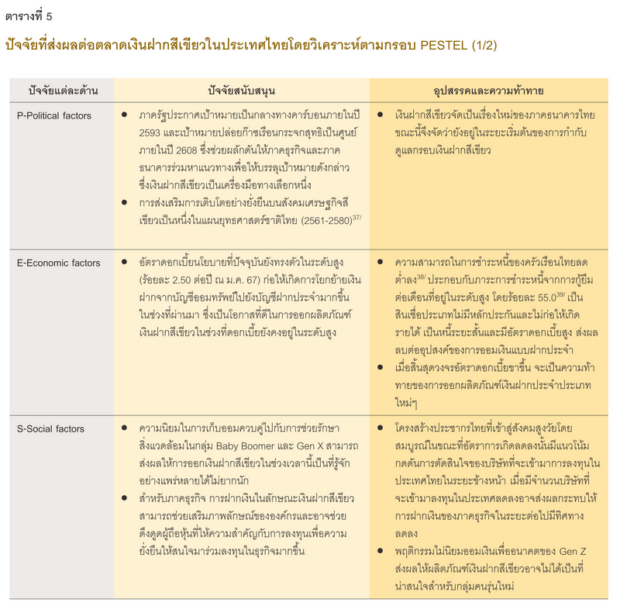

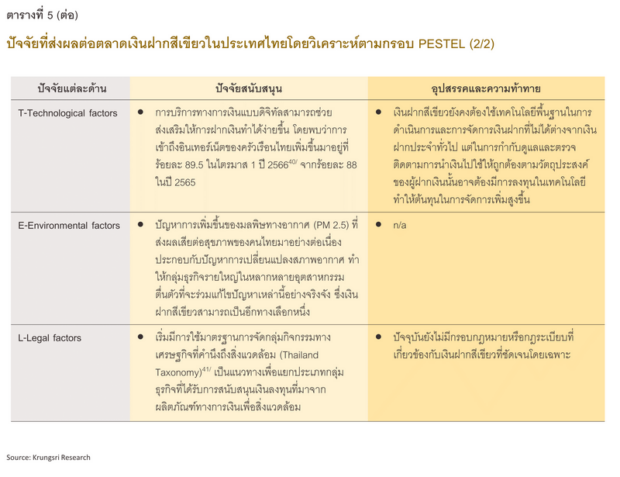

เมื่อพิจารณาเรื่องความท้าทายของเงินฝากสีเขียวในประเทศไทยผ่านกรอบ PESTEL ที่มองปัจจัยแวดล้อมสำคัญ 6 ด้าน อันประกอบด้วย การเมืองและนโยบายภาครัฐ (P-Political) เศรษฐกิจ (E-Economic) สังคม (S-Social) เทคโนโลยี (T-Technological) สิ่งแวดล้อม (E-Environmental) และกฎหมาย (L-Legal) (ดังแสดงในตารางที่ 5) จะพบว่าแม้จะมีปัจจัยสนับสนุนการเติบโตของเงินฝากสีเขียว แต่ความท้าทายสำคัญคือเรื่องแรงจูงใจด้านผลตอบแทนเงินฝากในระยะต่อไปที่อัตราดอกเบี้ยยังมีความไม่แน่นอน

มุมมองวิจัยกรุงศรี: ทิศทางและความหวังของเงินฝากสีเขียว

ที่ผ่านมา ชีวิตของคนสมัยใหม่ที่เร่งรีบและเน้นการแข่งขัน ตลอดจนระบบเศรษฐกิจที่เน้นการผลิตเพื่อแสวงหาผลกำไรเป็นหนึ่งในตัวกระตุ้นให้โลกเผชิญการเปลี่ยนแปลงสภาพภูมิอากาศที่รุนแรงขึ้น ทำให้ปัญหาสิ่งแวดล้อมในปัจจุบันจัดอยู่ในระดับที่น่ากังวล และจัดเป็นประเด็นสำคัญสำหรับประเทศไทยเช่นเดียวกับในนานาประเทศ สำหรับภาคธนาคารในฐานะตัวกลางทางการเงินสามารถเข้ามามีบทบาทในการลดการปล่อยก๊าซเรือนกระจกอย่างเป็นรูปธรรมได้ อีกทั้งสามารถช่วยขับเคลื่อนการเปลี่ยนผ่านสู่เศรษฐกิจสีเขียวที่ส่งผลดีต่อสิ่งแวดล้อมให้เร็วขึ้นโดยการนำเสนอผลิตภัณฑ์ทางการเงินเพื่อความยั่งยืนในรูปแบบที่หลากหลาย ซึ่งหนึ่งในนั้นคือการนำเสนอเงินฝากสีเขียวที่ยังคงเป็นเรื่องใหม่สำหรับธนาคารไทยที่ต้องพิจารณาอย่างรอบคอบในการออกผลิตภัณฑ์เพื่อตอบโจทย์เรื่องสิ่งแวดล้อมควบคู่ไปกับการตอบโจทย์ความต้องการของผู้ฝากเงินทั้งที่เป็นลูกค้าธุรกิจและบุคคลธรรมดา

หากพิจารณาจังหวะเวลา (Timing) ที่เหมาะสมกับการออกผลิตภัณฑ์เงินฝากสีเขียว การนำเสนอเงินฝากรูปแบบใหม่ในช่วงเวลาที่ดอกเบี้ยอยู่ในระดับสูงน่าจะทำให้ธนาคารพาณิชย์สามารถขยายฐานลูกค้าได้ไม่ยากนัก ประกอบกับกระแสสังคมที่ตระหนักเรื่องสิ่งแวดล้อมมากขึ้นจะมีส่วนผลักดันให้ผู้ฝากเงินโดยเฉพาะภาคธุรกิจหันมาสนใจผลิตภัณฑ์เงินฝากสีเขียวมากขึ้น เพราะนอกจากจะช่วยเรื่องสิ่งแวดล้อมแล้วยังเป็นการเสริมภาพลักษณ์ในเรื่องความรับผิดชอบต่อสังคมของธุรกิจองค์กรให้โดดเด่นขึ้นได้อีกด้วย ทั้งนี้ ทิศทางของเงินฝากสีเขียวจะไม่เป็นเพียงแค่กระแสหากเริ่มต้นด้วยความร่วมมือจากกลุ่มบริษัทรายใหญ่ที่มีความต้องการฝากเงินโดยเฉพาะกลุ่มที่อยู่ในตลาดหลักทรัพย์เนื่องจากเป็นกลุ่มที่มีทรัพยากรในการรณรงค์ขับเคลื่อนทางสังคมสูง และมีการวางนโยบายสนับสนุนความยั่งยืนในแผนงานประจำปีอย่างเป็นระบบมาโดยตลอด

สำหรับผู้ฝากเงินรายย่อยหรือบุคคลธรรมดา กลุ่มเป้าหมายสำหรับการออกผลิตภัณฑ์เงินฝากสีเขียวมากที่สุดคือกลุ่ม Baby Boomer และ Gen X เนื่องจากทั้งสองกลุ่มนี้ทั้งมีวินัยในการออมเงินที่มากกว่าช่วงวัยอื่นอย่างมีนัยสำคัญ และยังเป็นกลุ่มที่ตระหนักรู้ถึงปัญหาโลกร้อนและต้องการเป็นส่วนหนึ่งในกิจกรรมรักษ์โลก เนื่องจากมีความพร้อมด้านรายได้ จึงทำให้สามารถสนับสนุนผลิตภัณฑ์หรือบริการที่แม้จะมีราคาสูงขึ้นแต่เป็นมิตรกับสิ่งแวดล้อมมากขึ้นนั้น ดังนั้น หากธนาคารจะมีการออกผลิตภัณฑ์เงินฝากสีเขียว การประชาสัมพันธ์เชิงรุกผ่านสื่อสังคมออนไลน์ต่างๆ ที่กลุ่มคนเหล่านี้นิยมใช้ อาทิเช่น Facebook หรือ Line รวมไปถึงการส่ง SMS ให้เข้าถึงกลุ่มเป้าหมายโดยตรง หรือแม้กระทั่งการประชาสัมพันธ์ผ่านสาขาของธนาคาร ก็จะสามารถเพิ่มความสนใจและเอื้อให้กลุ่มลูกค้าเป้าหมายเข้าใจและเข้าถึงผลิตภัณฑ์เงินฝากสีเขียวได้ไม่ยากนัก เพราะคนเหล่านี้มีความพร้อมกว่าช่วงวัยอื่นๆ ที่จะนำเงินมาฝากเมื่อผลิตภัณฑ์ดังกล่าวออกมาสู่ตลาด

อย่างไรก็ดี เนื่องจากประเทศไทยยังไม่มีกรอบเงินฝากสีเขียวโดยเฉพาะ หากธนาคารต้องการออกผลิตภัณฑ์เงินฝากสีเขียวเพื่อนำเงินดังกล่าวไปปล่อยสินเชื่อให้แก่ธุรกิจหรือโครงการที่เป็นมิตรต่อสิ่งแวดล้อมนั้น อาจต้องใช้มาตรฐานการจัดกลุ่มกิจกรรมทางเศรษฐกิจที่คำนึงถึงสิ่งแวดล้อมของธนาคารแห่งประเทศไทย42 เป็นตัวกำหนดแนวทางคัดเลือกธุรกิจหรือโครงการที่เป็นมิตรต่อสิ่งแวดล้อม ซึ่งในระยะแรกการหาโครงการในลักษณะนี้เพื่อลงทุนอาจเป็นความท้าทายที่สำคัญของธนาคาร เนื่องจากตลาดของการลงทุนในโครงการที่เป็นมิตรต่อสิ่งแวดล้อมอาจยังไม่พัฒนาเต็มที่ และอาจเป็นขีดจำกัดต่อวงเงินฝากสีเขียวรวมที่แต่ละธนาคารสามารถนำเสนอได้

นอกจากนี้ ธนาคารพาณิชย์ยังสามารถกำหนดเงื่อนไขการคัดเลือกธุรกิจที่มีสิทธิ์ขอสินเชื่อจากเงินฝากสีเขียวเพิ่มเติมอีกได้ อาทิ การกำหนดอัตราดอกเบี้ยเงินกู้รวมถึงส่วนลดอัตราดอกเบี้ยเงินกู้ที่อาจมีหลายระดับตามแต่ศักยภาพในการทำตามเป้าหมายด้านความยั่งยืนของผู้กู้ตามที่ธนาคารกำหนดไว้ เป็นต้น

ทั้งนี้ เมื่อมองไปในระยะข้างหน้าที่อัตราดอกเบี้ยในไทยรวมถึงทั่วโลกอาจหมดวัฏจักรดอกเบี้ยขาขึ้น จึงอาจไม่ได้อยู่ในระดับที่สามารถจูงใจผู้ฝากเงินดังเช่นปัจจุบัน รวมถึงพฤติกรรมการออมเงินที่อาจเปลี่ยนแปลงไปตามยุคสมัย การออกผลิตภัณฑ์เงินฝากสีเขียวโดยมุ่งหวังให้ผลิตภัณฑ์ดังกล่าวเป็นที่นิยมในตลาดการเงินเพื่อความยั่งยืนในระยะยาวนั้นจึงเป็นโจทย์สำคัญที่มีความท้าทาย อย่างไรก็ดี เมื่ออนาคตเป็นสิ่งไม่แน่นอน เงินฝากสีเขียวคงต้องใช้เวลาในการพิสูจน์ว่าจะได้รับความนิยมในตลาดการเงินเพื่อความยั่งยืน และสามารถยืนระยะได้เหมือนผลิตภัณฑ์ทางการเงินสีเขียวรูปแบบอื่นที่ยังคงได้รับความนิยมและเติบโตในตลาดการเงินเพื่อสิ่งแวดล้อมตลอดช่วงทศวรรษที่ผ่านมาได้หรือไม่

อ้างอิง

1/ https://thaipublica.org/2023/07/un-chief-says-era-of-global-boiling-has-arrived/

2/ https://www.bochk.com/dam/corporatebanking/description_2023_green_dep.pdf

3/ https://v.icbc.com.cn/userfiles/Resources/ICBC/haiwai/Asia/download/TC/2022/GreenDepositFramework202209.pdf

4/ Roundtable on Sustainable Biomaterials (RSB) จัดว่าเป็นมาตรฐานด้านการใช้วัสดุชีวภาพอย่างยั่งยืนที่มีความเข้มงวดที่สุดในโลกมาตรฐานหนึ่ง

5/ https://www.smbc.co.jp/news_e/pdf/e20210402_01.pdf

6/ ธนาคาร MUFG ได้จัดทำกรอบเงินฝากสีเขียวขึ้นโดยจะมีการปรับปรุงทุกปีเพื่อให้สอดคล้องกับการเปลี่ยนแปลงด้านสิ่งแวดล้อม แนวโน้มตลาด และกฎระเบียบที่เกี่ยวข้องกับสิ่งแวดล้อม สังคม และธรรมาภิบาล (ESG) การนำเสนอผลิตภัณฑ์เงินฝากสีเขียวภายใต้กรอบเงินฝากสีเขียวนี้นับว่าเป็นการสนับสนุนวิสัยทัศน์ของธนาคาร MUFG ที่มุ่งสู่ความเป็นกลางทางคาร์บอน โดยลดการปล่อยคาร์บอนไดออกไซด์จากกระบวนการทางธุรกิจของธนาคารภายในปี 2573 และลดการปล่อยคาร์บอนไดออกไซด์จากการให้บริการทางการเงินทั้งหมดภายในปี 2593

7/ https://www.bk.mufg.jp/global/newsroom/announcements/pdf/20220401_greendeposits_en.pdf

8/ https://investor-relations.db.com/files/documents/green-financing/Green-Financing-Instruments-Report-2021-2022.pdf

9/ https://www.rbi.org.in/Scripts/NotificationUser.aspx?Id=12487&Mode=0

10/ การฟอกเขียว (Greenwashing) คือการออกผลิตภัณฑ์หรือบริการเพื่อสร้างภาพลักษณ์ว่าผลิตภัณฑ์หรือบริการดังกล่าวมีความเป็นมิตรต่อสิ่งแวดล้อม แต่โดยแท้จริงแล้วไม่ได้มีส่วนใดที่เกี่ยวข้องกับการรักษาสิ่งแวดล้อมเลย

11/ https://www.bochk.com/dam/corporatebanking/green_dep_info.pdf

12/ https://www.smbc.co.jp/news_e/pdf/e20210402_01.pdf

13/ https://www.bk.mufg.jp/global/newsroom/announcements/pdf/20220401_greendeposits_en.pdf

14/ https://www.db.com/news/detail/20210331-deutsche-bank-launches-green-deposits-for-its-corporate-clients

15/ https://www.bankbazaar.com/fixed-deposit/indusind-bank-green-fixed-deposit.html

16/ https://www.aubank.in/interest-rates/green-fd-interest-rates

17/ https://www.hdfcsec.com/hdfc-limited-green-and-sustainable-deposit

18/ https://www.bankbazaar.com/fixed-deposit/federal-bank-green-deposits.html

19/ ติดตามรายละเอียดเพิ่มเติมได้ที่ https://www.bangkokbiznews.com/finance/investment/1116781

20/ ธนาคารต่างประเทศ อาทิเช่น ธนาคาร ซูมิโตโม มิตซุย แบงกิ้ง คอร์ปอเรชั่น ธนาคาร ดอยซ์แบงก์ และธนาคาร ฮ่องกงและเซี่ยงไฮ้แบงกิ้งคอร์ปอเรชั่น จำกัด มีการนำเสนอเงินฝากสีเขียวผ่านธนาคารสาขาที่ตั้งในประเทศไทย

21/ ในประเทศไทยเมื่อเดือนธันวาคม 2565 เคยมีการออกผลิตภัณฑ์เงินฝากที่ใกล้เคียงกับเงินฝากสีเขียว (Green Deposits) มาแล้ว ซึ่งขณะนั้นเป็นการออกผลิตภัณฑ์เงินฝาก ESG (ESG Deposits) โดยธนาคารพัฒนาวิสาหกิจขนาดกลางและขนาดย่อมแห่งประเทศไทย (SME D Bank) แต่ทว่าครั้งนั้นยังไม่นับเป็นเงินฝากสีเขียวอย่างเต็มรูปแบบ เนื่องจากวัตถุประสงค์มีความแตกต่างกัน กล่าวคือเงินฝาก ESG ออกเพื่อระดมทุนโดยมีเป้าหมายครอบคลุมทั้งด้านสิ่งแวดล้อม สังคม และธรรมาภิบาล อีกทั้งยังเป็นการระดมทุนในกรอบวงเงินที่จำกัด (1,000 ล้านบาท) และมีกรอบเวลาที่จำกัด (1 ปี) โดยเป็นไปเพื่อช่วยเหลือลูกค้าเฉพาะกลุ่มของธนาคาร (เนื่องด้วยเป็นสถาบันการเงินเฉพาะกิจ) ผ่านรูปแบบผลิตภัณฑ์สินเชื่อต่างๆ https://www.smebank.co.th/en/press-release/sme-d-bank-thailands-first-financial-institution-opens-to-raise-funds-deposits-esg-moving-forward-to-drive-the-national-agenda-supporting-thai-smes-to-grow-to-achieve-sustainable-success/

22/ ตราสารหนี้สีเขียว หรือ Green bond เป็นการระดมทุนที่ออกโดยภาครัฐ ภาคเอกชน หรือสถาบันการเงิน โดยมีวัตถุประสงค์เพื่อนำเงินที่ได้จากการระดมทุนบางส่วนหรือทั้งหมดไปใช้ในการลงทุนหรือรีไฟแนนซ์โครงการที่เป็นมิตรกับสิ่งแวดล้อม เช่น โครงการพลังงานทางเลือก การคมนาคมสะอาด การบำบัดน้ำเสีย เป็นต้น

23/ ภาพรวมตลาดตราสารหนี้ภาคเอกชนปี 2023 มีมูลค่าคงค้างทั้งสิ้น 4.75 ล้านล้านบาท (จาก https://www.thaibma.or.th/doc/press/y2024/Doc012024.pdf)

24/ จากรายงานตัวชี้วัดปริมาณการปล่อยก๊าซเรือนกระจกทั้งหมดของประเทศไทย (1999-2016) ของสำนักงานนโยบายและแผนทรัพยากรธรรมชาติและสิ่งแวดล้อม ระบุว่าประเทศไทยมีการปล่อยก๊าซเรือนกระจกในปี 2016 อยู่ที่ 354.36 ล้านตันคาร์บอนไดออกไซด์เทียบเท่า โดยภาคพลังงานและขนส่งมีการปล่อยก๊าซเรือนกระจกมากที่สุดคิดเป็นร้อยละ 71.65 รองลงมาคือภาคเกษตรคิดเป็นร้อยละ 14.72 และภาคกระบวนการอุตสาหกรรมและการใช้ผลิตภัณฑ์คิดเป็นร้อยละ 8.90 ส่วนภาคของเสียคิดเป็นร้อยละ 4.73 ตามลำดับ

25/ https://www.thecityuk.com/media/021n0hno/green-finance-a-quantitative-assessment-of-market-trends.pdf

26/ อัตราแลกเปลี่ยนเฉลี่ยปี 2564 อยู่ที่ 31.9807 บาทต่อดอลลาร์สหรัฐ อ้างอิงข้อมูลจากธนาคารแห่งประเทศไทย

27/ https://www.bot.or.th/th/research-and-publications/articles-and-publications/articles/Article_21Jul2021.html

28/ https://www.ceicdata.com/en/indicator/india/total-deposits

29/ https://www.ceicdata.com/en/indicator/thailand/total-deposits

30/ https://www.financialexpress.com/money/why-do-indians-invest-in-fixed-deposit-survey-reveals-top-reasons-2973544/

31/ https://www.business-standard.com/finance/personal-finance/how-much-do-indians-save-in-fds-all-india-average-is-rs-42-573-123070700236_1.html

32/ สามารถอ่านเนื้อหา “คาร์บอนเครดิต กลไกพิชิตเป้าหมายความยั่งยืน” ได้ที่ https://www.krungsri.com/th/research/research-intelligence/carbon-credit-2023

33/ Scope 3 Category15 ในปัจจุบันประกอบด้วย การลงทุนใน 4 ประเภท ได้แก่ การลงทุนในตราสารทุน การลงทุนในตราสารหนี้ สินเชื่อโครงการ การบริหารจัดการการลงทุนและการบริการลูกค้า https://ghgprotocol.org/sites/default/files/2022-12/Chapter15.pdf

34/ https://www.bot.or.th/content/dam/bot/image/research-and-publications/2563ThaiFLsurvey.pdf

35/ Gen Z เกิดในช่วงปี พ.ศ. 2540-2555, Gen Y เกิดในช่วงปี 2524-2539, Gen X เกิดในช่วงปี 2508-2523, Baby Boomers เกิดในช่วงปี 2489-2507

36/ https://www.everydaymarketing.co/trend-insight/voice-of-green-marketing-cmmu-eco-trend-2020/

37/ https://www.nesdc.go.th/download/document/SAC/NS_SumPlanOct2018.pdf

38/ https://ittdashboard.nso.go.th/preview2.php?id_project=76

39/ https://app.bot.or.th/BTWS_STAT/statistics/BOTWEBSTAT.aspx?reportID=984&language=TH

40/ https://tdo.onde.go.th/documents/2023/01-A5-Infographic_TIME-202242_V11.pdf

41/ https://www.bot.or.th/content/dam/bot/financial-innovation/sustainable-finance/green/Thailand_Taxonomy_Phase1_Jun2023_TH.pdf

42/ https://www.bot.or.th/content/dam/bot/financial-innovation/sustainable-finance/green/Thailand_Taxonomy_Phase1_Jun2023_TH.pdf