Krungthai COMPASS ประเมินผลกระทบและแนวทางปรับตัวรับมือมาตรการ CBAM ของผู้ประกอบการไทย โดยมองว่า

……

วันที่ 1 ต.ค. 2566 มาตรการ CBAM (Carbon Border Adjustment Mechanism)จะเข้าสู่ช่วงเปลี่ยนผ่าน (Transition Period) เพื่อเป็นการเตรียมความพร้อมให้กับผู้นำเข้าและผู้ส่งออกสินค้าที่เข้าเกณฑ์ CBAM ได้แก่ ซีเมนต์ ปุ๋ย ไฮโดรเจน ไฟฟ้า เหล็กและเหล็กกล้า และอะลูมิเนียมได้เริ่มมีการจัดเก็บข้อมูลและรายงานค่า Embedded Emission ก่อนที่จะเก็บค่าปรับราคาคาร์บอน (CBAM Certification) ตั้งแต่ วันที่ 1 ม.ค. 2569 เป็นต้นไป บทความนี้ อยากชวนมาดูความคืบหน้าล่าสุดของมาตรการ CBAM และวิเคราะห์ผลกระทบของ CBAM ต่อผู้ประกอบการไทย พร้อมประเมินแนวทางการเตรียมตัวในเบื้องต้นสำหรับผู้ประกอบการ

ทำความรู้จัก มาตรการและความคืบหน้าล่าสุดของ CBAM

มาตรการปรับราคาคาร์บอนก่อนข้ามพรมแดน (CBAM: Carbon Border Adjustment Mechanism) มีที่มาจากความพยายามของสหภาพยุโรป (EU) ที่ต้องการให้เกิดความเสมอภาคในการแบกรับต้นทุนคาร์บอนระหว่างผู้ผลิตในสหภาพยุโรปกับผู้นำเข้าสินค้ามายังสหภาพยุโรป เนื่องจากในช่วงที่ผ่านมา แม้ทาง EU จะให้ความสำคัญกับการลดการปล่อยก๊าซเรือนกระจกมากแค่ไหน แต่การที่ประเทศนอก EU นั้นมีความเข้มงวดที่น้อยกว่า ทำให้ผู้ผลิตในสหภาพยุโรปมีความเสียเปรียบกับสินค้านำเข้าจากประเทศที่มีต้นทุนคาร์บอนที่ต่ำกว่า ด้วยเหตุนี้ EU จึงได้กำหนดมาตรการ CBAM ขึ้นมา เพื่อให้มั่นใจได้ว่าสินค้าที่มีการนำเข้าสู่สหภาพยุโรปมีการคิดต้นทุนของการปล่อยคาร์บอนเรียบร้อยแล้ว เพื่อทำให้เกิดการแข่งขันที่ยุติธรรมระหว่างผู้ผลิตและผู้นำเข้า

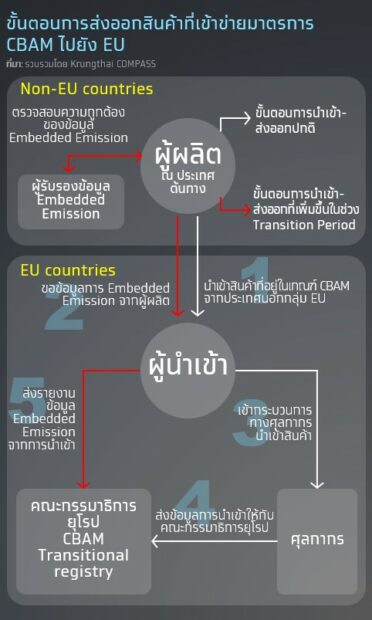

ตั้งแต่วันที่ 1 ต.ค. 2566 จนถึง 31 ธ.ค. 2568 มาตรการ CBAM จะเข้าสู่ช่วงเปลี่ยนผ่าน (Transition Period) เพื่อเป็นการเตรียมความพร้อมให้ผู้นำเข้าสินค้าที่เข้าข่ายเกณฑ์ CBAM มีการประสานงานกับผู้ส่งออกเพื่อรายงานข้อมูลการนำเข้า ทั้ง 1) ปริมาณ Embedded Emission ทั้งหมดที่คำนวณตามหลักการ CBAM และ 2) ปริมาณการนำเข้าสินค้าที่ถูกระบุในเกณฑ์ CBAM และ 3) ต้นทุนคาร์บอนของประเทศต้นทาง (ผู้ผลิตสินค้า) โดยในช่วงทดลองใช้มาตรการผู้นำเข้าจะยังไม่ต้องซื้อ CBAM Certification สำหรับการชำระการชำระค่าปรับราคาคาร์บอน

ผลของ CBAM ต่อไทย ผู้ประกอบการไทยจะกระทบแค่ไหน?

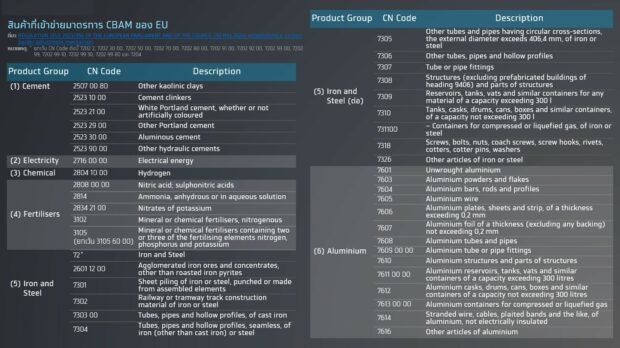

ในช่วงเริ่มต้นมาตรการ CBAM จะบังคับใช้กับสินค้าทั้งสิ้น 6 กลุ่ม ประกอบไปด้วย (1) ซีเมนต์ (2) ไฟฟ้า (3) ไฮโดรเจน (4) ปุ๋ย (5) เหล็กและเหล็กกล้า และ (6) อะลูมิเนียม อย่างไรก็ดี ในรายละเอียดแล้ว ผู้ประกอบการที่ส่งออกสินค้ากลุ่มดังกล่าวไปยัง EU ควรเปรียบเทียบพิกัดศุลกากร (HS Code) กับ CN Code ที่ทาง EU ใช้ในระบุว่าสินค้าใดบ้างที่เข้าข่ายการบังคับใช้มาตรการ CBAM

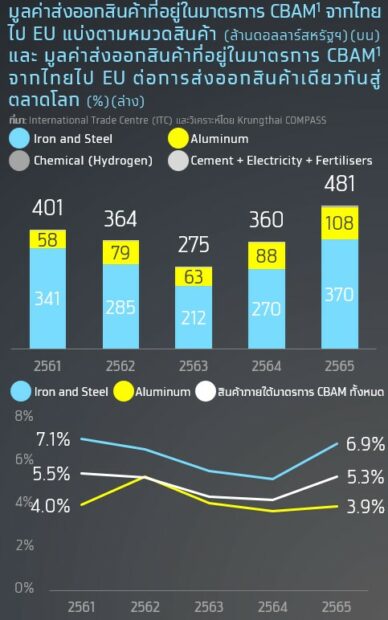

Krungthai COMPASS พบว่าเหล็กและเหล็กกล้า และอะลูมิเนียมเป็น 2 กลุ่มสินค้าที่มีความเสี่ยงจากมาตรการ CBAM มากที่สุด สะท้อนจากการส่งออกของไทยไป EU ในปี 2565 ที่มีมูลค่ารวมกันถึง 478 ล้านดอลลาร์สหรัฐฯ หรือเกือบจะทั้งหมดของสินค้าที่อยู่ในเกณฑ์ CBAM แบ่งเป็นการส่งออกเหล็กและเหล็กกล้า1 ไปยัง EU ที่ 370 ล้านดอลลาร์สหรัฐฯ หรือเทียบเท่า 6.9% ของมูลค่าส่งออกเหล็กและเหล็กกล้าทั้งหมดของไทยไปตลาดโลก และการส่งออกอะลูมิเนียม1 ที่ 108 ล้านดอลลาร์สหรัฐฯ คิดเป็น 3.9% ของการส่งออกอะลูมิเนียมทั้งหมดของไทยไปตลาดโลก สัดส่วนดังกล่าวชี้ให้เห็นว่าผู้ประกอบการในอุตสาหกรรมเหล็กและเหล็กกล้า และอะลูมิเนียมนั้นมีการพึ่งพิงการส่งออกไปยังตลาด EU อยู่ไม่น้อย ส่วนสินค้าประเภทอื่นที่เข้าข่าย CBAM อย่าง ซีเมนต์ ปุ๋ย ไฟฟ้า และไฮโดรเจน พบว่าไทยแทบไม่มีการส่งออกสินค้าเหล่านี้ไปยัง EU เลยในช่วง 5 ปีที่ผ่านมา

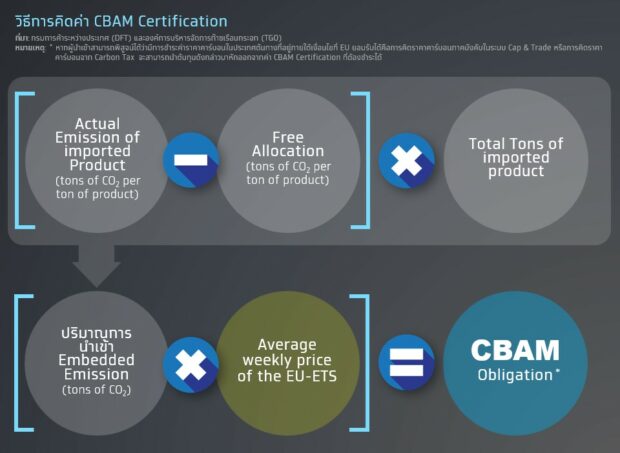

ทั้งนี้ ตั้งแต่ 1 ม.ค. 2569 เป็นต้นไปที่มาตรการ CBAM จะเริ่มใช้อย่างเต็มรูปแบบนั้น ผู้นำเข้าจะต้องประสานงานกับผู้ส่งออกจากประเทศต้นทางเพื่อรายงาน “ปริมาณการนำเข้า Embedded Emission” และซื้อ CBAM certification มาประกอบการนำเข้า อย่างไรก็ดี หากผู้นำเข้าสามารถพิสูจน์ได้ว่ามีการชำระค่าปรับราคาคาร์บอนในประเทศต้นทางที่อยู่ภายใต้เงื่อนไขที่ EU ยอมรับได้ คือ 1) เป็นการคิดราคาคาร์บอนภาคบังคับในระบบ Cap & Trade หรือ 2) เป็นการคิดราคาคาร์บอนจาก Carbon Tax จะสามารถนำต้นทุนดังกล่าวมาหักออกจากค่า CBAM Certification ที่ต้องซื้อได้

ตัวอย่างการคำนวณ CBAM Certificationเบื้องต้น สำหรับการส่งออกเหล็กไปยัง EU ในปี 2569 มีรายละเอียดดังนี้

หากกำหนดให้การผลิตเหล็กแท่ง (Slab) และต่อเนื่องเป็นเหล็กรีดร้อนชนิดม้วน (HRC) มีค่ากลางในการปล่อย Embedded Emission เท่ากับ0.651 tCO2/ton และตั้งสมมติฐานให้ผู้ผลิตเหล็กของไทยมีส่วนต่างจากค่ากลางอยู่ที่ ±15% จะได้ค่า Embedded Emission 0.553-0.749 tCO2/ton เมื่อนำไปหัก Free Allocation 0.235 tCO2/ton จะได้ว่าการส่งออกเหล็ก 1 ตัน ไป EU จะมีส่วนต่างของ Embedded Emission ที่จะถูกปรับราคาคาร์บอนอยู่ที่ 0.318-0.513 tCO2 ดังนั้น หากกำหนดให้ไทยมีการส่งออกเหล็กไป EU เท่ากับค่าเฉลี่ย 5 ปีล่าสุด ที่ 108,000 ตัน และกำหนดต้นทุนค่าปรับราคาคาร์บอนในระบบ EU-ETS ที่ 100 ยูโร/tCO2 Krungthai COMPASS พบว่าการส่งออกเหล็กจากไทยไปยัง EU อาจมีต้นทุนส่วนเพิ่มจากมาตรการ CBAM อยู่ที่ราว 3.60-5.82 ล้านดอลลาร์สหรัฐฯ หรือคิดเป็น 1.2-2.0% ของมูลค่าส่งออกทั้งหมด

หากนำต้นทุนดังกล่าวไปเทียบกับอัตรากำไรขั้นต้น และอัตรากำไรสุทธิเฉลี่ยของผู้ผลิตเหล็กและผู้ค้าเหล็กของไทยในปี 2565 ที่ 10-12.5% และ 1.4-1.9% พบว่าค่า CBAM Certification ก็อาจเป็นต้นทุนสำคัญที่กดดันการทำกำไรของผู้ส่งออกเหล็กที่เน้นตลาด EU ได้ อย่างไรก็ดี การคำนวณค่า CBAM Certification วิธีนี้เป็นการประเมินเบื้องต้นเท่านั้น เนื่องจากต้นทุนดังกล่าวยังขึ้นอยู่กับอีกหลายปัจจัยอาทิเช่น

-

1) การผลักภาระค่า CBAM Certification ระหว่างผู้นำเข้าและผู้ส่งออก

2) ค่า Embedded Emission ที่ต่างกันของผู้ประกอบการแต่ละราย ซึ่งส่วนหนึ่งเป็นผลจากวัสดุตั้งต้น หรือ Precursors ที่แตกต่างกัน 3) ราคาคาร์บอนในระบบ EU-ETS

4) ค่า Free Allocation ที่จะทยอยลดลงและหมดลงในปี 2577 รวมไปถึง

5) อัตราแลกเปลี่ยนที่เกิดขึ้นในช่วงเวลาดังกล่าว

ผู้ประกอบการไทยควรเตรียมตัวอย่างไร

1. ผู้ประกอบการไทย (ผู้ส่งออก) จะต้องขึ้นทะเบียนในระบบ CBAM Registry ภายในวันที่ 31 ธ.ค. 2567 เพื่อป้องกันไม่ให้ถูกตัดสิทธิ์การส่งออกสินค้าไปยัง EU และจะต้องประสานงานกับผู้นำเข้าสินค้าที่ผ่านการลงทะเบียนอย่างถูกต้อง (CBAM Declarant) เพื่อรายงานข้อมูลต่าง ๆ ตามที่มาตรการ CBAM กำหนด ทั้งปริมาณการนำเข้าสินค้าที่อยู่ในเกณฑ์ CBAM และค่า Embedded Emission เป็นต้น

2. ผู้ประกอบการไทยต้องจัดทำข้อมูลปริมาณการปล่อยก๊าซเรือนกระจกของสินค้า (Embedded Emission) โดยระบุแยกตามโรงงานที่มีการผลิตสินค้านั้นๆ ทั้งนี้ สำหรับผู้ประกอบการที่ไม่มีประสบการณ์ในการจัดทำข้อมูลการปล่อย Embedded Emission สามารถติดต่อองค์กรบริการจัดการก๊าซเรือนกระจก (อบก.) เพื่อขอคำปรึกษาและขอรับบริการตรวจวัดปริมาณการปล่อย Embedded Emission ของโรงงานตนเองได้

3. ปรับปรุงกระบวนการผลิตหรือยกระดับประสิทธิภาพเพื่อลดการปล่อย Embedded Emission ของตนเอง ยกตัวอย่างในกรณีของกลุ่มเหล็กและเหล็กกล้าอาจพิจารณาการเปลี่ยนกระบวนการผลิตจากเตา Blast Furnace มาเป็น Electric Arc Furnace พร้อมเลือกใช้ไฟฟ้าจากแหล่งพลังงานสะอาด ตลอดจนการเลือกใช้วัสดุตั้งต้น (Precursor) ที่มาจากการรีไซเคิลหรือการนำกลับมาใช้ใหม่อย่างเศษเหล็กมาใช้ก็สามารถช่วยลดค่า Embedded Emission ได้เช่นเดียวกัน

4. แม้ในช่วงเปลี่ยนผ่านของมาตรการ CBAM ทาง EU จะยังไม่บังคับให้มีการทวนสอบข้อมูล Embedded Emission แต่เพื่อเป็นการเตรียมความพร้อมสู่ช่วงบังคับใช้จริงในปี 2569ผู้ประกอบการที่มีความพร้อมอาจเริ่มใช้บริการของผู้ทวนสอบได้เลย โดยปัจจุบันผู้ทวนสอบข้อมูล Embedded Emission ที่ได้รับรองจาก European Commission และมีสาขาย่อยตั้งอยู่ในไทย เช่น SGS, Brueau Veritas, TUV NORD, TUV SUD, LRQA และ bsi

อย่างไรก็ดี ปัจจุบันพบว่าผู้ประกอบการยังมีความกังวลเกี่ยวกับค่าใช้จ่ายที่ค่อนข้างสูงในการทวนสอบข้อมูล ซึ่งหน่วยงานที่เกี่ยวข้องกำลังอยู่ในระหว่างการเจรจาเพื่อลดต้นทุนในส่วนดังกล่าว อาทิ 1) ทำการรวมผู้ประกอบการในไทยที่ต้องการให้สอบทวนมาเป็นกลุ่ม แล้วทำการจ้างผู้สอบทวนจากต่างประเทศมาดำเนินการให้เป็นกลุ่มๆ รวมถึง 2) ผลักดันให้มีผู้สอบทวนในไทยได้รับการรับรองจาก European Commission เป็นต้น

5. หาตลาดใหม่ ๆ เพื่อทดแทนตลาด EU โดยจากข้อมูลปี 2565 เราพบว่าการส่งออกเหล็กและเหล็กกล้า และอะลูมิเนียมที่เข้าข่ายมาตรการ CBAM นั้น มีสัดส่วนการส่งออกจากไทยไป EU ราว 6.9% และ 3.9% ซึ่งในมุมหนึ่งก็สามารถมองได้ว่าเป็นสัดส่วนที่ไม่สูงนัก ผู้ประกอบการจึงอาจหาตลาดอื่น ๆ ทดแทน โดยเฉพาะตลาด CLMV เป็นต้น

ประเด็นอื่นๆ ที่ต้องติดตาม

1. มีโอกาสที่สินค้าเหล็กและเหล็กกล้า และอะลูมิเนียมจากจีนจะเข้ามาตีตลาดในประเทศอื่นๆ มากขึ้น หากผู้ประกอบการจีนไม่สามารถปรับตัวเข้ากับมาตรการ CBAM ได้ โดยเฉพาะเมื่อเทียบมูลค่าการส่งออกเหล็กและเหล็กกล้า และอะลูมิเนียมจากจีนไป EU ที่ 13,180 และ 4,683 ล้านดอลลาร์สหรัฐฯ พบว่ามีมูลค่าอยู่ในระดับสูงกว่าไทยอยู่หลายเท่าตัว จุดนี้แสดงให้เห็นถึงความเสี่ยงถ้าหากผู้ประกอบการจีนไม่สามารถส่งออกสินค้าทั้ง 2 ชนิดไปยัง EU ได้ตามเดิม ก็มีโอกาสที่จะทะลักเข้ามายังประเทศไทย รวมถึงอาจตีตลาดส่งออกอื่นๆ ของไทย โดยเฉพาะอย่างยิ่งกลุ่ม CLMV ดังนั้น ผลกระทบของ CBAM ต่อผู้ประกอบการไทยจึงอาจไม่จำกัดเพียงการส่งออกไป EU ที่ยากขึ้นเพียงเท่านั้น แต่ครอบคลุมถึงความเสี่ยงที่จะถูกตีตลาดจากสินค้าของประเทศอื่นๆ ที่ไม่สามารถส่งออกไป EU ได้เท่าเดิมด้วยเช่นกัน

2. นอกจากนี้ ในระยะถัดไปต้องติดตามการบังคับใช้มาตรการ US-CBAM ของสหรัฐฯ ที่มีแนวโน้มจะเริ่มบังคับใช้ต้นปี 2567 ซึ่งเบื้องต้นคาดว่าอาจมีผลกระทบที่รุนแรงกว่า CBAM ของ EU เห็นได้จากการที่ในปี 2565 ที่ผ่านมา ไทยมีมูลค่าส่งออกกลุ่มสินค้าหลักที่อาจได้รับผลกระทบจาก US-CBAM อย่างเหล็กและเหล็กกล้า อะลูมิเนียม เคมีภัณฑ์ และกระดาษและเยื่อกระดาษ ไปยังสหรัฐฯ เป็นสัดส่วนถึง 13.1% ของมูลค่าส่งออกผลิตภัณฑ์ดังกล่าวไปทั่วโลก สูงกว่าการส่งออกเหล็กและเหล็กกล้า และอะลูมิเนียมไปยัง EU ที่มีสัดส่วนราว 5.3% ในปีเดียวกัน

หมายเหตุ : 1. เฉพาะผลิตภัณฑ์ที่เข้าข่ายมาตรการ CBAM อ้างอิงจาก REGULATION (EU) 2023/956 OF THE EUROPEAN PARLIAMENT AND OF THE COUNCIL (10 May 2023) establishing a carbon border adjustment mechanism