เศรษฐกิจของทุกประเทศส่วนใหญ่ดำเนินการด้วยนโยบายเศรษฐกิจสำคัญ 2 ด้านผสมผสานกัน คือ นโยบายการเงินและนโยบายการคลัง และเป็นที่ยอมรับกันอย่างกว้างขวางว่า นโยบายทั้งสองด้านนี้เป็นตัวขับเคลื่อนเศรษฐกิจให้เดินหน้า โดยการเติบโตทางเศรษฐกิจที่ต่อเนื่องและมีเสถียรภาพทางเศรษฐกิจโดยรวมเป็นเป้าหมายหลักของทั้งสองนโยบายเศรษฐกิจมหภาคนี้

นโยบายการคลัง กำหนดขึ้นโดยหน่วยงานของรัฐหลายแห่งและทำให้ถูกต้องตามกฎหมายผ่านรัฐสภา ในทางตรงกันข้าม นโยบายการเงิน โดยทั่วไปกำหนดโดยหน่วยงานด้านการเงินสูงสุด ส่วนใหญ่ ได้แก่ ธนาคารกลาง

ในโลกปัจจุบัน ที่สภาพเศรษฐกิจการเงินมีความซับซ้อนและเชื่อมโยงกันมากขึ้น คนทั่วโลกรู้จักและให้ความสำคัญกับการดำเนินนโยบายการเงินของธนาคารกลางกันมากขึ้น โดยเฉพาะในช่วง 20 ปีที่ผ่านมาซึ่งเกิดวิกฤติเศรษฐกิจการเงินมาแล้ว 2 ครั้ง คือวิกฤติต้มยำกุ้งปี 2540 ในเอเชีย และวิกฤติแฮมเบอร์เกอร์ปี 2008 ในสหรัฐฯ และล่าสุดในช่วงวิกฤติโรคระบาดโควิด-19

ความเป็นอิสระของธนาคารกลาง

นอกจากการดูแลเสถียรภาพของระบบการเงินในระบบเศรษฐกิจของประเทศแล้ว ธนาคารกลางยังมีหน้าที่ติดตามและเก็บข้อมูลเศรษฐกิจ ที่มักจะออกมาในรูปของรายงานต่างๆ เช่น รายงานเงินเฟ้อ การคาดการณ์การเติบโตของเศรษฐกิจ อันนำไปสู่ความรับผิดชอบขั้นสุดท้ายของธนาคารกลาง คือการกำหนดนโยบายการเงิน

นโยบายการเงินมีเครื่องมือที่หลากหลาย โดยเครื่องมือสำคัญ คือ อัตราดอกเบี้ย อัตราดอกเบี้ยที่ต่ำหมายถึง ครัวเรือน ธุรกิจ และทุกหน่วยในระบบเศรษฐกิจที่ต้องการเงินทุน สามารถเข้าถึงสินเชื่อได้ง่าย ขณะที่อัตราดอกเบี้ยที่สูงขึ้นหมายถึง การเข้าถึงสินเชื่อได้ยากขึ้น หรือมีต้นทุนที่สูงขึ้น และมีสินเชื่อจำกัด เมื่อเศรษฐกิจตกต่ำ หรือเศรษฐกิจชะลอตัวลง ธนาคารกลางมีหน้าที่ในการลดอัตราดอกเบี้ยเพื่อให้การเข้าถึงสินเชื่อง่ายขึ้น แต่ในช่วงที่เศรษฐกิจขยายตัวอย่างรวดเร็ว เงินเฟ้อสูงธนาคารกลางก็จะขึ้นดอกเบี้ยเพื่อลดความร้อนแรงของเศรษฐกิจ

ตัวอย่างที่เห็นในปัจจุบัน คือ ธนาคารกลางสหรัฐฯ(เฟด) ได้ปรับดอกเบี้ย Fed Fund Rate ขึ้น 0.25% ในการประชุมเดือนมีนาคม 2565 เพื่อคุมเงินเฟ้อที่สูงขึ้นต่อเนื่อง โดยเงินเฟ้อเดือนกุมภาพันธ์เพิ่มขึ้น 7.9% เมื่อเทียบรายปี และสูงสุดเป็นประวัติการณ์นับตั้งแต่ปี 1982 นับเป็นการขึ้นดอกเบี้ยครั้งแรกตั้งแต่ปี 2018 ของเฟด เนื่องจากเศรษฐกิจขยายตัวหลังจากที่ได้ลดดอกเบี้ยมาที่ระดับ 0% เพื่อกระตุ้นการฟื้นตัวของเศษฐกิจที่ได้รับผลกระทบจากการระบาดของโควิด-19

ขณะที่ธนาคารกลางของจีนในเดือนมกราคมได้ลดอัตราดอกเบี้ยเงินกู้ชั้นดี(Loan Prime Rate:LPR) อายุ 1 ปีลด 0.10% จาก 3.8% เป็น 3.7% และลดอัตราดอกเบี้ย LPR อายุ 5 ปีลง 0.05% จาก 4.65% เป็น 4.6% เพื่อลดต้นทุนการกู้ยืมลง และเพื่อสนับสนุนการขยายตัวทางเศรษฐอย่างต่อเนื่อง แม้จะฟื้นตัวจากการระบาดของโควิด-19

ธนาคารกลางของแต่ละประเทศทั่วโลก ต่างทำหน้าที่ด้วยความรับผิดชอบภายใต้สภาพแวดล้อมทางเศรษฐกิจมหภาค กลไกการปกครองที่แตกต่างกัน และมีวิธีการดำเนินนโยบายการเงินที่ต่างกันออกไป เพื่อให้สอดคล้องกับบริบททางเศรษฐกิจของประเทศ

ด้วยเหตุนี้ ความเป็นอิสระของธนาคารกลางจึงมีความสำคัญ เพราะเป็นมาตรการปกป้องการบริหารนโยบายเศรษฐกิจมหภาคให้มุ่งเน้นไปที่แต่ละด้านที่เกี่ยวข้อง

ทั้งนี้ การกำหนดความเป็นอิสระของธนาคารกลาง ทำได้หลายวิธี

โดยทั่วไปแล้ว ความเป็นอิสระมีสองประเภทที่เห็นได้ชัดเจน คือ ความเป็นอิสระทางการเงินและความเป็นอิสระทางการเมือง

ความเป็นอิสระทางการเงิน ถือเป็นความเป็นอิสระระดับย่อย ซึ่งรวมถึงความเป็นอิสระในการบริหารองค์กร กำหนดงบประมาณ การกำหนดเงินเดือนของพนักงาน เป็นต้น

ความเป็นอิสระทางการเมือง ถือเป็นความเป็นอิสระในระดับมหภาคของธนาคารกลาง ซึ่งรวมถึงการดำเนินการต่างๆ เช่น การแต่งตั้งกรรมการ การเป็นตัวแทนของรัฐบาลในคณะกรรมการต่างๆ ไปจนถึงอำนาจในการตัดสินใจขั้นสุดท้าย

มองย้อนกลับไปกว่าที่ธนาคารกลางจะได้ความเป็นอิสระมาต้องใช้เวลาหลายร้อยปีนับตั้งแต่มีการกฎหมาย Bank Charter Act of 1844 ในอังกฤษ ที่ให้อำนาจธนาคารกลางอังกฤษ(Bank of England) ควบคุมปริมาณเงินในประเทศ และต้องใช้เวลาหลังจากนั้นอีกนับกว่าร้อยปีที่ความเป็นอิสระของธนาคารกลางจะป็นที่ยอมรับทั่วโลก โดยที่หลายประเทศเริ่มให้อิสระแก่ธนาคารกลางในการดำเนินนโยบายการเงินอย่างชัดเจนในยุค 1980s หลังประสบวิกฤติการว่างงานและเงินเฟ้อ

การทำหน้าที่ของธนาคารกลางไม่ได้เป็นเรื่องง่าย แต่ก็มีธนาคารกลางที่ทำหน้าที่ได้ดีจนเป็นแบบอย่างนั่น คือ Deutsche Bundesbank ในเยอรมนี ที่จัดว่าเป็นธนาคารกลางที่มีอิสระแห่งแรกและอนุรักษ์นิยมมากที่สุดในโลก [1] หลังจากประสบความสำเร็จในการจัดการกับเงินเฟ้อที่สูงขึ้นหลังสงครามโลกครั้งที่หนึ่ง

แม้ยอมรับกันว่า ความเป็นอิสระของธนาคารกลางที่มากขึ้นจะมีประโยชน์ต่อเศรษฐกิจ แต่ความเป็นอิสระของธนาคารกลางยังคงประสบกับความท้าทาย โดยเฉพาะจากแรงกดดันทางการเมือง ดังเห็นได้จาก กรณีของสหรัฐ อินเดีย และตุรกี

ในช่วงวิกฤติโควิด-19 มีรายงานข่าวอดีตประธานาธิบดีสหรัฐฯ โดนัลด์ ทรัมป์ ไม่พอใจกับการจัดการสถานการณ์ของประธานธนาคารกลางสหรัฐ (เฟด) และอาจจะพิจารณาถอดถอนออกจากตำแหน่ง[2]

ความเป็นอิสระของธนาคารกลางชะงัก ในอินเดีย ในช่วงที่ รากุราม ราชัน ยังดำรงตำแหน่งผู้ว่าการธนาคารกลางอินเดีย ซึ่งทำให้รากุรามตัดสินใจลาออกจากตำแหน่งอย่างกระทันหัน เพราะรู้สึกว่าไม่ได้รับการสนับสนุนจากนักการเมืองอันได้แก่ รัฐมนตรีคลัง และนายกรัฐมนตรีนเรนทรา โมธี ซึ่งถือเป็นผู้บังคับบัญชา[3]

ด้านตุรกี ประธานาธิบดีเรเจป เตยิป แอร์โดอาน ได้ปลดผู้ว่าการธนาคารกลางไปแล้วถึง 4 คน[4] โดยคนล่าสุดที่ถูกปลด คือ Sahap Kavcioglu ในปี 2021 หลังจากปลด Naci Agbal ผู้ว่าการคนก่อน ได้ราว 7 เดือน และก่อนหน้านี้ในช่วง 2.5 ปีที่ผ่านมาได้ปลดผู้ว่าการไปแล้ว 2 คน

การปลดและแต่งตั้งผู้ว่าการธนาคารคนใหม่อย่างเป็นว่าเล่น กระทบความน่าเชื่อถือต่อนโยบายการเงิน และทำให้เงินเฟ้อทรงตัวในระดับสูง

หรือในกรณีล่าสุด ธนาคารกลางศรีลังกา ที่ประเทศกำลังประสบปัญหาวิกฤติการเงินและเศรษฐกิจ ยิ่งแสดงให้เห็นว่า ความเป็นอิสระของธนาคารกลางมีความสำคัญ โดยนาย นันดาลาล วีระสิงห์ ผู้ว่าการ ธนาคารกลางคนใหม่ที่เพิ่งได้รับแต่งตั้ง กล่าวชัดเจนว่า ศรีลังกาจะก้าวพ้นวิกฤติได้หากธนาคารกลางมีความเป็นอิสระ[5]

สำหรับธนาคารแห่งประเทศไทยซึ่งก่อตั้งขึ้นตามพระราชบัญญัติธนาคารแห่งประเทศไทย พ.ศ.2485 จนมาครบรอบ 80 ปีในปี 2565 นี้ ได้ทำหน้าที่กำหนดและดำเนินนโยบายการเงินด้วยความรับผิดชอบ เพื่อสนับสนุนการเติบโตและรักษาเสถียรภาพทางเศรษฐกิจของประเทศมาอย่างต่อเนื่อง

อย่างไรก็ตามการดำเนินงานและการดำเนินนโยบายการเงินของธนาคารแห่งประเทศไทย เป็นที่รับรู้และจับจ้องมากขึ้นหลังวิกฤติเศรษฐกิจ 2540 ความเป็นอิสระของธนาคารแห่งประเทศไทยได้รับการพูดถึงมากขึ้นเช่นกัน

แรงกดดันทางการเมืองต่อธนาคารแห่งประเทศไทยไม่ใช่ว่าไม่เคยมี มีหลายครั้งที่กดดันผ่านสื่อสาธารณะให้ธนาคารแห่งประเทศไทยลดดอกเบี้ย[6] มีหลายครั้งที่พยายามจะนำทุนสำรองระหว่างประเทศไปใช้ [7]

นอกจากนี้ยังมีกรณีที่ฝ่ายการเมืองอยากจะให้คนเข้ามาเป็นกรรมการในธนาคารแห่งหนึ่งที่กองทุนเพื่อการฟื้นฟูและพัฒนาระบบสถาบันการเงินถือหุ้นอยู่[8]

ความรับผิดชอบของธนาคารกลางจำเป็นต้องตรึงด้วยกฏหมาย?

ปัจจุบันเศรษฐกิจไทยยังฟื้นตัวจากการระบาดของโควิดอย่างค่อยเป็นค่อยไปและมีความไม่แน่นอนสูง เงินเฟ้อไทยแตะระดับสูงสุดในรอบกว่าทศวรรษ ขณะที่ภาวะการเงินของครัวเรือนมีความเปราะบาง หลายฝ่ายให้ความสำคัญและจับตาการดำเนินนโยบายการเงินของธนาคารแห่งประเทศไทยกันมากขึ้น แม้ได้มีการออกมาตรการบรรเทาผลกระทบและแก้ไขปัญหา รวมทั้งดำเนินนโยบายการเงินแบบผ่อนคลายเพื่อสนับสนุนการเติบโตของเศรษฐกิจ

โดยสมาชิกสภาผู้แทนราษฎร (นายพิสิฐ ลี้อาธรรม กับคณะ) ได้เสนอร่างพระราชบัญญัติธนาคารแห่งประเทศไทย (ฉบับที่ ..) พ.ศ. …. (ร่าง พ.ร.บ. ธปท.) เมื่อกรกฎาคม 2563 ซึ่งเป็นการเสนอแก้ไข พ.ร.บ. ธปท. เพื่อให้รัฐสภาอันเป็นฝ่ายนิติบัญญัติ ได้รับทราบแนวทางการดําเนินงานของ ธปท. และมีส่วนร่วมในการแก้ไขป้ญหาที่เกี่ยวกับเสถียรภาพทางการเงินและระบบสถาบันการเงินที่อาจก่อให้เกิดผลกระทบหรือความเสียหายต่อระบบเศรษฐกิจของประเทศ โดยเพิ่มเติมมาตรา 61/1 ดังนี้

“มาตรา 61/1 ทุกสามเดือน ให้ธปท. จัดทํารายงานเปิดเผยสภาพเศรษฐกิจ การเงิน การคลัง วิเคราะห์สภาวะเศรษฐกิจของประเทศและเศรษฐกิจโลก รวมทั้งจัดทําแนวทางการดําเนินงานในอํานาจหน้าที่ของ ธปท. เสนอต่อรัฐสภา เพื่อรายงานใหญ่ที่ประชุมสภาผู้แทนราษฎรและที่ประชุมวุฒิสภาทราบ ทั้งนี้ ให้จัดทํารายงานภายในสามสิบวันนับแต่วันที่ 31 มีนาคม วันที่ 30 มิถุนายน วันที่ 30 กันยายน และวันที่ 31 ธันวาคม ของทุกปี”

ที่ประชุมสภาผู้แทนราษฎร เมื่อวันที่ 9 กุมภาพันธ์ 2565 ได้พิจารณาร่างพระราชบัญญัติธนาคารแห่งประเทศไทย (ฉบับที่ ..) พ.ศ. …. ในวาระรับหลักการ ซึ่งที่ประชุมมีมติเห็นชอบให้คณะรัฐมนตรีรับร่างไปพิจารณาก่อนนํากลับมาให้สภาผู้แทนราษฎรพิจารณาภายใน 60 วัน ตามที่คณะรัฐมนตรีเสนอ

ที่ประชุม ครม.เมื่อวันที่ 29 มี.ค.ที่ผ่านมา ได้พิจารณา ร่าง พ.ร.บ.ที่คณะรัฐมนตรีขอรับมาพิจารณาก่อนรับหลักการ (ร่าง พ.ร.บ.ธนาคารแห่งประเทศไทย (ฉบับที่ ..) พ.ศ. ….) และ มีมติว่า ขณะนี้ยังไม่มีความจำเป็นต้องแก้ไข พ.ร.บ.ธนาคารแห่งประเทศไทย พ.ศ.2485 ตามร่าง พ.ร.บ.ธนาคารแห่งประเทศไทย (ฉบับที่…) พ.ศ… ที่ พิสิฐ ลี้อาธรรม กับคณะ เสนอ ซึ่งเป็นไปตามข้อสังเกตของสำนักงานคณะกรรมการกฤษฎีกา และให้ส่งคืนร่าง พ.ร.บ.ฉบับดังกล่าว ไปยังสภาผู้แทนราษฎรต่อไป[9]

แน่นอนว่าการดำเนินนโยบายของธนาคารกลาง รวมทั้งธนาคารแห่งประเทศไทยต้องมีความโปร่งใส มีความน่าเชื่อถือ และต้องมีความรับผิดชอบ (Accountability) แต่ความรับผิดชอบของธนาคารกลางจำเป็นหรือไม่ที่ต้องตรึงไว้ด้วยการกำหนดให้รายงานตามกฎหมาย

ปัจจุบันธนาคารกลางที่กฎหมายกำหนดให้รายงานผลการดำเนินงานต่อรัฐสภาโดยตรงมีจำนวนน้อย[10] และมี เพียงธนาคารกลางอินโดนีเซีย ที่กฎหมายระบุให้ชี้แจงต่อรัฐสภา ทุกไตรมาส[11] ขณะที่กัวเตมาลา แอลบาเนีย[12] อาร์มีเนีย[13] ธนาคารกลางฮังการี[14] และรัสเซีย[15]กฎหมายกำหนดให้ธนาคารกลางไปชี้แจงต่อรัฐสภาปีละ 1 ครั้ง ส่วนธนาคารกลางกัวเตมาลาต้องไปชี้แจงต่อรัฐสภาปีละ 2 ครั้ง

ธนาคารกลางอีกส่วนหนึ่ง กฎหมายจะกำหนดให้รายงานและชี้แจงต่อชั้นคณะกรรมาธิการ (standing committee) ดังในกรณี ธนาคารกลางสหรัฐฯ ที่ประธานจะชี้แจงต่อคณะกรรมาธิการสภาผู้แทนและวุฒิสภาที่เกี่ยวข้อง[16] คณะละ 2 ครั้งต่อปี[17] ส่วนธนาคารกลางไอซ์แลนด์คณะกรรมการนโยบาย 3 คณะจะชี้แจงต่อคณะกรรมาธิการรวมปีละ 4 ครั้ง สำหรับธนาคารกลางแอลบาเนีย และอาร์มีเนีย ผู้ว่าการจะเข้าชี้แจงรายงานประจำปี (Annual Report) ต่อคณะกรรมาธิการปีละ 1 ครั้ง [18]

ธนาคารกลางส่วนใหญ่ที่กฎหมายกำหนดให้รายงานต่อคณะรัฐมนตรี โดยไม่มีการกำหนดในกฎหมายให้เข้าชี้แจงต่อรัฐสภา แต่ในทางปฏิบัติจะเข้าชี้แจงต่อคณะกรรมาธิการที่เกี่ยวข้อง[19] เช่น ธนาคารกลางออสเตรเลียที่จะชี้แจงต่อคณะกรรมาธิการ (the House of Representatives Standing Committee on Economics) ปีละ 2 ครั้ง[20] หรือธนาคารกลางอังกฤษที่คณะกรรมการนโยบาย 3 คณะจะเข้าชี้แจงต่อคณะกรรมาธิการ (Treasury Committee) ภายหลังการเผยแพร่รายงานของคณะกรรมการนโยบายแต่ละคณะ[21] สอดคล้องกับแนวปฏิบัติสากลที่ไม่ได้มองว่า การรายงานหรือชี้แจงต่อรัฐสภาเป็นธรรมาภิบาลที่จำเป็นสำหรับธนาคารกลาง แต่จะเน้นให้ธนาคารกลางพร้อมที่จะชี้แจงการดำเนินนโยบายและภาวะเศรษฐกิจต่อหน่วยงานสาธารณะ[22]

การรายงานผลการดำเนินงานของธนาคารกลางส่วนใหญ่ต่อรัฐบาล หรือรัฐสภา กฎหมายมักจะกำหนดให้สัมพันธ์กับผู้มีอำนาจแต่งตั้งและถอดถอนผู้ว่าการหรือกรรมการ เช่น ธนาคารกลางสหรัฐอเมริกาจะรายงานต่อรัฐสภา ซึ่งเห็นชอบการแต่งตั้งประธานธนาคารกลางสหรัฐฯ [23]ขณะที่ธนาคารกลางแคนาดา ต้องรายงานต่อรัฐมนตรีว่าการกระทรวงการคลังซึ่งเป็นผู้แต่งตั้งผู้ว่าการธนาคารกลาง

การแก้ไขกฎหมายเพื่อให้ธนาคารแห่งประเทศไทยต้องรายงานต่อสภา อาจจะเพิ่มโอกาสให้การเมืองแทรกแซงได้มากขึ้น ดังกรณีจากตุรกีที่ประธานาธิบดีปลดผู้ว่าการไปถึงสองคนในเวลาเพียง 2 ปีเศษ ทั้งๆที่กฎหมายธนาคารกลางตุรกี(Central Bank Law)กำหนดชัดเจนว่ากรณีใดบ้างที่จะปลดผู้ว่าการ ธนาคารกลางได้[24]

การแก้ไขกฎหมายเกี่ยวข้องกับธนาคารกลางอาจจะนำมาสู่ผลข้างเคียงที่ไม่พึงประสงค์ (unintended consequences) หลายประการ โดยเฉพาะหากกระทบต่อความเป็นอิสระของธนาคารกลาง

1. ลดทอนความเชื่อมั่นว่าธนาคารกลางจะดำเนินกิจการที่คำนึงถึงเสถียรภาพเศรษฐกิจการเงินและประโยชน์ของประเทศในระยะยาวได้อย่างอิสระ และมีตัวอย่างของธนาคารกลางฮังการีที่กฎหมายกำหนดให้ธนาคารกลางรายงานผลการดำเนินงานต่อรัฐสภาโดยตรง และมีการแก้กฎหมายเกี่ยวกับการดำเนินกิจการของธนาคารกลาง จนทำให้ต่างประเทศมีความกังวลเกี่ยวกับความเป็นอิสระในการดำเนินงานของธนาคารกลางฮังการี[25] และมี unintended consequences ต่อระบบเศรษฐกิจการเงินของประเทศหลายประการ เช่น เกิดความผันผวนในตลาดการเงิน ทำให้ต้นทุนทางเศรษฐกิจปรับสูงขึ้น

โดยในเดือนธันวาคม 2554 สกุลเงินโฟรินต์ฮังการีปรับอ่อนค่าลงกว่า 5% อัตราผลตอบแทนพันธบัตรรัฐบาลระยะ 10 ปีปรับสูงขึ้น 2.30% ส่งผลให้ต้นทุนการกู้ยืมของภาครัฐและภาคเอกชนสูงขึ้น ขณะที่ดัชนีตลาดหลักทรัพย์บูดาเปสต์ปรับลดลง 10.6% จากจุดสูงสุดของเดือน ซึ่งส่งผลให้เกิดกระแสสังคมที่กดดันให้ภาคการเมืองต้องปรับแก้กฎหมายเพื่อเรียกคืนความเชื่อมั่นในความเป็นอิสระของธนาคารกลางในเวลาต่อมา สอดคล้องกับผลการศึกษาของนักวิชาการที่เป็นที่ยอมรับทั่วโลก ว่า กลุ่มประเทศที่ธนาคารกลางมีความใกล้ชิดกับภาคการเมืองสูงจะมีเสถียรภาพของระบบเศรษฐกิจต่ำ[26]

2. ความน่าเชื่อถือของระบบเศรษฐกิจการเงินไทยที่ลดลง โดยเฉพาะในการจัดอันดับของ Credit Rating Agencies และในสายตาของนักลงทุนต่างชาติ ที่มองความเป็นอิสระของธนาคารกลางเป็นหนึ่งในปัจจัยที่นักลงทุนต่างชาติให้ความสำคัญและส่งผลต่ออันดับความน่าเชื่อถือของประเทศ[27] และหากการดำเนินงานของธนาคารกลางถูกเชื่อมโยงกับภาคการเมืองมากขึ้น อาจกระทบต่อผลประเมินอันดับ ความน่าเชื่อถือของประเทศเช่น กรณีฮังการี ในเดือนธันวาคม 2554 รัฐสภาได้ผ่านร่างกฎหมายเกี่ยวกับธนาคารกลางที่สร้างความกังวลต่อความเป็นอิสระในการดำเนินนโยบายการเงิน ส่งผลให้ทั้ง Moody’s และ S&P ปรับลดอันดับความน่าเชื่อถือของประเทศสู่ระดับ non-investment grade โดยแม้ภายหลังรัฐสภาจะพยายามเรียกคืนความมั่นใจโดยการแก้กฎหมายในปีต่อมา แต่ต้องใช้เวลาถึง 5 ปีกว่าที่อันดับความน่าเชื่อของฮังการีจะกลับมาอยู่ในระดับ investment grade อีกครั้ง [28]

ด้านตุรกีที่ Moody’s ปรับลดอันอันดับความน่าเชื่อถือเมื่อเดือนกันยายน 2563 โดยหนึ่งในปัจจัย คือ การที่ธนาคารกลางขาดความอิสระและถูกแรงกดดันทางการเมืองเกี่ยวกับการดำเนินนโยบายการเงิน[28] หรือกรณีแอฟริกาใต้ เมื่อเดือนมิถุนายน 2560 ที่ S&P เตือนว่าอาจจะถูกปรับลดอันดับความน่าเชื่อถือเข้าสู่ junk territory หากรัฐบาลยังเข้าไปแทรกแซงความเป็นอิสระของธนาคารกลาง[30] ที่เดิมนับเป็นหนึ่งในจุดแข็งของประเทศ[31]

หรือกรณีธนาคารกลางอินโดนีเซีย ที่ในปี 2563 ได้มีความพยายามแก้ไขกฎหมายธนาคารกลางที่ทำให้นักลงทุนวิตกไม่เชื่อมั่น และอาจจะกระทบต่อค่าเงินหากความเห็นชอบของรัฐสภา[32] โดยกฎหมายจะแก้ไขให้รัฐมนตรีในคณะรัฐบาลมีสิทธิออกเสียงในการประชุมนโยบายการเงิน รวมทั้งขยายขอบเขตการดำเนินงานของธนาคารอินโดนีเซียสนับสนุนการเติบโตของเศรษฐกิจและการจ้างงานจากเดิมที่ดูแลเสถียรภาพเงินตรา ผ่านอัตราแลกเปลี่ยนและเงินเฟ้อ

การแก้ไขกฎหมายครั้งเป็นความพยายามที่จะเพิ่มอำนาจของรัฐบาลในการตัดสินใจและการดำเนินงานของธนาคารกลาง และให้ธนาคารกลางคำนึงถึงยุทธศาสตร์เศรษฐกิจของรัฐบาลเมื่อต้องตัดสินใจในเรื่องนโยบายการเงิน และนับเป็นครั้งที่สองที่อินโดนีเซียพยายามที่จะเพิ่มอำนาจในการกำกับดูแลธนาคารกลางอินโดนีเซีย[33]

ขณะนี้การแก้ไขกฎหมายธนาคารกลางอินโดนีเซียเพราะมีการเลื่อนพิจารณา

ธปท.โปร่งใสหรือไม่

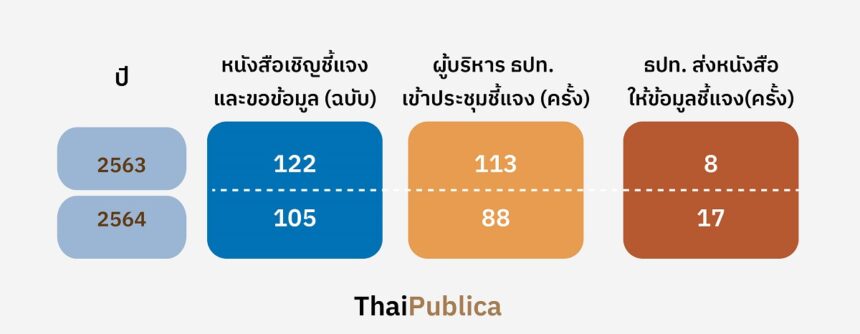

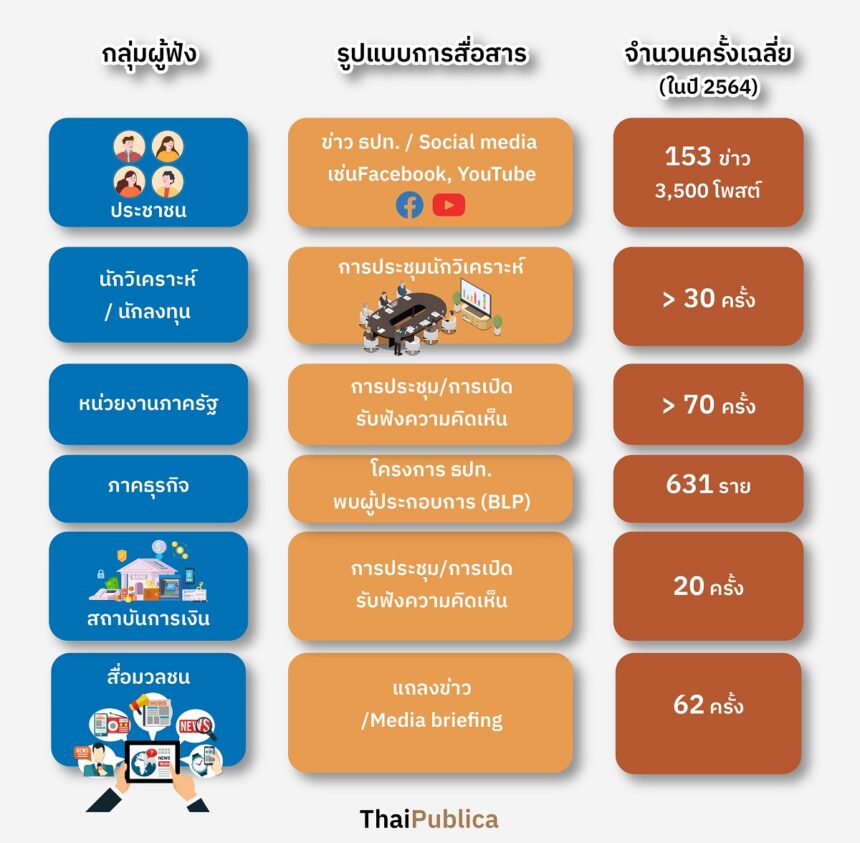

ธนาคารแห่งประเทศไทย มีหน้าที่ความรับผิดชอบที่จะต้องรายงานข้อมูลสภาพเศรษฐกิจการเงินและแนวทางการดำเนินนโยบายที่หลากหลาย รวมทั้งหารือกับภาคส่วนต่าง ๆ เพื่อรับฟังความเห็นอย่างต่อเนื่อง ซึ่งเมื่อเทียบกับธนาคารกลางอื่น ประเทศไทยเป็นหนึ่งในประเทศที่มีการกำหนดให้รายงานสูงกว่าค่าเฉลี่ย

โดยภายใต้ พระราชบัญญัติธนาคารแห่งประเทศไทยนั้น ธนาคารแห่งประเทศไทยต้องจัดทำรายงานต่าง ๆ เพื่อเสนอต่อ รัฐมนตรีว่าการกระทรวงการคลัง เพื่อรายงานต่อให้กับ ครม. อยู่แล้ว เช่น รายงานสภาวะเศรษฐกิจและการเงิน (รายเดือน) รายงานภาวะเศรษฐกิจการเงิน แนวนโยบายต่าง ๆ และผลการดำเนินงาน (รายครึ่งปี) รวมทั้งงบการเงิน สรุปผลการดำเนินงานของธนาคารแห่งประเทศไทย และเป้าหมายเงินเฟ้อ (รายปี)

นอกจากนี้ยังมีการเข้าชี้แจงประเด็น รวมทั้งหารือรับฟังความเห็น กับกรรมาธิการคณะต่าง ๆ อย่างต่อเนื่อง ทั้งที่เป็นประจำและแบบการเชิญเฉพาะกิจ และและยังจัดเวทีแลกเปลี่ยนความคิดเห็นเพื่อเปิดโอกาสให้คณะกรรมาธิการวิสามัญ ได้ซักถามประเด็นต่าง ๆ ด้านเศรษฐกิจ ปีละ 2 ครั้ง

ที่ผ่านมา ตัวอย่างที่ชัดเจน ได้แก่ การหารือร่วมกับคณะกรรมาธิการ โดยนำความเห็นที่ได้รับรวมกับการหารือกับผู้เกี่ยวข้องอื่น ๆ ไปใช้ปรับเงื่อนไข พ.ร.ก. soft loan ให้สามารถช่วยเหลือลูกหนี้ได้มากขึ้นภายใต้มาตรการฟื้นฟูใหม่ ซึ่งสามารถดำเนินการได้อย่างคล่องตัวและทันการณ์ นอกจากนี้ ธปท. ยังหารือกับหน่วยงานต่าง ๆ ของภาครัฐ เพื่อแลกเปลี่ยนข้อมูลและหารือเพื่อผลักดันนโยบายเพื่อดูแลเศรษฐกิจการเงินของประเทศตลอดปีอย่างต่อเนื่องอยู่แล้ว

สำหรับประชาชน ธปท. มีหน้าที่ในการเผยแพร่ข้อมูลเศรษฐกิจและแนวนโยบายอย่างทันการณ์ ทั้งข้อมูลสภาวะเศรษฐกิจและการตัดสินนโยบายต่าง ๆ อย่างทันท่วงทีต่อสาธารณชน เช่น แถลงข่าวเศรษฐกิจรายเดือน แถลงผลการประชุมคณะกรรมการนโยบายการเงิน รวมถึงการสื่อสารทำความเข้าใจในประเด็นต่าง ๆ ในรายละเอียด เช่น ผลกระทบของโควิดต่อเศรษฐกิจ การมองภาพเงินเฟ้อ การช่วยเหลือลูกหนี้ รวมถึงสินทรัพย์ดิจิทัล ผ่านทั้งสื่อมวลชนแขนงต่าง ๆ และช่องทางของ ธปท. เอง นอกจากนี้ ยังมีการรับฟังทั้งความเห็นของภาคธุรกิจและประชาชน เพื่อนำมาปรับปรุงหรือวางแนวนโยบายต่าง ๆ เช่น consultation paper on Financial Landscape

ธปท.มีอิสระมากเกินไป?

พ.ร.บ. ธนาคารแห่งประเทศไทยได้มีการปรับปรุงครั้งใหญ่ไปแล้วในปี 2551 ซึ่งได้กำหนดวัตถุประสงค์ ขอบเขตการทำงาน โครงสร้างองค์กร และการตรวจสอบ ภายใต้หลักความเป็นอิสระ ความโปร่งใส และความรับผิดชอบ ให้เป็นไปตามมาตรฐานสากล[34] เพื่อให้สามารถทำหน้าที่ดูแลระบบการเงิน ระบบสถาบันการเงิน และระบบการชำระเงินให้มีเสถียรภาพและประสิทธิภาพ

ในหลักของ “ความเป็นอิสระ” เพื่อให้สามารถดำเนินนโยบายที่คำนึงถึงเศรษฐกิจการเงินของประเทศในระยะยาวได้เต็มที่ ไม่ต้องกังวลว่าจะถูกกดดันให้ดำเนินการนอกเหนือพันธกิจ แบ่งได้เป็น 3 ด้าน

- 1)ด้านโครงสร้างการทำงานและบริหารภายในที่แยกจากรัฐบาล

2)ด้านการดำเนินงาน โดยมีวัตถุประสงค์หรือพันธกิจที่ชัดเจน ในการดูแลเสถียรภาพการเงิน สถาบันการเงิน และระบบการชำระเงิน (ทั้งที่ทำได้ และทำไม่ได้) และสามารถดำเนินการได้ตามวัตถุประสงค์โดยไม่ขึ้นต่อ รมว. คลัง

3)ด้านบุคลากร โดยทั้งผู้ว่าการและกรรมการต่างก็มีวาระกำหนดไว้ และจะถูกถอดถอนได้ต้องมีสาเหตุ

ในส่วนของ “ความโปร่งใส” และ “ความรับผิดชอบ” ธปท. ต้องดำเนินการตามวัตถุประสงค์ที่กฎหมายกำหนด โดยต้องรายงานการดำเนินกิจการและบัญชีให้ รมว.คลัง ทราบ (และให้ประชาชนทราบโดยประกาศในราชกิจจานุเบกษา) และต้องรายงานสภาพเศรษฐกิจนโยบายการเงิน นโยบายระบบการชำระเงิน แนวทางการดำเนินงานและประเมินผลต่อ รมว. คลัง และ ครม.

นอกเหนือจากการรายงานการดำเนินกิจการต่าง ๆ แล้ว การกำหนดเป้าหมายและดำเนินนโยบายด้านต่าง ๆ ของ ธปท. ยังถูกถ่วงดุลอำนาจผ่านกระบวนการที่ต้องได้รับความเห็นชอบจากฝ่ายการเมืองรวมถึงผู้ทรงคุณวุฒิภายนอกด้วย[35] เช่น การกำหนดยุทธศาสตร์ แผนงาน และงบประมาณ ของ ธปท. (ผ่านคณะกรรมการ ธปท. ซึ่งส่วนใหญ่มาจากผู้ทรงคุณวุฒิภายนอก (8 จาก 12 เสียง)) การกำหนดเป้าหมายเงินเฟ้อ (ผ่านการเห็นชอบของ รมว. คลัง) การดำเนินนโยบายการเงิน (ผ่านคณะกรรมการนโยบายการเงินซึ่งส่วนใหญ่มาจากผู้ทรงคุณวุฒิภายนอก (4 จาก 7 เสียง)) การดำเนินนโยบายสถาบันการเงิน (ผ่านคณะกรรมการ นโยบายสถาบันการเงินที่ส่วนใหญ่มาจากผู้ทรงคุณวุฒิภายนอก (8 จาก 11 เสียง)) รวมถึงการแต่งตั้งผู้ว่าการก็จะมีกระบวนการสรรหาเป็นการทั่วไปและต้องได้รับความเห็นชอบจากคณะรัฐมนตรีด้วย

บริษัทจัดอันดับเครดิตหลายแห่ง ก็มีการพิจารณาเรื่องนี้และให้คะแนนไทยค่อนข้างดี สะท้อนจาก “We view the Bank of Thailand’s track record of monetary policymaking and maintaining price stability as important strengths supporting Thailand’s sovereign credit profile”[16] ดังนั้น ทำให้มีความเสี่ยงว่าหากการดำเนินงานของธนาคารกลาง ถูกเชื่อมโยงกับการเมืองมากขึ้น อาจกระทบต่อมุมมอง และความเชื่อมั่น ของสาธารณชน ต่อความเป็นอิสระของธนาคารกลางและผลประเมิน credit rating ของประเทศเช่นเดียวกับกรณีของฮังการี ตุรกี และแอฟริกาใต้ได้

การดำเนินนโยบายของธนาคารกลางไม่ถูกใจทุกฝ่าย

การดำเนินนโยบายของธนาคารกลางอาจจะไม่ถูกใจหลายฝ่าย ไม่ว่าจะเป็นธนาคารกลางประเทศใดก็ตาม และความเป็นอิสระของธนาคารกลางไม่ได้หมายความว่าจะไม่มีความโปร่งใสและความรับผิดชอบ อีกทั้งไม่ได้หมายความว่า ธนาคารกลางจะต้องแยกตัวออกไปอยู่อย่างโดดเดี่ยว ไม่คำนึงถึงสังคม

นาง เจเน็ต เยลเลน อดีตประธนาคารกลางสหรัฐฯเคยกล่าวไว้ว่า“sometimes central banks need to do things that are not immediately popular for the health of the economy. We’ve really seen terrible economic outcomes in countries where central banks have been subject to political pressure.” “บางครั้งธนาคารกลางจำเป็นต้องทำสิ่งที่ไม่ได้รับความนิยมในทันทีเพื่อดูแลภาวะเศรษฐกิจ เราได้เห็นผลลัพธ์ทางเศรษฐกิจที่แย่มากในประเทศที่ธนาคารกลางอยู่ภายใต้แรงกดดันทางการเมือง”[36]

รากุราม ราชัน ผู้ว่าการ ธนาคารกลางอินเดีย[37]ได้ไปบรรยายที่ St. Stephen’s College ในกรุงนิวเดลี เมื่อเดือนกันยายนปี 2559 ว่า สิ่งสำคัญคือรัฐสภาต้องเข้าใจว่าธนาคารกลางกำลังทำอะไรอยู่ ผู้ว่าการและรองผู้ว่าการได้สื่อสารกับคณะกรรมาธิการรัฐสภาหลายชุดเป็นประจำ และยังได้ริเริ่มการสื่อสารเป็นประจำทุก 6 เดือนกับคณะกรรมการประจำด้านการเงินของรัฐสภา(Parliamentary Standing Committee on Finance) ซึ่งผู้ว่าการรายงานการดำเนินงานของธนาคารกลาง และคณะกรรมการได้นำเสนอมุมมองและข้อกังวลที่มี

ดร.อาร์ม ตั้งนิรันดร อาจารย์ผู้เชี่ยวชาญด้านกฎหมายและนโยบายการพัฒนา คณะนิติศาสตร์ จุฬาลงกรณ์มหาวิทยาลัย ให้ความเห็นว่า ความเป็นอิสระของธนาคารกลางเป็นเรื่องที่ต้องให้ความสำคัญเป็นอย่างยิ่ง เพราะจะส่งผลกระทบโดยตรงต่อการดำเนินนโยบายของธนาคารกลางและต่อความเชื่อมั่นทางเศรษฐกิจ ความเป็นอิสระในที่นี้ไม่ใช่เพียงแต่การเป็นอิสระจากฝ่ายการเมือง แต่รวมถึงการไม่ทำให้ประเด็นนโยบายการเงินการคลังกลายเป็นเรื่องที่ฝ่ายการเมืองสามารถสร้างกระแสสังคมมากดดันธนาคารกลาง ซึ่งเสี่ยงที่จะส่งผลให้การตัดสินใจทางนโยบายไม่เป็นไปตามหลักวิชา และท้ายที่สุดอาจทำให้ธนาคารกลางกลายมาเป็นอีกคู่ขัดแย้งในการเมือง ท่ามกลางบริบทความแตกแยกทางการเมืองและสังคมที่ฝังรากลึกในปัจจุบัน

หากดูตัวอย่างจากต่างประเทศจะเห็นชัดเจนว่า ธนาคารกลางที่กฎหมายกำหนดให้รายงานผลการดำเนินงานต่อรัฐสภาโดยตรงมีจำนวนน้อย ซึ่งมาจากข้อกังวลเรื่องผลกระทบต่อความเป็นอิสระและความเป็นมืออาชีพของธนาคารกลางเป็นสำคัญ

ดร.อาร์ม กล่าวเสริมว่า “ทั้งนี้ไม่ได้หมายความว่าการดำเนินการของธนาคารกลางจะไม่โปร่งใสและปราศจากการตรวจสอบ เพราะในปัจจุบันมีกลไกคณะกรรมการนโยบายการเงิน ซึ่งก็มีผู้ทรงคุณวุฒิภายนอกเป็นองค์ประกอบ และในทางปฏิบัติผู้แทนของธนาคารกลางก็จะเข้าชี้แจงต่อคณะกรรมาธิการที่เกี่ยวข้องของรัฐสภาอยู่แล้ว”

การระบาดใหญ่ของไวรัสโควิด-19 ที่ต่อเนื่องมาร่วม 2 ปี การพัฒนาด้านเทคโนโลยี และกระแส megatrend ทั้งโครงสร้างประชากรที่มีผู้สูงวัยมากขึ้น การพัฒนาสกุลเงินดิจิทัล มีแนวโน้มที่จะส่งผลต่อประสิทธิภาพของนโยบายการเงินแบบเดิม ยิ่งทำให้ต้องคงความเป็นอิสระของธนาคารกลางไว้ในการดำเนินนโยบายการเงินและนโยบาย macroprudential เพื่อดูแลและป้องกันความเสี่ยงเชิงระบบ อันจะนำไปสู่ผลต่อสังคมโดยรวม

อ้างอิง

[1] Lindau Nobel Loreate Meetings. 2017.Germany’s Monetary Mythology: Central Bank

Independence and Crafting the Past https://www.lindau-nobel.org/blog-germanys-monetary-mythology-central-bank-independence-and-crafting-the-past/

[2] Fox29. 2018.Trump considering firing Fed Chair Jerome Powell after latest rate hike: Report https://www.fox29.com/news/trump-considering-firing-fed-chair-jerome-powell-after-latest-rate-hike-report

[3] Rediff.com 2016. Raghuram Rajan was ‘forced to quit’ https://www.rediff.com/business/report/raghuram-rajan-was-forced-to-quit/20160619.htm

[4] Reuters.2021. Factbox: Revolving door: Turkey’s last four central bank chiefs

https://www.reuters.com/world/middle-east/revolving-door-turkeys-last-four-central-bank-chiefs-2021-10-08/

[5] NDTV 2022. Sri Lanka Can Overcome Crisis If Central Bank Independent, Says New Governor. https://www.ndtv.com/world-news/sri-lanka-can-overcome-crisis-if-central-bank-independent-says-new-central-bank-governor-nandalal-weerasinghe-2875112

[6]ไทยรัฐ 2556.’กิตติรัตน์’ กดดันแบงก์ชาติลดดอกเบี้ย กระตุ้น ศก. https://www.thairath.co.th/business/379265

[7]ผู้จัดการ 2554. “กองทุนมั่งคั่ง” จะล้วงเงินคลังหลวงที่หลวงตาฝากไว้ คิดดีแล้วหรือ !?https://m.mgronline.com/daily/app-detail/9540000104359

[8]ไทยพับลิก้า 2565. บันทึกภาคประชาชน: “ธาริษา วัฒนเกส” เหลียวหลัง ธปท. 80 ปี ว่าด้วย วิกฤติเศรษฐกิจ-การเมือง https://thaipublica.org/2022/04/people-chronicle-tarisa-watanagase04/

[9] สำนักข่าวอิศรา 2565.หวั่นการเมืองแทรกแซง! เปิดความเห็น’ธปท.-4 หน่วยงาน’ ก่อน ครม.ตีตกร่างแก้ไข’กม.แบงก์ชาติ’ https://www.isranews.org/article/isranews-scoop/107809-gov-bot-law-House-of-Parliament-report.html

[10] 7 (แอลแบเนีย อาร์มีเนีย กัวเตมาลา ฮังการี อินโดนีเซีย ไอซ์แลนด์ และรัสเซีย) จาก 42 ธนาคารกลาง (แอลเบเนีย อาร์มีเนีย ออสเตรเลีย ซีเชลล์ บราซิล แคนาดา ชิลี โคลอมเบีย คอสตาริก้า สาธารณรัฐเชก โดมินิกัน จอร์เจีย กาน่า กัวเตมาลา ฮังการี ไอซ์แลนด์ อินเดีย อินโดนีเซีย อิสราเอล จาไมก้า ญี่ปุ่น คาซัคสถาน เม็กซิโก มัลโดวา นิวซีแลนด์ นอร์เวย์ ปารากัว เปรู ฟิลิปปินส์ โปร์แลนด์ โรมาเนีย รัสเซีย เซอร์เบีย แอฟริกาใต้ เกาหลีใต้ ศรีลังกา สวีเดน ตุรกี อูกานดา ยูเครน อังกฤษ และอูรูกวัย) ที่ใช้นโยบายการเงินแบบเป้าหมายเงินเฟ้อ IMF Annual Report Arrangements and Exchange Restrictions 2020 https://www.elibrary.imf.org/view/books/012/29310-9781513556567-en/29310-9781513556567-en-book.xml?code=imf.org และอีก 1 ประเทศ คือ สหรัฐอเมริกา

[11]รัฐสภาแต่งตั้งผู้ว่าการธนาคาร ตามมาตรา 41 และการรายงาน/ชี้แจงต่อสภาฯ ตามมาตรา 51(2) และ 51(4) https://www.bi.go.id/en/tentang-bi/profil/uu-bi/UndangUndang%20BI/Act-Of-The-Republic-Of-Indonesia-Number-3-Of-2004-Concerning-Amendment-To-Act-Of-The-Republic-Of-Indonesia-Number-23-Of-1999-Concerning-Bank-Indonesia.pdf

[12] รัฐสภาแต่งตั้งผู้ว่าการธนาคาร ตามมาตรา 44 และการรายงานต่อรัฐสภามาตรา 2(a) https://www.bankofalbania.org/About_the_Bank/Legislation/Law_No_8269_dated_23_12_1997_On_Bank_of_Albania.html

[13] รัฐสภาแต่งตั้งผู้ว่าการธนาคาร และกรรมการบริหาร ตามมาตรา 18.2 และการรายงานต่อรัฐสภาตามมาตรา 17.4 https://www.cba.am/Storage/EN/laws/cba_law.pdf

[14] การรายงานสภาตามมาตรา 2 https://www.mnb.hu/letoltes/mnb-torveny-2022-01-15-en.pdf และมาตรา 41(1) https://hunconcourt.hu/uploads/sites/3/2021/01/thefundamentallawofhungary_20201223_fin.pdf

[15] รัฐสภาแต่งตั้งผู้ว่าการธนาคาร และกรรมการบริหาร และการรายงานต่อรัฐสภาตามมาตรา 5 https://www.cbr.ru/Content/Document/File/37343/law_cb_e.pdf

[16]Committee on Banking and Financial Services of the House of Representatives และ Committee on Banking, Housing, and Urban Affairs of the Senate

[17] Federal Reserve Board – Section 2B. Appearances Before and Reports to the Congress

[18] การรายงานรัฐสภาตามมาตรา 24 https://www.cb.is/lisalib/getfile.aspx?itemid=742

[19](ออสเตรเลีย แคนาดา ชิลี โคลัมเบีย คอสตาริก้า สาธารณรัฐเช็ก จอร์เจีย ญี่ปุ่น มอลโดวา นิวซีแลนด์ นอร์เวย์ ฟิลิปปินส์ โปร์แลนด์ แอฟริกาใต้ สวีเดน ตุรกี อูกันดา และอังกฤษ) จาก 42 ธนาคารกลางที่ใช้นโยบายการเงินแบบเป้าหมายเงินเฟ้อ IMF Annual Report Arrangements and Exchange Restrictions 2020 https://www.elibrary.imf.org/view/books/012/29310-9781513556567-en/29310-9781513556567-en-book.xml?code=imf.org

[20]Reserve Bank of Australia. Accountability https://www.rba.gov.au/about-rba/accountability.html

[21] Governance and funding | Bank of England

[22]IMF Central Bank Transparency Code The Central Bank Transparency Code (imf.org)

[23] Federal Reserve Board – Section 10. Board of Governors of the Federal Reserve System

[24]Verfassungsblog 2020. “Is the Turkish Central Bank Independent?” as an Uninteresting Question.https://verfassungsblog.de/is-the-turkish-central-bank-independent-as-an-uninteresting-question/

[25] Hungary’s Central Bank Law Is Getting It in All Sorts of Trouble, Business insider

[26]Dincer and Eichengreen (2014) Central Bank Transparency and Independence: Updates and New Measures (ijcb.org)

[27]Bodea and Hicks (2017), Sovereign credit rating and central banks: Do analyst pay attention to institutions? Michigan State University and Princeton University.

[28]การปรับลดอันดับความน่าเชื่อถือของฮังการีสู่ระดับ non-investment grade เกิดขึ้นในช่วง พ.ย. – ธ.ค. 2011 (Moody’s จาก Baa3 เป็น Ba1 และ S&P จาก BBB- เป็น BB+) ขณะที่การปรับเพิ่มอันดับความน่าเชื่อถือของฮังการีกลับมาเป็น investment grade เกิดขึ้นในช่วง ก.ย. – พ.ย. 2016 (Moody’s จาก Ba1 เป็น Baa3 และ S&P จาก BB+ เป็น BBB-)

[29]Moody’s downgrades Turkey to B2, warns of ‘severe’ balance of payments crisis | S&P Global Market Intelligence (spglobal.com)

[30] S&P warns South Africa over meddling with central bank independence | Reuters

[31]SA central bank under increasing political pressure – Moody’s (businesstech.co.za)

[32] CNBC.2020. Investors are nervous as Indonesia considers letting ministers vote on monetary policy.https://www.cnbc.com/2020/09/02/investing-in-indonesia-as-it-considers-bringing-central-bank-government-closer.html

[33] The Strait Times.2021.Indonesia’s draft finance law seeks to limit central bank autonomy. https://www.straitstimes.com/business/banking/indonesias-draft-finance-law-seeks-to-limit-central-bank-autonomy

[34]IMF Central Bank Transparency Code The Central Bank Transparency Code (imf.org)

[35] Law-Th-BOT-2561.pdf

[36]IMF Blog.2019. Central Bank Accountability, Independence, and Transparency https://blogs.imf.org/2019/11/25/central-bank-accountability-independence-and-transparency/

[37]BIS 2016. Raghuram Rajan: The independence of the central bank. https://www.bis.org/review/r160905b.htm