ปัญหาหนี้ครัวเรือนไทยเป็นปัญหาเชิงโครงสร้างที่อยู่กับเศรษฐกิจมาอย่างยาวนาน และมีแนวโน้มรุนแรงมากขึ้น จากสถานการณ์การแพร่ระบาดของ COVID-19 ซึ่งส่งผลกระทบต่อการบริโภคในอนาคตและบั่นทอนศักยภาพการเจริญเติบโตทางเศรษฐกิจในระยะยาว ปัจจุบันความรู้ความเข้าใจเรื่องหนี้ครัวเรือนในระดับภูมิภาคยังมีไม่มากนัก เนื่องจากงานศึกษาที่ผ่านมาส่วนใหญ่เป็นการศึกษาในระดับประเทศ ดังนั้นบทความนี้ จึงต้องการนำเสนอข้อมูล วิเคราะห์ และเปรียบเทียบหนี้ครัวเรือนในระดับภูมิภาค(ภูมิภาค หมายถึง ภาคเหนือ ภาคอีสาน และภาคใต้ และภาคกลาง หมายถึง ภาคกลาง กรุงเทพฯ และปริมณฑล ) เพื่อสร้างความรู้ความเข้าใจและเป็นประโยชน์ต่อการออกแบบนโยบายเพื่อแก้ไขปัญหาหนี้ครัวเรือนต่อไป

โครงสร้างหนี้ครัวเรือนภูมิภาค

ในช่วง 10 ปีที่ผ่านมา ข้อมูลเงินให้กู้ยืมแก่ภาคครัวเรือนในภาพรวมทั้งประเทศ1 สะท้อนว่าปริมาณหนี้ครัวเรือนไทยเพิ่มขึ้นต่อเนื่อง (รูปที่ 1) อย่างไรก็ดี ปัญหาและความรุนแรงในระดับภูมิภาคอาจแตกต่างกันออกไปตามบริบทเศรษฐกิจและสังคมในแต่ละพื้นที่

บทความนี้ได้ใช้ข้อมูลสำรวจภาวะเศรษฐกิจและสังคมของภาคครัวเรือนไทย จากสำนักงานสถิติแห่งชาติตั้งแต่ ปี 2552-2562 เพื่อให้เห็นความแตกต่างในแต่ละภูมิภาค เนื่องจากเป็นข้อมูลที่ครอบคลุมรายได้ รายจ่ายและหนี้สินของครัวเรือน เมื่อพิจารณาครัวเรือนที่มีหนี้พบว่า ในช่วง 10 ปี ที่ผ่านมา สัดส่วนครัวเรือนที่มีหนี้ลดลงทุกภาค (รูปที่ 2) อย่างไรก็ตาม สัดส่วนครัวเรือน ที่มีหนี้ในภาคเหนือ ภาคอีสาน และภาคใต้ ยังอยู่ในระดับที่สูงกว่าภาคกลางและภาพรวมประเทศ โดยภาคอีสานมีสัดส่วนครัวเรือนที่มีหนี้สูงที่สุด (61%)

แม้สัดส่วนครัวเรือนที่มีหนี้จะลดลง แต่ภาระหนี้เฉลี่ยต่อครัวเรือนกลับเพิ่มขึ้นในทุกภูมิภาค ยกเว้นภาคกลางที่ค่อนข้างทรงตัว (รูปที่ 3) โดยภาคอีสานมีภาระหนี้เพิ่มขึ้นสูงที่สุดที่ 52% คิดเป็นหนี้เฉลี่ยต่อครัวเรือนสูงถึง 180,277 บาท ซึ่งสูงกว่าค่าเฉลี่ยประเทศที่อยู่ในระดับ 163,930 บาท รองลงมาเป็นภาคเหนือและภาคใต้ โดยเพิ่มขึ้น 29% และ 18% ตามลำดับ

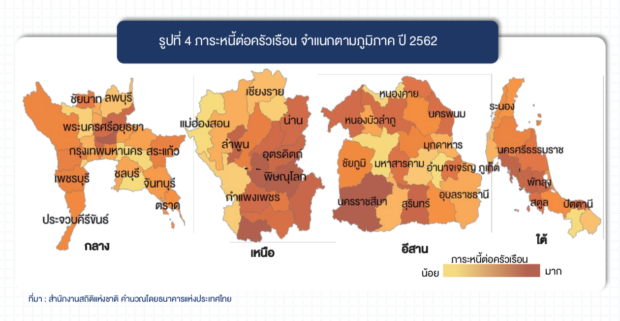

เมื่อพิจารณาเป็นรายจังหวัด (รูปที่ 4) พบว่า ภาระหนี้ต่อครัวเรือนภาคเหนือกระจุกตัวในจังหวัดทางภาคเหนือตอนล่าง อาทิ อุทัยธานี สุโขทัย ส่วนภาคอีสานกระจายตัวอยู่ในหลายจังหวัด อาทิ นครราชสีมาและสุรินทร์ สำหรับภาคใต้กระจุกตัวในจังหวัดฝั่งอันดามัน อาทิ กระบี่ ตรัง ขณะที่หนี้ต่อครัวเรือนในภาคกลางกระจุกตัวในจังหวัดปริมลฑล อาทิปทุมธานี นนทบุรี

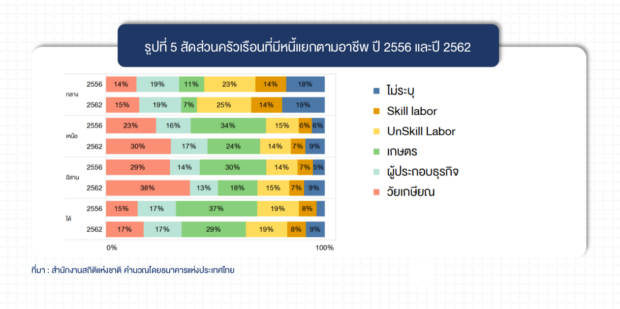

เมื่อเจาะลึกถึงอาชีพของครัวเรือนที่มีหนี้ในภูมิภาค (รูปที่ 5) พบว่า ภาคอีสานและภาคเหนือส่วนใหญ่เป็นครัวเรือนเกษตรและผู้ไม่ได้ปฏิบัติงานในเชิงเศรษฐกิจ (โดยเฉพาะกลุ่มวัยเกษียณ) ซึ่งในระยะหลังกลุ่มวัยเกษียณมีสัดส่วนเพิ่มขึ้น ขณะที่ภาคใต้และภาคกลาง เพิ่มขึ้นในกลุ่มแรงงานที่ใช้ทักษะไม่มาก (Unskilled Labor)

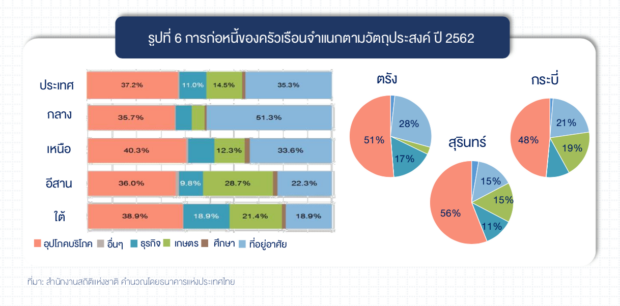

ทั้งนี้ การก่อหนี้ส่วนใหญ่ของครัวเรือนในภูมิภาคเป็นการก่อหนี้ระยะสั้นเพื่อใช้อุปโภคบริโภค (รูปที่ 6)โดยภาคเหนือมีสัดส่วนนี้สูงที่สุดถึง 40% รองลงมาเป็นภาคใต้ ที่ 39% ขณะที่การก่อหนี้ระยะยาวเพื่อซื้อสินทรัพย์(สินเชื่อเพื่อที่อยู่อาศัย) ค่อนข้างต่ำ โดยเฉพาะในภาคใต้ที่อยู่ในระดับ 19% เมื่อเทียบกับภาคกลางที่มีสัดส่วนสูงถึง51% โดยกลุ่มจังหวัดในภูมิภาคที่มีหนี้สูง พบว่า ส่วนใหญ่เป็นหนี้อุปโภคบริโภค โดยเฉพาะสุรินทร์ ตรัง และกระบี่ซึ่งมีสัดส่วนหนี้อุปโภคบริโภคกว่าครึ่งของหนี้รวมทั้งจังหวัด สอดคล้องกับการก่อหนี้ในภูมิภาค

จากภาพรวมของโครงสร้างหนี้ จะเห็นได้ว่า ภาระหนี้ในภาพรวมของประเทศที่เพิ่มขึ้นเกิดจากภูมิภาคเป็นหลัก โดยเฉพาะภาคอีสาน และเมื่อแยกรายอาชีพ ทั้งครัวเรือนเกษตรและผู้ไม่ได้ปฏิบัติงานในเชิงเศรษฐกิจ (โดยเฉพาะกลุ่มวัยเกษียณ) เป็นครัวเรือนที่ก่อหนี้หลักในภูมิภาค นอกจากนี้ หนี้ส่วนใหญ่ยังเป็นหนี้ระยะสั้นเพื่อใช้อุปโภคบริโภค

เหตุใดหนี้ครัวเรือนภูมิภาคจึงสูง

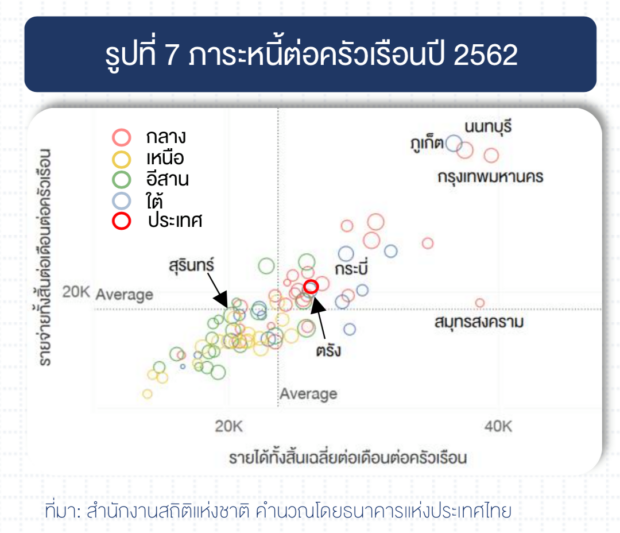

ครัวเรือนที่มีหนี้ในภูมิภาคส่วนใหญ่มีรายได้และรายจ่ายต่ำกว่าค่าเฉลี่ยประเทศ แต่กลับมีภาระหนี้เฉลี่ยต่อครัวเรือนสูงใกล้เคียงกับค่าเฉลี่ยประเทศ โดยเฉพาะจังหวัดในภาคอีสานเกือบทั้งภาคที่มีรายได้เฉลี่ยต่อเดือนเพียง 20,626 บาทและภาคเหนือ 20,307 บาท ต่ำกว่าค่าเฉลี่ยประเทศ (เส้นค่าเฉลี่ยรายได้ระดับประเทศอยู่ที่ 26,069 บาท) แต่กลับมีปริมาณหนี้(ขนาดของวงกลม) ในทั้งสองภาคใกล้เคียงกับค่าเฉลี่ยประเทศที่ 163,930 บาท (รูปที่ 7) ดังนั้น ในระดับภูมิภาคอาจมีปัญหาสภาพคล่องที่ค่อนข้างสูง และน่ากังวลกว่าภาพรวมทั้งประเทศ

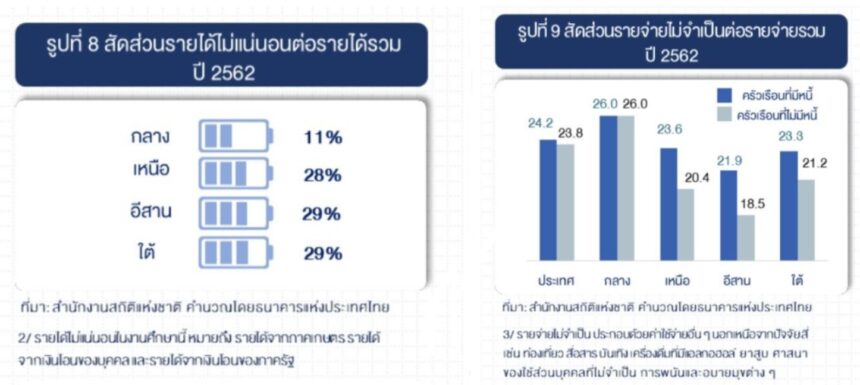

โดยสาเหตุส่วนหนึ่งมาจาก ครัวเรือนในภูมิภาคพึ่งพารายได้ไม่แน่นอน2ซึ่งไม่ได้มาจากการทำงานประจำในสัดส่วนที่สูง จึงมีความเสี่ยงต่อการขาดสภาพคล่อง เมื่อเกิดเหตุการณ์ที่ไม่คาดคิด (Shock) และอาจนำไปสู่การก่อหนี้ที่มากขึ้นได้โดยปี 2562 ครัวเรือนในภูมิภาคมีสัดส่วนรายได้ที่ไม่แน่นอน สูงเกือบ 30% ของรายได้ทั้งหมด (โดยครึ่งหนึ่งของรายได้ที่ไม่แน่นอนเป็นรายได้จากเงินโอนจากคนอื่นและภาครัฐอีกครึ่งหนึ่งเป็นรายได้จากภาคเกษตรที่ต้องพึ่งพาสภาพดินฟ้า อากาศ) ขณะที่ภาคกลางมีสัดส่วนรายได้ไม่แน่นอนเพียง 11% ของรายได้ทั้งหมด (รูปที่ 8)

นอกจากนี้ พฤติกรรมการใช้จ่ายของครัวเรือนในภูมิภาคอาจเป็นอีกสาเหตุหนึ่งที่ทำให้ครัวเรือนขาดสภาพคล่อง หากเทียบรายจ่ายรวมระหว่างครัวเรือนที่มีหนี้และครัวเรือนที่ไม่มีหนี้ พบว่า ครัวเรือนในภูมิภาคที่มีหนี้มักจะมีรายจ่ายไม่จำเป็น 3เช่น สลากกินแบ่ง หวย การพนัน แชร์ เงินทำบุญบริจาค และอื่นๆ สูงกว่าครัวเรือนที่ไม่มีหนี้ค่อนข้างมาก (รูปที่ 9)อย่างไรก็ดี กลับไม่พบความแตกต่างของรายจ่ายไม่จำเป็นระหว่างครัวเรือนที่มีหนี้และไม่มีหนี้ในภาคกลาง นอกจากนี้สัดส่วนค่าใช้จ่ายที่ไม่จำเป็นอาจแตกต่างกันตามบริบททางสังคมเช่น ภูมิภาคมีค่าใช้จ่ายด้านศาสนา เงินทำบุญ และบริจาค (4.5%)ค่าแชร์ สลากกินแบ่ง และการพนัน (2%) ซึ่งต่างกับภาคกลางที่มีค่าสมาชิกกลุ่มอาชีพ (3.2%) ค่าอาหารนอกบ้าน (1.8%) และการท่องเที่ยว (1.5%)

มองไปข้างหน้า…ครัวเรือนภูมิภาคกลุ่มใดน่าห่วง

เราคงไม่สามารถกล่าวได้ว่าครัวเรือนที่มีหนี้ทั้งหมดเป็นกลุ่มที่น่าเป็นห่วง เนื่องจากการก่อหนี้สามารถเป็นได้ทั้งหนี้ที่ดี ซึ่งเป็นการก่อหนี้ที่ทำให้เกิดผลตอบแทนและสร้างความมั่นคง และหนี้ที่ไม่ดี อย่างการก่อหนี้ที่ไม่สร้างผลตอบแทนและไม่สามารถชำระคืนได้ ซึ่งครัวเรือนที่น่าเป็นห่วงควรพิจารณาจากครัวเรือนที่ไม่สามารถทนทานกับสถานการณ์ไม่คาดคิดได้ ดังนั้น ในงานศึกษานี้ ครัวเรือนที่น่าเป็นห่วงจึงหมายถึงครัวเรือนที่มีความเปราะบางสูงกล่าวคือ เป็นครัวเรือนที่มีหนี้ และมีปัญหารายได้ไม่พอรายจ่าย รวมถึงไม่มีกันชนทางการเงิน4 หรือมีต่ำกว่า 3 เดือน

เมื่อวิเคราะห์ครัวเรือนที่เปราะบาง (รูปที่ 10) พบว่า สัดส่วนครัวเรือนที่มีความเปราะบางสูง ส่วนมากกระจุกอยู่ในภูมิภาค โดยเฉพาะภาคอีสานและภาคใต้ที่มีสัดส่วนสูงกว่าค่าเฉลี่ยประเทศที่อยู่ในระดับ 10% โดยครัวเรือนที่เปราะบางสูงในภาคอีสาน(17%) และภาคใต้ (10%) กระจายอยู่ในหลายจังหวัด อาทิ สุรินทร์(32%) ศรีสะเกษ (30%) บุรีรัมย์ (28%) สตูล (20%) และกระบี่(18%) ครัวเรือนเหล่านี้จึงค่อนข้างน่าเป็นห่วงหากเกิดสถานการณ์ที่ไม่คาดคิดขึ้นในอนาคต

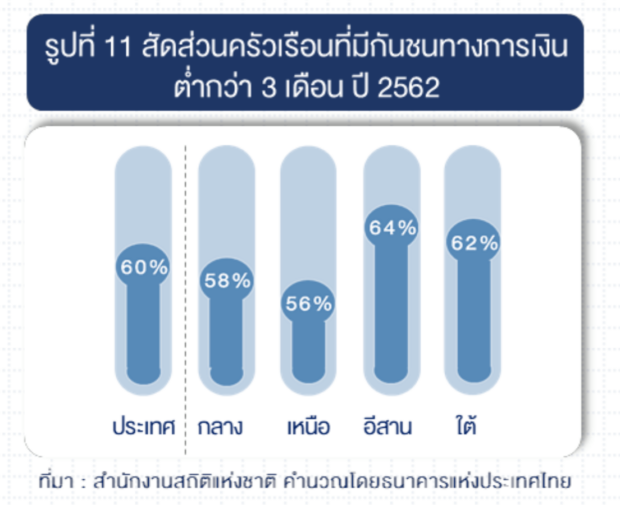

นอกจากนี้ หากพิจารณาเฉพาะกันชนทางการเงิน ซึ่งเป็นหนึ่งในปัจจัยที่นำมาประกอบการพิจารณาความเปราะบางของครัวเรือน พบว่า ครัวเรือนไทยมากกว่าครึ่งหนึ่ง (60%) มีกันชนทางการเงินต่ำกว่า 3 เดือน (รูปที่ 11) หมายความว่า สินทรัพย์ทางการเงินที่ครัวเรือนมี ไม่สามารถครอบคลุมค่าใช้จ่ายได้ต่อเนื่องถึง 3 เดือน โดยภาคอีสานมีสัดส่วนครัวเรือนที่มีกันชนทางการเงินต่ำกว่า 3 เดือนสูงที่สุด (64%) รองลงมาเป็นภาคใต้ (62%)สะท้อนว่าครัวเรือนในภูมิภาคส่วนใหญ่ยังขาดการให้ความสำคัญกับการออมเงินยามฉุกเฉิน ซึ่งส่งผลให้ครัวเรือนภูมิภาคมีแนวโน้มขาดสภาพคล่อง หากประสบเหตุการณ์ไม่คาดคิด อาทิ เหตุการณ์ระบาดของ COVID-19ในปัจจุบัน

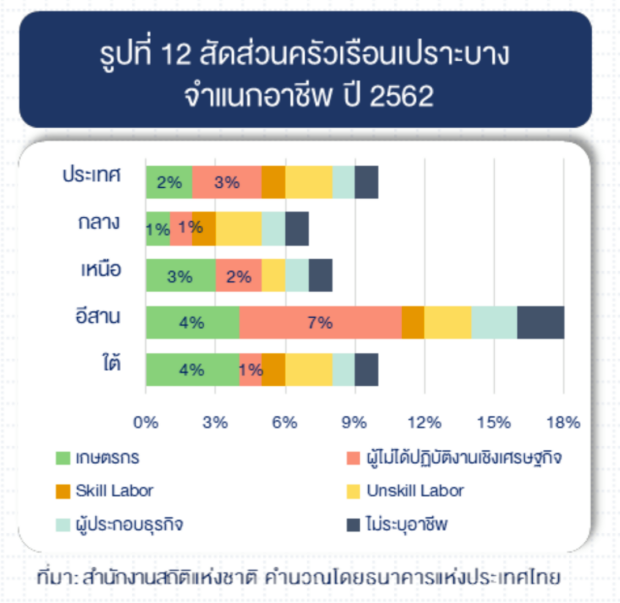

หากดูเป็นรายอาชีพ พบว่า ครัวเรือนเกษตรมีสัดส่วนกลุ่มเปราะบางสูง และสูงที่สุดเมื่อเทียบกับกลุ่มอาชีพอื่นๆในทุกภูมิภาค ยกเว้น ภาคกลาง (รูปที่ 12) ซึ่งการก่อหนี้ของเกษตรกร ส่วนใหญ่เป็นการก่อหนี้เพื่อประกอบอาชีพ อีกทั้งรายได้ของเกษตรกรไทยยังมีความไม่แน่นอนสูง เนื่องจากผลผลิตผันแปรตามสภาพภูมิอากาศและไม่สามารถกำหนดราคาสินค้าเกษตรได้เอง(PriceTaker) นอกจากครัวเรือนเกษตรแล้ว อีกหนึ่งกลุ่มที่น่าเป็นห่วงคือ ผู้ไม่ได้ปฏิบัติงานในเชิงเศรษฐกิจ โดยเฉพาะกลุ่มวัยเกษียณเริ่มมีสัดส่วนกลุ่มเปราะบางสูงมากขึ้นในภูมิภาค โดยเฉพาะภาคอีสานที่มีสัดส่วนกลุ่มดังกล่าวสูงที่สุด (คิดเป็น 7% ของครัวเรือนทั้งภาค) ซึ่งกลุ่มดังกล่าวจะมีข้อจำกัดในการสร้างรายได้มากกว่ากลุ่มอื่น หากเกิดเหตุการณ์ไม่คาดคิด อาจทำให้ขาดสภาพคล่อง และเสี่ยงต่อการผิดนัดชำระหนี้

สรุปและข้อเสนอแนะ

ปัญหาหนี้ครัวเรือนเป็นปัญหาเชิงโครงสร้างที่สำคัญของประเทศ แต่ระดับความรุนแรงมีความแตกต่างกันในแต่ละพื้นที่งานศึกษานี้ พบว่า ภาระหนี้ครัวเรือนในประเทศที่สูงมาจากภูมิภาคเป็นหลัก ครัวเรือนในภูมิภาคจึงมีภาระหนี้ “หนัก”ซึ่งเกิดจาก “เงินไม่พอจ่าย” และยังเปราะบางเพราะมี “กันชนต่ำ” ซึ่งอาจแก้ได้ด้วย

3 ต. “ติดอาวุธ ตัดรายจ่าย และ เติมเงินออม”

1) ติด อาวุธ เพิ่มรายได้ให้แน่นอน

2) ตัดรายจ่าย สร้างวินัยทางการเงิน

3)เติมเงินออม ลดความเปราะบางยามเกษียณ ความเสี่ยงกลุ่มเปราะบาง

อ้างอิง

1)เงินให้กู้ยืมและเงินลงทุนในลูกหนี้ที่สถาบันการเงินให้แก่ครัวเรือน (บุคคลธรรมดา)

2)รายได้ไม่แน่นอนในงานศึกษานี้ หมายถึงรายได้จากภาคเกษตร รายได้จากเงินโอนของบุคคล และรายได้จากเงินโอนของภาครัฐ

3)รายจ่ายไม่จำเป็น ประกอบด้วยค่าใช้จ่ายอื่น ๆ นอกเหนือจากปัจจัยสี่เช่น ท่องเที่ยว สื่อสาร บันเทิง เครื่องดื่มที่มีแอลกอฮอล์ ยาสูบ ศาสนาของใช้ส่วนบุคคลที่ไม่จำเป็น การพนันและอบายมุขต่าง ๆ

4)กันชนทางการเงิน (Financial Cushion) คือ สัดส่วนของสินทรัพย์ทางการเงินต่อรายจ่ายต่อเดือนของครัวเรือน ที่สะท้อนความทนทานของครัวเรือนหากเกิดสถานการณ์ไม่คาดคิด (Shock)

5)คล้ายกับโครงการ Save More Tomorrow ของ Richard Thaler และ Shlomo Benartzi (2004) ที่ทดลองให้พนักงานบริษัทตัดสินใจออมโดยอัตโนมัติ โดยจะออมเพิ่มขึ้นถ้าเงินเดือนเพิ่มขึ้น ส่งผลให้มีการออมเพิ่มขึ้นมากกว่าเดิม ในไทยเองมีงานศึกษาที่ลองประยุกต์ใช้หลักการดังกล่าวกับทหาร ซึ่งผลการศึกษาพบว่า อัตราออมเพิ่มขึ้นเช่นเดียวกัน (จีรณัทย์และภูมิสิทธิ์ (63))

รายงานโดย มนัสชัย จึงตระกูล,ศรันยา อิรนพไพบูลย์,วัชรพงศ์ รัชตเวชกุล,อนุสรา อนุวงค์ สำนักเศรษฐกิจภูมิภาค ธนาคารแห่งประเทศไทย

บทความนี้เป็นข้อคิดเห็นส่วนบุคคล ซึ่งไม่จำเป็นต้องสอดคล้องกับข้อคิดเห็นของธนาคารแห่งประเทศไทย