KKP Research โดยเกียรตินาคินภัทร วิเคราะห์ ตลาดรถยนต์ EV ประเทศไทยโดยประเมินว่า

- ไทยกำลังกลายเป็นฐานการผลิตรถเครื่องยนต์สันดาปภายในแห่งสุดท้ายของอาเซียน จากโซ่การผลิตยานยนต์ที่แนบแน่นกับบริษัทรถญี่ปุ่น สวนทางกับตลาด EV ของไทยที่จะถูกขับเคลื่อนโดย EV นำเข้าจากจีน

- ตลาด EV ในไทยจะเริ่มเห็นโมเมนตัมของการเติบโตในปี 2023 โดย EV ในรถยนต์นั่งจะแตะระดับนัยสำคัญที่ 2 หมื่นคัน แต่จะเติบโตเร็วหรือช้าหลังจากนั้นขึ้นอยู่กับการสนับสนุนจากภาครัฐ

- ราคา EV ที่ยังไม่คุ้มค่าต่อการใช้งานปกติและความกังวลด้านระยะทางขับ (range anxiety) เป็นปัจจัยท้าทายสำคัญต่อการเปลี่ยนผ่านไปสู่ EV ในไทย

- การผลิต EV ในประเทศยังต้องนำเข้าแบตเตอรี่ในราคาที่สูงกว่าตลาดโลก ทำให้เสียเปรียบ EV นำเข้าทั้งคัน (CBU) จากจีนที่ไม่มีภาษีนำเข้าจากข้อตกลงการค้าเสรีอาเซียน-จีน

- ภาครัฐควรมีมาตรการ 3 ด้านเพื่อสนับสนุนอุตสาหกรรมการผลิต EV ได้แก่ (1) กำหนดเป้า EV ระยะสั้น-กลาง-ยาว และอุดหนุนการซื้อ EV เพื่อสร้างตลาด EV ที่ใหญ่เพียงพอ (2) ส่งเสริมการลงทุน และควรลดภาษีนำเข้าแบตเตอรี่และส่วนประกอบที่จำเป็นในระยะเริ่มต้น เพื่อสร้างฐานการผลิต EV ในประเทศให้แข่งขันได้กับ EV นำเข้า และ (3) ขยายโครงสร้างพื้นฐานและระบบนิเวศ EV

ยอดขาย EV ทั่วโลกทะลุ 3 ล้านคันแม้ตลาดรถยนต์ทั่วโลกหดตัว

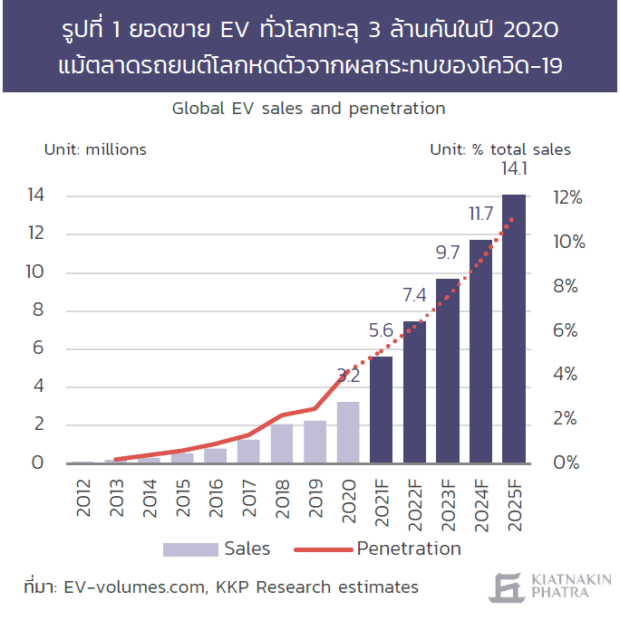

ในทศวรรษที่ผ่านมาการใช้รถยนต์ไฟฟ้า หรือ EV (Electric Vehicle: EV) ขยายตัวขึ้นอย่างก้าวกระโดด สวนทางกับยอดขายรถยนต์ที่ใช้น้ำมันหรือขับเคลื่อนด้วยเครื่องยนต์สันดาปภายใน หรือ ICE (Internal combustion engine) ที่มีแนวโน้มชะลอตัวลง โดยยอดขาย EV ทั่วโลก ซึ่งในที่นี้จะหมายความรวมเฉพาะรถยนต์ที่สามารถอัดประจุไฟฟ้า (Plug-in EVs) อันได้แก่ EV ที่ขับเคลื่อนจากแบตเตอรี่ล้วน (Battery EV:BEV) และ EV แบบปลั๊กอินไฮบริด (Plug-in Hybrid EV: PHEV) ทะลุ 2 ล้านคัน เป็นครั้งแรกในปี 2018 เพิ่มขึ้นเป็น 2.3 ล้านคันในปี 2019 และยอดขายทะยานขึ้นเป็น 3.2 ล้านคันในปี 2020 คิดเป็นการขยายตัวถึง 43% สวนทางตลาดรถยนต์โดยรวมที่หดตัวเป็นปีที่ 3 ติดต่อกันจากสถานการณ์การแพร่ระบาดของโควิด (รูปที่ 1)

ขณะที่สัดส่วนของยอดขาย EV เพิ่มขึ้นจาก 1.3% ของยอดขายรถยนต์รวมในปี 2017 เป็น 4.2% ในปี 2020 หรือเพิ่มขึ้นเป็นกว่า 3 เท่าตัวภายในช่วง 3 ปีผ่านมา การรับรู้ถึงประโยชน์ของรถ EV ทั้งในแง่ความประหยัดค่าเชื้อเพลิง ความเป็นมิตรต่อสิ่งแวดล้อม ตลอดจนแรงจูงใจและมาตรการจากภาครัฐ ทำให้หลายสำนักวิจัยมองว่าโลกกำลังเข้าสู่ “ทศวรรษแห่งการปฏิวัติ EV” (EV Revolution ระหว่างปี 2020-2029)

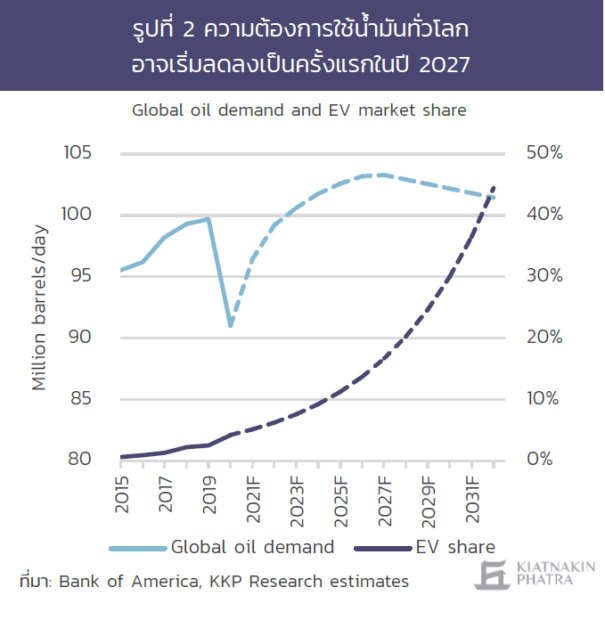

โดย KKP Research ประเมินว่ายอดขาย EV ทั่วโลกอาจพุ่งสูงขึ้นถึง 14 ล้านคันในปี 2025 ขณะที่ความต้องการใช้น้ำมันของโลกจะเริ่มลดลงเป็นการถาวรหลังแตะระดับ 103 ล้านบาร์เรลต่อวันในปี 2027 (Bank of America) (รูปที่ 2) จากการเสื่อมความนิยมของรถ ICE ที่จะถูกแทนที่ด้วย EV

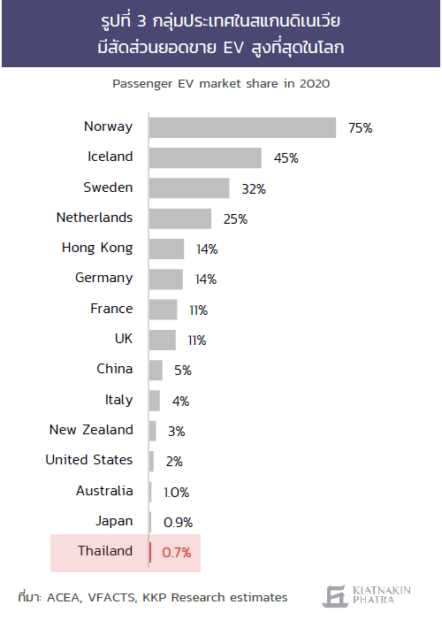

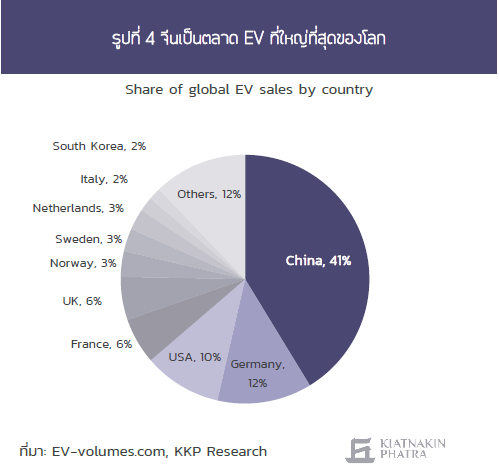

มาตรการภาครัฐมีส่วนสำคัญต่อการเติบโตของยอดขาย EV โดยเฉพาะในยุโรปและจีน การให้ความสำคัญของภาครัฐต่อประเด็นด้านสิ่งแวดล้อมซึ่งนำมาสู่มาตรการสนับสนุนที่ต่อเนื่องมาจากข้อตกลงปารีส (Paris Agreement) เป็นปัจจัยสำคัญที่ทำให้ EV เริ่มได้รับความนิยมอย่างแพร่หลายในยุโรป โดยเฉพาะในแถบยุโรปเหนือ เช่น นอร์เวย์ และเนเธอร์แลนด์ (รูปที่ 3) รวมถึงจีนที่ปัจจุบันเป็นตลาด EV ที่ใหญ่ที่สุดของโลก (รูปที่ 4)

โดยหลายประเทศกำหนดนโยบายส่งเสริม EV นับตั้งแต่มาตรการจูงใจผู้บริโภคให้หันมาใช้ EV เช่น การให้เงินอุดหนุนเพื่อซื้อ EV (EV purchase subsidy) อนุญาตให้ EV วิ่งบนทางพิเศษ (tollways) ได้ฟรี หรือสามารถเข้าเขตเมืองที่มีการจำกัดการจราจร (Limited-traffic zone) ได้ ไปจนถึงการกำหนดมาตรการบังคับด้านการปล่อยคาร์บอน (Carbon emissions) ซึ่งส่งผลให้บริษัทผู้ผลิตรถยนต์จำเป็นต้องเพิ่มสัดส่วนการผลิต EV ทดแทนรถ ICE อย่างต่อเนื่อง

นอกจากนี้ ประเทศสมาชิก 11 ประเทศทั่วโลกในกลุ่ม Clean Energy Ministerial ซึ่งมีสัดส่วนยอดขายรถยนต์รวมกันถึง 49% ของตลาดรถยนต์โลก ได้ร่วมลงนามในโครงการ EV30@30 ที่กำหนดเป้าหมายให้แต่ละประเทศมียอดขาย EV เพิ่มขึ้นเป็น 30% ของยอดขายรถทั้งหมดภายในปี 2030 ซึ่งจะเป็นปัจจัยสำคัญที่ทำให้บริษัทผู้ผลิตรถยนต์ต้องปรับลดการผลิตรถ ICE เพื่อรองรับอนาคตตลาดรถยนต์โลกที่จะเปลี่ยนไปในระยะ 10 ปีข้างหน้า

ตลาด Plug-in EV ไทยยังเล็กมากแต่เติบโตสูง

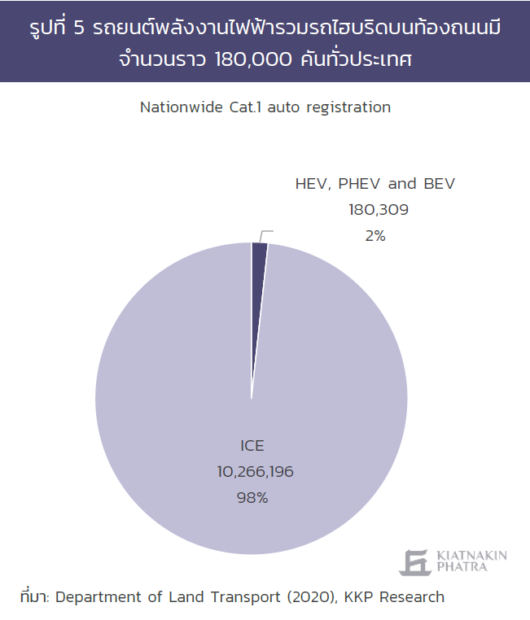

ยอดขาย EV ในไทยเพิ่มสูงขึ้นสวนทางกับภาวะตลาดรถยนต์โดยรวม แต่ยังมีจำนวนน้อย ณ สิ้นปี 2020 รถยนต์พลังงานไฟฟ้ารวมรถยนต์ไฮบริด (HEV) ที่วิ่งบนท้องถนนมีจำนวนราว 181,000 คัน โดยเกือบทั้งหมดเป็นรถยนต์นั่งไม่เกิน 7 ที่นั่ง (รย.1) ซึ่งคิดเป็นเพียง 1.7% ของยอดรถจดทะเบียนสะสม รย.1 ทั้งหมด 10.4 ล้านคัน (รูปที่ 5)

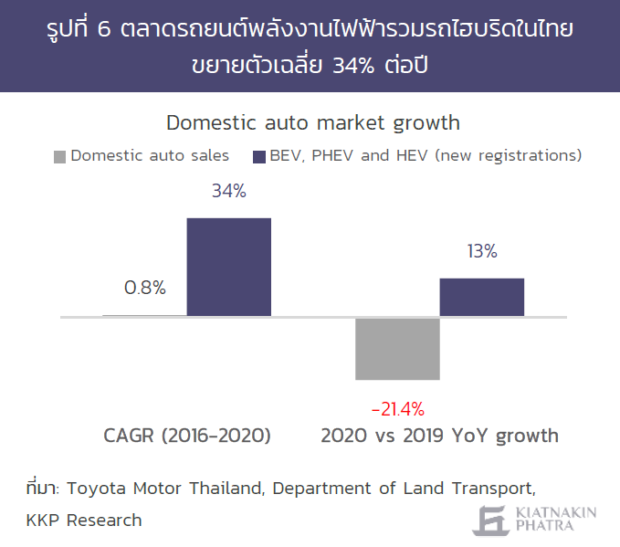

อย่างไรก็ตาม ตลาดรถพลังงานไฟฟ้ามีการขยายตัวอย่างก้าวกระโดดเฉลี่ย 34% ต่อปีตลอด 4 ปีที่ผ่านมา แม้ในปี 2020 ที่ตลาดรถยนต์ใหม่ในไทยหดตัวถึง 21% จากผลกระทบของโควิด-19 แต่ตลาดรถพลังงานไฟฟ้ายังคงขยายตัวเป็นบวกถึง 13% (รูปที่ 6) และสัดส่วนรถยนต์พลังงานไฟฟ้าขยับขึ้นมาเป็น 5.5% ของยอดจดทะเบียนใหม่ของรถยนต์นั่งไม่เกิน 7 ที่นั่งในปี 2020 ทั้งนี้แม้กว่า 90% ของรถยนต์พลังงานไฟฟ้าที่จดทะเบียนใหม่จะอยู่ในกลุ่มรถยนต์ไฮบริดที่ไม่จัดอยู่ใน EV ตามความหมายสากล แต่ก็สะท้อนถึงความสนใจรถยนต์พลังงานไฟฟ้าของผู้บริโภคไทยในแง่ของการประหยัดค่าใช้จ่ายด้านพลังงาน

KKP Research ประเมินว่า EV กำลังก่อตัวเป็นแนวโน้มใหญ่ (megatrend) ในไทยตามไปกับกระแสโลก โดยว่าความสนใจซื้อ EV ในไทยมีแนวโน้มเพิ่มสูงขึ้นจาก

-

(1) การรับรู้และเข้าใจด้านเทคโนโลยีการขับเคลื่อนไฟฟ้าที่เพิ่มขึ้น

(2) ปัญหา PM2.5 ที่ทวีความเข้มข้นขึ้นโดยเฉพาะในกรุงเทพมหานครซึ่งเป็นแหล่งกำลังซื้อหลัก

(3) กระแสข่าวการกำหนดเงื่อนเวลาที่จะยุติการขายรถ ICE ในประเทศพัฒนาแล้วและจากฝั่งผู้ผลิตดั้งเดิม (traditional OEM manufacturers) และการขยายฐานการผลิตและการทำตลาดในเอเชียของผู้ผลิต EV ล้วนอย่าง Tesla

(4) การเปิดตัว BEV นำเข้าทั้งคันในไทยโดยค่ายรถยนต์จากจีนในราคาที่พอจับต้องได้ และ PHEV รุ่นใหม่จากค่ายรถยนต์ฝั่งยุโรป พัฒนาการดังกล่าวส่งผลให้ผู้บริโภคไทยมองว่า EV เป็นเรื่องที่ใกล้ตัวมากขึ้นและจะเป็นตัวเลือกสำคัญในการซื้อรถในครั้งต่อไป

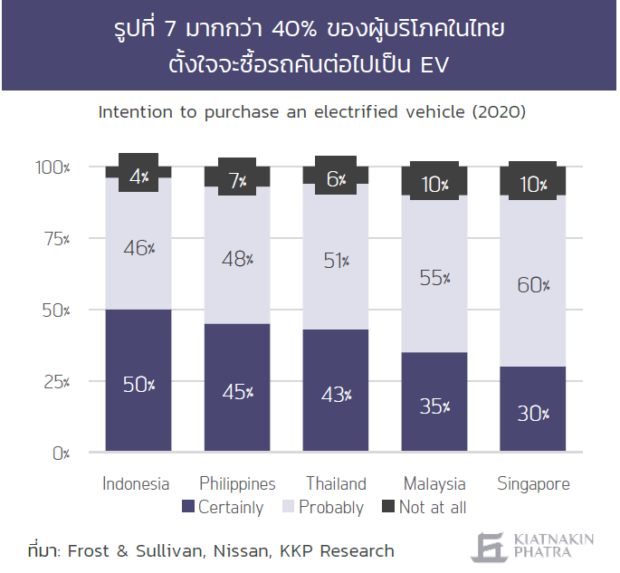

จากการสำรวจล่าสุดของ Frost & Sullivan ร่วมกับ Nissan พบว่า 43% ของกลุ่มตัวอย่างในไทยตั้งใจจะซื้อรถคันใหม่เป็น EV ภายใน 3 ปีข้างหน้า และมีเพียง 6% เท่านั้นที่ยังไม่สนใจซื้อ EV (รูปที่ 7)

และล่าสุด คณะกรรมการนโยบายยานยนต์ไฟฟ้าแห่งชาติมีข้อเสนอให้รถที่จดทะเบียนใหม่ตั้งแต่ปี 2035 เป็นต้นไปต้องเป็นรถที่ไม่ปล่อยไอเสีย 100% (ZEV: Zero-Emissions Vehicles) เท่านั้น ซึ่งแม้จะเป็นเป้าหมายที่ท้าทายอย่างมาก แต่ก็สะท้อนถึงความสนใจของภาครัฐต่อการเปลี่ยนผ่านไปสู่ EV และอาจหนุนให้ความต้องการ EV ในประเทศเร่งตัวขึ้น

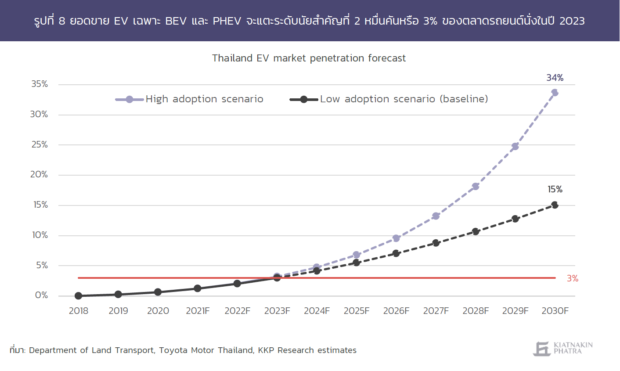

KKP Research คาดว่ายอดขาย EV ในไทยจะแตะระดับ 2 หมื่นคันได้ภายในปี 2023 หรือคิดเป็น 3% ของยอดขายรถยนต์นั่ง จากในปี 2020 ที่ยอดจดทะเบียนรถยนต์นั่ง (รย.1) รวมเฉพาะ BEV และ PHEV อยู่ที่ราว 3,700 คัน หรือประมาณ 0.7% ของยอดจดทะเบียนรถยนต์นั่งรวม โดยส่วนแบ่งตลาดที่เพิ่มขึ้นในระยะแรกจะมาจากกลุ่มลูกค้าที่สนใจหรือครอบครองรถไฮบริด (HEV) อยู่เดิม ท่ามกลางจำนวนรุ่นรถ EV (BEV และ PHEV) ที่มีตัวเลือกหลากหลายมากขึ้น กระทั่งยอดขาย EV แตะระดับนัยสำคัญที่ 2 หมื่นคัน มากกว่ายอดขายรถตู้ (Van) ในประเทศทั้งปี และเป็นระดับที่สามารถสร้างมวลชนสำคัญ (critical mass) ได้ในปี 2023 (รูปที่ 8)

อย่างไรก็ตาม ภายหลังปี 2023 ซึ่งเป็นปีที่เข้าสู่รอบใหญ่ของการซื้อรถยนต์เพื่อทดแทนรถคันเดิม (ดู KKP Research, “จับชีพจรตลาดรถไทยหลังโควิด-19”) การขยายตัวของตลาด EV อาจเป็นไปได้ทั้ง (1) ในกรณีฐานที่ไม่มีปัจจัยสนับสนุนเพิ่มเติมจากภาครัฐ สัดส่วน EV ในตลาดรถยนต์นั่ง (รย.1) จะทยอยเพิ่มขึ้นเป็น 15% ภายในปี 2030 หรือ (2) ในกรณีที่ภาครัฐมีมาตรการสนับสนุนที่เป็นรูปธรรม สัดส่วนดังกล่าวจะเร่งตัวขึ้นเป็น 34% ภายในปี 2030

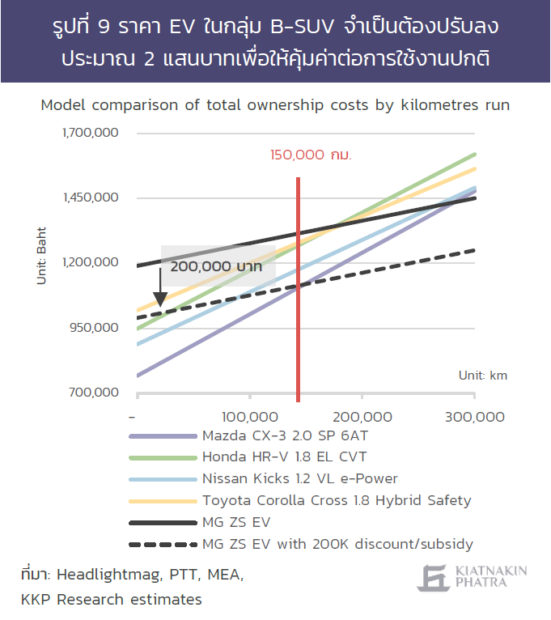

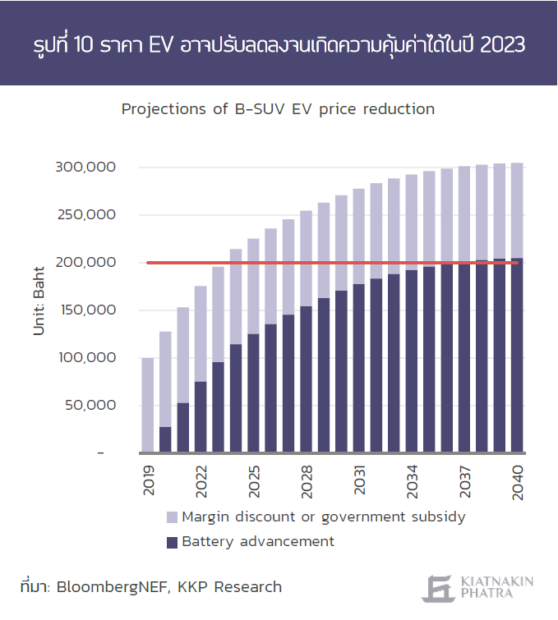

การเร่งตัวของตลาด EV จะเกิดขึ้นเมื่อค่าใช้จ่ายใช้งานปรับลงมาถึงจุดคุ้มค่าต่อผู้ใช้รถปกติได้ในปี 2023 แม้ว่าค่าใช้จ่ายของ EV ทั้งด้านพลังงานและการดูแลรักษาประจำปีจะต่ำกว่ารถ ICE แต่ด้วยราคา EV ที่เฉลี่ยแล้วยังสูงกว่าราคารถ ICE ในกลุ่ม (segment) เดียวกันในปัจจุบัน จึงทำให้จุดคุ้มค่าของ EV จะเกิดขึ้นได้ต่อเมื่อใช้งานถึงเกือบ 3 แสนกิโลเมตรตลอดช่วงอายุการครอบครอง ซึ่งเป็นไปได้ยากสำหรับผู้ใช้รถทั่วไปที่โดยเฉลี่ยใช้รถไม่เกิน 25,000 กิโลเมตรต่อปี และครอบครองรถเฉลี่ย 6 ปีเท่านั้น การปรับราคาจำหน่ายของ EV ลงทั้งจาก (1) ความก้าวหน้าของเทคโนโลยีการผลิต EV และแบตเตอรี่ (2) การลดอัตรากำไร (profit margin) จากฝั่งผู้ผลิต หรือ (3) เงินสนับสนุนการซื้อ (subsidy) หรือการยกเว้นภาษีบางประเภทจากภาครัฐ จึงเป็นปัจจัยสำคัญที่จะทำให้ EV สามารถเข้าสู่ตลาดได้ โดย KKP Research ประเมินว่า EV ในไทยจะสามารถทำราคาสุทธิลงมาเพื่อให้เกิดความคุ้มค่าต่อการใช้งานได้ในปี 2023 (รูปที่ 9 และรูปที่ 10)

3 ปัจจัยสนับสนุนตลาด EV

KKP Research มองว่าตลาด EV ในประเทศไทยจะเติบโตได้จาก 3 ปัจจัยสนับสนุน ได้แก่ (1) ตัวเลือก EV จากจีนที่จะเพิ่มมากขึ้นจากข้อตกลงการค้าเสรีอาเซียน-จีน (2) ราคาที่ทยอยปรับลดลงจากพัฒนาการทางเทคโนโลยี และ (3) สำนึกต่อสิ่งแวดล้อมของชนชั้นกลางที่ถูกขับเคลื่อนจากปัญหามลภาวะในเมือง

EV ผลิตในจีนทยอยเข้าไทยจากภาษีนำเข้า 0%

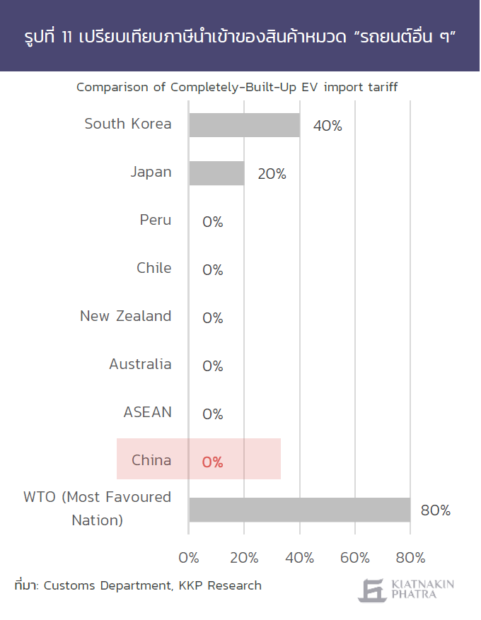

ประการแรก ข้อตกลงการค้าเสรีอาเซียน-จีนส่งผลให้ EV นำเข้าจากจีนจะไหลเข้าสู่ไทยต่อเนื่อง ข้อตกลงระหว่างอาเซียนและจีนที่ลงนามกันในปี 2005 ก่อนเทคโนโลยี EV จะเริ่มเป็นที่รู้จัก ระบุให้ยกเว้นภาษีสำหรับการส่งออกและนำเข้าระหว่างกันในหมวด “รถยนต์อื่น ๆ” (HS code: 870390) โดยมีผลตั้งแต่ปี 2010 เป็นต้นมา ขณะที่อัตราภาษีศุลกากรปกติอยู่ที่ 80% (รูปที่ 11) รถ BEV นำเข้าทั้งคัน (Completely Built-Up: CBU) จากจีนจึงไม่ต้องเสียภาษีศุลกากรจากการได้รับสิทธิยกเว้นในหมวดดังกล่าว และมีเพียงภาระค่าขนส่ง ประกันภัย ภาษีสรรพสามิต ภาษีเพื่อมหาดไทย และภาษีมูลค่าเพิ่มเท่านั้น

ดังนั้น ตลาด EV ในไทยจะยังเชื่อมโยงแนบแน่นกับอุตสาหกรรม EV และส่วนประกอบของจีน ในระยะสั้นและระยะกลาง และ BEV หลายรุ่นจากจีนจะทยอยเปิดตัวในไทยเพื่อเพิ่มทางเลือกแก่ผู้บริโภคมากขึ้น ซึ่งรวมถึง BEV จากค่ายรถยนต์ของสหรัฐอเมริกาและยุโรปที่มาตั้งฐานการผลิตในจีนและอาจมาทำตลาดในไทยผ่านการนำเข้าจากจีนในระยะแรก

ราคาแบตเตอรี่ลดลงต่อเนื่อง

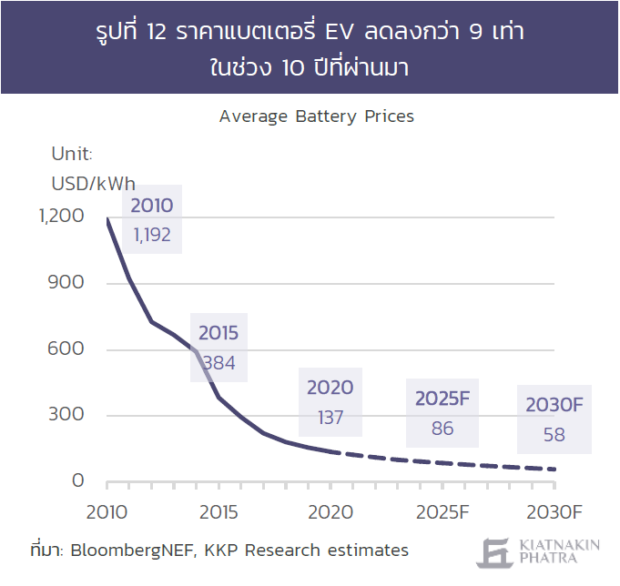

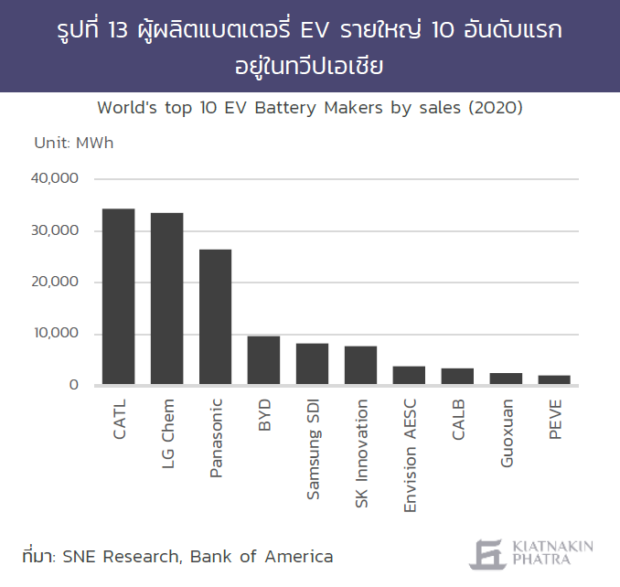

ประการที่สอง ราคา EV มีแนวโน้มลดลงจากต้นทุนแบตเตอรี่ที่เป็นต้นทุนหลักของ EV โดยต้นทุนจากแบตเตอรี่คิดเป็นถึงประมาณ 40% ของราคารถ EV ในปัจจุบัน เทคโนโลยีด้านแบตเตอรี่ที่ล้ำหน้ามากขึ้นทั้งในแง่ความหนาแน่น (density) และสมรรถนะ ประกอบกับการประหยัดทางขนาด (economies of scale) จากการผลิตปริมาณมาก ส่งผลให้ราคาแบตเตอรี่ต่อกิโลวัตต์ชั่วโมงในปัจจุบันถูกลงถึง 9 เท่านับจากปี 2010 ขณะที่คาดว่าราคาแบตเตอรี่จะทยอยลดลง 9% ต่อปีในระยะ 5 ปีจากนี้ (รูปที่ 12) นอกจากนี้ ในบรรดาผู้ผลิตแบตเตอรี่สำหรับ EV 10 อันดับแรกล้วนแล้วแต่เป็นผู้ผลิตในฝั่งเอเชีย และเป็นผู้ผลิตจากจีนอยู่ถึง 4 ราย (รูปที่ 13) การส่งผ่านจากราคาแบตเตอรี่ที่ลดลงไปสู่ผู้บริโภคในไทยผ่านการนำเข้า EV ทั้งคันจากจีนจึงมีแนวโน้มเกิดขึ้นได้เร็ว

EV ตอบโจทย์ PM2.5

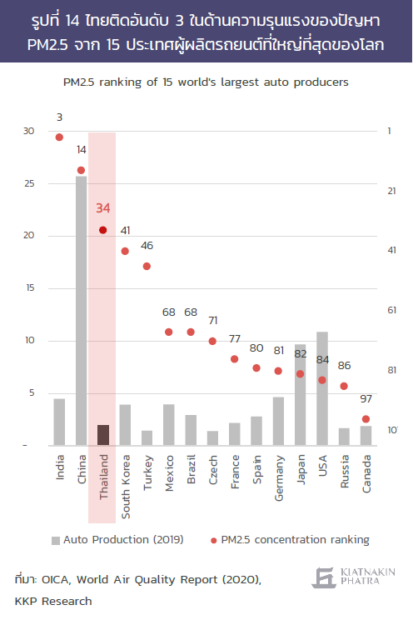

ประการที่สาม ปัญหามลภาวะทางอากาศส่งผลกระทบต่อวิถีชีวิตของชนชั้นกลางในเมือง ในรอบไม่กี่ปีที่ผ่านมา ความตื่นตัวต่อประเด็นทางสิ่งแวดล้อมเริ่มเพิ่มมากขึ้น รวมถึงปัญหา PM2.5 ที่ส่งผลกระทบต่อสุขภาพของประชาชนทั่วประเทศ โดยเฉพาะอย่างยิ่งในเขตกรุงเทพมหานครและปริมณฑลที่เป็นแหล่งกำลังซื้อรถยนต์ที่สำคัญที่สุดของประเทศ โดยจากข้อมูลของกรมควบคุมมลพิษ กว่า 72% ของ PM2.5 ในเขตกรุงเทพมหานครมาจากการปล่อยไอเสียของรถยนต์ ขณะที่ไทยติดอันดับ 3 ในด้านความรุนแรงของปัญหา PM2.5 จาก 15 ประเทศผู้ผลิตรถยนต์ที่ใหญ่ที่สุดของโลก (รูปที่ 14)

การเรียกร้องให้มีมาตรการแก้ไขจากภาครัฐ ตลอดจนการเริ่มขยับตัวของภาคเอกชนไปสู่การสร้างองคาพยพที่จะประกอบขึ้นเป็นระบบนิเวศ EV (EV ecosystem) ทั้งการนำเสนอรุ่นรถ EV ที่หลากหลายของค่ายรถยนต์ การสร้างสถานีอัดประจุไฟฟ้า การปรับเปลี่ยนรูปแบบสถานีบริการ การติดตั้งเครื่องประจุไฟตามบ้านและสถานที่ต่าง ๆ รวมถึงการผลิตและติดตั้งระบบกักเก็บพลังงาน (Energy storage system) จึงเป็นแรงหนุนสำคัญให้ผู้บริโภคมีแนวโน้มเปลี่ยนจากการใช้รถ ICE ซึ่งก่อให้เกิดมลภาวะทางอากาศมาสนใจ EV มากขึ้น

4 ปัจจัยท้าทาย-ฉุดรั้ง EV

แม้โอกาสในการเติบโตของตลาด EV ในไทยจะมีอยู่สูง แต่ KKP Research มองว่ายังมีอุปสรรคอย่างน้อย 4 ประการที่จะฉุดรั้ง หรือชะลอการขยายตัวของ EV ในไทย ซึ่งท้ายที่สุดแล้วตลาด EV ในประเทศที่เติบโตได้ช้าอาจส่งผลให้อุตสาหกรรมยานยนต์ของไทยไม่สามารถปรับตัวได้ทันและสูญเสียโอกาสในการเป็นผู้ผลิตยานยนต์สมัยใหม่ของโลกในท้ายที่สุด อุปสรรคดังกล่าว ได้แก่ (1) ราคารถ EV ที่ยังสูงและไม่คุ้มค่า (2) มาตรการสนับสนุนของภาครัฐที่ไม่ตรงจุด (3) สถานีอัดประจุไฟฟ้าที่ยังไม่ครอบคลุม และ (4) แนวโน้มการใช้ชีวิตในเมืองที่พึ่งพารถยนต์ส่วนตัวน้อยลง

EV ยังมีราคาแพง

ประการแรก ราคาขายปลีกยังคงสูงและไม่คุ้มค่าสำหรับผู้ใช้รถยนต์ส่วนตัว EV ที่มีวางขายอยู่ในปัจจุบันในไทยล้วนมีราคาเริ่มต้นที่เกือบ 1 ล้านบาทหรือสูงกว่า แม้จะเป็นระดับราคาที่ไม่สูงไปกว่ารถ ICE ในกลุ่ม (segment) เดียวกันมากนัก แต่ก็เป็นระดับราคาที่ยังไม่สามารถจูงใจให้ผู้บริโภคเปลี่ยนจากการใช้รถ ICE มาใช้ EV ได้ และแม้ EV จะมีค่าใช้จ่ายด้านพลังงานและการดูแลรักษาที่ต่ำกว่า แต่ราคาขายต่อ (resale value) ในระยะแรกยังมีแนวโน้มผันผวนได้มากกว่ารถ ICE ตามราคาแบตเตอรี่ที่ลดลงต่อเนื่องจากพัฒนาการทางเทคโนโลยี

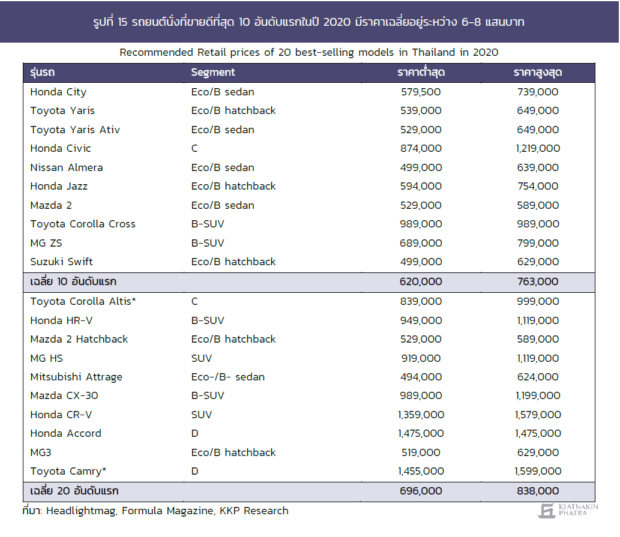

ขณะเดียวกัน หากพิจารณาถึงราคาของรถยนต์นั่งที่ขายดีที่สุด 10 อันดับแรกซึ่งมีราคาเฉลี่ยอยู่ระหว่าง 6-8 แสนบาท

(รูปที่ 15) รถ EV จำเป็นต้องลดราคาขายให้มาอยู่ในระดับใกล้เคียงเพื่อให้เกิดการใช้อย่างแพร่หลาย ในระยะแรก การอุดหนุนการซื้อ EV จากภาครัฐจึงเป็นสิ่งที่มีความจำเป็นอย่างมากและมีเหตุผลรองรับ (justification) ในด้านการชดเชยการลดมลพิษสู่สิ่งแวดล้อม (Polluter Pays, Non-Polluter Compensated) เนื่องจากราคาแบตเตอรี่ไม่สามารถลดลงได้ทันที ขณะที่บริษัทผู้ผลิต EV ย่อมต้องการอัตรากำไรที่ดีเพื่อจูงใจในการผลิตหรือการทำตลาด EV ในไทย โดยการอุดหนุนการซื้อ EV จากภาครัฐอาจสามารถทำได้ทั้ง (1) การให้เงินคืน (rebate) แก่ผู้ซื้อ EV ในลักษณะเงินโอน (government transfer) หรือ (2) การหักลดหย่อนภาษีเงินได้สำหรับบุคคลธรรมดา

โดย KKP Research เห็นว่าอาจกำหนดวงเงินที่สามารถหักลดหย่อนได้ไม่เกิน 8 แสนบาทแรก และค่อยลดหลั่นลงตลอด 5-10 ปีแรกเพื่อเอื้อให้เกิดการใช้รถ EV (EV adoption) และจูงใจให้ผู้ผลิตหรือผู้จำหน่ายนำเสนอรุ่น EV ที่หลากหลายในราคาที่ใกล้เคียงกับรถ ICE มากขึ้น ทั้งนี้ จำเป็นต้องกำหนดลักษณะจำเพาะของ EV ที่ได้รับการอุดหนุนทั้งในด้านประเภทพลังงาน (อาจรวมเฉพาะ PHEV, BEV หรือ ZEV ประเภทอื่นโดยไม่รวม HEV) และระยะทางวิ่งโดยไม่ปล่อยไอเสียขั้นต่ำ (Zero-emission driving range) ให้ชัดเจน

นโยบายรัฐไร้ทิศทางและไม่ตอบโจทย์การปักธงผลิต EV ในประเทศ

ประการที่สอง มาตรการรัฐยังไม่เอื้อต่อการสร้างฐานการผลิต EV ในประเทศ แม้ภาครัฐจะให้แรงจูงใจทางภาษีเพื่อส่งเสริมการลงทุนเพื่อสร้างฐานการผลิต EV ในประเทศ แต่ KKP Research มองว่ามาตรการที่มีอยู่ไม่อาจจูงใจให้ผู้ผลิตรถยนต์ดั้งเดิมที่เป็นรถ ICE โดยเฉพาะกลุ่มบริษัทผู้ผลิตรถญี่ปุ่น หันมาลงทุนสายการผลิต EV ภายในประเทศไทยได้ เนื่องจากต้องลงทุนสูงและยังไม่มีตลาดในประเทศรองรับเพียงพอ อีกทั้งนโยบายการส่งเสริมยังขาดความชัดเจน ตัวอย่างเช่นการอนุญาตให้ผู้ได้รับการส่งเสริมการลงทุน BEV และ PHEV ซึ่งสร้างมลภาวะน้อยกว่า สามารถกลับมาใช้สิทธิประโยชน์ในการผลิตรถยนต์ไฮบริดหรือ HEV ซึ่งปล่อยคาร์บอนไดออกไซด์สูงกว่า และมีชิ้นส่วนและกระบวนการผลิตต่างจากการผลิต EV อย่าง BEV และ PHEV ทำให้เกิดคำถามว่าภาครัฐจริงจังกับการสนับสนุนการผลิต EV หรือไม่

นอกจากนี้ การคงภาษีนำเข้าแบตเตอรี่ซึ่งเป็นส่วนประกอบสำคัญของ EV ยังเป็นอุปสรรคต่อการเกิดอุตสาหกรรม EV ในประเทศ ขณะที่การนำเข้า BEV ทั้งคันจากจีนผ่านข้อตกลงการค้าเสรีอาเซียน-จีน (ASEAN-China FTA) กลับไม่ต้องเสียภาษีอากรนำเข้าแต่อย่างใด เป็นผลให้ผู้ผลิตรถยนต์ในประเทศเสียเปรียบเพราะไม่สามารถสร้างหรือปรับสายการผลิต EV ให้ใหญ่มากพอที่จะได้ความประหยัดทางขนาด (economies of scale) เพื่อแข่งขันกับ BEV นำเข้าทั้งคันจากจีนได้ ขณะที่ผู้ผลิตส่วนประกอบยานยนต์ที่ส่วนใหญ่เป็นธุรกิจขนาดกลางและขนาดเล็กไม่มีโอกาสในการปรับรูปแบบสินค้าของตนเองเพื่อรองรับตลาด EV ทั้งนี้

KKP Research มองว่า ในระยะแรก หากรัฐลดหรือยกเว้นภาษีนำเข้าแบตเตอรี่ EV ได้ จะช่วยส่งเสริมการเปลี่ยนผ่านของอุตสาหกรรมยานยนต์ในประเทศไปสู่ EV จากต้นทุน EV ที่ประกอบในประเทศที่จะถูกลง เป็นผลให้สามารถทำราคาลงมาใกล้เคียงกับ EV นำเข้าทั้งคันจากจีนได้

จุดชาร์จไม่ทั่วถึงครอบคลุม

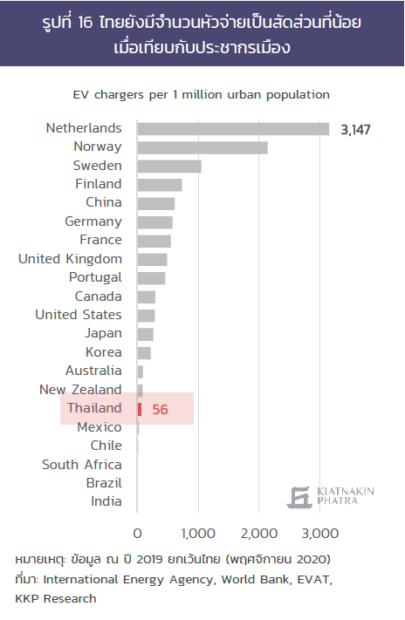

ประการที่สาม จำนวนสถานีอัดประจุไฟฟ้า (charging stations) ที่ยังไม่ครอบคลุมเพียงพอ ในปัจจุบันไทยมีจำนวนหัวจ่ายไฟฟ้าสาธารณะทั่วประเทศรวม 1964 หัวจ่ายหรือคิดเป็นเพียง 56 หัวจ่ายต่อประชากรในเมือง 1 ล้านคน (รูปที่ 16) ความกังวลด้านระยะทางขับของรถ EV (range anxiety) ต่อการประจุไฟฟ้า ที่ยังไม่เทียบเท่าระยะต่อการเติมน้ำมันของรถ ICE แม้ว่าจะเพิ่มสูงขึ้นเป็นลำดับทั้งจากเทคโนโลยีการประจุไฟฟ้าและส่วนประกอบของแบตเตอรี่ นับเป็นปัจจัยลำดับต้นที่ทำให้ผู้ต้องการซื้อรถยังไม่กล้าตัดสินใจซื้อ EV เนื่องจากมองว่าไม่เหมาะต่อการเดินทางระยะทางไกลข้ามจังหวัด ในภาวะที่สถานีอัดประจุไฟฟ้ายังไม่ครอบคลุมเพียงพอทั้งในด้านจำนวนหัวจ่ายไฟฟ้าในเขตเมือง การกระจายตัวของสถานีในระดับประเทศ และการติดตั้งหัวจ่ายตามแหล่งธุรกิจเช่น ห้างสรรพสินค้า สถานที่ราชการ และแหล่งที่พักอาศัย โดยเฉพาะอย่างยิ่งในอาคารชุด ซึ่ง KKP Research มองว่า ด้วยการใช้งาน EV ที่เข้มข้นในเขตเมือง ซึ่งมักมีประชากรอาศัยอยู่ในตึกสูงในสัดส่วนที่มาก ภาครัฐหรือองค์กรส่วนท้องถิ่นควรมีข้อกำหนดหรือส่งเสริมให้มีหัวจ่ายไฟฟ้าติดตั้งอยู่ในอาคารชุดทุกแห่ง และอาจทยอยเพิ่มจำนวนหัวจ่ายให้สอดคล้องไปกับสัดส่วน EV ที่จะเพิ่มขึ้นในอนาคตได้

ความเป็นเมืองลดความต้องการรถยนต์โดยรวม

ประการสุดท้าย รูปแบบและข้อจำกัดในการใช้ชีวิตอาจทำให้คนเมืองหันไปใช้รถไฟฟ้าขนส่งมวลชนแทนการเป็นเจ้าของรถยนต์ แม้หลายสำนักคาดการณ์ว่า EV จะเริ่มเข้ามาแทนที่รถ ICE ในทศวรรษนี้ แต่ด้วยรูปแบบการอยู่อาศัยที่เปลี่ยนแปลงไปของคนเมืองโดยเฉพาะในเขตกรุงเทพมหานครที่นิยมอยู่อาศัยในอาคารสูงที่มักมีที่จอดรถจำกัด ประกอบกับระบบขนส่งมวลชนที่กำลังแผ่ขยายไปในเขตชานเมืองรวมเป็นระยะทางกว่า 300 กิโลเมตรใน 3 ปีข้างหน้า นอกเหนือจากการเดินทางด้วยรถสาธารณะที่หลากหลายมากขึ้นซึ่งรวมถึงการเรียกรถผ่านระบบออนไลน์ (ride-hailing services) แนวคิดเดิมที่รถยนต์เปรียบเสมือนปัจจัยที่ 5 ในการดำรงชีวิตจึงมีแนวโน้มลดความสำคัญลง ส่งผลต่อทิศทางยอดขายรถโดยรวม

โดย KKP Research ประเมินว่าการใช้ EV ในอนาคตมีแนวโน้มเป็นรูปแบบของเช่าใช้รายครั้ง (one-time rental) ระบบสมาชิก (subscription) หรือคาร์แชร์ริ่ง (car sharing) มากขึ้น ส่งผลให้ยอดขาย EV ในอนาคตจะมีสัดส่วนของการซื้อยกล็อตหรือ Fleet purchase อยู่ในระดับสูง

อุตสาหกรรมรถยนต์ไทยต้องเร่งปรับตัวในวันนี้เพื่อให้ยืนอยู่ได้ในความเปลี่ยนแปลง

อุตสาหกรรมยานยนต์ไทยกำลังเข้าสู่ Kodak Moment ที่ต้องเลือกระหว่างการยืนหนึ่งในแนวโน้มเดิมหรือเข้าแข่งขันในแนวโน้มใหม่ที่กำลังเติบโต ภาคยานยนต์และส่วนประกอบเป็นแหล่งจ้างงานสำคัญในภาคการผลิตของไทย โดยจ้างงานถึง 8 แสนตำแหน่ง ใน 2,200 บริษัทที่รวมตัวเป็นโซ่การผลิต (supply chain) ที่แข็งแกร่ง การเปลี่ยนผ่านไปสู่ฐานการผลิต EV ที่จะกลายเป็นแนวโน้มใหญ่ตลอด 2 ทศวรรษข้างหน้านี้จึงจำเป็นต้องมีการวางแผนอย่างเป็นระบบ เพื่อให้ทั้งโซ่การผลิตสามารถขยับได้ไปพร้อมกัน ซึ่งจะเป็นไปไม่ได้หากขาดการวางแผนยุทธศาสตร์หรือ Roadmap ที่ชัดเจน รวมถึงความมุ่งมั่นจากภาครัฐ ผ่าน

-

(1) การกำหนดเป้ายอดจำหน่าย EV ในระยะสั้น-กลาง-ยาว (2025, 2030 และ 2040) หรือการกำหนดเวลาการหยุดจำหน่ายรถ ICE ในบางกลุ่ม เช่น รถยนต์ส่วนบุคคล และสนับสนุนตลาด EV ในประเทศผ่านมาตรการอุดหนุนผู้บริโภค เพื่อให้ตลาด EV ขยายตัวได้กระทั่งใหญ่มากพอที่จะกระตุ้นให้ผู้ผลิตหันมาลงทุนสายการผลิต EV

(2) การสนับสนุนการผลิต EV ในประเทศผ่านมาตรการส่งเสริมการลงทุนต่าง ๆ และควรรวมถึงการลดหรือยกเว้นภาษีนำเข้าส่วนประกอบที่จำเป็นในระยะแรก เช่น แบตเตอรี่ ซึ่งการลงทุนต้องอาศัยการผลิตจำนวนมาก (scale) และยังมีความเสี่ยงด้านราคา เพื่อให้อุตสาหกรรมการผลิต EV สามารถหยั่งรากได้ในไทย และผู้ผลิตรถและผู้ผลิตชิ้นส่วนในประเทศสามารถทยอยปรับตัวโดยไม่ต้องรีรอ

(3) สนับสนุนการขยายโครงสร้างพื้นฐานและสร้างระบบนิเวศของ EV เช่น การสร้างสถานีอัดประจุไฟฟ้าสาธารณะ หรือการกำหนดให้อาคารหรือโครงการที่อยู่อาศัยมีจุดจอดหรือหัวจ่ายไฟฟ้าสำหรับ EV

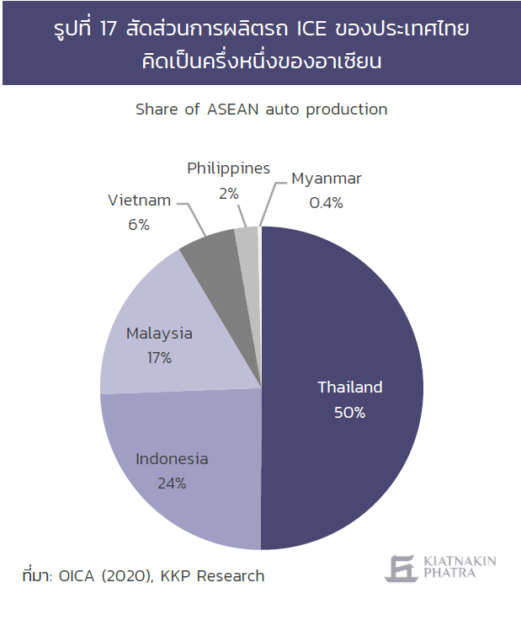

ไทยจะเป็นฐานการผลิตรถเครื่องยนต์สันดาปภายในแห่งสุดท้ายของอาเซียน จากโซ่การผลิตยานยนต์ที่แนบแน่นกับบริษัทรถยนต์จากญี่ปุ่น โดยเฉพาะ Toyota ซึ่งปัจจุบันเป็นผู้ผลิตรถยนต์ที่ใหญ่ที่สุดในโลกที่ยังไม่ลงทุนพัฒนาเทคโนโลยี EV เต็มตัว และมุ่งให้ความสำคัญกับการผลิตรถ ICE และการพัฒนารถยนต์เซลล์เชื้อเพลิงหรือ FCEV (Fuel Cell EV) การเปลี่ยนผ่านไปสู่ EV ในไทยซึ่งมีสัดส่วนการผลิตรถ ICE ถึงครึ่งหนึ่งของอาเซียน (รูปที่ 17) จึงมีต้นทุนในการปรับตัว (adjustment costs) สูงทั้งในด้านเทคโนโลยีและด้านแรงงานที่เกี่ยวเนื่องกับการปรับทักษะและกฎหมายแรงงาน และอาจเกิดขึ้นได้ยากกว่าประเทศเพื่อนบ้านที่มีขนาดอุตสาหกรรมยานยนต์เล็กกว่า เช่น อินโดนีเซีย ที่นอกจากมีประชากรที่กำลังเติบโตและมีอัตราการครอบครองรถต่ำแล้ว ยังเป็นแหล่งนิกเกิลที่ใช้ในการผลิตแบตเตอรี่ EV ที่สำคัญของโลกอีกด้วย

ดังนั้น บริษัทรถยนต์จากญี่ปุ่นจึงมีแนวโน้มที่จะรักษาฐานการผลิตรถ ICE หรือแม้แต่รวม (consolidate) การผลิตรถ ICE ในภูมิภาคมาไว้ในประเทศไทย ส่งผลให้ไทยจะยังเป็นฐานการผลิตรถ ICE ของบริษัทญี่ปุ่นในอาเซียนต่อไป สวนทางกับตลาด EV ในประเทศที่จะเติบโตจากการนำเข้าจากจีนที่เป็นผู้นำด้านเทคโนโลยี EV ในปัจจุบันเป็นหลัก

ไทยอาจกลายเป็นฐานการผลิต HEV หรือ PHEV เท่านั้น หากนโยบายภาครัฐยังคลุมเครือ ด้วยโครงสร้างภาษีไทยในปัจจุบัน BEV ที่ประกอบในไทยจะไม่สามารถทำราคาสู้กับ BEV นำเข้าทั้งคันจากจีนได้ เนื่องจากจำเป็นต้องพึ่งแบตเตอรี่นำเข้าจากต่างประเทศที่มีราคาสูงกว่าตลาดโลกจากภาระทางภาษี แม้ว่าผู้ผลิตชิ้นส่วนรถยนต์อื่นของไทยจะมีความพร้อมและได้เปรียบจากการปรับปรุงผลิตภัณฑ์เดิมให้เหมาะสมกับ EV ก็ตาม การสนับสนุนการนำเข้าแบตเตอรี่และส่วนประกอบอื่นที่จำเป็นเพื่อการผลิต EV จึงเกิดประโยชน์ต่อเศรษฐกิจ และเป็นไปได้ในเชิงธุรกิจมากกว่าการรอการลงทุนด้านแบตเตอรี่ในประเทศ ซึ่งอาจเกิดขึ้นตามมาได้ในระยะต่อไปเมื่ออุตสาหกรรมการผลิต EV ในประเทศมีขนาดใหญ่พอ

นอกจากนี้ ภาครัฐควรแบ่งประเภท EV ที่ได้รับการสนับสนุนให้ชัดเจน โดยควรมุ่งการสนับสนุนไปที่ BEV ซึ่งเป็นยานยนต์ไฟฟ้าที่ไม่ปล่อยไอเสีย (ZEV) เป็นหลัก และเป็นแนวโน้มใหญ่ที่ตลาด EV ทั่วโลกกำลังดำเนินไป

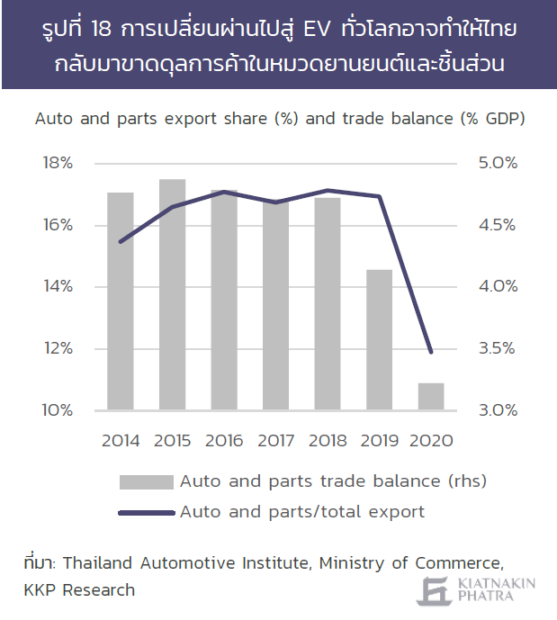

การเปลี่ยนผ่านไปสู่ EV ทั่วโลกอาจทำให้ไทยเสี่ยงขาดดุลการค้าในหมวดยานยนต์และชิ้นส่วนในระยะต่อไป การส่งออกยานยนต์และชิ้นส่วนคิดเป็นถึงประมาณ 17% ของการส่งออกของไทยและจัดเป็นหนึ่งใน Top 3 ของสินค้าส่งออกหลักของไทยร่วมกับสินค้าอิเล็กทรอนิกส์และเครื่องใช้ไฟฟ้า

ขณะที่อุตสาหกรรมยานยนต์และชิ้นส่วนช่วยให้ไทยได้ดุลการค้าถึงราว 4% ของ GDP ก่อนสถานการณ์โควิด (รูปที่ 18) ส่งผลให้ดุลบัญชีเดินสะพัดของไทยแข็งแกร่งและเงินบาทมีทิศทางแข็งค่าในช่วงที่ผ่านมา

อย่างไรก็ตาม การส่งออกรถ ICE ที่มีแนวโน้มชะลอลงประกอบกับการนำเข้า EV ที่ทยอยเพิ่มขึ้นเป็นลำดับอาจทำให้ดุลการค้าในหมวดยานยนต์และชิ้นส่วนของไทยลดลงจนกลายเป็นลบ สะท้อนการสูญเสียความสามารถในการแข่งขันด้านยานยนต์ของไทย และอาจเป็นแรงกดดันต่อดุลบัญชีเดินสะพัดในอนาคต

การปกป้องอุตสาหกรรมยานยนต์ในรูปแบบเดิมจะกระทบการจ้างงานมากกว่าในระยะยาว การเข้ามาของการผลิต EV จะกระทบการจ้างงานโดยตรงในส่วนของการประกอบ (assembly) และการผลิตชิ้นส่วนโดยเฉพาะที่เกี่ยวข้องกับเครื่องยนต์ (engine) และระบบเกียร์ (transmission) แต่จะถูกชดเชยด้วยความต้องการทักษะในด้านไฟฟ้าและระบบประมวลผลที่เพิ่มขึ้นจากการพัฒนาของ EV ไปสู่รถยนต์อัตโนมัติ (Autonomous vehicles: AV)

ขณะที่การจ้างงานด้านการผลิตส่วนประกอบอื่นจะสามารถคงอยู่หรือขยายตัวได้ อีกทั้งยังเกิดการลงทุนใหม่ในด้านอื่นที่เกี่ยวข้อง หากอุตสาหกรรมการผลิต EV สามารถเกิดขึ้นได้และไทยสามารถเปลี่ยนผ่านไปสู่การเป็นหนึ่งในฐานการผลิต EV สำคัญของโลก อุตสาหกรรมยานยนต์ของไทยจึงควรปรับตัว ทั้งด้านเทคโนโลยีและทักษะของบุคลากรเพื่อเตรียมพร้อมรับแนวโน้มของ EV โดยอาศัยจุดแข็งเดิมจากการผลิตรถ ICE มาต่อยอดสู่ EV ให้เป็นผลสำเร็จ

ทั้งนี้ KKP Research จะมาวิเคราะห์โอกาสและผลกระทบในอุตสาหกรรมยานยนต์ไทย การผลิตส่วนประกอบ EV โดยเฉพาะแบตเตอรี่ และทิศทางด้านพลังงาน ในโอกาสต่อไป