นริศ สถาผลเดชา เจ้าหน้าที่บริหาร ศูนย์วิเคราะห์เศรษฐกิจทีเอ็มบี ธนาคารทหารไทย

ในช่วง 2 อาทิตย์ที่ผ่านมา ประเด็นอัตราแลกเปลี่ยนกลับมาเป็นประเด็นสำคัญต่อเศรษฐกิจไทยอีกครั้ง เนื่องจากค่าเงินบาทไทยมีการแข็งค่าอย่างรุนแรง ส่งผลให้อัตราแลกเปลี่ยนปรับมาอยู่ในระดับต่ำสุดในรอบ 6 ปี ที่ระดับ 30.65 บาท/ดอลล่าร์สหรัฐฯ ซึ่งผลกระทบของการแข็งค่าของเงินบาทนี้ สร้างความกังวลแก่หลายฝ่ายว่าเศรษฐกิจไทย โดยเฉพาะในภาคการส่งออก ที่บอบช้ำจากผลกระทบจากปริมาณการค้าโลกที่ชะลอตัวลงและสงครามการค้า และภาคการท่องเที่ยวจะได้รับผลกระทบเพิ่มขึ้นไปอีกจากการแข็งค่าของเงินบาทในครั้งนี้

ทางธนาคารแห่งประเทศไทย (ธปท.) เอง ได้มีการออกมาแสดงความกังวลต่อการแข็งค่าของเงินบาทในครั้งนี้ ด้วยเหตุว่าการแข็งค่าของเงินบาทในครั้งนี้ มาจากการไหลเข้าของเงินทุนจากต่างประเทศที่ลงทุนในหลักทรัพย์ ไม่สอดคล้องกับสภาพปัจจัยพื้นฐานทางเศรษฐกิจของประเทศไทยเท่าใดนัก และจากการรายงานผลการประชุมของคณะกรรมการนโยบายการเงิน (กนง.) เมื่อไม่กี่วันที่ผ่านมา มีการบ่งบอกทิศทางว่า อาจมีการเข้ามาจัดการกับประเด็นค่าเงินบาทนี้ โดยอาศัยกลไกการดูแลและบริหารจัดการเงินทุนต่างชาติเพื่อควบคุมอัตราแลกเปลี่ยน

ดังนั้นจึงอยากชวนทุกท่าน มาย้อนดูมาตรการของธนาคารแห่งประเทศไทยที่มีต่อการดูแลค่าเงินบาทในอดีต พร้อมทั้งวิเคราะห์ว่ามาตรการในแต่ละครั้งประสบความสำเร็จมากน้อยเพียงใด

มาตรการการดูแลค่าเงินบาทของธนาคารแห่งประเทศไทย

เนื่องจากปัจจัยสำคัญที่ส่งผลต่อการเคลื่อนไหวของค่าเงินบาทในระยะสั้นก็คือการไหลเข้าออกของเงินทุนต่างประเทศ โดยเฉพาะเงินทุนที่เข้ามาลงทุนในหลักทรัพย์ที่มักผันผวนไปตามสถานการณ์ต่างๆ ทำให้ธนาคารแห่งประเทศไทยมีการออกมาตรการดูแลค่าเงินบาทที่มุ่งเน้นไปที่การดูแลการเคลื่อนย้ายเงินทุนต่างชาติ

ในการแข็งค่าของค่าเงินบาทในครั้งนี้ เมื่อเปรียบเทียบข้อมูลเงินทุนต่างประเทศไหลเข้าสุทธิในเดือนมิถุนายน จะพบว่าปริมาณเงินทุนต่างประเทศที่เข้ามาในตลาดหลักทรัพย์และพันธบัตรรวมกันเกือบแตะระดับ 120,000 ล้านบาท โดยมีเงินทุนเคลื่อนย้ายเข้าตลาดหลักทรัพย์ 43,000 ล้านบาท ตลาดพันธบัตรระยะสั้น 44,000 ล้านบาท และตลาดพันธบัตรระยะยาว 31,000 ล้านบาท นับว่าเป็นมูลค่าสูงที่สุดในรอบ 21 เดือน

โดยหากมองในภาพรวมการจัดการดูแลค่าเงินบาทในช่วง 15 ปีที่ผ่านมา จะเห็นว่ามีการนำมาตรการที่สำคัญออกมาใช้หลักๆ 5 รูปแบบ คือ 1) มาตรการดำรงเงินสำรองเงินนำเข้า (URR) ที่บังคับใช้แก่นักลงทุนต่างชาติ ในปี 2006 2) การเก็บภาษีการลงทุนในตราสารหนี้ ในปี 2010 3) การสนับสนุนให้เกิดการลงทุนในต่างประเทศของไทย ในปี 2013 4) การลดการออกพันธบัตรระยะสั้นของธนาคารแห่งประเทศไทย ในปี 2017 และ 5) มาตรการป้องปรามกำไรค่าเงินบาท ในปี 2017 ซึ่งแต่ละมาตรการมีผลกระทบต่อการเปลี่ยนแปลงเงินทุนและค่าเงินบาท ดังนี้

2006 : มาตรการดำรงเงินสำรองเงินนำเข้า (URR)

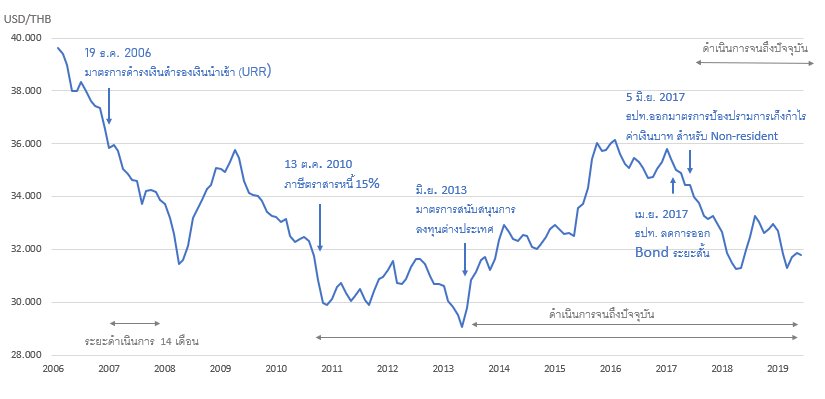

มาตรการดำรงเงินสำรองเงินนำเข้า (URR) เป็นมาตรการที่ทางธนาคารแห่งประเทศไทยนำมาใช้ช่วงปี 2006 ซึ่งเป็นช่วงที่ค่าเงินบาทปรับแข็งตัวจากระดับ 40 บาท/ดอลลาร์สหรัฐฯ ในช่วงต้นปี มาอยู่ในระดับ 36.5 บาท/ดอลลาร์สหรัฐฯ ในช่วงปลายปีเดียวกัน มาตรการนี้บังคับให้สถาบันการเงินที่รับซื้อหรือแลกเปลี่ยนเงินตราต่างประเทศเป็นเงินบาท ในวงเงินตั้งแต่ 20,000 เหรียญสหรัฐขึ้นไป จำเป็นต้องกันเงินสำรองเป็นเงินตราต่างประเทศไว้จำนวน 30% ของจำนวนที่แลกเปลี่ยน หลังจากนั้นเมื่อผ่านเวลาไป 1 ปี สถาบันการเงินจึงจะคืนเงิน 30 % ให้นักลงทุน โดยมาตรการนี้มีการดำเนินการตั้งแต่เดือนธันวาคม 2006 จนถึง เดือนกุมภาพันธ์ 2008 รวมระยะเวลาทั้งสิ้นประมาณ 14 เดือน

การดำเนินการของมาตรการนี้ สอดคล้องกับสถานการณ์ในขณะนั้นที่ต้องการสกัดเงินทุนต่างชาติที่เข้ามาลงทุนและเก็งกำไรในระยะสั้น ก่อให้เกิดการไหลเข้าของเงินทุนต่างชาติเป็นจำนวนมาก สาเหตุที่ตลาดไทยเป็นที่สนใจของนักลงทุนนั้นมาจากผลตอบแทนที่ดีของหุ้นไทย และอัตราดอกเบี้ยพันธบัตรของไทยที่อยู่ในระดับที่สูง อีกทั้งนักลงทุนยังได้ผลประโยชน์จากการลดลงของค่าเงินบาทเมื่อนำเงินทุนกลับประเทศ

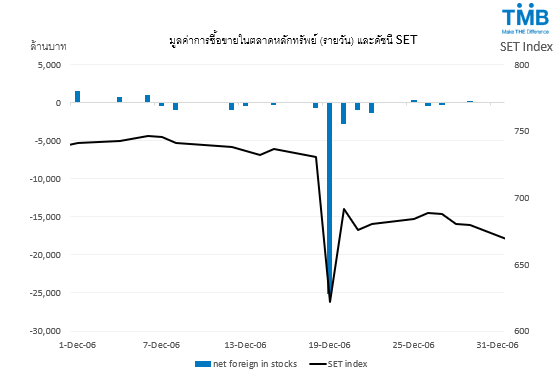

อย่างไรก็ตามภายหลังจากการประกาศใช้มาตรการนี้ในวันที่ 18 ธ.ค. 2549 ก็เกิดผลเสียต่อตลาดหุ้นไทยอย่างหนัก ส่งผลให้นักลงทุนต่างชาติถอนการลงทุนกว่า 25,000 ล้านบาท และทำให้ดัชนีตกลงไป 108 จุด ในวันที่ 19 ธ.ค. 2549 จนต้องมีการยกเว้นการบังคับใช้มาตรการนี้ต่อเงินทุนที่ลงทุนในตลาดหลักทรัพย์ โดยยังคงไว้สำหรับการลงทุนในรูปแบบอื่นๆ

จากการวิเคราะห์ผลกระทบที่เกิดขึ้นจากมาตรการดำรงเงินสำรองเงินนำเข้า (URR) จะพบว่า ในช่วงเดือนธันวาคมที่มีการออกมาตรการทำให้เกิดการไหลออกเงินทุนต่างประเทศเป็นจำนวนมาก สังเกตุได้จากปริมาณเงินทุนไหลเข้าสุทธิในตลาดหุ้นที่ลดลงอย่างมาก โดยตลอดทั้งเดือนยอดเงินสุทธิติดลบอยู่ที่ระดับ 30,000 ล้านบาท

อย่างไรก็ตาม หากเราพิจารณาประมาณเงินทุนไหลเข้าในเดือนถัดๆไป จะพบว่ามาตรการไม่สามารถจัดการเงินทุนต่างชาติได้ในระยะยาวภายหลังจากการบังคับใช้ได้ เนื่องจากปริมาณเงินทุนไหลเข้าสุทธิกลับมาอยู่ในระดับที่ใกล้เคียงกับช่วงเดือนกันยายนและตุลาคม ก่อนหน้าการบังคับใช้มาตรการ

ยิ่งไปกว่านั้น มาตรการนี้ประสบความล้มเหลวต่อการจัดการค่าเงินบาท เนื่องจากอัตราค่าเงินบาทยังคงแข็งค่าต่อเนื่องภายหลังจากการนำมาตรการนี้มาใช้ โดยค่าเงินบาทไทยมีการแข็งค่าต่อเนื่องตลอดการดำเนินการของมาตรการนี้จนถึงเดือนกุมภาพันธ์ ปี 2008 ซึ่งอัตราแลกเปลี่ยนในขณะนั้นตกลงมาถึงระดับ 33.2 บาท/ดอลลาร์สหรัฐฯ

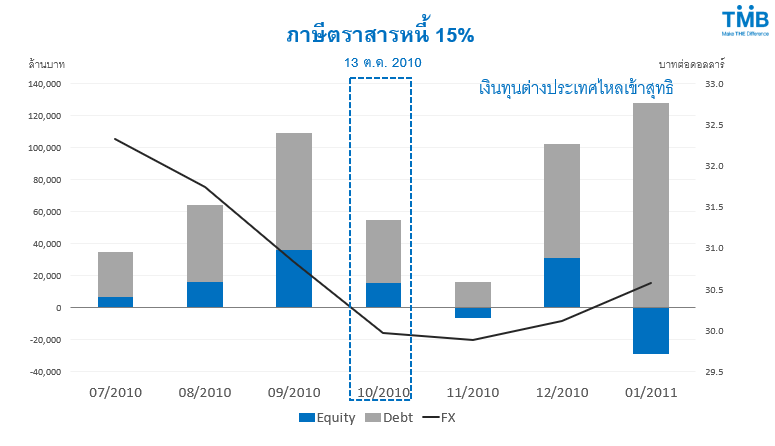

2010: ภาษีตราสารหนี้ 15%

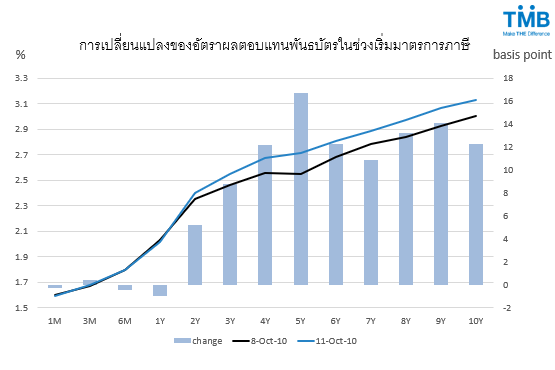

ในช่วงปี 2010 เป็นอีกครั้งที่เกิดการแข็งค่าของอัตราค่าเงินบาทอย่างรุนแรงโดยปรับลงมาอยู่ที่ 30 บาท/ดอลลาร์สหรัฐฯ ในช่วงปลายปี จากที่อยู่ในระดับ 33 บาท/ดอลลาร์สหรัฐฯ ในช่วงต้นปี มาตรการที่ถูกนำมาใช้ในครั้งนั้น คือการเก็บภาษีบนผลกำไรจากการลงทุนของเงินทุนต่างชาติ โดยมีการอนุมัติมาตรการออกมาในวันที่ 12 ตุลาคม 2010 โดยให้เก็บภาษี 15% จากดอกเบี้ยและกำไรที่ได้จากการขายตราสารหนี้ของนักลงทุนต่างชาติ แต่จะไม่ได้นำกำไรก้อนใหญ่จากอัตราแลกเปลี่ยนมาคำนวณด้วย มาตรการนี้มีเป้าหมายให้เกิดการเสียภาษีที่เท่าเทียมกันของนักลงทุนไทยและนักลงทุนต่างชาติ และเพิ่มต้นทุนให้แก่เหล่านักลงทุนที่คิดจะมาสร้างกำไรในระยะสั้นในตลาดตราสารหนี้ไทย ผลของมาตรการภาษีที่ออกมา ส่งผลให้อัตราผลตอบแทนพันธบัตร (Bond yield) ได้ปรับเพิ่มขึ้นอย่างมากกว่า 10% ในพันธบัตรระยะยาว

เมื่อศึกษาเงินทุนต่างประเทศที่ไหลเข้าไทย โดยแบ่งประเภทเป็นการลงทุนในตราสารทุนและตราสารหนี้ จะพบว่า มาตรการภาษีที่เก็บจากการลงทุนในตราสารหนี้ สามารถลดจำนวนเงินทุนไหลเข้าได้ในระยะสั้น โดยปริมาณเงินทุนไหลเข้าตลาดตราสารหนี้ในเดือนตุลาคม (ที่มีการออกมาตรการ) และเดือนพฤศจิกายนลดลงอย่างชัดเจน โดยในเดือนพฤศจิกายน ปริมาณเงินทุนไหลเข้าสู่ตลาดตราสารหนี้อยู่ที่ระดับ 15,000 ล้านบาท ลดลงจากเดือนกันยายนที่อยู่ที่ 72,000 ล้านบาท

ถึงแม้มูลค่าเงินทุนต่างประเทศจะไหลกลับเข้ามาเพิ่มอีกในปี 2011 มาตรการภาษีตราสารหนี้นั้น สามารถส่งผลช่วยให้เกินการเปลี่ยนแปลงต่ออัตราแลกเปลี่ยน ยังจะเห็นได้ว่า ภายหลังจากการออกมาตรการนี้ การแข็งค่าของเงินบาทชะลอลง เงินบาทมีการอ่อนค่ากลับมากลับมาอยู่ที่ระดับ 30.5 บาท/ดอลลาร์สหรัฐฯในช่วงต้นปี 2011

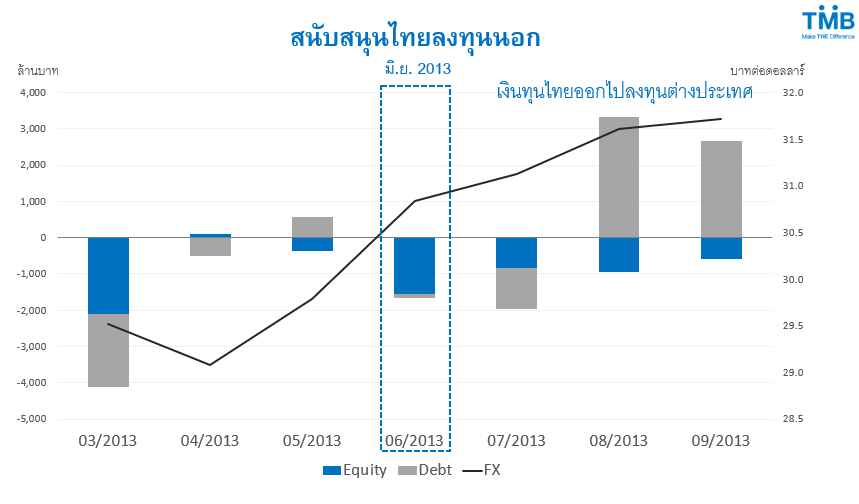

2013 : มาตรการส่งเสริมการลงทุนต่างประเทศ

สืบเนื่องด้วยค่าเงินบาทในช่วงต้นปี 2013 ค่าเงินบาทของไทยมีการแข็งค่าจากระดับ 30.5 บาท/ดอลลาร์สหรัฐฯ ลงมาอยู่ที่ 29 บาท/ดอลลาร์สหรัฐฯ ทำให้มีแรงกดดันต่อธนาคารแห่งประเทศไทย ถึงการดำเนินงานดูแลอัตราแลกเปลี่ยน นโยบายสำคัญที่เกิดขึ้นในช่วงปีนี้ คือการปรับปรุงแผนแม่บทเงินทุนเคลื่อนย้าย เพื่อสนับสนุนให้นักลงทุนชาวไทยสามารถย้ายเงินออกไปลงทุนในต่างประเทศได้ง่ายขึ้น โดยมีการผ่อนคลายให้บุคคลธรรมดาสามารถลงทุนโดยตรงในต่างประเทศได้ไม่จำกัดวงเงิน และผ่อนคลายให้ผู้ลงทุนสถาบันสามารถลงทุนในตราสารในต่างประเทศและอนุพันธ์ได้ไม่จำกัดวงเงิน

มาตรการส่งเสริมการลงทุนต่างประเทศ เป็นมาตรการที่แตกต่างจากมาตรการอื่นๆก่อนหน้า เนื่องจากเป็นการให้ความสำคัญแก่การเพิ่มปริมาณเงินทุนไหลออกของประเทศ มุ่งให้เกิดความสมดุลของเงินบาทที่เพิ่มมากขึ้น ภายหลังการมีมาตรการสนับสนุนการลงทุนในต่างประเทศ มูลค่าทุนไทยที่ไหลออกเพิ่มสูงมากขึ้น (ในการลงทุนต่างประเทศ มูลค่าการไหลออกของทุน พิจารณาจากมูลค่าที่เป็นบวก) ทิศทางของค่าเงินบาทก็อ่อนค่ากลับมาในช่วงครึ่งปีหลังของปี 2013 แม้มาตรการนี้อาจจะไม่ใช่มาตรการที่สอดคล้องกับประเด็นเงินทุนไหลเข้าที่กำลังเกิดขึ้นอยู่ในขณะนี้ แต่ก็เป็นมาตรการกระตุ้นให้เกินการไหลออกของเงินทุนที่ได้ผล

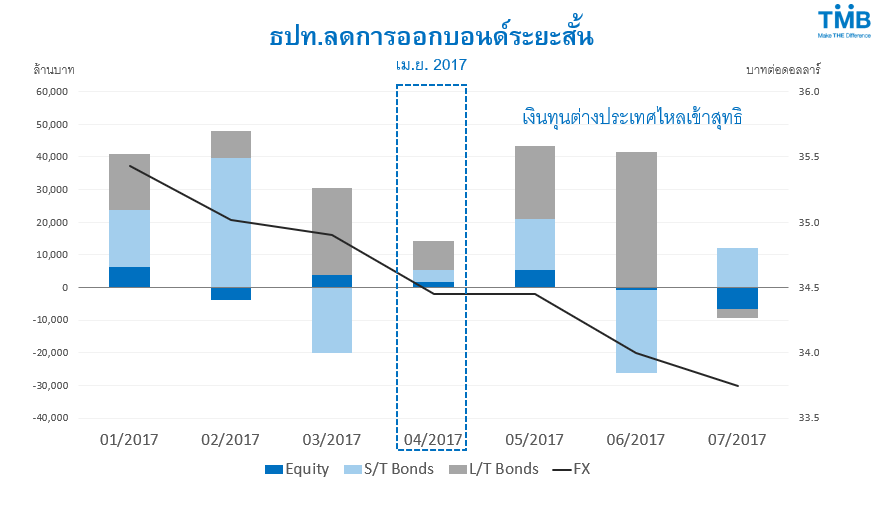

2017 : ธปท. ลดการออกพันธบัตรระยะสั้น

การแข็งค่าของค่าเงินบาทในช่วงต้นปี 2017 และการไหลเข้าของเงินทุนต่างชาติที่เข้ามาถือเงินบาทอย่างต่อเนื่อง ก่อให้เกิดความกังวลอัตราแลกเปลี่ยน ทางธนาคารแห่งประเทศไทย จึงได้มีการออกมาตรการลดการออกพันธบัตรระยะสั้น การลดพันธบัตรระยะสั้น มีสาเหตุเนื่องมาจาก พันธบัตรระยะสั้นของไทยเป็นที่ดึงดูดของนักลงทุนต่างชาติ ที่มีเป้าหมายนำเงินเข้ามาเพื่อย้ายเงินหนีจากความไม่แน่นอนของตลาดโลกและหวังนำเงินเข้ามาในระยะสั้นเพื่อรับผลตอบแทน นักลงทุนต่างชาติมองว่าเงินบาทเป็นสินทรัพย์ปลอดภัย เนื่องจากไทยมีมูลค่าการเกินดุลบัญชีเดินสะพัดที่สูง การลดการออกพันธบัตรระยะสั้น จึงเป็นการสกัดนักลงทุนกลุ่มนี้ และลดจำนวนเงินทุนต่างชาติที่ไหลเข้าสู่ประเทศ โดย ธปท.ได้ลดวงเงินการออกพันธบัตรระยะสั้น 3 เดือน และ 6 เดือน ลงประเภทละ 1 หมื่นล้านบาทต่อสัปดาห์

ผลการดำเนินการของมาตรการลดการออกพันธบัตรระยะสั้น หากดูละเอียดแยกประเภทเงินทุนต่างชาติที่ไหลเข้าสู่ตลาดพันธบัตรระยะสั้น และพันธบัตรระยะยาว จะเห็นว่ามาตรการนี้ไม่สามารถลดเงินทุนที่ไหลเข้าสู้ตลาดพันธบัตรระยะสั้นได้อย่างชัดเจน เพราะในช่วงภายหลังการออกมาตรการ ทิศทางการไหลของเงินทุนแต่ละเดือนมีการเคลื่อนไหวแตกต่างกัน ไม่ได้มีแนวโน้มที่ลดลงอย่างชัดเจน

นอกจากนี้ มาตรการลดการออกพันธบัตรระยะสั้น ไม่สามารถชะลอการแข็งค่าของเงินบาทได้ เนื่องจาก ไม่ได้ส่งผลต่อตลาดพันธบัตรระยะยาว ที่สุดท้ายแม้จะมีการดำเนินการมาตรการนี้ออกมา เงินทุนต่างประเทศยังคงไหลเข้าตลาดพันธบัตรระยะยาว และส่งผลให้ค่าเงินบาทแข็งค่าต่อเนื่องต่อไปจนถึงกลางปี 2018

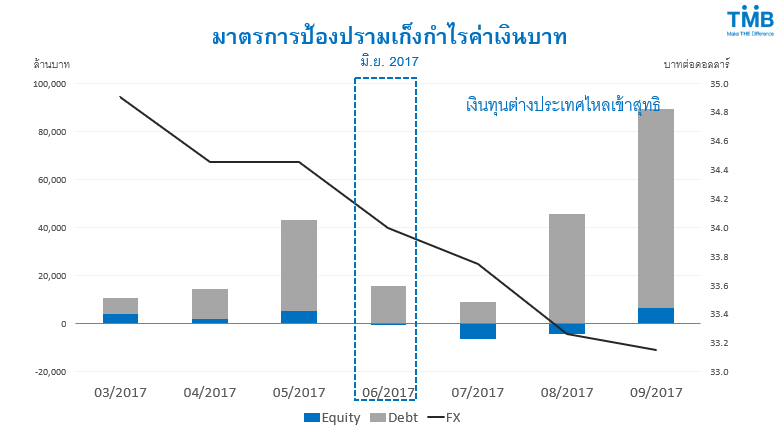

2017 : มาตรการป้องปรามการเก็งกำไรค่าเงินบาท

ในช่วงปีเดียวกัน ธนาคารแห่งประเทศไทย ได้มีการออกมาตรการป้องปรามการเก็งกำไรค่าเงินบาท ซึ่งมีวัตถุประสงค์ เพื่อต้องการควบคุมการทำธุรกรรมที่เกี่ยวข้องกับเงินบาทของผู้มีถิ่นที่อยู่นอกประเทศ (Non-resident) โดยได้ดำเนินการในส่วนการจำกัดการนำเข้าเงินลงทุน การดูแลบัญชี NRBA และบัญชี NRBS และการดูแลธุรกรรม Non-Deliverable Forward และ ของ การจำกัดการปล่อยสภาพคล่องเงินบาท ที่กำหนดให้สถาบันการเงินสามารถปล่อยกู้แก่นักลงทุนที่ไม่มีแผนการลงทุนรองรับ ได้ไม่เกิน 600 ล้านบาท

แม้จากข้อมูลในช่วงการปรับมาตรการการควบคุมการเก็งกำไร ไม่แสดงผลให้เห็นต่อการเปลี่ยนแปลงเงินทุนต่างประเทศสุทธิและอัตราค่าเงินบาท แต่ก็เป็นมาตรการสำคัญที่มุ่งประเด็นไปที่มาตรการอื่นไม่ได้ดำเนินการ การดำเนินการมาตรการป้องปรามเหล่านี้ เป็นมาตรการที่มุ่งเน้นแก้ปัญหาการเก็งกำไรค่าเงินของนักลงทุนต่างชาติที่ก่อให้เกิดความผันผวนของค่าเงินบาท เนื่องจากนักลงทุนจะมีการเคลื่อนย้ายเงินทุนเพื่อการเก็งกำไร จึงมีความจำเป็นที่จะต้องอาศัยมาตรการนี้เพื่อควบคุมการเคลื่อนย้ายเงินทุนที่ไม่สอดคล้องกับการลงทุนและสภาพเศรษฐกิจไทย

จะเห็นได้ว่า การดำเนินมาตรการดูแลค่าเงินบาทผ่านการควบคุมเงินทุนไหลเข้าออกที่ผ่านมา บางมาตรการอาจมีส่วนช่วยชะลอการแข็งค่าของเงินบาทได้บ้าง อย่างไรก็ตาม มาตรการเหล่านี้อาจส่งผลต่อค่าเงินบาทได้เพียงระยะสั้นๆ โดยแนวโน้มระยะยาวยังคงเป็นผลมาจากปัจจัยพื้นฐานด้านต่างประเทศอย่างปริมาณดุลบัญชีเดินสะพัดและการขยายตัวทางเศรษฐกิจเป็นหลัก

ทั้งหมดนี้ เป็นบทเรียนที่ทางธนาคารแห่งประเทศไทยควรต้องพิจารณา ก่อนการเลือกใช้มาตรการในการดูแลค่าเงินบาท

เป็นบทบาทที่สำคัญของธนาคารแห่งประเทศไทย ที่ต้องพิจารณาก่อนที่จะมีการดำเนินมาตรการใดๆ เพื่อเข้ามาดูแลอัตราแลกเปลี่ยน สิ่งสำคัญที่ควรพิจารณาก่อนการเลือกใช้แต่ละมาตรการมาแก้ปัญหา คือ ควรมีการพิจารณามาตรการที่ส่งผ่านไปยังการปรับเปลี่ยนอัตราแลกเปลี่ยนได้จริง ให้ผลลัพท์ได้อย่างทันท่วงที และที่สำคัญ ควรพิจารณาความคุ้มค่าของนโยบาย โดยคำนึงถึงผลกระทบต่อตลาดอื่นๆ อันจะส่งผลกระทบต่อเนื่องต่อไปถึงเศรษฐกิจไทยในภาพรวม