จักรี คูสกุล [email protected] ธนาคารแห่งประเทศไทย

บทความนี้กลั่นกรองเนื้อหาจากบทความ aBRIDGEd ฉบับเต็มเรื่อง “Friends or Foes: Foreign Flows in the Thai Government Bond Market” เผยแพร่ในเว็บไซต์สถาบันวิจัยเศรษฐกิจป๋วย อึ๊งภากรณ์

นับเป็นเวลาเกือบสองทศวรรษ ที่ภาครัฐเริ่มลุกขึ้นมาพัฒนาตลาดตราสารหนี้ไทยอย่างจริงจัง หลังจากวิกฤติเศรษฐกิจปี 40 ได้แสดงให้เห็นถึงความสำคัญของการพัฒนาให้ประเทศมีแหล่งเงินทุนที่หลากหลาย เพื่อให้ภาคการเงินเป็น “แรงส่งเสริม” และไม่ใช่ “อุปสรรค” ต่อการเติบโตทางเศรษฐกิจของประเทศ

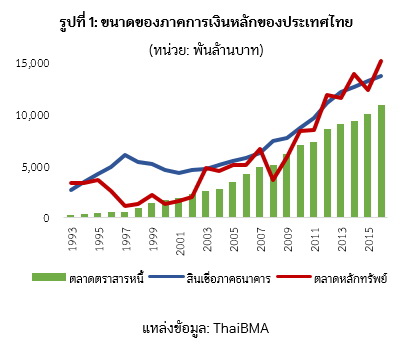

จากความพยายามของหลายภาคส่วน ทำให้ตลาดตราสารหนี้ไทยเติบโตอย่างก้าวกระโดด ปัจจุบันตลาดมี “ขนาด” ใหญ่ไม่ทิ้งห่างภาคธนาคารและตลาดหลักทรัพย์ ที่เป็นภาคการเงินดั้งเดิมของประเทศ (รูปที่ 1) นอกจากนี้ ตลาดตราสารหนี้ยังมี “บทบาท” ที่สำคัญต่อระบบเศรษฐกิจการเงินไทยเพิ่มขึ้นเรื่อยๆ โดยเป็นทั้งช่องทางที่ภาครัฐใช้ระดมทุนเพื่อใช้จ่าย เป็นช่องทางที่ภาคเอกชนใช้ในการระดมทุนและลงทุน ตลอดจนเป็นหนึ่งในตลาดที่ธนาคารกลางใช้ในการดำเนินนโยบายการเงินผ่านการทำธุรกรรมในตลาดการเงิน (open market operations)

ด้วยระดับความสำคัญที่เพิ่มขึ้นอย่างต่อเนื่องนี้ ทำให้ “ภาวะ” ของตลาดตราสารหนี้ ทั้งในด้านระดับราคา ความผันผวน และสภาพคล่อง น่าจะมีผลต่อภาคเศรษฐกิจและภาคการเงินไทยอย่างมีนัยสำคัญ ยกตัวอย่างเช่น หากอัตราผลตอบแทนพันธบัตรปรับเพิ่มขึ้น ก็อาจทำให้รัฐบาลและภาคเอกชนต้องมีภาระค่าใช้จ่ายในการระดมทุนเพิ่มขึ้น หรือในมุมของผู้ลงทุนในตราสาร การปรับลดลงของราคาพันธบัตรก็อาจส่งผลให้นักลงทุนกลุ่มนี้ขาดทุนจากมูลค่าพอร์ตที่ปรับลดลงได้

ในงานวิจัยของผู้เขียน จึงได้พยายามฉายสปอตไลต์ไปที่ตลาดนี้ เพื่อให้เรามีความเข้าใจและเห็นภาพมากขึ้นว่า 1) ตลาดตราสารหนี้ไทยมีโครงสร้างเป็นอย่างไร และ 2) อะไรคือปัจจัยที่ส่งผลต่อภาวะด้านราคาของตลาดนี้ โดยสามารถสรุปประเด็นสำคัญได้ดังนี้

1) โครงสร้างตลาดตราสารหนี้ไทย

1.1 มิติผู้ระดมทุน

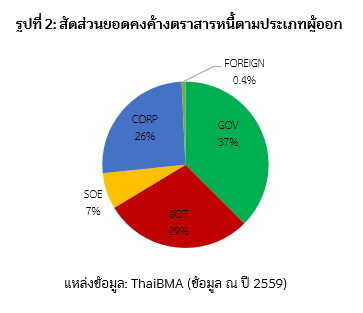

เมื่อพิจารณาตลาดตราสารหนี้ไทยตามประเภทผู้ออก หรือด้านอุปทาน ในรูปที่ 2 จะเห็นได้ว่า มีหลายภาคส่วนในระบบเศรษฐกิจไทยที่พึ่งพิงตลาดตราสารหนี้เป็นช่องทางระดมทุน ไม่ว่าจะเป็นรัฐบาลไทย รัฐวิสาหกิจ หรือภาคเอกชน นอกจากนี้ ธนาคารแห่งประเทศไทยยังมีการออกพันธบัตรอย่างต่อเนื่องเพื่อดูแลให้ปริมาณเงินในระบบอยู่ในระดับที่เหมาะสมกับความต้องการของภาคเศรษฐกิจจริง (สำหรับผู้อ่านที่สนใจว่า การออกพันธบัตรของธนาคารแห่งประเทศไทยเกี่ยวอะไรกับการบริหารปริมาณเงินในระบบ สามารถอ่านบทความของธนาคารแห่งประเทศไทยที่อธิบายเรื่องนี้ไว้อย่างละเอียด)

1.2 มิติผู้ลงทุน

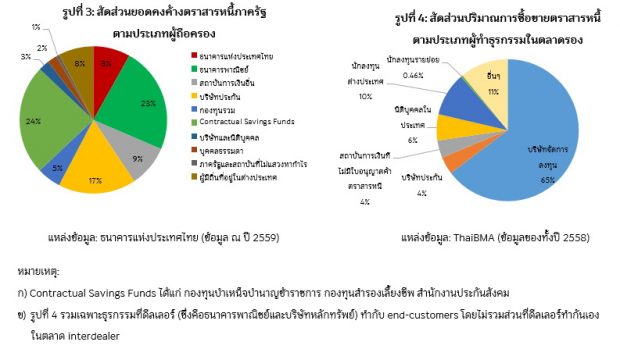

สำหรับผู้ลงทุนในตลาดตราสารหนี้ หรือด้านอุปสงค์ หากพิจารณาจากข้อมูลประเภทผู้ถือครองในรูปที่ 3 และข้อมูลปริมาณการซื้อขายในตลาดรองในรูปที่ 4 จะเห็นได้ว่าตลาดตราสารหนี้ไทยเป็นช่องทางลงทุนที่ได้รับความสนใจจากนักลงทุนหลากหลายประเภท โดยนอกจากธนาคารพาณิชย์ที่ทำหน้าที่เป็นตัวกลางการซื้อขายในตลาดรอง และธนาคารแห่งประเทศไทยที่ต้องซื้อพันธบัตรเข้าพอร์ตเพื่อทำ open market operations แล้ว ผู้เล่นที่เป็นลูกค้าจริงๆ หรือที่เรียกว่า “end-customers” มีอยู่หลายประเภทด้วยกัน ไม่ว่าจะเป็น กองทุนบําเหน็จบํานาญข้าราชการ กองทุนสํารองเลี้ยงชีพ สํานักงานประกันสังคม บริษัทประกัน กองทุนรวม บริษัทและนิติบุคคล นักลงทุนรายย่อย และนักลงทุนต่างชาติ

2) ปัจจัยที่มีอิทธิพลต่อภาวะด้านราคาของตลาดตราสารหนี้ไทย

จากข้อมูลข้างต้น คงปฏิเสธไม่ได้ว่า ตลาดตราสารหนี้มีความเกี่ยวโยงโดยตรงกับหลายภาคส่วนในระบบเศรษฐกิจการเงินไทย ทำให้มีความเป็นไปได้สูงที่ภาวะของตลาดนี้จะมีนัยต่อภาวะเศรษฐกิจการเงินของประเทศ ด้วยเหตุนี้ ผู้เขียนจึงได้ทำการศึกษาว่า ปัจจัยใดบ้างเป็นปัจจัยที่มีอิทธิพลต่อการเปลี่ยนแปลงของราคาตราสาร (โดยเน้นการศึกษาไปที่ราคาพันธบัตรรัฐบาล) โดยศึกษาปัจจัยสองกลุ่มหลัก ได้แก่ ก) ปัจจัยพื้นฐานทางเศรษฐกิจและการเงิน หรือ “fundamental factors” และ ข) ปัจจัยแรงซื้อขายของนักลงทุนในตลาด หรือที่เรียกว่า “order flow” โดยมีข้อสรุป 2 ข้อ ดังนี้

2.1 ราคาพันธบัตรรัฐบาลไทย ได้รับอิทธิพลจากปัจจัยทางเศรษฐกิจและการเงินหลายปัจจัย

ราคาพันธบัตรรัฐบาลไทย ถูกกำหนดโดยปัจจัยทางเศรษฐกิจและการเงินหลายปัจจัย ทั้งปัจจัยภายในประเทศ ได้แก่ การคาดการณ์ทิศทางอัตราดอกเบี้ยนโยบาย ปริมาณพันธบัตรในตลาด ความเสี่ยงด้านเครดิตของประเทศ ตลอดจนความเสี่ยงด้านอัตราแลกเปลี่ยน และปัจจัยภายนอกประเทศ ได้แก่ ภาวะการเงินโลก (global monetary condition ที่สะท้อนโดยอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ ระยะยาว) และภาวะความเสี่ยงโลก (global risk aversion ที่สะท้อนโดยดัชนีความผันผวนในตลาดหลักทรัพย์ในต่างประเทศ)

ทั้งนี้ มีข้อสังเกตเพิ่มเติมว่า ปัจจัยเหล่านี้ส่งผลต่อราคาพันธบัตรแตกต่างกัน ขึ้นอยู่กับช่วงอายุของพันธบัตร กล่าวคือ สำหรับราคาพันธบัตรระยะสั้นๆ เช่น ระยะ 6 เดือน ปัจจัยหลักที่มีผลต่อราคาคือปัจจัยการคาดการณ์ทิศทางอัตราดอกเบี้ยนโยบาย ในขณะที่ สำหรับพันธบัตรระยะกลางและระยะยาว (เช่น ระยะ 3 ปี และ 10 ปี) พบว่า ปัจจัยภายนอก ทั้งภาวะการเงินและภาวะความเสี่ยงโลก มีผลต่อการเคลื่อนไหวของราคาพันธบัตรไม่แพ้ปัจจัยภายในประเทศเลย

2.2 แรงซื้อขายของนักลงทุนต่างชาติมีผลต่อราคาพันธบัตรไทยอย่างมีนัยสำคัญ

อิทธิพลของปัจจัยด้านแรงซื้อขายต่อราคาพันธบัตร ขึ้นอยู่กับช่วงอายุของพันธบัตรเช่นกัน นอกจากนี้ ยังขึ้นอยู่กับประเภทของนักลงทุนอีกด้วย กล่าวคือ แรงซื้อขายสุทธิของนักลงทุนต่างประเทศมีผลต่อราคาพันธบัตรระยะกลางและระยะยาว แต่ไม่มีผลต่อราคาพันธบัตรระยะสั้น ขณะที่ไม่พบว่าแรงซื้อขายสุทธิของนักลงทุนในประเทศมีผลต่อราคาพันธบัตรอย่างมีนัยสำคัญ

3) ความท้าทายเชิงนโยบาย

โดยสรุป การศึกษานี้ชี้ให้เห็นว่า ปัจจัยภายนอกประเทศมีอิทธิพลต่อภาวะการเงินในประเทศของเราไม่น้อยเลย ทั้งจากปัจจัยภาวะการเงินและภาวะความเสี่ยงโลก และจากปัจจัยกระแสเงินทุนเคลื่อนย้ายของนักลงทุนต่างชาติ

ภายใต้บริบทนี้ นัยเชิงนโยบายที่ตามมามี 2 เรื่องหลักด้วยกัน คือ

1) อิทธิพลของปัจจัยภายนอก ส่งผลให้ผู้ดำเนินนโยบายการเงินต้องเผชิญกับความท้าทายที่เพิ่มมากขึ้น กล่าวคือ หากปัจจัยภายนอกมีความผันผวนต่อเนื่อง ก็อาจส่งผลให้ประสิทธิผลของการส่งผ่านนโยบายการเงินผ่านช่องทางราคาสินทรัพย์ถูกลดทอนลงได้

2) ในมิติของเสถียรภาพการเงิน หากปัจจัยต่างประเทศมีการเปลี่ยนแปลงอย่างกะทันหัน จนทำให้ราคาพันธบัตรผันผวนตามอย่างรุนแรง (เช่น ในช่วง Taper Tantrum ในปี 2557 ที่อัตราผลตอบแทนพันธบัตรปรับเพิ่มขึ้นกว่า 100 basis point ภายในเวลาไม่กี่เดือน) ก็อาจส่งผลกระทบต่อผู้ลงทุนจนก่อให้เกิดความเสี่ยงต่อเสถียรภาพการเงิน

จากความท้าทายที่เพิ่มขึ้น ผู้ดำเนินนโยบายควรมีเครื่องมือที่เหมาะสม ทั้งในแง่การติดตามและจัดการกับผลกระทบของปัจจัยดังกล่าว ตลอดจนให้ความสำคัญกับการรักษาขีดความสามารถในการดำเนินนโยบาย (policy space) เพื่อใช้ในสถานการณ์คับขัน

หมายเหตุ:ข้อคิดเห็นที่ปรากฏในบทความนี้เป็นความเห็นของผู้เขียน ซึ่งไม่จำเป็นต้องสอดคล้องกับความเห็นของสถาบันวิจัยเศรษฐกิจป๋วย อึ๊งภากรณ์