เมื่อวันที่ 31 พฤษภาคม 2560 ที่ผ่านมา สำนักงานกองทุนสนับสนุนการวิจัย(สกว.) จัดประชุมนำเสนอผลงานวิจัยโครงการ “การปฏิรูปงบประมาณเพื่อเพิ่มความโปร่งใสให้กับการดำเนินนโยบายกึ่งการคลัง” ประกอบด้วยโครงการศึกษา 5 โครงการ ได้แก่

- ความโปร่งใสทางการคลัง : ในระบบงบประมาณและการกู้เงินนอกระบบงบประมาณโดย รศ.ดร.ศาสตรา สุดสวาสดิ์ คณะพัฒนาการเศรษฐกิจ สถาบันบัณฑิตพัฒน บริหารศาสตร์(นิด้า) และ ดร.ฐิติมา ชูเชิด ธนาคารแห่งประเทศไทย

- ความโปร่งใสทางการคลังของเงินทุนหมุนเวียนนอกงบประมาณ โดย ผศ.ดร.อมรรัตน์ อภินันท์มหกุล” คณะพัฒนาการเศรษฐกิจ สถาบันบัณฑิตพัฒนบริหารศาสตร์(นิด้า) ,ดร.พิสิทธิ์ พัวพันธ์ ,และ ดร.กุสุมา คงฤทธิ์ สำนักงานเศรษฐกิจการคลัง กระทรวงการคลัง

- ความโปร่งใสทางการคลังของรัฐวิสาหกิจที่ไม่ใช่สถาบันการเงิน โดย ผศ.ดร.ประสพโชค มั่งสวัสดิ์ , ผศ.ดร.สันติ ชัยศรีสวัสดิ์สุข คณะพัฒนาการเศรษฐกิจ สถาบันบัณฑิตพัฒนบริหารศาสตร์(นิด้า)

- ความโปร่งใสทางการคลังของสถาบันการเงินเฉพาะกิจ โดย อ.ดร.อธิภัทร มุทิตาเจริญ คณะเศรษฐศาสตร์ จุฬาลงกรณ์มหาวิทยาลัย และ ดร.กนต์ธีร์ นุชสุวรรณ สำนักงานเศรษฐกิจการคลัง กระทรวงการคลัง

- ความโปร่งใสทางการคลังขององค์กรปกครองส่วนท้องถิ่น โดย อ.ดร.ภาวิน ศิริประภานุกูล คณะเศรษฐศาสตร์ มหาวิทยาลัยธรรมศาสตร์ และ อ.ดร. ฐิติเทพ สิทธิยศ คณะพาณิชยศาสตร์และการบัญชี จุฬาลงกรณ์มหาวิทยาลัย

ดร.กุสุมา คงฤทธิ์ นักวิจัยสำนักงานเศรษฐกิจการคลัง กระทรวงการคลัง นำเสนอผลงานวิจัยความโปร่งใสทางการคลังของ “เงินทุนหมุนเวียนนอกงบประมาณ” ว่า ทุนหมุนเวียนนอกงบประมาณถือเป็นเครื่องมือทางการคลังที่สำคัญของรัฐบาลในการดำเนินนโยบาย เนื่องจากไม่ผูกยึดกับกฏระเบียบราชการและมีความคล่องตัวในการเบิกจ่าย

ดังนั้นจะเห็นว่า การใช้ทุนหมุนเวียนอกงบประมาณจะถูกนำมาใช้เพื่อกระตุ้นการเจริญเติบโตทางเศรษฐกิจ การส่งเสริมสวัสดิการสังคม การกระจายรายได้ และการสนับสนุนนโยบายอื่นๆ ของรัฐบาล

ปีงบประมาณ 2558 พบว่า ประเทศไทยมีทุนหมุนเวียนนอกงบประมาณทั้งสิ้นประมาณ 114 กองทุน โดยได้รับการสนับสนุนจากเงินงบประมาณรายจ่ายประมาณร้อยละ 23.5 ของงบประมาณรายจ่ายทั้งหมด หมายความว่า 1 ใน 4 ของงบประมาณรายจ่ายทั้งหมด ถูกนำมาใช้สนับสนุนทุนหมุนเวียนนอกงบประมาณ หรือประมาณร้อยละ 4.5 ของผลิตภัณฑ์มวลรวมในประเทศ (จีดีพี)

นอกจากนี้ ในพระราชบัญญัติการบริหารทุนหมุนเวียน พ.ศ. 2558 ได้กล่าวถึงการจัดตั้งทุนหมุนเวียนว่า ปัจจุบันมีการจัดตั้งเป็นจำนวนมาก ช่วยให้เกิดความคล่องตัวในการบริหารงานของหน่วยราชการที่เกี่ยวข้อง อย่างไรก็ดี ยังมีปัญหาเรื่องการขาดประสิทธิภาพและยังไม่เป็นที่แน่ชัดว่าการใช้ทุนหมุนเวียนเป็นไปตามวัตถุประสงค์ที่ตั้งมาแต่แรกหรือไม่

ดังนั้น งานศึกษานี้ได้ทำการวิเคราะห์บทบาทของทุนหมุนเวียนนอกงบประมาณต่อการดำเนินนโยบายของภาครัฐ และพิจารณาประเมินความโปร่งใสทางการคลังของรายจ่ายนอกงบประมาณที่ใช้ในทุนหมุนเวียน

สำหรับประเภทของเงินนอกงบประมาณ ซึ่งตามหลักของกรมบัญชีกลาง แบ่งเงินนอกงบประมาณไว้ 3 ประเภท คือ 1. ทุนหมุนเวียน หมายถึงกองทุนที่จัดตั้งขึ้นตามกฎหมายเฉพาะหรือตามพระราชบัญญัติงบประมาณรายจ่าย 2. กลุ่มเงินฝาก ที่ได้รับการยกเว้นไม่ต้องนำส่งคลัง เช่น เงินช่วยเหลือจากต่างประเทศ 3. กลุ่มที่มีกฎหมายการกำหนดไว้เป็นการเฉพาะ เงินส่วนนี้จะเป็นเงินขององค์กรนั้นๆ เช่น มหาวิทยาลัย หรือองค์กรอิสระ

ทั้งนี้ การแบ่งประเภทของทุนหมุนเวียนสามารถจำแนกได้หลายวิธี เช่น ใช้เกณฑ์ของรายได้ เกณฑ์ของกิจกรรม หรือเกณฑ์การจัดสรรงบประมาณ หากแบ่งประเภทของทุนหมุนเวียนโดยใช้เกณฑ์ของรายได้ ทุนหมุนเวียนก็จะแบ่งได้ 2 กลุ่ม คือ กลุ่มทุนหมุนเวียนที่พึ่งพิงงบประมาณเป็นหลัก หมายความว่า ทุนหมุนเวียนกลุ่มนี้ก็มีรายได้เป็นของตัวเอง แต่รายได้ทิ่ได้มาไม่ได้มาจากภารกิจหลักที่ดำเนินการ เช่น กองทุนเงินให้กู้ยืมเพื่อการศึกษา (กยศ.) หรือ กองทุนหลักประกันสุขภาพแห่งชาติ (สปสช.)

กลุ่มที่สอง คือ กลุ่มทุนหมุนเวียนที่มีรายได้จากการดำเนินภารกิจหลักของตนเอง ซึ่งในบางกองทุนรายได้จากภารกิจหลักเพียงพอที่จะให้นำมาใช้ดำเนินภารกิจ แต่ในบางกองทุน ภารกิจหลักก็ไม่เพียงพอ จะต้องได้รับเงินอุดหนุนจากเงินงบประมาณ เช่น กองทุนหมู่บ้าน ส่วนกองทุนที่มีรายได้จากภารกิจหลักและเพียงพอต่อการดำเนินงาน เช่น กองทุนประกันสังคม

หากแบ่งประเภททุนหมุนเวียนตามลักษณะกิจกรรม จะแบ่งได้เป็น 5 หมวด

- ทุนหมุนเวียนเพื่อการกู้ยืม เช่น กยศ.

- ทุนเพื่อการสงเคราะห์และสวัสดิการสังคม เช่น กองทุนประกันสังคม

- ทุนหมุนเวียนเพื่อการสนับสนุนส่งเสริม เช่น กองทุนผู้สูงอายุ

- ทุนหมุนเวียนเพื่อการจำหน่ายและการผลิต จะเป็นทุนหมุนเวียนที่จัดตั้งเพื่อซื้อหรือผลิตสินค้าจำหน่ายแก่หน่วยงานของรัฐบาล เช่น ทุนหมุนเวียนเพื่อการผลิตเหรียญกษาปณ์

- ทุนหมุนเวียนเพื่อการบริการ จัดตั้งขึ้นเพื่อให้บริการแก่สาธารณชน เอกชน หรือประชาชนทั่วไป เช่น ทุนหมุนเวียนค่าผ่านทาง

ถ้าแบ่งทุนหมุนเวียนตามการจัดสรรงบประมาณ ก็จะมี 2 ลักษณะ คือ

- 1. ทุนหมุนเวียนที่ได้รับการจัดสรรเงินอุดหนุนเพื่อดำเนินการตามนโยบายรัฐบาล เช่น กองทุนหมู่บ้าน

2. ทุนหมุนเวียนที่ได้รับจัดสรรเงินอุดหนุนเพื่อการดำเนินงานที่เป็นภาระผูกพันตามกฎหมาย เช่น กองทุนประกันสังคม, กองทุนหลักประกันสุขภาพแห่งชาติ

สำหรับกฎหมายที่เกี่ยวข้องกับทุนหมุนเวียนนอกงบประมาณในอดีต ได้แก่ พระราชบัญญัติเงินคงคลัง พ.ศ. 2491 ซึ่งได้มีการกำหนดนิยามทุนหมุนเวียนว่าหมายถึง ทุนที่จัดตั้งขึ้นเพื่อกิจการที่อนุญาตให้นำรายรับสมทบทุนไว้ให้ใช้จ่ายได้

ส่วนปัจจุบันคือ “พระราชบัญญัติการบริหารกองทุนหมุนเวียน พ.ศ. 2558” ซึ่งมีผลบังคับใช้เมื่อวันที่ 24 พฤศจิกายน 2558 เกิดขึ้นโดยกระทรวงการคลังได้จัดตั้งคณะทำงานประเมินความโปร่งใสทางการคลัง โดยที่คณะทำงานมีข้อเสนออย่างหนึ่งก็คือ การพยายามยกระดับธรรมาภิบาลในการดูแลกองทุนนอกงบประมาณ ทำให้นำไปสู่การยกเลิกพระราชบัญญัติที่เคยให้อำนาจกระทรวงการคลังในการรวมหรือยุบเลิกทุนหมุนเวียน พ.ศ. 2543

โดยความแตกต่างที่สำคัญ ของพระราชบัญญัติ ปี 2543 กับ 2558 มี 2 ประการหลักๆ ดังนี้

อย่างแรก คือ เรื่องนิยามทุนหมุนเวียน แต่เดิมทุนหมุนเวียนจะเป็นเฉพาะกองทุนที่จัดตั้งขึ้นและอนุญาตให้รายรับสามารถสมทบไว้กับรายจ่ายได้ ซึ่งความหมายนี้ยังไม่ได้ครอบคลุมถึงทุนหมุนเวียนที่จัดตั้งโดยพระราชบัญญัติงบประมาณรายจ่ายประจำปี หรือทุนหมุนเวียนที่จัดตั้งตามพระราชบัญญัติเฉพาะ ทำให้กระทรวงการคลังไม่ได้มีอำนาจในการควบคุมดูแลส่วนนี้

แต่พระราชบัญญัติ ปี 2558 ได้ทำให้ความหมายครอบคลุมกว้างมากขึ้น ทำให้กระทรวงการคลังสามารถดูแลกองทุนหมุนเวียนที่จัดตั้งขึ้นตามพระราชบัญญัติเฉพาะได้ด้วย

อย่างที่ 2 คือ แต่เดิม การที่จะสามารถรวมหรือยุบเลิกทุนหมุนเวียน เนื่องจากทุนหมุนเวียนนั้นไม่จำเป็นต้องมีการดำเนินการตามวัตถุประสงค์ของการจัดตั้งนั้นแต่แรกแล้ว ก็สามารถจะรวมหรือยุบได้ หรือกองทุนหมุนเวียนนั้นได้หยุดดำเนินการโดยไม่มีเหตุผล หรือคณะรัฐมนตรี (ครม.) มีมติยกเลิก แต่การรวมหรือยุบเลิกทุนหมุนเวียนแต่เดิมยังไม่พิจารณาถึงกรณีที่การบริหารไม่มีประสิทธิภาพ แต่ พ.ร.บ. ปี 2558 จะพิจารณาเรื่องการบริหารจัดการกองทุนหมุนเวียนเข้าไปด้วย

นอกจากนี้ เมื่อทำการศึกษาเทียบกับกองทุนหมุนเวียนของต่างประเทศ พบทั้งข้อเหมือนและข้อต่างของกองทุนหมุนเวียนของประเทศไทยและต่างประเทศ ทำการศึกษากรณี ประเทศญี่ปุ่น สหรัฐอเมริกา และประเทศสมาชิก OECD

ความคล้ายกันก็คือ การตั้งเงินทุนหมุนเวียนส่วนมากเป็นไปเพื่อสนุบสนุนการดำเนินงานของภาครัฐและนโยบายการคลัง เพื่อให้มีความคล่องตัวในการดำเนินการ มีประสิทธิภาพ และลดแรงกดดันที่มีต่อรัฐบาล ภายใต้ข้อจำกัดทางการเมืองหรือกฏหมาย

แต่ข้อแตกต่างที่พบจากการศึกษาก็คือ การจัดตั้งทุนหมุนเวียนของประเทศญี่ปุ่น ปัจจุบันญี่ปุ่นพยายามจะลดจำนวนกองทุนหมุนเวียนภายในประเทศของเขา เพื่อให้ง่ายต่อการดูแลจัดการและลดความซ้ำซ้อนของบทบาทของกองทุนหมุนเวียน

สำหรับในสหรัฐฯ และประเทศสมาชิก OECD พบว่า การกำกับดูแลทุนหมุนเวียน บางครั้งก็จะอยู่นอกเหนือการควบคุมจากหน่วยงานรัฐ เช่น การที่รัฐมนตรีไม่ได้มีความสามารถที่จะดูแลรัฐวิสาหกิจได้โดยตรงหรือได้ดีเท่ากับหน่วยงานรัฐที่เกี่ยวข้องโดยตรง

ข้อมูลที่เปิดเผยต้องมีความน่าเชื่อถือ ครบถ้วน ทันสมัย

ผศ. ดร.อมรรัตน์ อภินันท์มหกุล อาจารย์คณะพัฒนาการเศรษฐกิจ สถาบันบัณฑิตพัฒนบริหารศาสตร์ (นิด้า) นำเสนอการประเมินความโปร่งใสทางการคลังของทุนหมุนเวียนว่า ได้ประเมินจากนิยามความโปร่งใส คือ

- 1. จะต้องมีการเปิดเผยข้อมูลสาธารณะในเรื่องบทบาทหน้าที่ของรัฐ

2. ต้องมีการพูดถึงเป้าประสงค์ว่า ที่ดำเนินนโยบายนั้นๆ วัตถุประสงค์คืออะไร

3. จะต้องมีการเปิดเผยข้อมูล โดยลักษณะข้อมูลที่เปิดเผยต้องมีความน่าเชื่อถือ ครบถ้วน และมีความทันสมัย เพื่อจะใช้ในการเปรียบเทียบกับข้อมูลต่างประเทศ และใช้ในการประเมินผลได้ ซึ่ง “การเปิดเผยข้อมูลคือหัวใจของการประเมินความโปร่งใส”

ฉะนั้น จะใช้เกณฑ์นี้ดูว่า ทุนหมุนเวียนที่เรามีอยู่ เป็นไปตามเงื่อนไขนี้หรือไม่

อย่างที่มีการนำเสนอไปแล้วว่า กระทรวงการคลังมีการประเมินตนเองในเรื่องความโปร่งใสทางการคลัง โดยทั่วไปพบว่าผ่านเกณฑ์ แม้จะไม่ได้คะแนนสูงมากนัก ส่วนเรื่องที่มีการกล่าวถึงคือ เรื่องทุนหมุนเวียน โดยมีการบอกว่าควรจะมีการเพิ่มเรื่องการกำกับดูแลให้มีธรรมาภิบาลมากขึ้น และการใช้ พ.ร.บ.บริหารทุนหมุนเวียน พ.ศ. 2558 ที่สำคัญคือ เพิ่มอำนาจหน้าที่ให้กับคณะกรรมการบริหารนโยบาย

คือ แต่เดิมคณะกรรมการชุดนี้จะกำกับดูแลเฉพาะทุนหมุนเวียนที่จัดตั้งขึ้นตาม พ.ร.บ.งบประมาณรายจ่ายประจำปี แต่ตอนนี้อำนาจหน้าที่จะครอบคลุมถึงทุนที่จัดตั้งขึ้นโดยกฎหมายเฉพาะด้วย

ทั้งนี้ ความแตกต่างของทุนหมุนเวียน 2 ประเภทนี้ เท่าที่ดูในภาพกว้างก็คือ ทุนหมุนเวียนที่จัดตั้งโดยกฎหมายเฉพาะจะมีลักษณะพิเศษในการกำกับดูแลในเรื่องต่างๆ ระบบบัญชี เงื่อนไข เกณฑ์ ก็จะแตกต่างจากทุนที่ตั้งขึ้นตาม พ.ร.บ.งบประมาณรายจ่ายประจำปี ฉะนั้น ในการตรวจสอบ ในการกำกับดูแลเรื่องความโปร่งใส จะค่อนข้างซับซ้อนมาก เพราะแต่ละทุน มีกฎเกณฑ์ มีวิธีการดำเนินงานของตัวเอง

ในส่วนการเปิดเผยข้อมูล สำนักงานเศรษฐกิจการคลังจะมีการรายงานเกี่ยวกับรายงานความเสี่ยงทางการคลัง ซึ่งพูดถึงเรื่องทุนหมุนเวียนด้วยว่า จะต้องมีการเปิดเผยข้อมูล ซึ่งจะเห็นได้ว่า ข้อสำคัญจะคล้ายนิยามความโปร่งใสทางการคลัง คือ จะต้องมีการเปิดเผยข้อมูลที่ทันสมัย ถูกต้องต่อสาธารณชน แล้วก็ควรจะนำเสนอขึ้นออนไลน์ด้วย ซึ่ง ณ ปัจจุบัน กรมบัญชีกลาง ซึ่งเป็นผู้รับผิดชอบการประเมินผลการดำเนินงาน กำลังจัดตั้งระบบการบริหารทุนหมุนเวียน ด้วยระบบอิเล็กทรอนิกส์ (e-Non-Budget)

ฉะนั้น พูดอย่างกว้างๆ ได้ว่า ทุนหมุนเวียนบ้านเราขณะนี้ ถ้าจะเอานิยามเรื่องความโปร่งใสทางการคลัง ต้องบอกว่าเรายัง “ไม่มี” เพราะว่าเรายังไม่ได้เปิดเผยข้อมูลอย่างเต็มที่

ดังนั้น การประเมินในการศึกษานี้ เนื่องจากไม่มีข้อมูลที่เปิดเผยออนไลน์ ข้อมูลที่ใช้ในการวิเคราะห์ก็จะเป็นข้อมูลเท่าที่หาได้ เช่น รายงานความเสี่ยงทางการคลัง รายงานประจำปีของกองทุนต่างๆ เท่าที่เปิดเผย

“ฉะนั้น ข้อสังเกตประการที่หนึ่งเกี่ยวกับเรื่องการเปิดเผยข้อมูลก็คือ ข้อมูลไม่ทันสมัย และพบว่ารายงานต่างๆ ที่ได้ไปอ่าน ไปดู ตัวเลขไม่ตรงกัน ไม่ว่าจะเป็นทรัพย์สิน หนี้สิน งบประมาณที่ได้รับ” “เช่น รายงานประจำปีของสำนักงานประกันสังคมกับรายงานความเสี่ยงของสำนักงานเศรษฐกิจการคลัง ตัวเลขงบประมาณปีเดียวกัน ตัวเลขคนละตัว ฉะนั้นก็จะมีปัญหาในเรื่องความน่าเชื่อถือ”

สำหรับการประเมินของกรมบัญชีกลาง ที่ประเมินเรื่องผลการดำเนินงาน จากกองทุนหมุนเวียนทั้งหมดที่มีอยู่ 114 กองทุน ณ ปี 2559 พบว่า มีทุนหมุนเวียนที่เข้าสู่การประเมิน 101 กองทุน หรือ 89% เหตุผลก็เพราะกรมบัญชีกลางมีเงื่อนไขว่า ทุนหมุนเวียนที่ตั้งขึ้นมาใหม่ไม่จำเป็นต้องเข้าสู่ระบบการประเมินจนกว่าคุณจะพร้อม

สอง คือ จะมีทุนหมุนเวียนประเภทที่จัดตั้งขึ้นเป็นกฎหมายเฉพาะ คณะกรรมการกฤษฎีกาก็อาจจะมีข้อวินิจฉัยชี้ขาดว่าไม่จำเป็นต้องเข้าสู่ระบบการประเมิน ฉะนั้นก็เลยทำให้จำนวนทุนที่เข้าสู่การประเมินไม่ได้เข้าทั้งหมด 100%

เมื่อไปดูกฎการประเมิน เกณฑ์ที่กรมบัญชีกลางใช้ในการประเมินเรียกว่า Balanced Scorecard (BSC) มีการประเมินในหลักเกณฑ์ทั้งหมด 4 ด้าน คือ ดูเรื่องด้านการเงิน ดูบัญชีเป็นหลัก อีกอันหนึ่งก็คือดูเรื่องผลการปฏิบัติงาน สาม คือ ดูเรื่องการตอบสนองต่อผู้มีส่วนได้เสีย พูดง่ายๆ คือ เป็นการใช้แบบสอบถามความพึงพอใจ ทั้งของผู้ให้และผู้รับบริการ ส่วนที่สี่เป็นเรื่องข้อเสนอแนะ การบริหารพัฒนาทุนหมุนเวียน

จะเห็นว่า เกณฑ์ทั้งหมดเน้นไปในเรื่องการบริหารจัดการองค์กรมากกว่า ไม่ใช่เป็นการประเมินเรื่องความคุ้มค่าของงบประมาณ หรือเรื่องสัมฤทธิ์ผลว่าบรรลุตามวัตถุประสงค์ หรือตามนโยบายของรัฐบาลที่ให้ดำเนินการหรือไม่

อย่างไรก็ตาม ตามหลักเกณฑ์ของกรมบัญชีกลาง จากทุนหมุนเวียนที่มีประมาณ 89% ที่เข้าสู่การประเมินก็พบว่า มีทุนหมุนเวียนที่ผ่านการประเมินประมาณ 82% ที่เหลืออีกประมาณ 18% ไม่ผ่านการประเมิน แม้แต่การบริหารจัดการองค์กรภายในก็ยังมีปัญหาด้วย

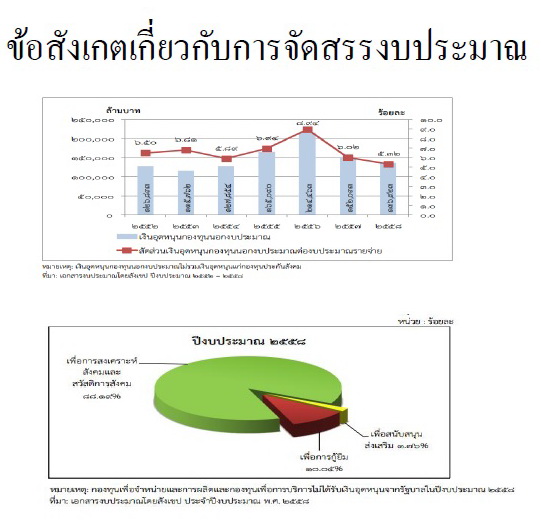

ในส่วนการจัดสรรงบประมาณ ถ้าเทียบเป็นสัดส่วนของงประมาณรายจ่ายประจำปี จะเห็นว่า ในส่วนของเงินอุดหนุน สัดส่วนของเงินที่รัฐให้กับทุนหมุนเวียนจะอยู่ประมาณ 5-8% ของงบประมาณรายจ่ายทั้งหมด

โดยที่สังเกตได้ว่าในช่วงปีหลังๆ ปี 2557, 2558 สัดส่วนเงินที่จัดสรรให้ก็เริ่มลดลง เหตุที่ลดลงก็เพราะว่า ทุนหมุนเวียนประเภทตอบสนองนโยบายรัฐที่สำคัญสองกองทุน คือ “กองทุนหมู่บ้าน” กับ “กองทุนพัฒนาบทบาทสตรี” ที่บอกว่าได้ทำงานตามนโยบายแล้ว หรือรัฐบาลปัจุบันไม่ได้มีนโยบายเรื่องนี้แล้ว ก็หยุดการให้เงิน

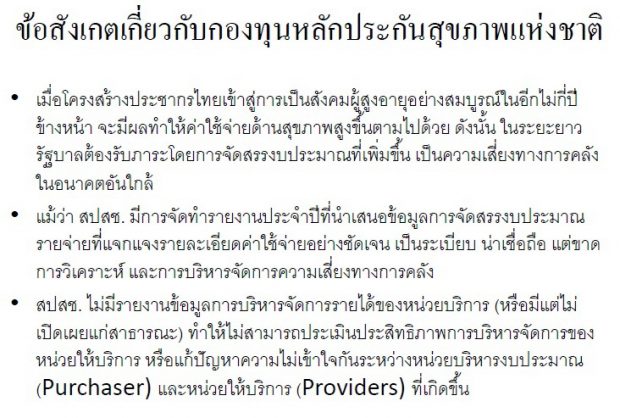

แต่หากดูการจัดสรรงบประมาณตามประเภทกิจกรรม จะเห็นว่ากลุ่มที่ได้รับการจัดสรรงบประมาณมากที่สุด จะเป็นกลุ่มที่เกี่ยวกับ “การสงเคราะห์และสวัสดิการสังคม” โดยกองทุนที่ได้เงินมากที่สุดในปี 2558 คือ “หลักประกันสุขภาพแห่งชาติ” กับ “ประกันสังคม”

รองลงมาคือ “กองทุนที่เกี่ยวข้องกับการกู้ยืม” โดยที่ กยศ. จะได้งบประมาณมากที่สุด เหตุผลที่ได้รับงบประมาณเยอะเพราะว่าเป็นกองทุนที่ไม่ใช่เพื่อตอบสนองแต่นโยบายของรัฐ แต่รัฐจัดสรรเงินให้ตามภาระที่ผูกพันตามกฎหมาย ต้องให้ไปเรื่อยๆ

“ซึ่งตรงนี้เลยเป็นข้อสังเกต ทั้งในส่วนกระทรวงการคลังก็ดี ที่ก็เริ่มสังเกตว่า เนื่องจากต้องจัดสรรเงินให้ตามภาระทางกฎหมาย ประเด็นก็คือ กองทุนที่เกี่ยวข้องกับสุขภาพก็ดี หรือกองทุนเงินบำนาญก็ดี น่าจะมีแนวโน้มเพิ่มขึ้นตามการเปลี่ยนแปลงโครงสร้างประชากร ซึ่งเราเข้าสู่สังคมสูงวัยแล้ว ฉะนั้น ค่าใช้จ่ายตรงนี้จะเพิ่มขึ้นอย่างรวดเร็ว”

สำหรับสภานการณ์ปัจจุบัน สถานการของกองทุนเหล่านี้ยังไม่มีปัญหา ทุกกองทุนมีทรัพย์สินมากกว่าหนี้สิน มีรายได้มากกว่าค่าใช้จ่าย แต่เนื่องจากการเปลี่ยนแปลงโครงสร้างที่มันจะเกิดขึ้นเร็วมากในอีก 5 ปีข้างหน้า ซึ่งปีหน้าจะมีประชากรสูงวัยมากกว่าเด็ก และอีก 4-5 ปี จะเข้าสู่สังคมสูงวัยขั้นสมบูรณ์ คือ ประมาณ 20% ของประชากรไทย จะมีอายุเกิน 60 ปี ซึ่งก็มีแนวโน้มจะมีอายุเยอะขึ้น แต่จะเจ็บป่วยด้วยโรคเรื้อรังมากขึ้น

“ฉะนั้น สิ่งต่างๆ เหล่านี้เป็นสิ่งที่หลีกเลี่ยงไม่ได้ กองทุนที่เกี่ยวข้องกับสวัสดิการสังคมจะต้องเพิ่มขึ้นอย่างแน่นอน และรัฐก็จะต้องหาเงินมาอุดหนุน เพราะเป็นภาระผูกพัน ซึ่งเป็นความเสี่ยงทางการคลัง”

ประเมินความเสี่ยงกองทุนประกันสังคม

“ดร.อมรรัตน์” กล่าวด้วยว่า ในการศึกษานี้ได้หยิบ 4 กองทุนที่ได้รับการจัดสรรงบประมาณจากรัฐบาลมากที่สุดมาศึกษารายละเอียดเรื่องความโปร่งใส ปัญหา และความเสียงทางการคลังต่างๆ ข้อค้นพบที่สำคัญ คือ

1. กองทุนประกันสังคม ตัวเขาเองก็ตระหนักถึงปัญหา ความเสี่ยงที่จะเกิดขึ้นในอนาคต

“มีการประเมินเรื่องความยั่งยืน โดยเฉพาะอย่างยิ่งตอนนี้ภาระที่หนักที่สุดก็คือ “กองทุนชราภาพ” ซึ่งได้มีการประมาณกันว่าอีก 20 ปี เมื่อประเทศไทยเป็นสังคมสูงวัยขั้นสุดยอด จะเริ่มมีรายจ่ายมากกว่ารายรับ เพราะว่าประกันสังคมจะเป็นระบบให้ผู้ที่ออกจากการเป็นสมาชิกได้รับเงินเบี้ยบำนาญ แต่ว่าเงินนั้นมาจากสมาชิกใหม่ที่เข้ามา แต่ถ้าจะออก ผู้เกษียณจะออกปีละประมาณล้านคนในอีก 20 ปี ในขณะที่คนเข้าสู่ระบบประกันสังคมจะน้อยลงไปเรื่อยๆ ฉะนั้น คนออกจากระบบจะมีมากกว่าคนที่เข้าสู่ระบบ ดังนั้น สำนักงานประกันสังคมบอกว่า ถ้าจ่ายเงินแบบนี้ ไม่น่าจะอยู่ได้เกิน 37 ปี กองทุนประกันสังคมก็จะอยู่ไม่รอด”

ก็มีความพยายามคิดวิธีการว่าจะแก้ปัญหานี้อย่างไร ซึ่งในรายงานประจำปีของกองทุนประกันสังคมก็มีการประเมินหลายรูปแบบ เช่น ถ้าขยายอายุเกษียณจะอยู่ต่อไปได้อีกกี่ปี ถ้าเพิ่มเงินสมทบจะอยู่ได้อีกกี่ปี หรือถ้ามีการขยายเพดานสมทบ ที่ปัจจุบันสูงสุดไม่เกิน 750 บาท จะอยู่ต่อได้กี่ปี

อีกอันหนึ่งก็คือ ถ้าเอาเงินทุนนี้ไปลงทุน ยอมรับความเสี่ยงเพิ่มขึ้น เพื่อจะรับผลตอบแทนเพิ่มขึ้น จะขยายได้อีกกี่ปี ซึ่งจริงๆ ทางเลือกสุดท้ายคือ รับความเสี่ยงเพิ่มขึ้น จะทำให้มีความยั่งยืนมากที่สุด

แต่ประเด็นสำคัญก็คือว่า มีการพูดแต่เป็นตัวเลข ไม่ได้มีการแสดงแบบจำลองว่าตัวเลขเหล่านี้ได้มาได้อย่างไร และเมื่ออ่านรายงานจะให้ความรู้สึกว่า มองแต่ในแง่กองทุนว่าจะทำอย่างไรให้กองทุนอยู่ให้ได้นานที่สุด

แต่ไม่ได้พูดในแง่ผู้รับประโยชน์หรือผู้ประกันตนว่าเขาได้ประโยชน์อะไร ถ้าคุณจะให้เขาจ่ายเพิ่ม ถ้าจะขายอายุเกษียณ เพราะถ้าทำอย่างนั้น โดยที่เขาได้รับเงินบำนาญเท่าเดิม นั่นก็แปลว่า ผลตอบแทนสุทธิที่ผู้ประกันตนได้รับ คือ “ลดลง” ซึ่งตรงนี้ไม่มีการพูดถึง ไม่มีการวิเคราะห์

ประการสุดท้าย ที่เป็นข้อสังเกตก็คือ ถ้าเราดูอายุของสมาชิกกองทุนฯ จริงๆ แล้วอยู่ในช่วงอายุ 20-29 ปี ซึ่งเป็นช่วงอายุที่ค่อนข้างต่ำ ก็แปลว่าคนที่อายุน้อยก็ยังมีอายุการทำงานอีกนาน น่าจะรับความเสี่ยงได้ในระดับหนึ่ง

ประเด็นก็คือ ไม่มีการชี้แจงในรายงานว่า แล้วทำไมกองทุนประกันสังคมจึงเอาเงินส่วนใหญ่ไปลงทุนในสิ่งที่ให้ผลตอบแทนต่ำ เขาอาจจะมีเหตุผลโดยบอกว่าแบ่งเงินทุนเป็น 2 ส่วน ส่วนหนึ่งไปลงทุนในที่ไม่มีความเสี่ยงเลย ก็คือพันธบัตรรัฐบาล ซึ่งค่อนข้างเยอะ

ส่วนที่มีความเสี่ยงส่วนหนึ่งไปฝากธนาคาร ส่วนที่ไปลงทุนในหลักทรัพย์จะน้อยมาก เมื่อนำตัวเลขที่กองทุนประกันสังคมรายงานว่าได้รับผลตอบแทนเท่าไหร่มาคำนวณแล้วปรากฏว่า อัตราผลตอบแทนจากการลงทุนของกองทุนประกันสังคม ไม่ถึง 4% ซึ่งถือว่าต่ำมากถ้าเทียบกับอายุสมาชิกส่วนใหญที่อยู่ในช่วง 20-29 ปี

การลงทุนแบบนี้จะไม่เพียงพอแน่นอน ซึ่งกองทุนประกันสังคมน่าจะมีเหตุผลอธิบายว่าทำไมถึงไม่รับความเสี่ยงเพิ่มขึ้น ทำไมถึงต้องมีรูปแบบการลงทุนแบบนี้ ซึ่งไม่มีคำอธิบายเหล่านั้นและไม่มีคำอธิบายว่า เขามีการคัดสรรผู้จัดการกองทุนมาได้อย่างไร ไม่มีการแสดงรายงานการบริหารเงินทุนเทียบกับผลตอบแทนโดยเฉลี่ยของตลาด หรือผลตอบแทนของกองทุนอื่นๆ ที่มีขนาดใกล้เคียงกัน ได้ผลตอบแทนที่เทียบเคียงกันได้ไหม มีแต่ตัวเลขว่ามีตัวเลขหนี้ที่ไม่ก่อให้เกิดรายได้ (เอ็นพีแอล) เท่าไหร่ มีค่าใช้จ่ายในการจ้างผู้บริหารกองทุนเท่าไหร่ ซึ่งไม่มีข้อมูลที่สามารถจะเอาไปวิเคราะห์อะไรต่อได้

สปสช.ทำไมสอบตกความพึงพอใจหน่วยบริการทุกปีแต่ไม่เสนอทางออก

2. กองทุนหลักประกันสุขภาพแห่งชาติ (สปสช.) จะต้องมีปัญหาเหมือนกันอย่างแน่นอน เมื่อเข้าสู่สังคมสูงวัย แล้วจริงๆ สปสช. เป็นหน่วยงานที่ได้คะแนนประเมินของกรมบัญชีกลางอันดับหนึ่งบ่อยมาก เพราะมีการรายงานรายละเอียดดีมากเกี่ยวกับเรื่องการใช้จ่าย แต่ประเด็นก็คือ มีการบอกว่ามีความเสี่ยง ต่อไปอาจจะมีรายได้ไม่เพียงพอค่าใช้จ่าย แต่ไม่มีการพูดถึงว่าจะแก้ปัญหาอย่างไร จะบริหารความเสี่ยงหรือจัดการเรื่องนี้อย่างไร

อีกอันหนึ่งคือ ในส่วนของการประเมินของกรมบัญชีกลาง มีหลักเกณฑ์ประเมินเรื่องความพึงพอใจ โดยใช้แบบสอบถามในการประเมินความพึงพอใจ ถ้าไปดูรายละเอียด สปสช. ได้คะแนนต่ำสุด ในส่วนของความพึงพอใจของหน่วยงานให้บริการ หรือ “โรงพยาบาลรัฐ” นั่นเอง หมวดนี้จะคะแนนตกเกือบทุกปี ซึ่งก็ไม่ได้มีการพูดถึงแนวทางการแก้ไขปัญหานี้

ก่อนหน้านี้ มีสื่อรายงานว่ามีโรงพยาบาลหลายแห่ง มีปัญหาได้รับเงินไม่พอต่อการจ่ายเป็นเงินเดือน หรือค่าใช้จ่ายบุคลากร ถ้าตรงนี้เป็นปัญหาจริง น่าจะมีการเปิดเผยข้อมูลเรื่องรายได้-รายจ่าย จะได้รู้ว่าได้รับเงินจัดสรรงบประมาณไม่พอหรือว่ามีปัญหาในการใช้จ่ายอย่างไร แต่ว่าไม่มีรายละเอียดในส่วนนี้

กองทุนหมู่บ้าน-กยศ.ข้อมูลที่ต้องเปิดหายไปไหน

3. กองทุนหมู่บ้านชุมชนเมืองแห่งชาติ ไม่มีรายงานประจำปี ไม่มีการทำบัญชีรายรับรายจ่าย ข้อมูลที่ได้จึงเป็นข้อมูลที่มาจากรายงานกระทรวงการคลัง เหตุผลที่ไม่มีเพราะ 50% ของกองทุนหมู่บ้าน จะมีปัญหาเรื่องหนี้ค้างชำระ ไม่มีการเก็บหลักฐาน ไม่มีข้อมูลทางบัญชี

ปัญหาหลักของกองทุนหมู่บ้าน ส่วนหนึ่งคือ มีหมู่บ้านจำนวนหนึ่งไม่มีศักยภาพในการบริหารจัดการทางการเงิน อีกส่วนหนึ่งน่าจะเป็นรูปแบบของกองทุนหมู่บ้าน ซึ่งจะว่าไปแล้วกองทุนหมู่บ้านเป็นเงินให้เปล่าให้กับหมู่บ้านไปเลย ซึ่งหมู่บ้านไม่ใช่หน่วยงานภาครัฐ ฉะนั้นก็ไม่สามารถกำกับดูแลการใช้จ่าย ดังนั้นจำเป็นจะต้องมีการอบรมเรื่องการบริหารจัดการบัญชี และสำนักงานกองทุนหมู่บ้านน่าจะมีการออกหลักเกณฑ์บัญชีที่เข้าใจง่าย แล้วให้ทุกหมู่บ้านทำรายงานบัญชี เพื่อประโยชน์ในการประเมินผล

และ 4. กองทุนเงินให้กู้ยืมเพื่อการศึกษา (กยศ.) เป็นหน่วยงานที่มีรายงานประจำปีในเว็บไซต์ แต่รายงานไม่ครบทุกปี ข้อมูลจะไม่ทันสมัย ประเด็นปัญหาหลักของ กยศ. มีสองประเด็น ดังนี้

ประเด็นแรก คือ เรื่องเกี่ยวกับระบบการให้กู้ยืม เป็นระบบ supply side financing คือ เงินทุนจะถูกให้กับสถาบันการศึกษาในการคัดเลือกเด็กมาเรียน ฉะนั้น เด็กจะไม่สามารถเลือกเรียนในสาขาที่เขาสนใจ หรือสาขาที่เป็นความต้องการของตลาดแรงงาน เป็นไปได้ว่าเด็กจบมาแล้ว หางานทำไม่ได้

สอง คือ ระบบการติดตามหนี้ ไม่ค่อยมีการติดตามว่า คนที่ได้ทุนไปแล้วเรียนจบหรือเปล่า จบไปแล้วมีงานทำหรือเปล่า มีความหละหลวมในการติดตามหนี้ ทำให้ปัญหาหนี้ กยศ. เกือบจะเป็นเงินให้เปล่า ไม่สามารถเรียกเงินคืนจากผู้กู้ยืมได้

สำหรับในส่วนกองทุนย่อยๆ มีข้อสังเกตว่า มีหลายกองทุนเป็นของทุนขนาดเล็ก มีทุนหมุนเวียนหลักแสนก็มี หลักหมื่นก็มี นี่เป็นเหตุผลที่มีกองทุนหมุนเวียนจำนวนมากเมื่อเปรียบเทียบกับต่างประเทศ

“เป็นไปได้หรือไม่ ที่กองทุนเหล่านี้น่าจะเป็นส่วนหนึ่งของเงินงบประมาณดีกว่า ไม่จำเป็นจะต้องมาตั้งเป็นทุนหมุนเวียน ในขณะที่ตรงกันข้าม จะมีกองทุนใหญ่มากที่มีเงินทุนเป็นหลักพันล้าน แต่ว่าเป็นเงินที่รัฐบาลให้ครั้งเดียว ซึ่งตามเกณฑ์การประเมินของกรมบัญชีกลาง ไม่ได้ประเมิน ก็ไม่มีข้อมูลว่าเขาใช้จ่ายเงินอย่างไรในเงินหลักพันล้าน ซึ่งจริงๆ ทุกกองทุนน่าจะมีการรายงานผลการดำเนินงาน และน่าจะขึ้นเว็บไซต์ให้ดูว่า เงินที่ได้ไปทำอะไรบ้าง”

ข้อสังเกตสุดท้ายก็คือว่า ถ้าเปรียบเทียบกับกองทุนหมุนเวียนประเทศไทยกับต่างประเทศ เทียบเป็นสัดส่วนรายจ่ายของงบประมาณของรัฐ ประเทศไทยไม่ได้เยอะกว่าต่างประเทศ แต่ประเด็นคือ ประเทศไทยจะมีทุนเล็กๆ ย่อยๆ เต็มไปหมด แต่ต่างประเทศเขาจะมีจำนวนน้อย ญี่ปุ่นมีแค่ 18 ทุนหมุนเวียน แต่ละทุนของเขาเงินจะใหญ่มาก วิธีการบริหารจัดการก็คือ ให้หลายๆ กระทรวงที่เกี่ยวข้องกัน บริหารงานร่วมกัน ถ้ากองทุนหมุนเวียนนั้นมีเป้าหมายในทางนโยบายหรือกลุ่มเป้าหมายตรงกัน ซึ่งอาจจะเป็นทางหนึ่งที่อาจจะพิจารณาความเป็นไปได้สำหรับประเทศไทย ที่ให้หลายๆ กระทรวงบริหารทุนหมุนเวียนกองทุนเดียวกัน แล้วก็อาจจะให้หน่วยงานต่างๆ ควบคุมกำกับดูแลกันเอง เป็นการสร้างความโปร่งใสทางการคลังในระดับหนึ่ง((ดูเอกสารเพิ่มเติม)