PwC เผยรายงานล่าสุด พบการทำดีลในภูมิภาคเอเชียแปซิฟิกมีความซับซ้อนมากขึ้น หลังต้องเผชิญกับความท้าทายต่าง ๆ ที่เพิ่มความเสี่ยงและเป็นอุปสรรคต่อการทำดีลให้ประสบความสำเร็จ อีกทั้งความสามารถในการสร้างการเติบโตที่แข็งแกร่งหลังการควบรวมกิจการ ท่ามกลางสภาพแวดล้อมทางธุรกิจที่เปลี่ยนแปลงอย่างรวดเร็ว

ทั้งนี้ รายงาน “Delivering Deals in Disruption: Value Creation in Asia Pacific” ระบุว่า 41% ของผู้ซื้อ (Buyer) และ 63% ของผู้ขาย (Divestor) มีผลประกอบการต่ำกว่าคู่แข่ง ในช่วง 24 เดือนหลังการปิดดีล โดยพิจารณาจากผลตอบแทนรวมของผู้ถือหุ้นประจำปี (Total Shareholder Returns: TSR)

ในขณะเดียวกัน เอเชียแปซิฟิก ยังคงเป็นหนึ่งในภูมิภาคหลักที่ขับเคลื่อนการเจริญเติบโตของโลก ด้วยปัจจัยเชิงบวกหลายประการ เช่น การถ่ายโอนความมั่งคั่งระหว่างรุ่นที่กำลังขยายตัว การปรับภาคส่วนต่าง ๆ ให้มีความทันสมัย กระแสการค้าภายในภูมิภาคที่เติบโตขึ้น และการมุ่งสู่การดำเนินธุรกิจที่คำนึงถึงสิ่งแวดล้อม สังคม และธรรมาภิบาล (Environment, Social and Governance: ESG) ซึ่งทั้งหมดล้วนกระตุ้นให้เกิดโอกาสในการสร้างมูลค่า (Value Creation) ผ่านการทำดีล

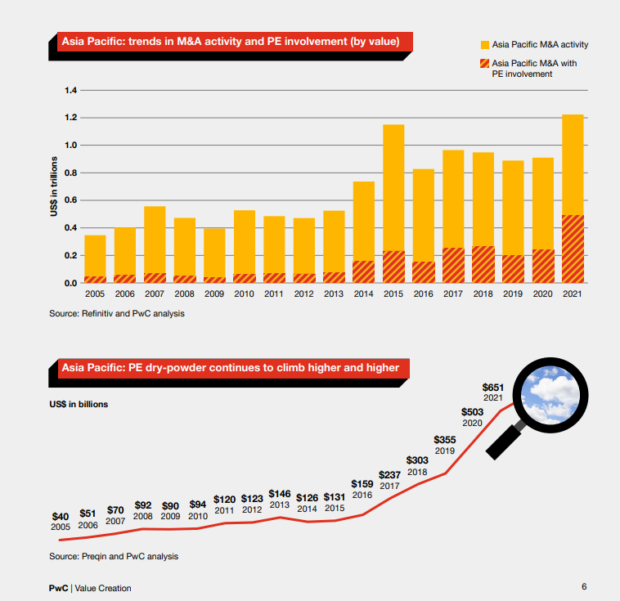

รายงานของ PwC ยังระบุว่า ไม่น่าแปลกใจที่กิจกรรมการควบรวมกิจการ (Mergers and Acquisitions: M&A) ในภูมิภาคเอเชียแปซิฟิกเติบโตเพิ่มขึ้นมากกว่า 3.5 เท่าในช่วงระยะเวลา 16 ปีที่ผ่านมา ซึ่งการเติบโตอย่างมีนัยสำคัญนี้ ได้รับแรงหนุนจากกองทุนไพรเวทอิควิตี้ (Private Equity: PE) หรือกองทุนที่ลงทุนในหุ้นของบริษัทนอกตลาดหลักทรัพย์ ด้วยเงินรอลงทุนรวมกันมูลค่าถึงกว่า 600 พันล้านดอลลาร์สหรัฐ (2.3 ล้านล้านบาท) ในปี 2564

นายเรย์มอนด์ ชาว ประธาน PwC ประจำภูมิภาคเอเชียแปซิฟิก และสาธารณรัฐประชาชนจีน กล่าวว่า “นักทำดีลตกอยู่ภายใต้แรงกดดันมากกว่าที่เดิมในการต้องส่งมอบคุณค่าให้กับกิจการท่ามกลางกระแสดิสรัปชัน แต่ด้วยโอกาสที่ยังมีอีกมากในการสร้างผลตอบแทนอย่างยั่งยืน การเปิดมุมมองใหม่ ๆ ในการทำดีล จะช่วยปลดล็อคการเปลี่ยนแปลงที่ไม่คาดฝันให้เกิดขึ้นได้ทั่วทั้งภูมิภาคเอเชียแปซิฟิก”

ทั้งนี้ ภูมิทัศน์ทางธุรกิจในปัจจุบันจำเป็นต้องอาศัยกระบวนการของการจัดทำดีลในรูปแบบใหม่ผ่านการสร้างมูลค่าอย่างทั่วถึงและมีระเบียบวินัยที่ต้องฝังอยู่ตลอดวงจรชีวิตของการทำธุรกิจและต้องเชื่อมโยงกับกลยุทธ์ขององค์กร ซึ่งนักทำดีลที่เราสำรวจต่างเห็นด้วยกับมุมมองนี้

นายเดวิด บราวน์ หัวหน้าสายงานดีลส์ PwC ประจำภูมิภาคเอเชียแปซิฟิก กล่าวเสริมว่า “เอเชียแปซิฟิก ถือเป็นภูมิภาคที่กำลังเติบโตอย่างรวดเร็ว โดยตลาดยังเห็นการควบรวมกิจการในระดับที่น้อยกว่า และบริษัทส่วนใหญ่มีความพร้อมน้อยกว่า นี่จึงทำให้ธุรกิจมีโอกาสอีกมากที่จะสร้างมูลค่าให้กับกิจการผ่านการทำดีลส์ทั่วทั้งภูมิภาค”

เมื่อเป็นเช่นนี้ นักทำดีลในภูมิภาคเอเชียแปซิฟิกควรทำอย่างไรต่อไป? ในช่วงที่ผ่านมามีการทำดีลเกิดขึ้นในหลากหลายรูปแบบทั้งการควบรวมกิจการเพื่อสร้างขนาด การตัดขายหน่วยธุรกิจบางส่วนออกซึ่งบริษัทแม่ขายส่วนของผู้ถือหุ้นส่วนน้อยของบริษัทลูกให้กับนักลงทุนภายนอก การควบรวมเพื่อใช้เป็นตัวเร่งสู่การเปลี่ยนแปลงและสร้างนวัตกรรมใหม่ ๆ และการขายหุ้นหรือทรัพย์สินบางส่วนของกิจการผ่าน trade sales เพื่อเป็นทุนให้กับการขยายตลาดเชิงกลยุทธ์ หรือการทำดีลเพื่อขจัดปัญหาทางธุรกิจที่เกิดขึ้นจากความตึงเครียดทางการเมืองระหว่างประเทศ และข้อจำกัดเรื่อง supply chain เป็นต้น

ทั้งนี้ รายงานฉบับดังกล่าว ได้แนะนำหกข้อควรปฏิบัติเพื่อให้นักทำดีลได้ใช้เป็นแนวทางในการขับเคลื่อนการสร้างมูลค่าที่ตอบโจทย์ความแตกต่างหลากหลายของภูมิภาคเอเชียแปซิฟิกไว้ ดังต่อไปนี้

1.จัดลำดับความสำคัญของการสร้างมูลค่า โดยเชื่อมโยงเข้ากับกลยุทธ์ และฝังพิมพ์เขียวการควบรวมกิจการที่มีระเบียบวินัย เพื่อส่งเสริมการวางแผนที่สามารถนำไปปฏิบัติได้จริง

2.เน้นใช้จุดแข็งและความสามารถที่แตกต่าง

3.ทุ่มเทเวลาและความพยายามในการทำความเข้าใจเกี่ยวกับวัฒนธรรม ธุรกิจ และแนวปฏิบัติของตลาดที่มีความแตกต่างกันไปเพื่อกำหนดกลยุทธ์ด้านบุคลากร

4.ค้นหาคุณค่าจากข้อมูลอย่างต่อเนื่องและควรดำเนินการตั้งแต่เนิ่น ๆ

5.ปรับแก้เรื่อง ESG เพื่อเพิ่มมูลค่าธุรกิจ

6.ให้ความสำคัญกับการเตรียมการควบรวม (Integration) เพื่อลดความเสี่ยงที่จะไม่ได้มูลค่าเพิ่มที่คาดหวังจากการควบรวม

นางสาวฉันทนุช โชติกพนิช หุ้นส่วนและหัวหน้าสายงานดีล บริษัท PwC ประเทศไทย กล่าวเสริมว่า “ในส่วนของประเทศไทย ปัจจุบันเราเห็นหลายบริษัทเน้นความสำคัญของการสร้างมูลค่าตั้งแต่วันปิดดีลมากขึ้น ซึ่งไม่แตกต่างจากแนวโน้มของภูมิภาคเอเชียแปซิฟิก โดยทีมพัฒนาธุรกิจ และทีมกลยุทธ์ขององค์กร ได้ผนึกกำลังในการทำงานร่วมกันมากขึ้นเพื่อสร้าง synergy และเข้ามามีส่วนร่วมในการทำดีลตั้งแต่ต้น รวมถึงมีการเตรียมความพร้อมก่อนทำการปิดดีลแต่ละดีล และมีการติดตามผลหลังจากปิดดีลไปแล้วเพื่อให้แน่ใจว่า ผู้ซื้อและผู้ขายจะได้รับสิ่งที่แต่ละฝ่ายคาดหวังหรือตั้งเป้าหมายไว้”

“ที่สำคัญยิ่งไปกว่านั้น ปัจจุบันนักลงทุนรวมถึงสถาบันการเงินผู้ให้สินเชื่อของไทย ยังให้ความสนใจนำแนวคิดด้าน ESG มาใช้ประกอบการพิจารณาการทำดีลมากขึ้น แต่การสูญเสียพนักงานที่มีทักษะความสามารถสูง โดยเฉพาะอย่างยิ่ง หลังการปิดดีลไปแล้ว ยังคงเป็นความท้าทายหลักที่เราเจอเหมือนกันกับประเทศอื่น ๆ ในภูมิภาค” นางสาวฉันทนุช กล่าว

นางสาวฉันทนุช กล่าวด้วยว่า ก่อนที่จะทำการปิดดีล ผู้ซื้อและผู้ขายควรมีการเตรียมการเพื่อบูรณาการระบบงานของกิจการภายหลังการควบรวม (Post-merger integration) ให้ครอบคลุม ซึ่งหมายรวมถึง การมีแผนการสื่อสารที่ชัดเจนกับผู้มีส่วนได้เสียของทั้งสองฝ่าย เพื่อให้รับทราบถึงผลกระทบและทิศทางในอนาคตขององค์กรภายหลังการควบรวมกัน