EIC ประเมินโอกาสของการปรับลดอัตราดอกเบี้ยนโยบายในปีนี้มีสูงขึ้น หลัง กนง. มีมติคงอัตราดอกเบี้ยนโยบายอย่างไม่เป็นเอกฉันท์

ที่เพิ่มขึ้น โดยเฉพาะธุรกิจ SMEs และภาคครัวเรือน นอกจากนี้ เศรษฐกิจไทยจะเผชิญกับความเสี่ยงด้านต่ำเพิ่มขึ้นอย่างมีนัยสำคัญ ซึ่งจะส่งผลกระทบต่อการบริโภคภาคเอกชน รายได้ และการจ้างงาน

กนง. ปรับลดประมาณการเศรษฐกิจไทยจากผลกระทบของการระบาดที่มากกว่าคาด แต่มีมติ 4 ต่อ 2 เสียง ให้คงอัตราดอกเบี้ยนโยบายไว้ที่ 0.50% ต่อปี โดยกรรมการส่วนใหญ่เห็นว่า มาตรการการเงินมีประสิทธิผลกว่าการลดดอกเบี้ย ขณะที่ 2 เสียง เห็นควรให้ลดอัตราดอกเบี้ยนโยบาย 0.25% ต่อปีเพื่อพยุงเศรษฐกิจเพิ่มเติม

คณะกรรมการประเมินว่าเศรษฐกิจไทยในปี 2021 ได้รับผลกระทบจากการระบาดของ COVID-19 มากกว่าที่ประเมินไว้และยังมีความเสี่ยงด้านต่ำอย่างมีนัยสำคัญ โดยมองว่าโจทย์สำคัญที่สุดของเศรษฐกิจไทยคือ การเร่งควบคุมการระบาดและการกระจายวัคซีนเพื่อฟื้นความเชื่อมั่นของประชาชน และเอื้อให้กิจกรรมทางเศรษฐกิจและรายได้กลับมาขยายตัว ขณะที่มาตรการทางการคลังและการเงินจะต้องเร่งช่วยผู้ได้รับผลกระทบให้ตรงจุดและทันการณ์ยิ่งขึ้น ทั้งนี้คณะกรรมการเห็นว่าความเสี่ยงทางเศรษฐกิจยังอยู่ในระดับสูง การช่วยเหลือต้องเร่งผลักดันผ่านการกระจายสภาพคล่องและลดภาระหนี้ของกลุ่มที่ได้รับผลกระทบ ซึ่งกรรมการส่วนใหญ่เห็นว่ามาตรการการเงินจะมีประสิทธิผลมากกว่าการลดอัตราดอกเบี้ยที่ปัจจุบันอยู่ในระดับต่ำ จึงเห็นควรให้คงอัตราดอกเบี้ยนโยบายไว้ ขณะที่กรรมการ 2 ท่าน เห็นควรให้ลดอัตราดอกเบี้ยเพื่อเป็นมาตรการเสริมในการช่วยพยุงเศรษฐกิจและรองรับแนวโน้มเศรษฐกิจที่มีความเสี่ยงสูงในระยะข้างหน้า

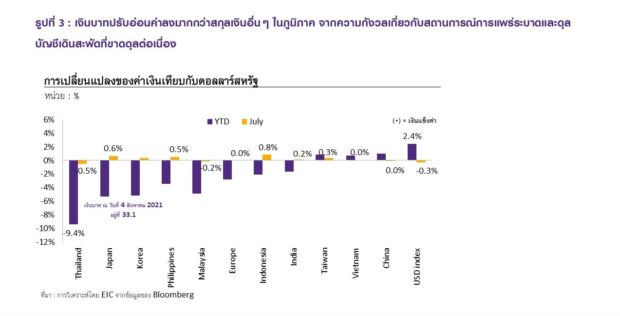

กนง. ประเมินว่าสภาพคล่องในระบบการเงินยังอยู่ในระดับสูง แต่การกระจายตัวยังไม่ทั่วถึงจากความเสี่ยงด้านเครดิตที่เพิ่มขึ้น โดยเฉพาะธุรกิจ SMEs และภาคครัวเรือนที่ได้รับผลกระทบเพิ่มเติมจากการระบาด ทั้งนี้มาตรการสินเชื่อฟื้นฟูที่ออกมา ช่วยให้ธุรกิจ SMEs เข้าถึงสินเชื่อเพิ่มขึ้น ด้านอัตราแลกเปลี่ยน เงินบาทเทียบกับดอลลาร์สหรัฐ เคลื่อนไหวอ่อนค่ากว่าเงินสกุลภูมิภาคตามปัจจัยในประเทศ

กนง. ระบุว่ามาตรการภาครัฐและการประสานนโยบายมีความสำคัญต่อการฟื้นตัวของเศรษฐกิจ โดยมาตรการสาธารณสุขควรเร่งจัดหาและกระจายวัคซีนที่มีประสิทธิภาพเพื่อควบคุมไม่ให้การระบาดยืดเยื้อ มาตรการการคลังควรเร่งเยียวยาและพยุงเศรษฐกิจ โดยดูแลตลาดแรงงานและภาคธุรกิจเพิ่มขึ้นในจุดที่เปราะบางอย่างเพียงพอและทันการณ์ นโยบายการเงินต้องสนับสนุนให้ภาวะการเงินโดยรวมผ่อนคลายต่อเนื่อง สำหรับมาตรการด้านการเงินและสินเชื่อควรเร่งปรับปรุงให้มีประสิทธิผลมากขึ้น โดยเร่งกระจายสภาพคล่องไปสู่ผู้ได้รับผลกระทบให้ตรงจุดและลดภาระหนี้ อาทิ มาตรการสินเชื่อฟื้นฟู มาตรการพักทรัพย์พักหนี้ และมาตรการอื่น ๆ ของสถาบันการเงินเฉพาะกิจ ควบคู่กับการผลักดันให้สถาบันการเงินเร่งปรับปรุงโครงสร้างหนี้ให้เห็นผลในวงกว้างและสอดคล้องกับความสามารถในการชำระหนี้ของลูกหนี้ในระยะยาว

กนง. ยังคงให้น้ำหนักกับการสนับสนุนการฟื้นตัวของเศรษฐกิจเป็นสำคัญ ภายใต้กรอบการดำเนินนโยบายการเงินที่มีเป้าหมายเพื่อรักษาเสถียรภาพราคา ควบคู่กับการดูแลเศรษฐกิจให้เติบโตอย่างยั่งยืนและเต็มศักยภาพ และรักษาเสถียรภาพระบบการเงิน รวมถึงจะติดตามปัจจัยสำคัญที่ส่งผลกระทบต่อแนวโน้มเศรษฐกิจ ได้แก่ การกระจายและประสิทธิภาพของวัคซีน สถานการณ์การระบาดทั้งในและต่างประเทศ ความเพียงพอของมาตรการการคลังและมาตรการด้านการเงินและสินเชื่อ โดยพร้อมใช้เครื่องมือนโยบายการเงินที่เหมาะสมเพิ่มเติมหากจำเป็น

EIC คาดว่า ธปท. จะคงอัตราดอกเบี้ยนโยบายที่ระดับ 0.5% ต่อเนื่องตลอดปี 2021 และปี 2022 แต่โอกาสในการลดอัตราดอกเบี้ยนโยบายลง 1 ครั้งภายในปีนี้มีมากขึ้นเช่นกัน โดย EIC ประเมินว่า ในกรณีฐาน กนง. น่าจะยังคงอัตราดอกเบี้ยนโยบายที่ระดับต่ำเป็นประวัติการณ์ต่อเนื่องจนถึงสิ้นปี 2022 เนื่องจากการประมาณการเศรษฐกิจล่าสุดของ กนง. ในกรณีฐานยังคงมีสมมติฐานว่า สถานการณ์การแพร่ระบาดอาจปรับดีขึ้นและสามารถผ่อนคลายการ lockdown ได้ในช่วงต้นของไตรมาส 4 ปีนี้ ซึ่งจะทำให้ความจำเป็นในการลดอัตราดอกเบี้ยในปีนี้มีน้อยลง นอกจากนี้ กรรมการส่วนใหญ่ยังมองว่า ประโยชน์จากการลดอัตราดอกเบี้ยนโยบายในภาวะปัจจุบันจะมีจำกัด

โดยปัญหาหลักคือ การกระจายสภาพคล่องไปยัง SMEs และครัวเรือนต่าง ๆ อย่างทั่วถึงมากกว่าปัญหาต้นทุนทางการเงิน นอกจากนั้น กนง. ต้องชั่งน้ำหนักกับผลกระทบข้างเคียงของการลดดอกเบี้ยลงไปใกล้ศูนย์มากยิ่งขึ้น เช่น

1) อัตราดอกเบี้ยที่ลดต่ำลงอีกอาจทำให้ประชาชนบางกลุ่มที่พึ่งพารายรับหลักจากดอกเบี้ยเงินฝาก เช่น กลุ่มผู้สูงอายุ ต้องหันมาออมเงินมากขึ้นและลดการใช้จ่ายลง

2) policy space จะลดลงอีกและไม่เพียงพอกับการรองรับกรณีที่เศรษฐกิจปรับตัวเลวร้ายกว่านี้ และ

3) การปรับลดดอกเบี้ยลงมามากอาจทำให้เกิดการก่อหนี้เพิ่มในปริมาณมาก ส่งผลให้การปรับขึ้นดอกเบี้ยในระยะต่อไปทำได้ยากขึ้น ซึ่งอาจนำไปสู่ความเสี่ยงด้านเสถียรภาพระบบการเงินในระยะยาวที่มาจากระดับหนี้มีสูงเกินไป พฤติกรรมการแสวงหาผลตอบแทนที่สูงขึ้น (search for yield) และการประเมินความเสี่ยงต่ำกว่าที่ควร (underpricing of risk) ได้

อย่างไรก็ดี ความเสี่ยงด้านต่ำของเศรษฐกิจที่มีอยู่มากโดยเฉพาะการระบาดที่อาจยาวนานกว่าคาดจะทำให้โอกาสในการลดอัตราดอกเบี้ยนโยบาย 1 ครั้งภายในปีนี้มีอยู่พอสมควร (ประมาณ 30%)

เนื่องจากการระบาดของสายพันธุ์เดลต้า ที่มีอัตราการแพร่ระบาดที่สูงขึ้นมากเทียบกับสายพันธุ์เดิม โดยเฉพาะในภาวะที่การฉีดวัคซีนยังอยู่ในระดับต่ำ ทำให้มาตรการ lockdown ในระดับที่ใช้อยู่อาจไม่มีประสิทธิภาพเพียงพอในการควบคุมการระบาดให้ลดลงได้ภายในต้นไตรมาสที่ 4 ตามกรณีฐาน หากความเสี่ยงด้านต่ำเกิดขึ้นจริง ไม่ว่าจะเป็นการแพร่ระบาดที่รุนแรงและยาวนานกว่าที่คาด ผลกระทบจากมาตรการปิดเมืองต่อการบริโภคและการลงทุนภาคเอกชนที่รุนแรงกว่าที่ประเมินไว้ หรือการออกมาตรการสนับสนุนจากภาครัฐทำได้น้อยกว่าคาดมาก ก็อาจทำให้คณะกรรมการส่วนใหญ่จำเป็นต้องหันมาดำเนินนโยบายผ่านการลดอัตราดอกเบี้ยนโยบายเพิ่มเติมเพื่อพยุงเศรษฐกิจผ่านการลดภาระหนี้ดอกเบี้ยและการสนับสนุนการปรับปรุงโครงสร้างหนี้ของภาคครัวเรือนและ SMEs อีกทั้ง ยังช่วยผ่อนคลายภาวะการเงินและลดภาระการชำระดอกเบี้ยของภาครัฐจากหนี้สาธารณะที่มีแนวโน้มสูงขึ้นในระยะต่อไปด้วยเช่นกัน ทั้งนี้นอกจากการพิจารณาลดดอกเบี้ยแล้ว กนง. อาจพิจารณาขยายระยะเวลามาตรการปรับลดอัตราเงินนำส่งเข้ากองทุน FIDF ซึ่งนำมาใช้เมื่อปีที่แล้ว รวมถึงอาจพิจารณาปรับลดอัตราเงินนำส่งเพิ่มเติมได้

ธปท. จะพิจารณาปรับมาตรการการเงินที่มีอยู่และอาจออกมาตรการเพิ่มเติมเพื่อเร่งจัดสรรสภาพคล่องไปสู่กลุ่มผู้ถูกกระทบจากการระบาดให้กระจายตัวทั่วถึงและเพียงพอมากขึ้นตามแนวทางที่ กนง. ได้สื่อสารไว้ ในภาพรวม แม้ ธปท. ได้ร่วมกับหน่วยงานที่เกี่ยวข้องในการปรับมาตรการการเงินเพื่อให้ความช่วยเหลือแก่ธุรกิจ SMEs ให้มีประสิทธิภาพยิ่งขึ้น ทั้งมาตรการสินเชื่อฟื้นฟู และมาตรการพักทรัพย์พักหนี้ แต่ความคืบหน้าของโครงการยังเป็นไปอย่างช้า ๆ และไม่ทั่วถึงนัก โดย ณ วันที่ 27 กรกฏาคม 2021 มีผู้ได้รับความช่วยเหลือผ่านมาตรการสินเชื่อฟื้นฟู 27,219 ราย ซึ่งคิดเป็นสัดส่วนเพียง 3.5% ของจำนวนธุรกิจ SMEs ที่จดทะเบียนนิติบุคคลในประเทศที่มีอยู่ราว 7.7 แสนราย อีกทั้ง สินเชื่อที่อนุมัติผ่านโครงการแล้วยังมีมูลค่าเพียง 8.2 หมื่นล้านบาท จากวงเงินรวมทั้งหมด 2.5 แสนล้านบาท ทำให้มีความเป็นไปได้สูงที่สินเชื่อใหม่ในภาค SMEs จะหดตัวต่อเนื่องอีกในปีนี้

สำหรับโครงการพักทรัพย์พักหนี้ ก็มีผู้เข้าร่วมโครงการน้อยเช่นกัน โดยมีผู้ได้รับความช่วยเหลือเพียง 18 รายเท่านั้น ซึ่งสะท้อนได้ว่า เงื่อนไขของมาตรการและกฏระเบียบของหน่วยงานที่เกี่ยวข้องอาจยังเป็นอุปสรรคต่อการเข้าร่วมโครงการของภาคธุรกิจ จึงเป็นความท้าทายสำคัญที่ภาครัฐจะต้องเร่งพิจารณาปรับเงื่อนไขและลดอุปสรรคของโครงการเพื่อเพิ่มประสิทธิผลในการกระจายสภาพคล่อง โดยสำหรับโครงการสินเชื่อ SMEs ภาครัฐอาจต้องพิจารณากลไกที่เข้ามามีส่วนร่วมและลดความเสี่ยงด้านเครดิตมากขึ้น ไม่ว่าจะเป็น การปรับลดค่าธรรมเนียมประกันสินเชื่อ บสย. การเพิ่มสัดส่วนการชดเชยความเสียหายของพอร์ตสินเชื่อ หรือ การประกาศรับความเสี่ยงของภาครัฐในรูปแบบ loan guarantee ในสัดส่วนสูงเพียงพอ ทั้งนี้เพื่อสนับสนุนการกระจายสภาพคล่องแก่ธุรกิจ SMEs ที่กำลังถูกกระทบจากวิกฤต COVID-19 อย่างรุนแรง

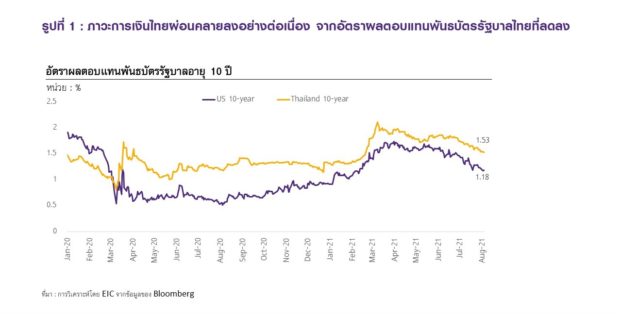

ในส่วนของตลาดการเงิน ภาวะการเงินไทยยังมีแนวโน้มผ่อนคลายอย่างต่อเนื่อง จากอัตราผลตอบแทนพันธบัตรรัฐบาลไทยที่ปรับตัวลดลงในช่วงเดือนที่ผ่านมา ตามการลดลงของอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ รวมถึงจากปัจจัยเสี่ยงภายในประเทศ โดยปัจจุบันอัตราผลตอบแทนพันธบัตรรัฐบาลไทยอายุ 10 ปี อยู่ที่ 1.53% ปรับลดลง 21 bps นับจากต้นเดือนกรกฎาคม ในขณะที่อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ อายุ 10 ปี อยู่ที่ 1.18% ปรับลดลง 28 bps ในช่วงเวลาเดียวกัน (รูปที่ 1)

อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ ปรับตัวลดลงอย่างต่อเนื่องในเดือนกรกฎาคม 2021 ซึ่งการปรับตัวลดลงดังกล่าวสวนทางกับตัวเลขทางเศรษฐกิจของสหรัฐฯ ทั้งตัวเลขการจ้างงานนอกภาคการเกษตรและอัตราเงินเฟ้อที่ปรับตัวสูงขึ้นอย่างต่อเนื่อง ทั้งนี้การปรับลดลงของอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ มาจาก 3 ปัจจัยหลัก คือ

1)ความกังวลเกี่ยวกับผลกระทบทางเศรษฐกิจที่เกิดจากการแพร่ระบาดของ COVID-19 สายพันธุ์เดลต้า โดยยอดผู้ติดเชื้อ COVID-19 ใหม่รายวันของสหรัฐฯ ตลอดจนจำนวนผู้ที่เข้ารับการรักษาในโรงพยาบาลเร่งตัวขึ้นอย่างรวดเร็วในช่วงสัปดาห์ที่ผ่านมา โดยส่วนใหญ่เป็นการระบาดในกลุ่มผู้ที่ยังไม่ได้รับวัคซีน ซึ่งการกลับมาระบาดของ COVID-19 ส่งผลให้นักลงทุนเกิดความกังวลต่อความไม่แน่นอนของสภาวะเศรษฐกิจในระยะข้างหน้า จึงเลี่ยงการถือสินทรัพย์เสี่ยงและซื้อสินทรัพย์ปลอดภัยมากขึ้น

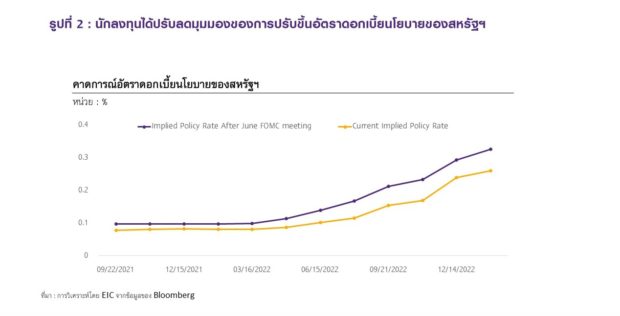

2)การปรับลดมุมมองของตลาดต่อโอกาสการดำเนินนโยบายทางการเงินที่เข้มงวดของสหรัฐฯ โดยตัวเลขคาดการณ์อัตราดอกเบี้ยนโยบายของสหรัฐฯ ล่าสุดอยู่ในระดับต่ำกว่าการคาดการณ์ในเดือนมิถุนายน (รูปที่ 2) สะท้อนถึงการปรับลดมุมมองนักลงทุนต่อโอกาสในการปรับขึ้นอัตราดอกเบี้ยนโยบาย นอกจากนี้ นักลงทุนได้ปรับลดคาดการณ์อัตราเงินเฟ้อในระยะกลางลง โดยมองว่าอัตราเงินเฟ้อที่เร่งตัวสูงขึ้นนั้นจะเป็นเพียงปัจจัยชั่วคราว ซึ่งแตกต่างจากมุมมองในไตรมาส 1 ที่ผ่านมา ที่นักลงทุนมองว่าอัตราเงินเฟ้อมีแนวโน้มจะอยู่ในระดับสูงอย่างต่อเนื่องจากมาตรการกระตุ้นเศรษฐกิจขนาดใหญ่และการกระจายวัคซีนที่รวดเร็วในสหรัฐฯ

3)ปัญหา Supply-side constraints ที่มีแนวโน้มรุนแรงและยืดเยื้อกว่าที่คาดการณ์ไว้ว้ ถือเป็นความเสี่ยงสำคัญต่อการเติบโตของเศรษฐกิจโลกรวมถึงเศรษฐกิจสหรัฐฯ ในระยะข้างหน้า โดยความล่าช้าในภาคการผลิตและระดับสินค้าคงคลังที่อยู่ในระดับต่ำ ส่งผลให้ระยะเวลาการส่งมอบนานขึ้นและแรงกดดันด้านราคาปรับเพิ่มขึ้น ตลอดจนโรงงานหลายแห่งทั่วโลกต้องปิดสายการผลิตชั่วคราว นอกจากนี้ ตลาดแรงงานสหรัฐฯ ก็ยังไม่ฟื้นตัวกลับสู่ระดับก่อนวิกฤต COVID-19 แม้มาตรการ unemployment benefits1 จะเริ่มหมดอายุลงในบางรัฐแล้ว

อัตราผลตอบแทนพันธบัตรรัฐบาลไทยปรับลดลงตามการลดลงของอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ และปัจจัยเสี่ยงภายในประเทศ โดยการระบาดของไวรัสในประเทศและประกาศใช้มาตรการควบคุมการแพร่ระบาดที่เข้มงวดมากขึ้นทำให้แนวโน้มเศรษฐกิจไทยปรับแย่ลง ส่งผลให้ความเชื่อมั่นของนักลงทุนต่ำลง และเป็นปัจจัยเพิ่มเติมที่กดดันให้อัตราผลตอบแทนพันธบัตรรัฐบาลไทยปรับตัวลดลง

เงินบาทปรับอ่อนค่าลงมากกว่าสกุลเงินอื่น ๆ ในภูมิภาค จากความกังวลเกี่ยวกับสถานการณ์การแพร่ระบาดและดุลบัญชีเดินสะพัดที่ขาดดุลต่อเนื่อง โดยปัจจุบันเงินบาทอยู่ที่ 33.1 บาทต่อดอลลาร์สหรัฐ อ่อนค่าจากต้นปี 9.4% ซึ่งเป็นการอ่อนค่าที่มากกว่าค่าเงินของประเทศอื่น ๆ ในภูมิภาค (รูปที่ 3) โดยในระยะสั้นนี้ เงินบาทมีแนวโน้มที่จะอยู่ในระดับอ่อนค่าจาก

1.การแพร่ระบาดของ COVID-19 สายพันธุ์เดลต้าที่ยืดเยื้อและรุนแรงขึ้นอย่างต่อเนื่อง ซึ่งส่งผลกระทบต่อความเชื่อมั่นของนักลงทุน ทำให้เงินทุนไหลออกจากไทยในเดือนกรกฎาคม ทั้งในตลาดตราสารหนี้และตลาดตราสารทุน โดยความกังวลต่อการแพร่ระบาดในหลายประเทศได้ส่งผลให้นักลงทุนเข้าซื้อเงินดอลลาร์สหรัฐเพิ่มขึ้น จึงทำให้เงินดอลลาร์สหรัฐปรับตัวแข็งค่าเมื่อเทียบกับเงินสกุลอื่น

2.ดุลบัญชีเดินสะพัดของไทยที่ยังขาดดุลต่อเนื่อง โดยในไตรมาสที่สองของปีนี้ดุลบัญชีเดินสะพัดของไทยขาดดุลทั้งสิ้น 1.64 แสนล้านบาท ซึ่งเป็นระดับที่ต่ำที่สุดนับตั้งแต่ปี 2013 โดยการขาดดุลดังกล่าวเกิดจากการขาดดุลบริการจากค่าขนส่ง โดยเฉพาะค่าระวางสินค้าที่ปรับตัวสูงขึ้น ขณะที่ดุลการค้าของไทยยังคงเกินดุล นอกจากนี้ การท่องเที่ยวที่ชะงักส่งผลให้ความต้องการถือเงินบาทปรับลดลง เงินบาทจึงอ่อนค่าลงเร็ว

อย่างไรก็ดี หากสถานการณ์การแพร่ระบาดปรับดีขึ้นตามคาดในไตรมาส 4 ปีนี้ ก็จะเป็นปัจจัยที่ช่วยให้เงินบาทกลับมาแข็งค่าขึ้นได้เล็กน้อยในช่วงปลายปี โดยหากค่าขนส่งสินค้าที่ปรับตัวสูงขึ้นในช่วงที่ผ่านมาจากปัญหา Supply Chain disruption บรรเทาลงในช่วงที่เหลือของปี จะส่งผลให้ไทยมีการขาดดุลบริการลดลง นอกจากนี้ หากภาครัฐสามารถควบคุมสถานการณ์การแพร่ระบาดและนักลงทุนมีความเชื่อมั่นเพิ่มขึ้น ก็จะช่วยให้ความต้องการเงินบาทปรับเพิ่มขึ้น ส่งผลให้เงินบาทกลับมาแข็งค่าขึ้นได้ โดย EIC คาดว่าจะอยู่ในกรอบ 32.5-33 บาทต่อดอลลาร์สหรัฐ

อ้างอิง

1. เงินชดเชยการว่างงาน

รายงานโดย วชิรวัฒน์ บานชื่น นักเศรษฐศาสตร์อาวุโส, ณิชนันท์ โลกวิทูล นักวิเคราะห์ Economic Intelligence Center (EIC) ธนาคารไทยพาณิชย์ จำกัด (มหาชน)