งานสัมมนาหัวข้อ “สู่สังคมไทยเสมอหน้า การศึกษาโครงสร้างความมั่งคั่งและโครงสร้างอำนาจเพื่อการปฏิรูป” จัดโดย คณะเศรษฐศาสตร์ จุฬาลงกรณ์มหาวิทยาลัย เมื่อวันที่ 16 สิงหาคม 2555 ภายใต้โครงการทุนศาสตราจารย์วิจัยดีเด่น ซึ่งได้รับการสนับสนุนจากสำนักงานกองทุนสนับสนุนการวิจัย (สกว.), สำนักงานคณะกรรมการการอุดมศึกษา (สกอ.) และจุฬาลงกรณ์มหาวิทยาลัย ได้คัดเลือกงานวิจัยของ ดร.ปัณณ์ อนันอภิบุตร เศรษฐกร สำนักงานเศรษฐกิจการคลัง (สศค.) กระทรวงการคลัง หัวข้อ “การปฏิรูประบบภาษี เพื่อสังคมไทยเสมอหน้า” มานำเสนอ

ตอนที่แล้วนำเสนอโมเดล “เงินโอน แก้จน คนขยัน” มาใช้แก้ปัญหาความยากจนให้หมดไปจากประเทศไทย

ประเด็นสุดท้ายของงานวิจัยชิ้นนี้ ดร.ปัณณ์ เสนอให้รัฐบาลเก็บ “ภาษีความมั่งคั่ง” หรือ “ภาษีทรัพย์สิน” เพื่อลดปัญหาความเหลื่อมล้ำในเรื่องของการกระจายรายได้

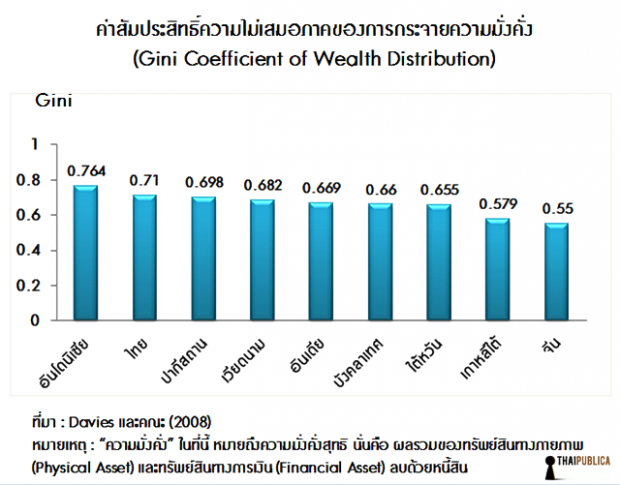

ที่ผ่านมาประเทศไทยมีปัญหาความเหลื่อมล้ำทางสังคม ความมั่งคั่งกระจุกตัวอยู่กับคนบางกลุ่ม โดยเครื่องมือที่นักเศรษฐศาสตร์ใช้วัดค่าความเหลื่อมล้ำรวย-จนที่ดีที่สุด คือ “ค่าสัมประสิทธิ์ความไม่เสมอภาค” (Gini coefficient) ซึ่งค่า Gini จะวิ่งอยู่ในช่วง 0 ถึง 1 ยิ่งเข้าใกล้เลข 0 มากเท่าไหร่ หมายความว่าสังคมมีความเหลื่อมล้ำต่ำ แต่ถ้าเข้าใกล้เลข 1 แสดงว่าสังคมมีความเหลื่อมล้ำมาก

จากข้อมูลองค์กรเพื่อการพัฒนาระหว่างประเทศของสหรัฐอเมริกา [USAID (2009)] ที่นำมาแสดงจะเห็นว่า สังคมไทยมีปัญหาความเหลื่อมล้ำติดอยู่ในอันดับที่ 2 ของภูมิภาคเอเชีย รองมาจากอินโดนีเซีย การถือครองที่ดินของไทยไปกระจุกตัวอยู่กับคนที่มีฐานะดี

ส่วนข้อมูลของสำนักงานคณะกรรมการพัฒนาการเศรษฐกิจและสังคมแห่งชาติ (สภาพัฒน์ฯ) รวบรวมข้อมูลการถือครองที่ดินเอกสารสิทธิ์ประเภทต่างๆ อาทิ โฉนดที่ดิน, น.ส.3 ก. และ น.ส.3 จากสำนักงานที่ดิน 399 แห่ง พบว่า คนไทยถือครองที่ดินน้อยกว่า 14 ไร่/แปลง มีสัดส่วน 94.4% ของเอกสารสิทธิ์ทั้งหมด ส่วนคนรวยที่ถือครองที่ดินมากกว่า 100 ไร่ มีอยู่ 0.03% เท่านั้น

สำหรับครัวเรือนที่รวยที่สุด 20% ถือครองที่ดินมากกว่า 20 ไร่ขึ้นไป มีประมาณ 68% ของเอกสารสิทธิ์ทั้งหมด ครัวเรือนที่จนที่สุด 20% ถือครองที่ดินน้อยกว่า 20 ไร่มี 70% ของเอกสารสิทธิ์ทั้งหมด

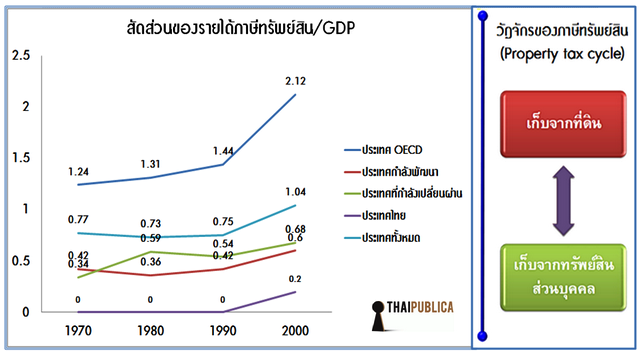

แต่ทั้งนี้อาจจะมีข้อโต้แย้งว่า ปัจจุบันประเทศไทยมีการจัดเก็บภาษีจากการถือครองทรัพย์สินอยู่แล้ว นั่นคือ ภาษีโรงเรือนและที่ดิน ซึ่งนำมาใช้ตั้งแต่ปี 2475 และภาษีบำรุงท้องที่ นำมาใช้ตั้งแต่ปี 2508 โดยมีองค์กรปกครองส่วนท้องถิ่น (อปท.) เป็นผู้ทำหน้าที่จัดเก็บภาษี

อย่างไรก็ตามภาษีทั้ง 2 ประเภทเป็นภาษีที่ล้าสมัย และมีข้อบกพร่องมาก แต่ละปี อปท. มีรายได้จากการจัดเก็บภาษีทั้ง 2 ประเภทแค่ 20,000 ล้านบาท คิดเป็นสัดส่วนเพียง 1% ของรายได้ทั้งหมดของรัฐบาล

ดังนั้น ภาษีทรัพย์สิน จึงเป็นอีกทางเลือกหนึ่งที่จะช่วยลดปัญหาความเหลื่อมล้ำในเรื่องการกระจายรายได้ และยังช่วยเพิ่มรายได้ให้กับ อปท.

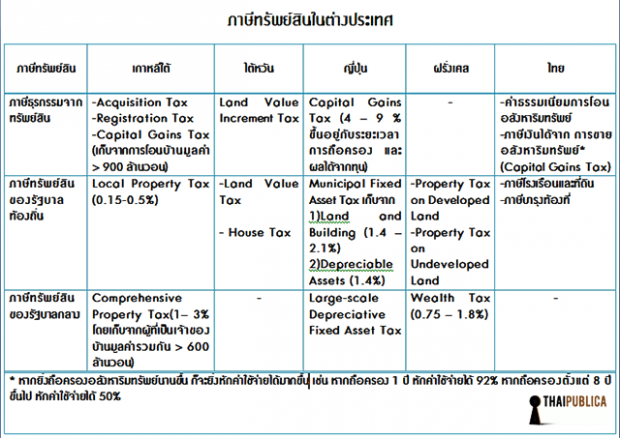

และนี่คือรูปแบบของการจัดเก็บภาษีทรัพย์สินในต่างประเทศ อย่างที่ประเทศเกาหลีใต้ เก็บภาษีจากส่วนต่างราคาซื้อ-ขายทรัพย์สิน ซึ่งผูกโยงกับระยะเวลาในการถือครองทรัพย์สิน เช่น กรณีที่ถือครองทรัพย์สินในช่วงสั้นๆ ต้องจ่ายภาษีมากกว่ากรณีที่ถือครองมานาน รูปแบบการจัดเก็บภาษีของเกาหลีใต้จะคล้ายกับค่าธรรมเนียมการโอน (2%) และภาษีเงินได้บุคคลธรรมดาจากการขายอสังหาริมทรัพย์

แต่การจัดเก็บภาษีทรัพย์สินของไทยจะมีปัญหาก็ต่อเมื่อมีการซื้อ-ขายทรัพย์สิน โดยส่วนต่างราคาที่เกิดขึ้นต้องเสียภาษีเงินได้บุคคลธรรมดา ซึ่งในประมวลรัษฎากรกำหนดสูตรให้หักค่าใช้จ่ายได้จำนวนหนึ่ง แต่มันไม่ใช่ต้นทุนที่ซื้อมาจริงๆ ขณะเดียวกัน ถ้าถือครองที่ดินมาไม่นาน ก็จะหักค่าใช้จ่ายได้น้อย

“กว่า 10 ปีที่ผ่านมา สศค. พยายามผลักดันร่าง พ.ร.บ.ภาษีที่ดินและสิ่งปลูกสร้างมาอย่างต่อเนื่อง เป็นความใฝ่ฝันของคนกระทรวงการคลัง แต่คิดว่าคงไม่มีหวัง เพราะหลักการของภาษีที่ดินและสิ่งปลูกสร้างจะเก็บจากการใช้ประโยชน์ของทรัพย์สิน ซึ่งไปผูกโยงกับการกระจายอำนาจการคลังไปสู่ท้องถิ่น ในเชิงการเมืองทำได้ยากมาก ยกตัวอย่าง ที่อยู่อาศัย พื้นที่เกษตรกรรม เดิมไม่เคยเสียภาษี หากกฎหมายภาษีที่ดินและสิ่งปลูกสร้างมีผลบังคับใช้ ทั้งที่อยู่อาศัยและพื้นที่เกษตรกรรมก็ต้องเสียภาษี เมื่อหลักการเป็นเช่นนี้ คงจะหาแนวร่วมยากมาก” ดร.ปัณณ์กล่าว

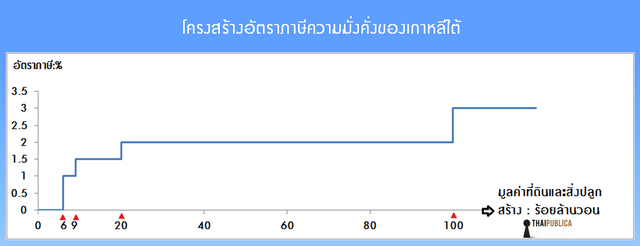

ดร.ปัณณ์กล่าวว่า แต่ที่น่าสนใจกว่า คือ ตัวอย่างการจัดภาษีทรัพย์สินของประเทศเกาหลีใต้ ในส่วนที่รัฐบาลกลางเป็นผู้จัดเก็บภาษี หลักการคือผู้ที่เป็นเจ้าของบ้านจะต้องเสียภาษีในอัตราก้าวหน้าอยู่ในช่วง 1-3% ของราคาประเมิน อาทิ บ้านราคา 600-900 ล้านวอน เสียภาษีทรัพย์สิน 1% อัตราภาษีจะค่อยๆ ปรับตัวสูงขึ้นเป็นแบบขั้นบันได โดยมีเพดานอัตราภาษีสูงสุดอยู่ที่ 3% สำหรับบ้านที่มีมูลค่าเกินกว่า 10,000 ล้านวอนขึ้นไป (200 ล้านบาท) ทั้งนี้ รายได้ที่รัฐบาลเป็นผู้จัดเก็บภาษีทั้งหมดจะถูกโอนให้รัฐบาลท้องถิ่น เพื่อลดความเหลื่อมล้ำระหว่างท้องถิ่นต่างๆ

รูปแบบการจัดเก็บภาษีของรัฐบาลเกาหลีใต้ น่าจะเป็นโมเดลที่มีความเป็นไปได้มากที่สุดที่จะนำมาประยุกต์ใช้ในประเทศไทย แต่ทั้งนี้ เพื่อลดแรงต่อต้านทางการเมือง งานวิจัยของ ดร.ปัณณ์จึงเสนอให้ยกเว้นภาษีสำหรับผู้ที่ถือครองทรัพย์สินที่มีมูลค่าไม่เกิน 5 ล้านบาท แต่จะมุ่งเน้นไปที่กลุ่มคนที่มีทรัพย์สินเป็นจำนวนมากแทน

“หลักการของภาษีความมั่งคั่ง จะเริ่มเก็บภาษีจากเจ้าของที่ดินและสิ่งปลูกสร้างที่มีมูลค่าเกิน 5 ล้านบาทขึ้นไป ต้องเสียภาษีในอัตราก้าวหน้าแบบขั้นบันได ใครถือครองทรัพย์สินมากต้องเสียภาษีมาก ส่วนคนที่มีทรัพย์สินน้อยก็เสียภาษีน้อย หรืออาจจะไม่เสียภาษีเลย แต่หลักการภาษีความมั่งคงจะแตกต่างจากภาษีที่ดินและสิ่งปลูกสร้างตรงที่ ภาษีความมั่งคั่งรัฐบาลกลางจะทำหน้าที่จัดเก็บภาษี ไม่ใช่ อปท.” ดร.ปัณณ์กล่าว

1.45 แสนครัวเรือนอยู่ในข่ายเสียภาษีความมั่งคั่ง

จากผลการสำรวจภาวะเศรษฐกิจและสังคมภาคครัวเรือนทั่วประเทศ 22.4 ล้านครัวเรือน ในปี 2552 ซึ่งจัดทำโดยสำนักงานสถิติแห่งชาติ ระบุว่า “ครัวเรือนที่ถือครองที่ดินและสิ่งปลูกสร้างมูลค่า 5-10 ล้านบาท มีจำนวน 1 แสนครัวเรือน คิดเป็นสัดส่วน 0.45% ของครัวเรือนทั่วประเทศ ส่วนครัวเรือนที่ถือครองที่ดินและสิ่งปลูกสร้างมูลค่า 10 ล้านบาทขึ้นไป มีประมาณ 4.5 หมื่นครัวเรือน คิดเป็นสัดส่วน 0.2% ของครัวเรือนทั่วประเทศ

รวมแล้วมีครัวเรือนที่อยู่ในข่ายต้องเสียภาษีความมั่งคั่งประมาณ 1.45 แสนครัวเรือน คิดเป็นสัดส่วนเพียง 0.65% ของครัวเรือนทั่วประเทศ

และในจำนวนครัวเรือนที่อยู่ในข่ายเสียภาษีความมั่งคั่งทั้งหมด 1.45 แสนครัวเรือน มีครัวเรือนที่มีรายได้สูงเกินกว่า 50,000 บาทต่อเดือนประมาณ 9.9 หมื่นครัวเรือน คิดเป็นสัดส่วน 69% ของครัวเรือนที่อยู่ในข่ายเสียภาษี

จะเห็นได้ว่า กลุ่มเป้าหมายในการจัดเก็บ “ภาษีความมั่งคั่ง” ของ ดร.ปัณณ์ จะมุ่งเน้นไปที่ครัวเรือนที่ถือครองทรัพย์สินที่มีมูลค่าสูงๆ เท่านั้น โดยผู้รับภาระภาษีส่วนใหญ่จะเป็นกลุ่มครัวเรือนที่มีรายได้เกิน 50,000 บาท เป็นสำคัญ

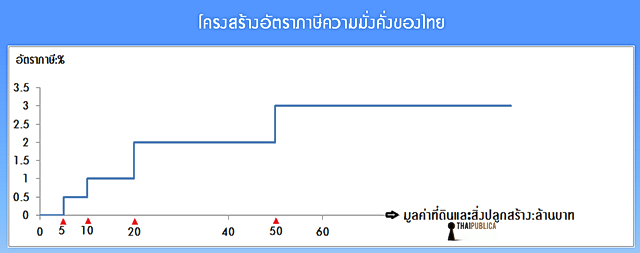

สำหรับโครงสร้างของอัตราภาษีความมั่งคั่ง ผู้ที่เป็นเจ้าของที่ดินและสิ่งปลูกสร้างมูลค่าไม่เกิน 5 ล้านบาท ได้รับสิทธิยกเว้นภาษี ส่วนผู้ที่เป็นเจ้าของที่ดินและสิ่งปลูกสร้างมูลค่า 5-10 ล้านบาท เสียภาษี 0.5% ของราคาประเมิน, ที่ดินและสิ่งปลูกสร้างมูลค่า 10-20 ล้านบาท เสียภาษี 1% ของราคาประเมิน, ที่ดินและสิ่งปลูกสร้างมูลค่าระหว่าง 20-50 ล้านบาท เสียภาษี 2% ของราคาประเมิน และที่ดินและสิ่งปลูกสร้างมูลค่า 50 ล้านบาทขึ้นไป เสียภาษี 3% ของราคาประเมิน

หากรัฐบาลตัดสินใจนำระบบ “ภาษีความมั่งคั่ง” มาบังคับใช้ คาดว่าจะทำให้รัฐบาลมีรายได้เพิ่มขึ้น 30,000 ล้านบาทต่อปี และยังช่วยลดปัญหาความเหลื่อมล้ำ กระจายการถือครองทรัพย์สิน

สรุปว่า พัฒนาการของเศรษฐกิจไทยช่วง 5 ทศวรรษที่ผ่านมา มีอัตราการเจริญเติบโตที่ค่อนข้างสูง ทำให้คนไทยทุกคนในสังคมมีรายได้เพิ่มขึ้น จำนวนคนจนลดลงจาก 22.2 ล้านคนในปี 2531 เหลือ 5.1 ล้านคนในปี 2553 แต่ปรากฏว่าการกระจายรายได้และความมั่งคั่งของประเทศไทยยังคงเป็นปัญหาใหญ่

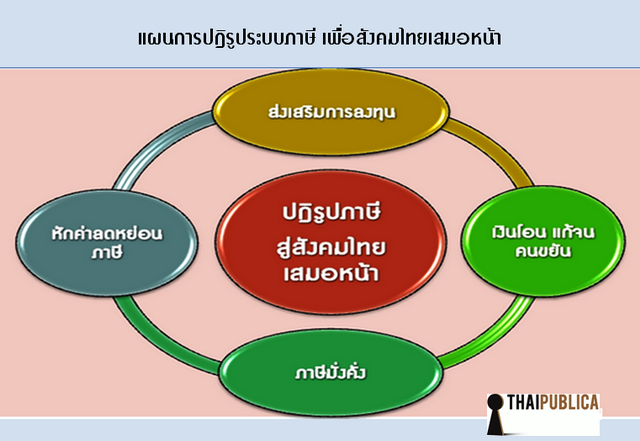

งานวิจัย “การปฏิรูประบบภาษี เพื่อสังคมไทยเสมอหน้า” ของ ดร.ปัณณ์ จึงนำเสนอแนวทางแก้ไขปัญหาความเหลื่อมล้ำ 4 แนวทาง คือ

1. ปฏิรูประบบการส่งเสริมการลงทุน ซึ่งปัจจุบันมีการเอื้อประโยชน์ให้กับกลุ่มทุนขนาดใหญ่สูงมาก ดังนั้นรัฐบาลควรจำกัดประเภทกิจการที่ได้รับ BOI ต้องเป็นกิจการที่สอดคล้องกับยุทธศาสตร์ของการพัฒนาประเทศ และยกระดับความร่วมมือในการส่งเสริมการลงทุนในภูมิภาค โดยเฉพาะประเทศสมาชิกอาเซียน

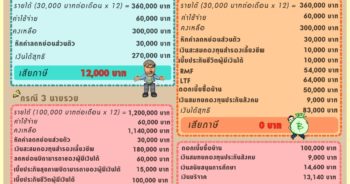

2. ปรับปรุงค่าลดหย่อนภาษีเงินได้บุคคลธรรมดา ซึ่งในประมวลรัษฎากรกำหนดไว้มากกว่า 17 รายการ การที่กรมสรรพากรไปกำหนดรายการค่าลดหย่อนภาษีไว้เป็นจำนวนมาก ทำให้โครงสร้างอัตราภาษีเงินได้บุคคลธรรมดาไม่มีความก้าวหน้าอย่างที่ควรจะเป็น กลายเป็นคนที่มีรายได้น้อยอุดหนุนคนที่มีรายได้สูง ดังนั้น รัฐบาลควรจะทบทวนและจำกัดวงเงินค่าลดหย่อนภาษีต่างๆ ให้เหมาะสม

3. เสนอให้รัฐบาลใช้มาตรการ “เงินโอน แก้จน คนขยัน” เนื่องจากรัฐบาลขาดฐานข้อมูลรายได้ของประชากร ไม่รู้ว่าคนจนอยู่ที่ไหน มีใครบ้าง ทำให้มีการใช้จ่ายงบประมาณสูงกว่าที่ควรจะเป็น ดังนั้นรัฐบาลควรนำมาตรการดังกล่าวมาใช้ เป็นการรวมมาตรการภาษีและมาตรการรายจ่ายด้านสวัสดิการเข้าด้วยกัน เพื่อเป็นเครื่องมือในการระบุตัว และโอนเงินไปยังผู้สมควรได้รับความช่วยเหลือ (Targeting for the poor) อย่างแท้จริง

และแนวทางสุดท้าย งานวิจัยของ ดร.ปัณณ์เสนอให้รัฐบาลนำระบบภาษีความมั่งคั่ง (Wealth tax) มาใช้ เนื่องจากภาษีทรัพย์สินที่ใช้อยู่ในปัจจุบันเอื้อประโยชน์ให้มีการถือครองทรัพย์สิน แต่หลังจากที่ไปศึกษารูปแบบการจัดเก็บภาษีทรัพย์สินในต่างประเทศ ได้แก่ เกาหลีใต้ ไต้หวัน ญี่ปุ่น และฝรั่งเศส พบว่าภาษีทรัพย์สินเป็นแหล่งรายได้ที่สำคัญของทุกประเทศ

ด้วยเหตุนี้จึงควรพิจารณานำภาษีความมั่งคั่งมาใช้ในประเทศไทย