วันที่ 9 กันยายน 2564 SCB EIC ได้จัดบรรยายสรุปในหัวข้อ “มุมมองเศรษฐกิจปี 2022” โดย ดร.ยรรยง ไทยเจริญ รองผู้จัดการใหญ่อาวุโส ประธานเจ้าหน้าที่บริหาร กลุ่มงาน EIC ธนาคารไทยพาณิชย์

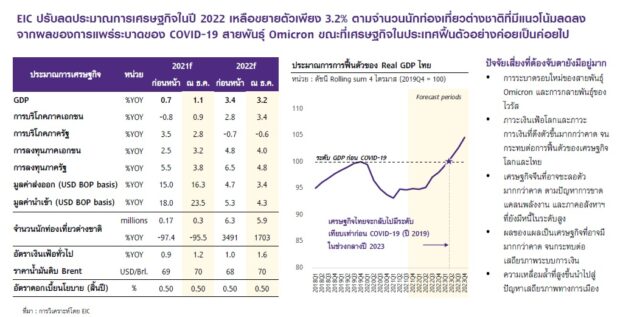

EIC ประเมินเศรษฐกิจไทยปี 2565 เติบโตที่ 3.2% ปรับลดลงจากเดิมที่ 3.4% ตามผลของการระบาด COVID-19 สายพันธุ์ Omicron ที่จะกระทบต่อเศรษฐกิจโลกและการฟื้นตัวของภาคการท่องเที่ยวในช่วงปลายปีนี้ถึงช่วงไตรมาสที่ 1 ของปีหน้า แต่คาดว่าผลกระทบจะน้อยกว่า Delta ในภาพรวม เศรษฐกิจไทยยังฟื้นตัวอย่างช้า ๆ จากแผลเป็นเศรษฐกิจที่ลึก

เศรษฐกิจโลกในปี 2565 มีแนวโน้มฟื้นตัวต่อเนื่องในเกณฑ์ดีแม้จะชะลอลงจากปีก่อน แต่ยังเผชิญปัจจัยเสี่ยงสำคัญโดยเฉพาะจาก COVID-19 สายพันธุ์ใหม่ (เช่น Omicron) และปัญหาการขาดแคลนด้านอุปทานที่อาจทำให้เงินเฟ้อและการตึงตัวของภาวะการเงินโลกสูงขึ้นมากกว่าคาด

EIC ประเมินเศรษฐกิจโลกในปี 2565 ขยายตัว 4.1% ชะลอลงจาก 5.8% ในปี 2564 แต่ถือเป็นการฟื้นตัวในเกณฑ์ดีที่สูงกว่าค่าเฉลี่ยในอดีต โดยมีปัจจัยสนับสนุนจากการฟื้นตัวของการบริโภคตามการทยอยเปิดเมืองสะท้อนอัตราการฉีดวัคซีนที่สูงขึ้นโดยเฉพาะในกลุ่มประเทศกำลังพัฒนา (EMs) ซึ่งจะนำไปสู่การเร่งบริโภคสินค้าและบริการต่าง ๆ ในช่วงต้น (pent-up demand) และการขยายตัวของการลงทุนทั้งการเพิ่มระดับสินค้าคงคลังที่ลดลงไปมากในช่วงก่อนหน้า (inventory restocking) และการลงทุนใหม่เพื่อตอบสนองความต้องการสินค้าและการค้าระหว่างประเทศที่ขยายตัวต่อเนื่อง

ทั้งนี้ในภาพรวม ความแตกต่างของการฟื้นตัวในปีหน้าระหว่างกลุ่มประเทศพัฒนาแล้วและกลุ่มประเทศกำลังพัฒนาจะลดลงจากปีก่อนหน้า จากการที่ประเทศกำลังพัฒนาจะเร่งฉีดวัคซีนได้มากขึ้นและจะเป็นแรงส่งการเติบโตตามหลังกลุ่มประเทศพัฒนาแล้วที่การฉีดวัคซีนทำได้ครอบคลุมไปแล้วในช่วงก่อนหน้า อย่างไรก็ดี การฟื้นตัวของเศรษฐกิจเพื่อกลับไปสู่ระดับการเติบโตตามศักยภาพของประเทศต่าง ๆ จะยังมีความเร็วที่แตกต่างกัน (multispeed) ขึ้นอยู่กับความพร้อมด้านวัคซีน ยา และระบบสาธารณสุข ความสามารถของการใช้มาตรการกระตุ้นทางเศรษฐกิจ และปัจจัยเฉพาะของแต่ละประเทศ โดยสหรัฐฯ จะกลับเข้าสู่ระดับศักยภาพได้เร็วจากมาตรการการคลังขนาดใหญ่ ขณะที่สหราชอาณาจักรจะถูกกดดันเพิ่มเติมจากผลกระทบของ Brexit และจีนจะเผชิญความท้าทายจากนโยบาย zero-COVID และปัญหาระดับหนี้ที่สูงในภาคอสังหาริมทรัพย์

สำหรับกลุ่มประเทศกำลังพัฒนา เศรษฐกิจที่พึ่งพาการส่งออกสินค้าโภคภัณฑ์จะได้รับประโยชน์จากราคาพลังงานและสินค้าโภคภัณฑ์ที่ปรับสูงขึ้นมาก

อย่างไรก็ดี ต้องจับตาความเสี่ยงสำคัญ 2 ปัจจัยที่อาจกระทบต่อการฟื้นตัวของเศรษฐกิจโลก ได้แก่

1) การระบาดของ COVID-19 สายพันธุ์ใหม่ โดยเฉพาะสายพันธุ์ “Omicron” ที่การศึกษาเบื้องต้นชี้ว่าสามารถแพร่กระจายได้ง่ายขึ้น และอาจลดประสิทธิผลของวัคซีนในปัจจุบันต่อการป้องกันการติดโรค ถึงแม้อาการของผู้ป่วยจะรุนแรงน้อยกว่า ก็อาจส่งผลกระทบให้การฟื้นตัวของเศรษฐกิจโลกสะดุดลงได้ โดยเฉพาะกิจกรรมทางเศรษฐกิจในภาคบริการในช่วงปลายปีนี้ไปจนถึงต้นปีหน้า หลังหลายประเทศเริ่มจำกัดการเดินทางระหว่างประเทศบางส่วนเพื่อป้องกันการแพร่ระบาด นอกจากนั้น หากยังมีหลายภูมิภาคของโลกที่ยังฉีดวัคซีนได้ล่าช้าก็จะมีความเสี่ยงของการเกิดสายพันธุ์ใหม่ที่อาจรุนแรงกว่าเดิมขึ้นได้อีก และ

2) ปัญหา supply chain disruption ที่อาจยืดเยื้อกว่าที่คาด ส่งผลให้เงินเฟ้อปรับสูงขึ้นอย่างรวดเร็วจนกระทบต่อกำลังซื้อของผู้บริโภค ในช่วงที่ผ่านมา ปัญหา supply chain disruption ปรับรุนแรงขึ้น ไม่สามารถตอบสนองต่ออุปสงค์ที่เร่งตัวขึ้นมามาก จนทำให้ราคาสินค้าปรับสูงขึ้น โดยเป็นผลจาก 4 ช่องทาง คือ

1) การแพร่ระบาดของไวรัสสายพันธุ์เดลต้า ส่งผลให้มีการประกาศล็อกดาวน์และปิดโรงงานในหลายพื้นที่ โดยเฉพาะเอเชียตะวันออก จนเกิดการขาดแคลนสินค้าและวัตถุดิบ

2) การขาดแคลนแรงงาน ซึ่งมีสาเหตุหลักมาจากการแพร่ระบาดของไวรัส

และมาตรการสนับสนุนรายได้จากภาครัฐ ที่ลดแรงจูงใจในการกลับมาทำงานของแรงงาน

3) ความล่าช้าในการขนส่งและความแออัดของท่าเรือ ซึ่งส่งผลรุนแรงต่อกลุ่มสินค้าคงทน โดยเฉพาะกลุ่มที่ขนส่งทางน้ำ และ

4) การลงทุนใหม่ในการขยายกำลังการผลิตของสินค้าพื้นฐาน เช่น พลังงาน และเซมิคอนดักเตอร์ ในช่วงที่ผ่านมาอยู่ในระดับต่ำ จึงทำให้เกิดการขาดแคลน

อย่างไรก็ดี EIC ประเมินว่าปัญหา supply chain disruption จะทยอยคลี่คลายลงได้ในปี 2565 โดยราคาสินค้าอาจยังอยู่ในระดับสูง แต่อัตราการเพิ่มขึ้นของราคาหรือเงินเฟ้อมีแนวโน้มชะลอลง

หลังจากที่โรงงานอุตสาหกรรมในเอเชียตะวันออกกลับมาเปิดทำการได้และภาครัฐสามารถควบคุมการแพร่ระบาดของไวรัสตามอัตราการฉีดวัคซีนที่เพิ่มขึ้น ส่วนปัญหาการขาดแคลนแรงงานก็มีแนวโน้มปรับดีขึ้นหลังเม็ดเงินสนับสนุนจากภาครัฐในประเทศหลักทยอยหมดอายุลง ประกอบกับความกังวลต่อการแพร่ระบาดที่ลดลง รวมถึงการเพิ่มขึ้นของค่าแรงในบางอุตสาหกรรม ทำให้แรงงานมีแนวโน้มทยอยกลับเข้าตลาดแรงงานมากขึ้นตั้งแต่ช่วงปลายปีนี้ ขณะที่ปัญหาการขาดแคลนชิปที่ถึงแม้ล่าสุดจะเริ่มเห็นสัญญาณการลงทุนเพิ่ม แต่คาดว่าจะต้องใช้เวลาอย่างน้อยช่วงปี 2566 กว่าที่อุปทานใหม่จะออกมาเพียงพอต่อความต้องการในตลาดโลก ในภาพรวม ปัญหา supply chain disruption น่าจะทยอยคลี่คลายลงอย่างค่อยเป็นค่อยไป ทำให้อัตราเงินเฟ้อโลกในปีหน้ามีแนวโน้มชะลอลงแต่จะยังสูงกว่าค่าเฉลี่ยในช่วงก่อนเกิด COVID-19

ทั้งนี้แรงกดดันเงินเฟ้อได้ส่งผลให้ธนาคารกลางหลายแห่งทยอยลดการผ่อนคลายการดำเนินนโยบายการเงินลง โดยล่าสุดธนาคารกลางสหรัฐฯ (Fed) ได้ส่งสัญญาณลดปริมาณการเข้าซื้อสินทรัพย์ทางการเงิน (QE tapering) ในอัตราที่เร็วขึ้น จากความกังวลต่ออัตราเงินเฟ้อที่เพิ่มสูงขึ้นต่อเนื่อง ทำให้คาดว่า QE Tapering อาจสิ้นสุดลงในช่วงเดือนมีนาคม 2565 ซึ่งเร็วขึ้นกว่าที่คาดไว้เดิม และอาจทำให้ Fed สามารถปรับขึ้นอัตราดอกเบี้ยนโยบายได้อย่างน้อย 2 ครั้งในปี 2565 โดยการปรับขึ้นดอกเบี้ยครั้งแรกอาจทำได้อย่างเร็วในช่วงกลางปี สำหรับธนาคารกลางยุโรป (ECB) นั้น ได้ดำเนินการทำ QE Tapering ไปแล้วเช่นกัน อย่างไรก็ดี ด้วยตลาดแรงงานที่ฟื้นตัวช้ากว่า และแรงกดดันเงินเฟ้อที่ยังต่ำกว่าสหรัฐฯ ทำให้คาดว่า ECB จะคงอัตราดอกเบี้ยนโยบายที่ระดับปัจจุบันจนถึงปี 2567

ด้านเศรษฐกิจไทย EIC ปรับเพิ่มประมาณการเศรษฐกิจปี 2564 เป็น 1.1% จากเดิมที่คาดไว้ที่ 0.7% จากโมเมนตัมการฟื้นตัวที่เร็วขึ้นของเศรษฐกิจภายในประเทศหลังการเปิดเมืองและเปิดประเทศ

สะท้อนจากข้อมูลเร็ว (high frequency data) ที่สะท้อนการฟื้นตัวอย่างต่อเนื่องในช่วงเดือนกันยายนถึงพฤศจิกายนจากสถานการณ์การระบาดในประเทศที่ดีขึ้น และความคืบหน้าในการฉีดวัคซีน โดยช่วงต้นเดือนธันวาคม จำนวนผู้ได้รับวัคซีนครบโดสอยู่ที่ประมาณ 60% ของประชากร และคาดว่าจะเพิ่มขึ้นเป็น 68-70% ของประชากร ณ สิ้นปีนี้ จึงทำให้ภาครัฐมีการผ่อนปรนมาตรการควบคุมโรคเป็นระยะ ๆ ทำให้กิจกรรมทางเศรษฐกิจหลายประเภทกลับมาดำเนินการได้อีกครั้งโดยเฉพาะด้านการท่องเที่ยวจากทั้งคนไทยและคนต่างชาติ

นอกจากนี้ ภาครัฐยังมีการอัดฉีดเม็ดเงินอย่างต่อเนื่อง โดยได้มีการอนุมัติมาตรการกระตุ้นเศรษฐกิจเพิ่มเติม อาทิ การเพิ่มเงินโครงการคนละครึ่งเฟส 3 การให้เงินผู้ถือบัตรสวัสดิการแห่งรัฐเพิ่มเติม และโครงการคงการจ้างงานในภาค SMEs เป็นต้น ซึ่งจะมีผลสนับสนุนการใช้จ่ายในช่วงปลายปีนี้จนถึงต้นปีหน้า

ด้านภาคส่งออกของไทยยังคงขยายตัวต่อเนื่องตามการเติบโตของการค้าโลก แม้จะมีการชะลอตัวในบางช่วงจากการระบาดของ COVID-19 ในประเทศคู่ค้าและปัญหาคอขวดอุปทานที่กระทบต่อความต่อเนื่องในการผลิต ในภาพรวมEIC ประเมินว่าการส่งออกสินค้าของไทยในปี 2564 จะเติบโตได้ถึง 16.3%

สำหรับปี 2565 EIC ปรับลดประมาณการการเติบโตทางเศรษฐกิจของไทยเป็น 3.2% จากเดิมที่คาดไว้ที่ 3.4% ตามผลกระทบของ Omicron ต่อภาคการท่องเที่ยวและความเชื่อมั่นในช่วงต้นปี ในภาพรวมยังถือเป็นการฟื้นตัวอย่างช้า ๆ

เศรษฐกิจไทยในปี 2565 มีแนวโน้มฟื้นตัวได้ต่อเนื่อง ตามอัตราการฉีดวัคซีนของไทยและประเทศต่าง ๆ ที่เพิ่มขึ้นต่อเนื่อง เอื้อให้เกิดการฟื้นตัวของกิจกรรมทางเศรษฐกิจ ในส่วนของการส่งออกสินค้าของไทยยังมีแนวโน้มขยายตัวต่อเนื่องที่ 3.4% ตามการเติบโตของเศรษฐกิจและการค้าโลก โดยเฉพาะการส่งออกไปยังประเทศกำลังพัฒนาที่มีแนวโน้มขยายตัวเร่งขึ้นจากปีนี้ ขณะที่ภาคท่องเที่ยวจะทยอยปรับตัวดีขึ้น แต่ยังเผชิญความเสี่ยงจากการระบาด Omicron

โดยในกรณีฐาน EIC คาดว่าจะมีนักท่องเที่ยวต่างชาติเดินทางเข้าไทยในปี 2565 อยู่ที่ 5.9 ล้านคน บนพื้นฐานสมมุติฐานที่ผลกระทบของ Omicron จะจำกัดอยู่ในช่วงไตรมาสที่ 1 ขณะที่ในกรณีเลวร้าย (worse case) EIC ประเมินว่าจำนวนนักท่องเที่ยวต่างชาติอาจลดลงไปอยู่ที่ 2.6 ล้านคนตามการจำกัดการเดินทางของประเทศต้นทางนักท่องเที่ยวโดยเฉพาะจีนที่อาจยืดเวลาการเปิดประเทศออกไปเป็นในปี 2566

สำหรับการใช้จ่ายในประเทศในปี 2565 มีแนวโน้มฟื้นตัวเช่นกัน จากอานิสงส์ของการกระจายวัคซีนในประเทศที่ดีขึ้นต่อเนื่อง ส่งผลให้กิจกรรมเศรษฐกิจจะกลับมาดำเนินการได้เพิ่มขึ้น โดยเฉพาะในระยะสั้นที่จะมีแรงส่งจากการใช้จ่ายที่มาจาก pent-up demand ของกลุ่มผู้มีกำลังซื้อ ประกอบกับยังจะได้ปัจจัยสนับสนุนจากมาตรการกระตุ้นเศรษฐกิจของภาครัฐที่คาดว่าจะยังมีต่อเนื่อง

อย่างไรก็ตาม ปัจจัยเรื่อง Omicron อาจทำให้ผู้บริโภคบางส่วนชะลอการใช้จ่ายลงจากความกังวลที่เพิ่มสูงขึ้นและอาจมีมาตรการจำกัดการแพร่ระบาดเกิดขึ้นในบางจุดซึ่งจะกระทบกับการใช้จ่ายโดยตรง นอกจากนี้ การฟื้นตัวของการใช้จ่ายในประเทศในภาพรวมจะเป็นไปอย่างช้า ๆ จากแผลเป็นทางเศรษฐกิจที่จะยังมีผลต่อเนื่องไปในระยะข้างหน้า โดยเฉพาะภาวะตลาดแรงงานที่ซบเซา

โดยล่าสุดอัตราการว่างงานในช่วงไตรมาส 3 ของปี 2564 อยู่ที่ 2.3% ถือเป็นจุดสูงสุดใหม่สำหรับอัตราการว่างงานในช่วง COVID-19 และเป็นอัตราการว่างงานที่สูงที่สุดนับตั้งแต่ปี 2550 นอกจากนี้ จำนวนคนทำงานต่ำระดับ (underemployed) และคนเสมือนว่างงาน (furloughed) ได้ปรับเพิ่มขึ้นมาก EIC คาดว่าตลาดแรงงานไทยจะมีแนวโน้มฟื้นตัวอย่างช้า ๆ จาก

1) อุปทานส่วนเกินในตลาดแรงงาน (slack) จากคนว่างงานและคนทำงานต่ำระดับที่มีจำนวนมาก

2) กำลังในการจ้างงานของภาคธุรกิจ SME ที่ถดถอยลง และ

3) ปัญหาทักษะไม่สอดคล้องกับความต้องการ (skill mismatch) จากประเภทงานและทักษะแรงงานที่ต้องการที่เปลี่ยนไปในช่วง COVID-19

ทั้งนี้แนวโน้มตลาดแรงงานที่ฟื้นตัวอย่างช้าๆ จะส่งผลต่อความสามารถของภาคครัวเรือนในการหารายได้และการบริหารจัดการหนี้ที่อยู่ในระดับสูง ซึ่งคาดว่าน่าจะยังเป็นหนึ่งในแรงกดดันต่อการใช้จ่ายของภาคครัวเรือนไทยต่อเนื่องในระยะปานกลาง

EIC มองว่าในภาพรวมเศรษฐกิจไทยยังเติบโตต่ำกว่าระดับศักยภาพและมี output loss1 ที่มีขนาดใหญ่ ประกอบกับความเสี่ยงด้านต่ำจากการระบาดของ COVID-19 ระลอกใหม่ที่ยังมีสูง ภาครัฐจึงยังควรคงบทบาทในการสนับสนุนเศรษฐกิจในปีหน้า โดยการพิจารณากู้เงินเพื่อสนับสนุนเศรษฐกิจเพิ่มเติม

จากการคำนวณของ EIC พบว่าแม้เศรษฐกิจจะเติบโตที่ 3.2% ในปี 2565 แต่ก็ยังต่ำกว่าระดับศักยภาพมาก จึงทำให้มี output loss ในระดับสูงและผลของแผลเป็นเศรษฐกิจที่ลึกขึ้น

โดยกว่าเศรษฐกิจไทยจะกลับไปอยู่ในระดับปี 2562 อาจจะต้องรอถึงช่วงกลางปี 2566 ทั้งนี้การปล่อยให้เศรษฐกิจอยู่ในระดับต่ำกว่าศักยภาพหรือมีแผลเป็นเศรษฐกิจขนาดใหญ่เป็นเวลานาน จะส่งผลเสียระยะยาวต่อเศรษฐกิจไทย

ผ่าน

1) จำนวนธุรกิจที่ต้องปิดกิจการมากขึ้น ทำให้การจ้างงานและการลงทุนลดลงมาก กระทบต่อศักยภาพในการเติบโตในระยะข้างหน้า

2) คนว่างงานไม่สามารถหางานได้หรืออยู่ในภาคเศรษฐกิจที่ไม่ตรงกับทักษะ ทำให้คนกลุ่มนี้สูญเสียรายได้เป็นเวลานาน ขาดการพัฒนาทักษะ

ที่เหมาะสม และอาจกลายเป็นผู้ว่างงานระยะยาวซึ่งจะกระทบกับผลิตภาพ (productivity) ของเศรษฐกิจในระยะข้างหน้า

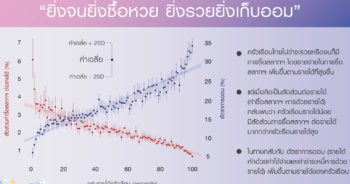

ขณะเดียวกัน วิกฤติที่เกิดขึ้นมีแนวโน้มส่งผลกระทบที่รุนแรงกว่ากับแรงงานที่มีรายได้น้อยและทักษะไม่มาก รวมถึงธุรกิจ SME ซึ่งจะส่งผลให้ปัญหาความเหลื่อมล้ำในไทยยิ่งถ่างกว้างขึ้น เสี่ยงต่อการก่อเกิดปัญหาเสถียรภาพทางการเมืองและปัญหาสังคมอื่น ๆ ตามมา

ในปี 2565 แรงส่งจากการใช้จ่ายของภาครัฐในภาพรวมมีแนวโน้มลดลงจากปีก่อนหน้าตามการใช้จ่ายอุปโภคบริโภคของภาครัฐภายใต้กรอบงบประมาณที่ลดลง รวมถึงเม็ดเงินที่จะเหลือเพียงราว 2.6 แสนล้านบาทจาก พรก. กู้เงิน 5 แสนล้านบาท อย่างไรก็ดี ด้วยความจำเป็นในการเยียวยาแผลเป็นทางเศรษฐกิจและรองรับความเสี่ยงด้านต่ำที่มีสูงขึ้น ภาครัฐจึงควรพิจารณากู้เงินเพิ่มเติม

โดยภาครัฐควรเน้นการจัดสรรเม็ดเงินเพื่อส่งเสริมการปรับโครงสร้างเศรษฐกิจและการลงทุนเพื่อการเติบโตในอนาคต โดยเฉพาะมาตรการเพิ่มทักษะแรงงาน (Upskill/Reskill) มาตรการสนับสนุนการใช้เทคโนโลยีดิจิทัลของธุรกิจ SME และการลงทุนเพื่ออุตสาหกรรมใหม่ ๆ เพื่อรองรับกับโครงสร้างเศรษฐกิจและความต้องการของผู้บริโภคที่เปลี่ยนแปลงไปในโลกภายหลัง COVID-19 ภายใต้กรอบวินัยทางการคลังใหม่ที่กำหนดเพดานหนี้ที่ 70% ของ GDP ทั้งนี้ระดับหนี้สาธารณะปัจจุบันยังอยู่ในวิสัยที่ภาครัฐจะสามารถบริหารจัดการได้ในภาวะดอกเบี้ยต่ำและสภาพคล่องในประเทศอยู่ในระดับสูง โดยภาครัฐต้องสื่อสารถึงแผนการลดระดับหนี้ในระยะปานกลางที่น่าเชื่อถือ เพื่อสร้างความเชื่อมั่นต่อเสถียรภาพการคลัง

ทั้งนี้เศรษฐกิจไทยในช่วงที่เหลือของปี 2564 และปี 2565 ยังมีความเสี่ยงด้านต่ำในหลายมิติ ประกอบด้วย

1) การระบาด COVID-19 ทั้งในไทยและต่างประเทศที่อาจกลับมารุนแรงอีกครั้ง โดยเฉพาะหากมีการกลายพันธุ์ของไวรัสที่ลดประสิทธิภาพวัคซีนลง

2) ผลของแผลเป็นเศรษฐกิจที่อาจมีมากกว่าคาด จนกระทบต่อกำลังซื้อและความสามารถในการชำระหนี้ของภาคครัวเรือน

และภาคธุรกิจ

3) การเร่งตัวของอัตราเงินเฟ้อตามราคาพลังงานที่ปรับสูงขึ้นมากและปัญหาคอขวดอุปทานโลก ซึ่งอาจมีความรุนแรงหรือยืดเยื้อมากกว่าคาด จนทำให้ธนาคารกลางของประเทศต่าง ๆ ปรับขึ้นดอกเบี้ยเร็วและแรง จนกระทบต่อการฟื้นตัวของเศรษฐกิจโลก และ

4) เศรษฐกิจจีนที่อาจชะลอกว่าคาดจากความเสี่ยงในภาคอสังหาริมทรัพย์

ด้านนโยบายการเงิน EIC คาดว่าคณะกรรมการนโยบายการเงินจะคงอัตราดอกเบี้ยนโยบายที่ 0.5% ตลอดปี 2565 และเน้นการเพิ่มประสิทธิภาพของมาตรการทางการเงินเพื่อกระจายสภาพคล่องและปรับโครงสร้างหนี้ให้ทั่วถึงขึ้น

แม้ว่าธนาคารกลางในต่างประเทศจะมีแนวโน้มปรับขึ้นอัตราดอกเบี้ยนโยบายเพื่อดูแลปัญหาเงินเฟ้อ แต่ EIC ประเมินว่าสถานการณ์ดังกล่าวจะไม่กดดันให้ กนง. ต้องเร่งปรับขึ้นอัตราดอกเบี้ยนโยบายตาม เนื่องจาก

1) เศรษฐกิจยังต้องการแรงสนับสนุน ขณะที่เงินเฟ้อยังอยู่ในกรอบนโยบาย แม้เงินเฟ้อของไทยจะมีแนวโน้มเร่งตัวขึ้นในช่วงปีหน้า แต่จะยังอยู่ในกรอบเป้าหมายเงินเฟ้อของธนาคารแห่งประเทศไทยที่ 1-3% (EIC คาดเงินเฟ้อทั่วไปปี 2564 อยู่ที่ 1.2% และปี 2565 อยู่ที่ 1.6%) รวมทั้งเงินเฟ้อที่เร่งตัวมาจากปัจจัยด้านอุปทานตามราคาน้ำมันและวัตถุดิบต่าง ๆ เป็นสำคัญ ขณะที่แรงกดดันด้านอุปสงค์ยังมีจำกัดจากการที่ GDP ของไทยยังอยู่ต่ำกว่าระดับศักยภาพพอสมควร และ

2) เสถียรภาพด้านต่างประเทศของไทยยังอยู่ในเกณฑ์ดี สะท้อนจากเงินสำรองระหว่างประเทศที่เข้มแข็ง (3 เท่าของหนี้ต่างประเทศระยะสั้น) จึงทำให้ความเสี่ยงที่เงินทุนเคลื่อนย้ายไหลออกในปริมาณมากหรือเงินบาทจะอ่อนค่าอย่างรุนแรงจากดอกเบี้ยส่วนต่างกับต่างประเทศที่กว้างขึ้นมีน้อยกว่าประเทศกำลังพัฒนาที่มีความเปราะบางทางเศรษฐกิจ เช่น บราซิลหรือรัสเซีย ที่จำเป็นต้องขึ้นดอกเบี้ยค่อนข้างเร็วและมากเพื่อดูแลเสถียรภาพเศรษฐกิจ

ในภาพรวม EIC ประเมิน กนง. จะคงดอกเบี้ยนโยบายไว้ที่ 0.5% ตลอดปี 2565 โดยการขึ้นดอกเบี้ยครั้งแรกน่าจะเป็นช่วงปี 2566 เมื่อ GDP ของไทยเริ่มกลับเข้าไปสู่ระดับของช่วงก่อนเกิด COVID-19 ในปี 2562

ทั้งนี้ธนาคารแห่งประเทศไทยจะให้น้ำหนักกับการเพิ่มประสิทธิภาพการส่งผ่านนโยบายการเงินผ่านการปรับมาตรการทางการเงินต่าง ๆ โดยเฉพาะในกลไกการลดความเสี่ยงด้านเครดิตเพื่อกระจายสภาพคล่องให้แก่ภาคครัวเรือนและภาคธุรกิจ SME ได้มากขึ้น ควบคู่กับการสนับสนุนสถาบันการเงินในการปรับโครงสร้างหนี้ให้สอดคล้องกับปัญหาของลูกหนี้แต่ละกลุ่มมากยิ่งขึ้น

สำหรับค่าเงินบาทต่อดอลลาร์สหรัฐ ณ สิ้นปี 2565 EIC คาดว่ามีแนวโน้มแข็งค่าขึ้นเล็กน้อยจากปีนี้

โดยนับตั้งแต่ที่องค์การอนามัยโลก (WHO) ได้ประกาศให้ COVID-19 สายพันธุ์ Omicron เป็นเชื้อกลายพันธุ์ที่น่ากังวล จนถึงปัจจุบัน เงินบาทอ่อนค่าลง 1.4% จากความเชื่อมั่นของนักลงทุนที่ปรับแย่ลง ทำให้เงินทุนเคลื่อนย้ายไหลออกจากตลาดการเงินไทยโดยเฉพาะในตลาดหุ้น

สำหรับแนวโน้มเงินบาท ณ สิ้นปี 2565 EIC คาดว่าอาจกลับมาแข็งค่าขึ้นเล็กน้อยในช่วง 32-33 บาทต่อดอลลาร์สหรัฐ เนื่องจาก 1) เศรษฐกิจไทยมีแนวโน้มฟื้นตัวดีขึ้นตามแนวโน้มการเปิดเมืองหลังมีการฉีดวัคซีนได้มากขึ้น

2) ดุลบัญชีเดินสะพัดคาดว่าจะขาดดุลลดลง (คาดขาดดุล 3.7 พันล้านดอลลาร์สหรัฐ จากปีนี้ที่ขาดดุล 1.4 หมื่นล้านดอลลาร์สหรัฐ) จากการฟื้นตัวของนักท่องเที่ยวต่างประเทศและค่าระวางสินค้าที่จะทยอยลดลง และ

3) เงินทุนเคลื่อนย้ายที่ยังมีแนวโน้มไหลเข้ากลุ่มประเทศ EM และไทยตามความเชื่อมั่นของนักลงทุนต่อการฟื้นตัวของเศรษฐกิจกลุ่ม EM ที่จะเร่งตัวขึ้นตามการเปิดเมือง

อย่างไรก็ดี EIC มองว่า เงินบาทจะไม่แข็งค่าขึ้นมาก เนื่องจากเงินดอลลาร์สหรัฐมีแนวโน้มแข็งค่าขึ้นเช่นกัน จากแนวโน้มการดำเนินนโยบายการเงินของ Fed ที่จะตึงตัวขึ้นต่อเนื่อง เศรษฐกิจโลกที่มีแนวโน้มขยายตัวชะลอตัวลง รวมถึงความไม่แน่นอนของปัญหาคอขวดด้านอุปทาน (supply bottleneck) และการแพร่ระบาดของไวรัสกลายพันธุ์ที่ยังมีอยู่มาก ทำให้นักลงทุนจะยังถือครองสินทรัพย์ปลอดภัย เช่น ดอลลาร์สหรัฐ อยู่บ้าง ทั้งนี้ค่าเงินบาทจะมีแนวโน้มผันผวนและอ่อนไหวค่อนข้างมากตามปัจจัยที่เข้ามากระทบโดยเฉพาะจากข่าวการระบาด COVID-19 รอบใหม่ ๆ ที่จะกระทบต่อแนวโน้มภาคการท่องเที่ยวของไทย รวมทั้งการเปลี่ยนแปลงของตลาดต่อมุมมองนโยบายการเงินของสหรัฐฯ

อ้างอิง

1.คำนวณจากผลต่างระหว่างระดับ GDP แนวโน้มเดิมก่อนมี COVID-19 และคาดการณ์ระดับ GDP หลังเกิด COVID-19