นางธัญญนิตย์ นิยมการ (ซ้าย)ผู้ช่วยผู้ว่าการ สายกำกับสถาบันการเงิน 2 ธนาคารแห่งประเทศไทย (ธปท.) นายก่อกิจ ด่านชัยวิจิตร รองเลขาธิการ กสทช. สายงานกิจการโทรคมนาคม ซึ่งพัฒนา application กันกวน ร่วมแถลงข่าว

นางธัญญนิตย์ นิยมการ ผู้ช่วยผู้ว่าการ สายกำกับสถาบันการเงิน 2 ธนาคารแห่งประเทศไทย (ธปท.) เปิดเผยว่า การได้รับบริการทางการเงินที่เป็นธรรมถือเป็นสิทธิขั้นพื้นฐานของคนไทยทุกคน และการส่งเสริมบริการทางการเงินที่เป็นธรรม เป็นหนึ่งในแผนยุทธศาสตร์ 3 ปี (2560-2562) ของ ธปท. ปัจจุบันมีความคืบหน้าไปได้ดีในระดับหนึ่ง จากข้อมูลระบุว่าโดยรวมคนไทยได้รับบริการทางการเงินที่เป็นธรรมมากขึ้นเมื่อเทียบกับ 3 ปีก่อน ในขณะที่ผู้ให้บริการทางการเงิน (ผู้ให้บริการฯ) ใส่ใจและให้ความสำคัญกับงานด้าน market conduct มากขึ้น

งานหลายส่วนปรากฏผลเป็นรูปธรรม เช่น การสร้างระบบการกำกับดูแลที่มีประสิทธิภาพ โดยการเข้าตรวจสอบอย่างเข้มข้นด้วยหลากหลายวิธีและการลงโทษเปรียบเทียบปรับผู้ที่ไม่ปฏิบัติตามกฎเกณฑ์อย่างเห็นได้จริง การเปิดเผยข้อมูลผลิตภัณฑ์อย่างตรงไปตรงมาที่จะช่วยให้ลูกค้าสามารถเลือกใช้ผลิตภัณฑ์ได้ตรงกับความต้องการ การเปิดเผยข้อมูลเปรียบเทียบผลิตภัณฑ์ของแต่ละแห่งที่จะช่วยสร้างการแข่งขันในเรื่องค่าธรรมเนียมและการพัฒนาคุณภาพการให้บริการ การสร้างระบบการแก้ไขปัญหาเรื่องร้องเรียนที่จะทำให้มั่นใจว่าปัญหาของลูกค้าจะได้รับการแก้ไขในระยะเวลาที่เหมาะสม การส่งเสริมความรู้และการเตือนภัยทางการเงินแก่ประชาชน และการแก้ปัญหาการบังคับขายพ่วงประกันซึ่งช่วยให้ประชาชนสามารถไปใช้บริการที่สาขาด้วยความสบายใจมากขึ้นและจำนวนปัญหาลดลงชัดเจน

อย่างไรก็ดี ยังมีงานในอีกหลายเรื่องที่ต้องดำเนินการและขับเคลื่อนอย่างต่อเนื่อง เช่น การปรับปรุงค่าธรรมเนียมการใช้บริการให้เป็นธรรมและสะท้อนต้นทุนยิ่งขึ้น การยกระดับมาตรฐานการใช้ข้อมูลเพื่อคุ้มครองสิทธิของลูกค้า การเสนอขายผลิตภัณฑ์ที่จะไม่รบกวนเกินสมควร และการสนับสนุนการปรับปรุงโครงสร้างหนี้ ที่จะมีความสำคัญมากขึ้นในอนาคตที่ภาวะเศรษฐกิจมีแนวโน้มท้าทายขึ้น ทั้งในส่วนโครงการคลินิกแก้หนี้ การแก้ปัญหาหนี้ SME และการดูแลลูกหนี้ดีไม่ให้กลายเป็นหนี้เสีย

สาระสำคัญสรุปได้ดังนี้

1) การสร้างระบบการกำกับดูแลการให้บริการที่มีประสิทธิภาพ ธปท.สั่งการให้ผู้ให้บริการฯ ยกระดับงานใน 9 ด้าน เริ่มตั้งแต่ผู้บริหารระดับสูงที่ต้องใส่ใจและให้ความสำคัญกับงานด้าน market conduct การพัฒนาผลิตภัณฑ์ การจ่ายค่าตอบแทน การเสนอขาย การอบรมพนักงาน การดูแลข้อมูลลูกค้า การจัดการเรื่องร้องเรียน การกำกับและตรวจสอบ และแผนฉุกเฉิน ทั้งนี้ เพื่อให้มั่นใจว่าผู้ให้บริการฯ จะขับเคลื่อนเรื่องนี้อย่างจริงจัง ธปท.ได้เข้าตรวจสอบอย่างเข้มข้นและต่อเนื่องด้วยหลากหลายวิธี ถ้าพบกรณีที่ไม่เป็นไปตามกฎเกณฑ์ก็จะลงโทษ โดยในช่วงปี 2561-2562 ธปท.ได้เปรียบเทียบปรับผู้ให้บริการฯ จำนวน 4 ราย และเปิดเผยให้สาธารณชนทราบ โดยในระยะต่อไปจะเปิดเผยการเปรียบเทียบปรับผู้บริหารด้วย

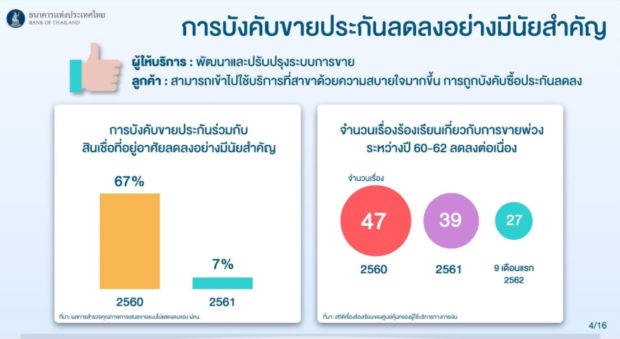

งานหลายเรื่องเริ่มเห็นผลเป็นรูปธรรม เช่น การบังคับขายประกันร่วมกับการให้สินเชื่อที่อยู่อาศัยที่ลดลงมาก จาก 67% ในปี 2560 เหลือ 7% ในปี 2561 ในขณะที่การร้องเรียนมาที่ ธปท.ก็ลดลงเช่นกัน

การเสนอขายผลิตภัณฑ์โดยไม่รบกวนเกินสมควรเป็นอีกเรื่องที่ ธปท.ร่วมกับองค์กรพันธมิตรขับเคลื่อนอย่างต่อเนื่อง ดังตัวอย่างแอปพลิเคชัน “กันกวน” ที่พัฒนาโดย กสทช. (คณะกรรมการกิจการกระจายเสียง กิจการโทรทัศน์ และกิจการโทรคมนาคมแห่งชาติ) ความพิเศษของแอปพลิเคชันนี้อยู่ที่การให้สิทธิผู้ใช้สามารถป้องกันตัวเอง โดยสามารถเลือกที่จะไม่รับ (block) หมายเลขโทรศัพท์ที่ไม่ต้องการได้ เช่น หมายเลขของฝ่ายขายที่รบกวนเกินกว่าเหตุ สำหรับหมายเลขของผู้ทวงถามหนี้ ระบบจะกำหนดช่วงเวลาที่ไม่สามารถโทรเข้าได้ตามกรอบกฎหมาย

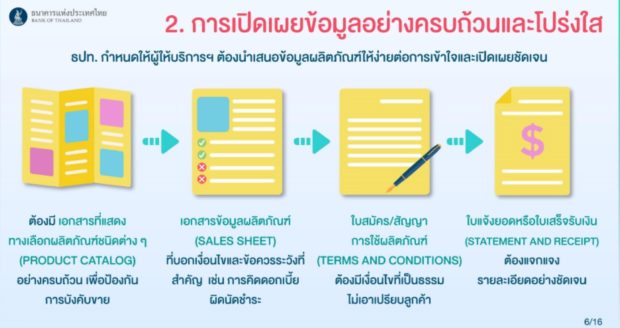

2) การเปิดเผยข้อมูลอย่างตรงไปตรงมา ธปท.กำหนดให้ผู้ให้บริการฯ ต้องนำเสนอข้อมูลผลิตภัณฑ์ให้ง่ายต่อการเข้าใจและเปิดเผยโปร่งใส เช่น เมื่อลูกค้าต้องการใช้ผลิตภัณฑ์ใด ต้องมีเอกสารทางเลือกผลิตภัณฑ์ (product catalog) โดยไม่บังคับขาย มีเอกสารข้อมูลผลิตภัณฑ์ (sales sheet) ที่บอกเงื่อนไขและข้อควรระวังที่สำคัญ สัญญาการใช้ผลิตภัณฑ์มีเงื่อนไขเป็นธรรม ในขณะที่ใบแจ้งยอดหรือใบเสร็จรับเงินแสดงรายละเอียดของรายการต่างๆ อย่างชัดเจน

ทั้งนี้ ธปท.จะยกระดับการกำกับดูแลข้อมูล (data governance) ต่อเนื่องเพื่อคุ้มครองสิทธิในข้อมูลส่วนตัวของลูกค้า โดยต้นปี 2563 จะมีการปรับเกณฑ์เพื่อยกระดับมาตรฐานการขอความยินยอมจากลูกค้าก่อนที่ผู้ให้บริการฯ จะนำข้อมูลของลูกค้าไปใช้ ซึ่งแนวปฏิบัติในเรื่องนี้ปัจจุบันกำหนดให้เมื่อขอความยินยอม ถ้าลูกค้าไม่อนุญาตต้องปฏิเสธ (opt out) การไม่ตอบเท่ากับตกลง มาเป็นต้องได้รับคำตอบตกลงยินยอมจากลูกค้าก่อน (opt in) รวมทั้งให้ระบุวัตถุประสงค์การใช้ให้ชัดเจน และหากเป็นวัตถุประสงค์เพื่อการตลาดจะต้องแจ้งชื่อผู้ที่จะนำข้อมูลไปใช้ให้ชัดเจนด้วย

ข้อมูลเปรียบเทียบผลิตภัณฑ์และบริการทางการเงิน เป็นอีกกลไกสำคัญที่จะช่วยให้ผู้ให้บริการฯ ปรับปรุงคุณภาพของบริการให้ดีขึ้น และผู้ใช้บริการสามารถเลือกใช้บริการที่เหมาะสมตรงความต้องการของตนเอง ปัจจุบัน ธปท. เปิดเผยข้อมูล 5 ผลิตภัณฑ์ ได้แก่ เงินฝาก บัตรเดบิต บัตรเครดิต สินเชื่อส่วนบุคคล และสินเชื่อที่อยู่อาศัย รวมทั้งข้อมูลสถิติการร้องเรียน การเปรียบเทียบปรับผู้ให้บริการฯ และสถิติระบบสารสนเทศขัดข้องกระทบบริการสำคัญ (payment system downtime) ซึ่งขอประชาสัมพันธ์ให้ประชาชนเข้าไปศึกษาข้อมูลเปรียบเทียบที่เว็บไซต์ของศูนย์คุ้มครองผู้ใช้บริการทางการเงิน (ศคง.) 1213 https://www.1213.or.th ก่อนเลือกใช้ผลิตภัณฑ์

ในอนาคต ธปท.จะใช้ช่องทางการเปรียบเทียบข้อมูลนี้ขับเคลื่อนงาน market conduct มากขึ้น โดยข้อมูลที่เปรียบเทียบแบ่งได้ 2 ส่วนสำคัญ ส่วนแรก คือ เรื่องที่ควรยกย่องและส่งเสริมให้มีมากขึ้น เช่น จำนวนบัญชีเงินฝากพื้นฐาน (basic banking account) ที่ไม่คิดค่าธรรมเนียม หรือผลสำเร็จของการปรับปรุงโครงสร้างหนี้ภายใต้โครงการคลินิกแก้หนี้ของสถาบันการเงินแต่ละแห่ง และส่วนที่สอง ได้แก่ เรื่องที่ผู้ให้บริการฯ สามารถปรับปรุงให้ดีขึ้น เช่น ค่าธรรมเนียมการใช้ผลิตภัณฑ์และบริการ และข้อมูลคุณภาพการให้บริการอื่นๆ (รูปที่9)

3) ระบบการจัดการเรื่องร้องเรียนที่มีประสิทธิภาพ (complaint handling) เพื่อให้มั่นใจว่าปัญหาของผู้ใช้บริการจะได้รับการแก้ไขในระยะเวลาที่เหมาะสม ธปท.กำหนดให้ผู้ให้บริการฯ ต้องประกาศมาตรฐานระยะเวลาการให้บริการทางการเงิน (service level agreement — SLA) ซึ่งเป็นระยะเวลาที่ใช้แก้ไขปัญหาบริการสำคัญแต่ละเรื่องอย่างชัดเจน และเมื่อต้นปี 2562 ได้สั่งการให้ผู้ให้บริการฯ เปิดเผยจำนวนเรื่องร้องเรียนและระยะเวลาที่ใช้ในการแก้ไขปัญหาบนเว็บไซต์ของแต่ละแห่ง และจะมีข้อมูลเปรียบเทียบบนเว็บไซต์ของ ศคง. (ศูนย์คุ้มครองผู้ใช้บริการทางการเงิน) โดยในครึ่งแรกของปี 2562 มีเรื่องร้องเรียนรวมประมาณ 251,000 เรื่อง ซึ่งเรื่องที่สามารถแก้ปัญหาได้ภายใน 1 วัน คิดเป็น 50% เรื่องที่สามารถแก้ปัญหาได้ภายใน 7 วันคิดเป็น 84% และเรื่องที่สามารถแก้ปัญหาได้ภายใน 30 วัน คิดเป็น 97%

สำหรับผู้ใช้บริการที่เห็นว่าปัญหายังไม่ได้รับการแก้ไข ยังสามารถร้องเรียนผ่านช่องทางของ ศคง. 1213 โดยตั้งแต่ปี 2560 ถึงไตรมาส 3 ของปี 2562 มีเรื่องร้องเรียนมายัง ศคง.รวม 4,053 เรื่อง ซึ่งเป็นการร้องเรียนพฤติกรรมเจ้าหน้าที่ เช่น ให้ข้อมูลไม่ถูกต้อง ดำเนินการล่าช้า การทวงหนี้ไม่เหมาะสม การบังคับซื้อประกัน และการร้องเรียนเกี่ยวกับผลิตภัณฑ์และบริการ เช่น การฝาก ถอน โอนเงิน การปรับโครงสร้างหนี้ การพิจารณาสินเชื่อ การคิดดอกเบี้ยและค่าธรรมเนียมไม่เป็นธรรม

4) การให้ความรู้และเตือนภัยทางการเงิน ในโลกยุคใหม่ความรู้และความสามารถที่จะบริหารจัดการเรื่องการเงินถือเป็นทักษะชีวิต (life skill) ที่สำคัญ การรู้สิทธิและข้อมูลผลิตภัณฑ์ทางการเงินจะช่วยให้ประชาชนได้รับบริการที่เป็นธรรม ที่ผ่านมา ธปท.ได้ให้ข้อมูล คำปรึกษา และความรู้ทางการเงิน ในหลายมิติ เช่น การออม เรื่องควรรู้เมื่อขอสินเชื่อบ้านหรือเช่าซื้อ รวมทั้งเตือนภัยการหลอกลวงทางการเงินที่ยังพบเห็นอยู่ทั่วไป เช่น การหลอกลวงว่าการลงทุนจะให้ผลตอบแทนสูงเกินจริง แชร์ลูกโซ่ การหลอกลวงเอาข้อมูลส่วนบุคคลไปใช้ทำธุรกรรม

5) การสนับสนุนการแก้ปัญหาหนี้ เป็นงานที่ ธปท.จะให้ความสำคัญมากขึ้นในระยะข้างหน้า ส่วนหนึ่งจากจำนวนข้อร้องเรียนและคดีในชั้นศาลที่เพิ่มขึ้นมาก กอปรกับปัญหาหนี้ครัวเรือนที่รุนแรงและภาวะเศรษฐกิจที่ท้าทายมากขึ้น มองไปข้างหน้า การที่เจ้าหนี้และลูกหนี้หาข้อยุติร่วมกันเกี่ยวกับการจัดการหนี้ได้จะเป็นประโยชน์ต่อระบบเศรษฐกิจโดยรวม สำหรับการแก้ปัญหาหนี้บัตรเครดิตและบัตรกดเงินสด ธปท.ขับเคลื่อนผ่านโครงการคลินิกแก้หนี้ ซึ่งแม้จะเริ่มจากหนี้ที่มีเจ้าหนี้หลายแห่ง ปัจจุบันได้ขยายขอบเขตให้สามารถแก้ไขหนี้ของสถาบันการเงินแห่งเดียว และจะขยายรวมไปถึงหนี้บัตรที่อยู่ในกระบวนการของศาลในต้นปี 2563 ซึ่งจะช่วยให้โครงการสามารถช่วยแก้ปัญหาหนี้สินของประชาชนได้ในวงกว้างขึ้น อนึ่ง สถาบันการเงินและ non-bank รวม 35 แห่ง ได้เข้าร่วมโครงการคลินิกแก้หนี้ ทำให้โครงการเป็นเครือข่ายที่ช่วยแก้หนี้บัตรให้ประชาชน ที่ใหญ่ที่สุดแห่งหนึ่งของประเทศ

การแก้ไขปัญหาหนี้ของ SME เป็นหนึ่งในเรื่องที่ ธปท.ให้ความสำคัญ เพราะถือเป็นภาคส่วนที่เป็นรากฐานและมีความสำคัญต่อระบบเศรษฐกิจ นอกจากนี้ ที่ผ่านมาการแก้ไขปัญหาหนี้จะเน้นการแก้ปัญหาหนี้ที่เสียหรือเป็น NPLs แล้วเป็นสำคัญ แต่ในครั้งนี้จะมุ่งช่วยเหลือลูกหนี้ดีที่ยังผ่อนชำระปกติ เพื่อป้องกันไม่ให้กลายเป็นหนี้เสีย [pdf-embedder url=”https://thaipublica.org/wp-content/uploads/2019/11/BoT_Market-Conduct_26nov2019.pdf” title=”BoT_Market Conduct_26nov2019″]