วันที่ 17 กุมภาพันธ์ 2566 ธนาคารไทยพาณิชย์จัดงานแถลงข่าว 2023 SCB Vision: Journey to Be a Better Bank” โดยนายกฤษณ์ จันทโนทก ประธานเจ้าหน้าที่บริหาร ธนาคารไทยพาณิชย์ ประกาศวิสัยทัศน์ “Digital Bank with Human Touch” ปรับองค์กรสู่ธนาคารดิจิทัลเต็มรูปแบบ ตั้งเป้ายืนหนึ่งด้านบริหารความมั่งคั่ง ปั้นโมเดล Digital Wealth สร้างโอกาสความมั่งคั่งให้เป็นไปได้สำหรับทุกคน

ธนาคารไทยพาณิชย์ เปิดวิสัยทัศน์ “Digital Bank with Human Touch” ชูยุทธศาสตร์ดาวเหนือกำหนดทิศทางองค์กรสู่ดิจิทัลแบงก์ ด้วยพันธกิจสำคัญในการเป็น “ดิจิทัลแบงก์ที่เป็นอันดับหนึ่งด้านการบริหารความมั่งคั่ง พร้อมมอบประสบการณ์การให้บริการที่เชื่อมถึงกันอย่างไร้รอยต่อในทุกช่องทาง” มุ่งมั่นพัฒนาเป็นธนาคารที่ดีขึ้นอย่างต่อเนื่อง ต่อยอดความแข็งแกร่งการให้บริการแบบครบวงจร ปรับโครงสร้างภายในผนึกงานทางด้านดิจิทัลและเทคโนโลยีเข้าไว้ด้วยกัน เพื่อพัฒนาบริการธนาคารดิจิทัลเต็มรูปแบบในฐานะศูนย์กลางขับเคลื่อนการเติบโตใหม่ให้แก่ธุรกิจ วางหมากขยายกลุ่มความมั่งคั่งด้วยโมเดล Digital Wealth เปิดตลาด Emerging Wealth เจาะกลุ่มคนรุ่นใหม่ที่มีศักยภาพที่จะตั้งต้นสร้างความมั่งคั่งโดยนำดิจิทัลเข้ามาใช้แนะนำทางเลือกในการลงทุน มองเศรษฐกิจที่กำลังฟื้นตัวจะช่วยเร่งการเติบโตให้ลูกค้าทั้งรายย่อยและลูกค้าธุรกิจ ตั้งเป้าเป็นผู้นำตลาดด้านบริหารความมั่งคั่งที่ช่วยวางแผนเพิ่มพูนความมั่งคั่งให้ลูกค้าได้ทุกกลุ่ม ผสานจุดแข็งทางเทคโนโลยีจากดาต้า และบริการที่จริงใจจากพนักงาน ให้ลูกค้าสัมผัสความเป็นธนาคารดิจิทัลที่เข้าใจและรู้ใจมากกว่าเดิม ยืนยันความแข็งแกร่งด้วยเป้าหมายการเติบโตต่อเนื่องและยั่งยืน ผ่านการสร้างสมดุลของพอร์ตและขยายฐานสินเชื่อที่มีคุณภาพ วางเป้าหมาย 3 ปี สร้างผลตอบแทนผู้ถือหุ้น (ROE) มากกว่า 10% ส่วนแบ่ง wealth wallet share อันดับ 1 พร้อมขึ้นแท่นที่หนึ่งในใจลูกค้าทุกกลุ่มภายในปี 2568

นายกฤษณ์ จันทโนทก ประธานเจ้าหน้าที่บริหาร ธนาคารไทยพาณิชย์ กล่าวว่า ปัจจุบัน ธนาคารไทยพาณิชย์ยังคงความแข็งแกร่งในการให้บริการแบบครบวงจร หรือ Universal Bank โดยครองความเป็นผู้นำตลาดในทุกกลุ่มผลิตภัณฑ์ อาทิ อันดับหนึ่งในสินเชื่อที่อยู่อาศัย อันดับหนึ่งในธุรกิจ Bancassurance นอกจากนี้ ยังเป็น Top 3 ในกลุ่มสินเชื่อธุรกิจขนาดใหญ่ สินเชื่อธุรกิจเอสเอ็มอี สินเชื่อลูกค้ารายย่อย และทางด้านการบริหารความมั่งคั่ง รวมทั้งยังเป็น Top 3 ธนาคารที่มีผู้ใช้งานแอปพลิเคชันทางเงินมากที่สุดในประเทศ

ในปี 2565 ไทยพาณิชย์เติบโตได้อย่างแข็งแกร่งมีกำไรสุทธิ 54.2 พันล้านบาท เพิ่มขึ้น 52% จากปีก่อน ด้วยการบริหารสินเชื่ออย่างสมดุลบนอัตราดอกเบี้ยที่เหมาะสม ขณะที่อัตราส่วนค่าใช้จ่ายดําเนินงานต่อรายได้รวม (Cost to Income Ratio) ค่อยๆปรับลดลงมาที่ 42% เมื่อสิ้นปีที่แล้ว ผ่านการบริหารต้นทุนอย่างมีวินัย รวมทั้งให้ความสำคัญกับดิจิทัลอย่างมาก SCB Easy และ SCB Connect ซึ่งเป็นแพลตฟอร์มสำคัญในการเชื่อมต่อกับลูกค้าก็มีผู้ใช้บริการรวม 25 ล้านคน ส่วนหนี้ที่ไม่ก่อให้เกิดรายได้(NPLs) ก็ยังอยู่ในระดับบริหารจัดการได้ที่ 3.3%

ผลประกอบการที่ดีมาจากรากฐานที่แข็งแกร่งของธนาคารไทยพาณิชย์ โดยมีจุดแข็งในการเป็น Universal Bank ที่ให้บริการทางการครบวงจร เป็นผู้นำในลูกค้าธุรกิจ เป็นเจ้าตลาดในกลุ่มลุกค้าเอสเอ็มอีอยู่ใน 3 อันดับแรก และติดท้อป 3 ในธุรกิจรายย่อยโดยติดอันดับหนึ่งในสินเชื่อบ้าน ส่วนในด้านดิจิทัลแพลตฟอร์มนั้น SCB Easy ติดอยู่ใน 10 อันดับแรกของทั้งประเทศ แต่ในเง่แพลตฟอร์มดิจิทัลของกลุ่มธนาคารนั้นติดอยู่ใน 3 อันดับแรก ด้านบริการบริหารความมั่งคั่ง(Wealthe Management)มี AUM ติด 3 อันดับแรก และมีบริการแบงก์แอสชัวรันส์อันดับหนึ่ง

“รากฐานของเราจากอดีตถึงปัจจุบัน และไปสู่อนาคต เรายังคงเป็น Universal Bank ที่มีความเข้มแข็งในทุกsegment ในทุกๆสินค้าและทุกๆบริการ และจะยังเป็น Universal Bank ไปสู่อนาคต”

นอกจากนี้ยังมีจุดแข็งคือ touch point หรือจุดเชื่อมต่อการบริการที่ครอบคลุมผ่าน 766 สาขา ATM กว่า 10,000 ตู้ พนักงานกว่า 10,000 ราย ส่วนบริการบริหารความมั่งคั่งมี RM ที่มี IC licence มากที่สุดในประเทศไทย มีพนักงานที่เชี่ยวชาญด้านดิจิทัล โดย 1 ใน 5 ของพนักงานั้งหมดผ่านหลักสูตรการอบรมปรับตัวไปสังคมดิจิทัลแล้ว รวมทั้งมีพันธมิตรที่เข้มแข็งมากมายทั้งผ่าน SCB X ที่จะช่วยในการให้บริการบริหารความมั่ง ทั้ง บลจ.ไทยพาณิชย์ เอสซีบีจูเลียสแบร์ และ FWD และมีฐานลูกค้าที่ใหญ่ถึง 17 ล้านคนซึ่งกว่า 80% หรือ 14 ล้านคนใช้บริการ SCB Easy ซึ่งไทยพาณิชย์จะแพลตฟอร์มนี้ต่อยอดทางธุรกิจ

ธนาคารไทยพาณิชย์ตอบโจทย์ความต้องการและการเปลี่ยนแปลงของสังคมไทยมาทุกยุคทุกสมัย ตั้งแต่การให้สินเชื่อลูกค้ารายใหญ่ การพัฒนาตลาดราย่อยที่มีการขยายสาขาจำนวนมาก การปรับตัวเข้าสู่ดิจิทัลที่มีผลให้ลูกค้าดิจิทัลเพิ่มขึ้นจาก 9 ล้านคนเป็น 23 ล้านคน จนมาถึง 2021 มีการปรับโครงสร้างครั้งสำคัญเป็น SCB X เพื่อการมุ่งไปสู่อนาคต โดยที่ธนาคารไทยพาณิชย์เป็นบริษัทลูกที่เป็นเสาหลักของ

กลุ่ม

อย่างไรก็ตาม ภายหลังจากวิกฤติโควิด-19 เราเห็นการเปลี่ยนแปลงทางเศรษฐกิจที่กำลังเร่งพลิกฟื้นจากทั้งภาครัฐและภาคเอกชน โดยภาคธนาคารจะต้องมีบทบาทสำคัญในการสนับสนุนการเติบโตทางเศรษฐกิจ และช่วยให้ผู้ประกอบการเข้าถึงแหล่งเงินทุนที่เท่าเทียม รวมถึงมองหาโอกาสในการช่วยให้ลูกค้าธนาคารทุกกลุ่มได้มีความมั่งคั่งจากการเติบโตทางเศรษฐกิจในระยะข้างหน้า อีกทั้งพฤติกรรมของผู้บริโภคที่เข้าถึงบริการทางการเงินผ่านช่องทางดิจิทัลมากยิ่งขึ้น ทำให้ธนาคารไทยพาณิชย์จึงต้องกำหนดเป้าหมายให้ชัดเจนบนจุดแข็งของธนาคาร เพื่อตอบรับกับปัจจัยแวดล้อมที่เปลี่ยนแปลงไป

ในก้าวต่อไปของธนาคารไทยพาณิชย์ เรามุ่งมั่นพัฒนาองค์กรให้เป็น “ธนาคารที่ดีขึ้น” อย่างต่อเนื่อง โดยบทบาทของธนาคารจะต้องเป็นมากกว่าธนาคาร และทำให้ลูกค้าเข้าถึงง่ายในทุกช่องทาง ไม่เพียงเฉพาะแต่สินเชื่อ แต่รวมถึงภาพของการให้คำแนะนำการลงทุน การบริหารการเงิน และบริหารความเสี่ยง ด้วยความรู้จักและเข้าใจลูกค้าอย่างแท้จริง ธนาคารจึงกำหนดวิสัยทัศน์ใหม่ในการเป็น “Digital Bank with Human Touch เรารู้จักลูกค้าผ่านข้อมูล รู้ใจลูกค้าผ่านความรู้สึก” เพื่อเป็นแนวทางพัฒนาองค์กรให้เป็นธนาคารที่ดีขึ้นในทุกๆ ด้าน โดยกำหนดยุทธศาสตร์ซึ่งเป็นดาวเหนือนำทางธุรกิจภายใต้แผน 3 ปี คือการเป็น ดิจิทัลแบงก์ที่เป็นอันดับหนึ่งด้านการบริหารความมั่งคั่ง พร้อมมอบประสบการณ์การให้บริการที่เชื่อมถึงกันอย่างไร้รอยต่อในทุกช่องทาง ซึ่งประกอบด้วย 3 เรื่องหลัก ได้แก่

1) ปรับองค์กรเป็นธนาคารดิจิทัล หลังจากที่ธนาคารได้ผ่านช่วง digital disruption ที่กลุ่มบริษัทเทคโนโลยีที่เข้ามาแข่งขันในภาคการเงินนั้น ปัจจุบันเราพบว่ามีเพียงไม่กี่รายที่สามารถทำกำไรได้ ในขณะที่ ธนาคารส่วนใหญ่ยังคงมีผลกำไรต่อเนื่อง ด้วยฐานเงินทุนที่แข็งแกร่งและมีจุดเด่นทางด้านบริการที่ชัดเจนมากกว่า ขณะเดียวกันแนวโน้มการใช้งานดิจิทัลของคนไทยปัจจุบันอยู่ในระดับสูง มีการใช้แอปพลิเคชันการเงินเป็นอันดับหนึ่งในอาเซียน และประมาณ 94% ของคนไทยเข้าถึงบริการทางการเงิน และมีความต้องการใช้บริการดิจิทัลเพิ่มขึ้น เราจึงต้องมีการยกระดับบริการสู่ธนาคารดิจิทัลอย่างเต็มตัว และมอบบริการการเงินดิจิทัลให้ได้อย่างครบวงจร โดยมุ่งเน้นการพัฒนาผลิตภัณฑ์และบริการด้านดิจิทัลสำหรับลูกค้าทุกกลุ่ม พร้อมเชื่อมโยงข้อมูลทางด้านบริการเพื่อมอบประสบการณ์ใหม่ให้แก่ลูกค้า

ในการนี้ ธนาคารได้มีการปรับโครงสร้างบริหารงานเพื่อรวมงานทางด้าน ดิจิทัลแบงก์ เทคโนโลยีสารสนเทศ และปฏิบัติการ เข้าไว้ด้วยกันภายใต้ความดูแลของ ผู้จัดการใหญ่ และ ประธานเจ้าหน้าที่บริหาร กลุ่มงาน Technology โดยทั้ง 3 ส่วนงานนี้เป็นส่วนสำคัญในการยกระดับธนาคารให้เป็นธนาคารดิจิทัลอย่างครบวงจร ไม่เพียงแต่ระบบการให้บริการเท่านั้น แต่จะมีส่วนสำคัญในการสร้างรายได้ และการเติบโตให้แก่ธนาคารต่อไปในอนาคต

“คนไทย 70% เข้าถึงแค่การออมและการชำระเงิน แต่หากเราปับปรุงการบริการให้ไปอยู่บนดิจิทัลมากขึ้น บริการไ่ควรกระจุกตัวอยู่แค่การออมและการชำระงเิน เรายังมีสินเชื่อที่มีโอกาสโตทางดิจิทัลอีกมากมาย เรายังมีบริการบริหาความมั่งคั่งที่จะโตอ่านดิจิทัลอีกมาก คนไทยส่วนใหญ่ 60% ยังออมเงินในบัญชีเงินฝากและ 30% ไม่เคยลงทุนเลย ธนาคารไทยพาณิชย์เชื่อว่าเรามีโอกาสและมีโจทย์ที่จะสามารถตอบบริการลูกค้าในการมอบบริการที่ดีขึ้น”

2) เป็นเจ้าตลาดทางด้านบริหารความมั่งคั่ง ธนาคารได้วางรากฐานบริการด้านบริหารความมั่งคั่งไว้อย่างเพียบพร้อม ทั้งทางด้านบุคลากร ที่ปัจจุบันมีจำนวนที่ปรึกษาด้านการลงทุนที่ได้รับการรับรองจากสถาบันชั้นนำของเอเชียมากที่สุดในประเทศไทย ผลิตภัณฑ์ด้านการลงทุนที่หลากหลาย พันธมิตรทางธุรกิจที่แข็งแกร่ง ในส่วนของกลุ่มลูกค้าตามโครงสร้างภายใต้ยุทธศาสตร์ยานแม่ของกลุ่มเอสซีบี เอกซ์ ฐานลูกค้าปัจจุบันของธนาคารเป็นกลุ่มลูกค้าระดับกลางถึงระดับบน ประกอบกับเศรษฐกิจที่กำลังฟื้นตัวหลังวิกฤตโควิดส่งผลให้เกิดกระแสความมั่งคั่งกลับคืนมา จึงเป็นโอกาสที่ธนาคารเตรียมความพร้อมเพื่อเสนอบริการบริหารความมั่งคั่งอย่างครบวงจร ไม่เพียงแต่เฉพาะต่อยอดความมั่งคั่งทางด้านทรัพย์สินส่วนบุคคคลเท่านั้น แต่ยังหมายถึงการสร้างการเติบโตให้ธุรกิจของลูกค้า ทั้งการขยายธุรกิจ การระดมทุนรูปแบบต่างๆ หรือการขยายลงทุนในต่างประเทศ ให้แก่ลูกค้าธุรกิจ และลูกค้าองค์กร ด้วยผลิตภัณฑ์และบริการต่างๆ ที่ธนาคารมอบให้ ซึ่งถือเป็นการขยายความมั่งคั่งให้ลูกค้าได้ทุกกลุ่ม

“ชนชั้นกลางในอาเซียนจะเป็น 65% ใน 10 ปีข้างหน้า ถ้าเราเชื่อว่าโอกาสอยู่ที่เอเชีย ถ้าเราเชื่อว่าการแบ่งขั้วทางเศรษฐกิจอาเซียนจะได้ประโยชน์และเราเชื่อว่าชนชั้นกลางจะเป็นคนหมู่มาก ธนาคารก็ต้องมองว่าจะฉกฉวยโอกาสนี้ได้อย่างไร”

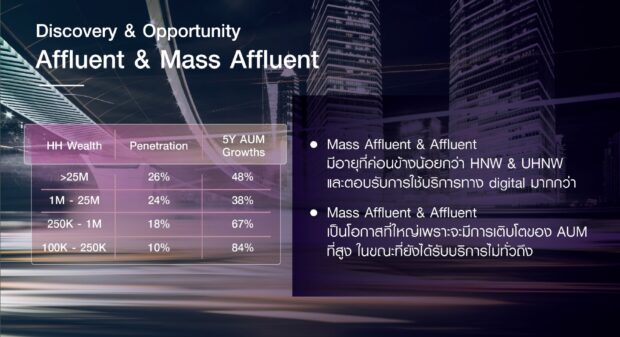

จากการที่เอเชียค่อยๆพัฒนาขึ้น ชนชั้นกลางมากขึ้น คนรวยมากขึ้น จึงเชื่อว่าการบริหารความมั่งคั่งในเอเชียจะเติบโต 58% ใน 5 ปีข้างหน้า AUM หรือสินทรัพย์ภายใต้การจัดการในปี 2026 จะเติบโตเกือบสองเท่า แล้วคนที่จะทำให้ AUM เติบโต คือกลุ่มคนที่เรียกว่า Mass Affluent หรือ Affluent หรือกลุ่มคนที่อยู่ระดับกลางและเป็นคนหมู่มาก ที่จะขยับและต่อโจทย์การลงทุนไปสู่อนาคตเพิ่มขึ้น

แม้กลุ่ม Affluent หรือ Affluent อาจจะเป็นโอกาสใหญ่ และทำให้ AUM เติบโตได้ถึง 70-80% แต่เข้าถึงบริการไม่ได้ง่าย เพราะยังไม่ได้มีเงินมากพอที่จะจูงใจธนาคารหรือ สถาบันการเงินห้บริการ หรือาจจะยังไม่ได้มีสินทรัพย์มากพอที่เราจะสามารถให้ RM ไปดูแลแบบตัวต่อตัว

กลุ่มคนนี้เป็นกลุ่มคนอายุน้อย คุ้นชินกับการใช้ดิจิทัล จึงเชื่อว่ายังมีโอกาสอย่างมากในกลุ่มคนนี้และยังมีโอกาสที่จะได้รับการตอบโจทย์ และยังต้องการที่จะได้รับคำแนะนำอีกมาก

“นอกจากนี้ ตามยุทธศาสตร์ที่ได้กำหนดให้ดิจิทัลแบงก์เป็นดาวเหนือนำทางให้แก่องค์กรจากนี้ไป ธนาคารต้องผลักดันกระบวนการพัฒนาผลิตภัณฑ์และบริการที่เกิดขึ้นจากนี้โดยคำนึงถึงการมอบประสบการณ์ดิจิทัลให้กับลูกค้าทุกกลุ่ม ธนาคารกำลังริเริ่มโครงการในการนำเทคโนโลยีมาใช้เพื่อสร้างความมั่งคั่งให้กับลูกค้าในวงกว้าง (Digital Wealth) โดยไม่เน้นเฉพาะกลุ่มลูกค้ามั่งคั่งที่มีอยู่แล้ว แต่มุ่งไปที่กลุ่ม Emerging Wealth ซึ่งเป็นกลุ่มคนรุ่นใหม่ที่มีศักยภาพและมีความต้องการที่จะสร้างความมั่งคั่งระยะแรกเริ่ม อาจยังมีสินทรัพย์ไม่มากนักแต่มีความต้องการลงทุนอย่างต่อเนื่องเพื่อเพิ่มพูนความมั่งคั่งในระยะยาว ซึ่งมักจะวางแผนการลงทุนด้วยตัวเองโดยไม่มีผู้เชี่ยวชาญคอยให้คำแนะนำ ธนาคารจึงต้องการนำดิจิทัลเข้ามาใช้เป็นตัวช่วยในการมอบทางเลือกทางการออมและการลงทุนที่เหมาะสมให้กับลูกค้าในกลุ่มนี้ เพื่อสร้างข้อเสนอแบบรู้ใจเฉพาะบุคคล (Hyper-personalized offer) ที่จะกระตุ้นให้ลูกค้ามองเห็นโอกาสในการสร้างความมั่งคั่งที่เป็นไปได้ในหลากหลายรูปแบบ โดยจะเป็นโครงการต้นแบบของการนำเทคโนโลยีมาปรับใช้เพื่อสร้างประสบการณ์ใหม่ให้กับลูกค้าในกลุ่มอื่นๆ ต่อไปในอนาคต

3) ยกระดับประสบการณ์การให้บริการที่เชื่อมถึงกันอย่างไร้รอยต่อในทุกช่องทาง ธนาคารเชื่อว่าพลังแห่งเทคโนโลยีเป็นเพียงส่วนหนึ่งของประสบการณ์ที่ลูกค้าจะได้รับผ่านช่องทางหนึ่งเท่านั้น แต่สิ่งสำคัญที่เป็นหัวใจของ Digital Bank with Human Touch คือ ประสบการณ์ที่ดี ณ จุดให้บริการผ่านช่องทางต่างๆ ของธนาคารที่มีอย่างหลากหลาย เรามุ่งมั่นที่จะพัฒนาประสบการณ์การให้บริการโดยการขยายการทำงานเชื่อมโยงกันอย่างไร้รอยต่อระหว่างจุดให้บริการลูกค้าทั้งในโลกดิจิทัลและโลกแห่งความเป็นจริง รวมถึงปรับปรุงและพัฒนาระบบโครงสร้างพื้นฐานให้มีความทันสมัยเพื่อเพิ่มความยืดหยุ่นและความสามารถในการให้บริการในวงกว้าง เพื่อให้ลูกค้าสามารถเข้าถึงบริการทางการเงินได้ทุกที่ ทุกเวลา ทุกช่องทางที่คุ้นเคย โดยลูกค้าทุกกลุ่มจะต้องได้รับประสบการณ์อย่างไร้รอยต่อผ่านช่องทางบริการที่หลากหลายด้วยมาตรฐานเดียวกันทุกช่องทาง

“บนโจทย์ที่เราเชื่อว่ายังมีช่องว่างอยู่ ธนาคารไทยพาณิชย์มีความพร้อมในการที่จะตอบโจทย์นั้น แต่เราต้องปรับตัว”

หลังวิกฤติโควิดธนาคารและบริษัทเทคโนโลยีพยายามพัฒนาเพื่อตอบโจทย์การเงินแบบดิจิทัลมากขึ้น ลูกค้าทุกช่วงวัยทุกอาชีพต้องการบริการทุกสถานการณ์ ทุกที่ ทุกอุปกรณ์ในชีวิตประจำวัน ต้องการความรวดเร็ว บริการที่มีประสิทธิภาพผ่านช่องทางที่ใกล้เคียงกันจึงนำมาสู่การเปลี่ยนแปลงต้องมองแบบครบลูปครบวงจรและทำให้ทุกธนคารปรับการตอบโจทย์ลูกค้าแบบ end-to-emd

“ธนาคารไทยพาณิชย์จึงตั้งพันธกิจว่า จะเป็นดิจิทัลแบงก์ แต่ไม่ใช่ธนาคารที่ไม่ไร้สาขาและไม่ใช่ธนาคารที่บริการด้านดิจิทัลอย่างเดียว แจาเราจะใช้ดิจิทัลในการยกระดับการบริการด้วยต้นทุนที่ถูกลงและตรงใจลูกค้า เราจะให้บริการอย่างไร้รอยต่อ โดยร้อยเรียงทุกช่องทางที่ธนาคารมีเป็นเรื่องเดียวกัน นี่คือพันธกิจของธนาคารไทยพาณิชย์ไปสู่อนาคต”

“ธนาคารไทยพาณิชย์จะก้าวสู่การเป็นดิจิทัลแบงก์อย่างเต็มตัว และจะไม่ขอใบอนุญาตดิจิทัลแบงก์ เพราะเชื่อว่าสามารถปรับตัวไปเป็นสิ่งนั้นไดอยู่แล้ว สิ่งที่เราจะทำคือ ลดต้นทุน บริหารต้นทุนให้เกิดประสิทธิภาพสูงสุด เพื่อตอบโจทย์บริการให่ดีที่สุด และเพื่อตอบโจทย์ลูกค้าที่ยังไม่สามารถเข้าถึงบริการได้”

พร้อมกันนี้ ธนาคารยังให้ความสำคัญกับการสร้างสมดุลของพอร์ตสินเชื่อเพื่อการเติบโตยั่งยืน จากนี้ไปธุรกิจของธนาคารจะมุ่งเน้นไปที่ธุรกิจสินเชื่อที่มีหลักประกัน โดยวางเป้าหมายการเติบโตของสินเชื่ออย่างค่อยเป็นค่อยไปและการบริหารอัตราผลตอบแทนที่ปรับด้วยความเสี่ยง และให้น้ำหนักกับลูกค้ากลุ่มที่มีคุณภาพสูง เพื่อพัฒนาคุณภาพสินทรัพย์ในช่วงที่อัตราดอกเบี้ยในตลาดการเงินมีทิศทางปรับตัวเพิ่มสูงขึ้น และสถานการณ์ทางเศรษฐกิจที่อาจผันผวน พร้อมด้วยการดำเนินงานที่ให้ความสำคัญกับนโยบายความยั่งยืนในทุกๆ มิติ ทั้งการให้บริการลูกค้า และการบริหารงานภายใน โดย ณ วันที่ 31 ธันวาคม 2565 ธนาคารมีพอร์ตสินเชื่อรวมกันทั้งสิ้น 2.3 ล้านล้านบาท แบ่งเป็นสินเชื่อบุคคล 9.8 แสนล้านบาท สินเชื่อผู้ประกอบการเอสเอ็มอี 4.1 แสนล้านบาท และธุรกิจขนาดใหญ่ 9.2 แสนล้านบาท

สำหรับเป้าหมายทางธุรกิจในปี 2566 ธนาคารมุ่งเน้นการสร้างสมดุลของการขยายพอร์ตสินเชื่อควบคู่กับการรักษาคุณภาพ โดยตั้งเป้าการเติบโตสินเชื่อประมาณไม่เกิน 5% และสร้างผลตอบแทนผู้ถือหุ้น (ROE) มากกว่า 10% ขณะที่อัตราส่วนค่าใช้จ่ายต่อรายได้ตั้งเป้าไว้ที่ประมาณ 40% อย่างไรก็ตาม หลังจากปรับกระบวนการให้เป็นดิจิทัลอย่างครบวงจรตามแผน 3 ปี ในปี 2568 ธนาคารมีเป้าหมายจะลดอัตราส่วนค่าใช้จ่ายต่อรายได้ให้ต่ำกว่า 40% รวมถึงการเป็นอันดับ 1 wealth wallet share พร้อมผลักดันสินเชื่อสีเขียว (Green Finance) เพิ่มอีก 1 แสนล้านบาท ตามเจตนารมณ์ด้านความยั่งยืน (ESG) ด้วยยุทธศาสตร์ดาวเหนือของธนาคารจะผลักดันให้ไทยพาณิชย์เป็นธนาคารที่ดีขึ้นตามวิสัยทัศน์ Digital Bank with Human Touch สร้างความประทับใจให้ลูกค้าด้วยบริการที่รู้จักลูกค้าผ่านข้อมูล และรู้ใจลูกค้าผ่านความรู้สึก และก้าวสู่การเป็นที่หนึ่งในใจลูกค้าทุกกลุ่มในปี 2568 นายกฤษณ์ กล่าว