EIC วิเคราะห์ ผลกระทบ COVID-19 ต่อ Zombie Firm และนัยต่อภาคธุรกิจและเศรษฐกิจไทย

การมีบริษัทที่่ประสบปัญหาความสามารถในการจ่ายดอกเบี้ยติดต่อกัน เป็นเวลานาน หรือ Zombie Firm จำนวนมากในระบบเศรษฐกิจ ซึ่่งนำไปสู่ปัญหาด้านประสิทธิภาพการผลิต การทำกำไร และการลงทุนที่่น้อยกว่าควรจะเป็น ไม่ใช่ปัญหาใหม่ในไทย

EIC ได้นิยาม Zombie Firm ว่าเป็นบริษัทที่มีอัตราส่วนความสามารถในการจ่ายดอกเบี้ย (Interest Coverage Ratio) ต่ำกว่า 1 เท่า ติดต่อกันเป็นเวลา 3 รอบปีบัญชีและเป็นบริษัทที่มีอายุอย่างน้อย 10 ปีขึ้นไป โดยใช้ฐานข้อมูลของกรมพัฒนาธุรกิจการค้า กระทรวงพาณิชย์ในช่วงปี 2005-2019

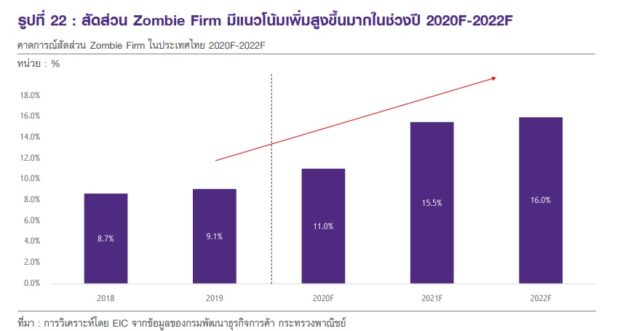

EIC พบว่าก่อนที่่จะเกิดวิกฤติเศรษฐกิจ COVID-19 สัดส่วนของ Zombie Firm ได้เพิ่มขึ้นอย่างต่อเนื่องในทศวรรษที่ผ่านมา

(2009-2019 จาก 7.6% เป็น 9.1% ซึ่งใกล้เคียงกับระดับก่อนเกิดวิกฤติแฮมเบอร์เกอร์ในปี 2007 ที่่ 9.0%) อย่างไรก็ตาม จากผลกระทบที่รุนแรงของ COVID-19 ต่อภาคธุรกิจและเศรษฐกิจไทย สะท้อนจากการหดตัวของเศรษฐกิจไทยในปี 2020 ที่เป็นการหดตัวมากที่สุดครั้้งหนึ่่งในประวัติศาสตร์เศรษฐกิจ รวมถึงตัวเลขการปิดกิจการที่เพิ่มสูงขึ้้นอย่างมากเมื่อเทียบกับปีที่แล้ว และแนวโน้มการฟื้นตัวของเศรษฐกิจที่แม้จะผ่านจุดต่ำสุดไปแล้วแต่จะยังต้องใช้เวลาอีกสักระยะ และยังมีความไม่ทั่วถึงและความไม่แน่นอนสูง ผลกระทบเหล่านี้ล้วนมีโอกาสทำให้สัดส่วนของ Zombie Firm ในภาคธุุรกิจไทยมีแนวโน้มสูงขึ้้นในระยะอันใกล้

เพื่อความเข้าใจที่มากขึ้นเกี่ยวกับปัญหา Zombie Firm EIC ได้ทำการวิเคราะห์ Zombie Firm เพื่่อที่่จะตอบคำถามหลัก 5 คำถาม ดังนี้

1. การมีสัดส่วน Zombie Firm สูง ส่งผลอย่างไรต่อภาคธุรกิจและเศรษฐกิจไทยโดยรวม?

2. บริษัทหน้าตาแบบไหนที่่มี โอกาสเป็น Zombie Firm สูง?

3. วัฏจักรชีวิต ของ Zombie Firm เป็นอย่างไร?

4. บทเรียนเรื่อง Zombie Firm จากวิกฤติการเงินโลกปี 2008 (Global Financial Crisis: GFC) เป็นอย่างไร?

5. วิกฤติ COVID-19 มี แนวโน้มกระทบต่อ Zombie Firm ของไทยในระยะต่อไปอย่างไร?

การมีสัดส่วน Zombie Firm สูงส่งผลอย่างไรต่อภาคธุรกิจและเศรษฐกิจไทยโดยรวม

การเพิ่มขึ้นของ Zombie Firm เป็นที่น่ากังวลต่อภาพรวมของภาคธุรกิจไทยทั้งในด้านประสิทธิภาพการผลิต การทำกำไรและการลงทุน เนื่องจาก Zombie Firm มีทั้งอัตราผลตอบแทนจากสินทรัพย์ (Return on Asset: ROA) อัตราผลตอบแทนผู้ถือหุ้น (Return on Equity: ROE) อัตราการเติบโตของยอดขายสุทธิ และอัตราการเติบโตของยอดการลงทุน ที่่ต่ำกว่าบริษัททั่วไปที่มีกำลังจ่ายดอกเบี้้ย (Non-Zombie Firm) อย่างมีนัย

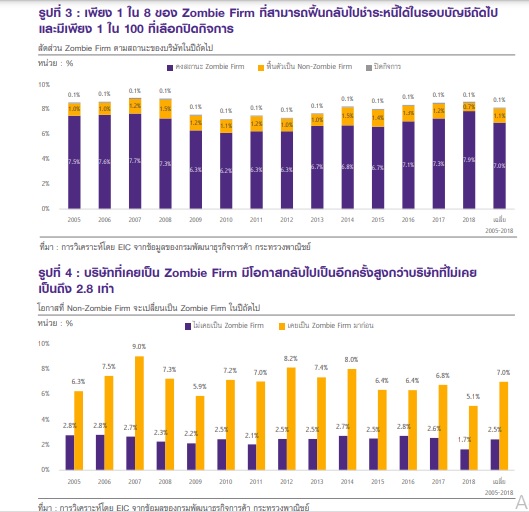

Zombie Firm เป็นแล้วหายยาก หายแล้วมักกลับไปเป็นอีก แต่ไม่ยอมออกจากตลาด จนกลายเป็นปัญหาที่่เรื้อรังต่อระบบเศรษฐกิจโดยรวม

บริษัทหน้าตาแบบไหนที่มีโอกาสเป็น Zombie Firm สูง

จากการสำรวจของ EIC พบว่าข้อแตกต่างหลักของกลุ่ม Zombie Firm เทียบกับ Non-Zombie Firm ตั้งแต่ปี 2005-2019 ที่ผ่านมาในประเทศไทยมีอยู่ 5 ประการ ได้แก่ ขนาดสินทรัพย์ ระดับหนี้้สิน อายุ ประเภทธุรกิจ และแหล่งที่่ตั้ง

1) Zombie Firm มักจะกระจุกตัว อยู่ในกลุ่มบริษัทที่มีขนาดสินทรัพย์เล็กที่สุดและใหญ่ที่สุด โดยหากแบ่งกลุ่มบริษัทออกเป็น 5 กลุ่ม (quintiles) ตามขนาดสินทรัพย์แล้วนั้น สัดส่วนของ Zombie Firm ในกลุ่มบริษัทขนาดเล็กที่สุด (1st quintile) มีอยู่สูงที่สุดถึง 16.4% และรองลงมาเป็นกลุ่มขนาดใหญ่ที่่สุด (5th quintile) ที่ 10.5% ในขณะที่สัดส่วน Zombie Firm ในบริษัทขนาดกลางมี อยู่ที่เฉลี่่ย 5-7% เท่านั้น การที่สัดส่วน Zombie Firm อยู่ ระดับสูงที่สุดในกลุ่มบริษัทขนาดเล็กที่่สุดสะท้อนให้เห็นถึงความเปราะบางในด้านความสามารถในการชำระหนี้ของธุรกิจขนาดเล็ก

ในทางกลับกันนั้นกลุ่มบริษัทขนาดใหญ่ที่สุดมีแนวโน้มเข้าถึงแหล่งเงินทุนและสินเชื่อได้สูงกว่าบริษัทขนาดกลางรวมทั้งมีแนวโน้มได้รับความน่าเชื่อถือมากกว่าจากภาคการธนาคาร จึงเป็นสาเหตุให้บริษัทเหล่านั้นสามารถทนต่อภาวะขาดทุนต่่อเนื่่องและความสามารถในการชำระหนี้ถดถอยชั่วคราวได้ยาวนานกว่า นอกจากนี้บริษัทใหญ่ยังมักมีขนาดสินทรัพย์ถาวร (fixed asset) ที่สูงซึ่งสินทรัพย์เหล่านี้นำไปขายต่อหรือเคลื่่อนย้ายเพื่อปิดกิจการได้ยาก ทั้งหมดนี้เป็นสาเหตุที่สัดส่วน Zombie Firm เพิ่มมากขึ้นในกลุ่มบริษัทขนาดใหญ่มากกว่าสัดส่วนการปิดกิจการ ซึ่่งผลการศึกษานี้สอดคล้องกับผลการศึกษาเรื่อง Zombie Firm ในกลุ่มประเทศ OECD โดย European Commission Joint Research Center และในกลุ่มประเทศยุโรปโดย Bank of International Settlements (BIS)

2) Zombie Firm มีสัดส่วนหนี้สินต่อสินทรัพย์ (Debt-to-Asset Ratio) สููงกว่า Non-Zombie Firm อย่างมีนัย

โดยเกือบครึ่งหนึ่งของ Zombie Firm มีหนี้สินสูงกว่าทรัพย์สิน ภาระหนี้สินที่สูงอย่างมีนัยของบริษัทเหล่านี้ย่อมตามมาด้วยภาระดอกเบี้ยที่สูง ซึ่งสอดคล้องกับสัดส่วนความสามารถในการชำระหนี้(Interest Coverage Ratio) ที่ถดถอยเป็นเวลานานต่อเนื่่อง

3) สัดส่วน Zombie Firm มีแนวโน้มเพิ่มสูงขึ้นตามกลุ่มอายุของบริษัท โดยบริษัทที่ก่อตั้งมาเป็นเวลานานนั้นมักมีข้อได้เปรียบด้านการเข้าถึงสินเชื่อและการระดมทุนจากความสัมพันธ์ในระยะยาวกับสถาบันการเงินต่าง ๆ ดังนั้น บริษัทเหล่านี้จึงสามารถเผชิญภาวะขาดทุนและปัญหาความสามารถในการชำระหนี้ได้ยาวนาน เช่นเดียวกับบริษัทกลุ่มที่ถือสินทรัพย์ขนาดใหญ่

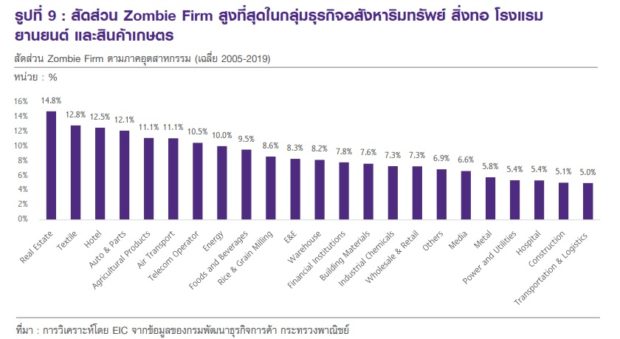

4) ในบรรดากลุ่มธุรกิจนั้น จากการสำรวจของ EIC พบว่า 5 อันดับแรกที่มีสัดส่วนของ Zombie Firm อยู่สูงที่่สุดได้แก่ กลุ่มธุรกิจอสังหาริมทรัพย์ สิ่งทอ การโรงแรม อุตสาหกรรมยานยนต์ และสินค้าเกษตรกรรมซึ่งมีสัดส่วนเท่ากับกลุ่มขนส่งทางอากาศ โดยเป็นที่น่าสังเกตว่าธุรกิจกลุ่มนี้เป็นกลุ่มที่พึ่งพาอุปสงค์จากต่างประเทศอยู่ค่อนข้างมาก การที่่ธุรกิจเหล่านี้แสดงความเปราะบางในด้านความสามารถในการชำระหนี้จึงเป็นทีน่ากังวลสำหรับเศรษฐกิจไทยโดยเฉพาะในภาวะที่เศรษฐกิจโลกตกต่ำ

5) ในด้านแหล่งที่ตั้งนั้น EIC พบว่าสัดส่วน Zombie Firm ใน กทม. และปริมณฑล ภาคเหนือ และภาคใต้สูงกว่าภาคอื่่นๆของประเทศ ในขณะที่สัดส่่วน Zombie Firm ในภาคตะวันออกนั้นอยู่ในระดับต่ำที่สุด

วัฏจักรชีวิตของ Zombie Firm ของไทยเป็นอย่างไร

จากการใช้แบบจำลองทางเศรษฐมิติ EIC ได้ศึกษาวัฏจักรชีวิต ของ Zombie Firm นับตั้งแต่ 4 ปีก่อนบริษัทเหล่านี้เข้าสู่สถานะ Zombie Firm และ 4 ปีหลังจากบริษัทเหล่านี้ถููกจัดเป็น Zombie Firm แล้ว โดยเทียบกับกรณีสถานการณ์จำลองที่บริษัทเหล่านี้ ไม่เปลี่่ยนสถานะเป็น Zombie Firm (Non-Zombie Counterfactual) ซึ่งสะท้อนจาก Non-Zombie Firm ที่มีลักษณะใกล้เคียงกัน

ลักษณะสำคัญของวัฏจักรชีวิต Zombie Firm ที่่ EIC เลือกศึกษาได้แก่ การเปลี่่ยนแปลงของสินทรัพย์ หนี้สินสุทธิ กำไรสุทธิก่อนหักดอกเบี้ยและภาษี (EBIT) ภาระดอกเบี้้ยจ่าย (Interest Expenses) อัตราส่วนความสามารถในการจ่ายดอกเบี้ย (Interest Coverage Ratio) และอัตราผลตอบแทนจากสินทรัพย์ (ROA)

ผลจากการศึกษาวัฏจักรของ Zombie Firm มีข้อสังเกตดังต่อไปนี้

1) Zombie Firm มีขนาดสินทรัพย์สุทธิทีลดลงอย่างต่อเนื่อง โดยลดจากระดับที่ใกล้เคียงกับ Non-Zombie Counterfactual ในช่วง 4 ปีก่อนเปลี่่ยนสถานะ ลงมาเป็นขนาดเล็กกว่า Non-Zombie Counterfactual 50% หลังจากถูกจัดเป็น Zombie Firm ไปแล้ว 4 ปี แนวโน้มนี้สะท้อนให้เห็นว่า Zombie Firm เป็นบริษัทที่ปรับลดขนาดของสินทรัพย์ลงอย่างมาก โดยส่วนหนึ่งอาจมาจากเหตุผลในการลดภาระค่าใช้จ่าย

2) Zombie Firm สะสมหนี้สินเพิ่มขึ้นก่อนเปลี่ยนสถานะและคงระดับไว้หลังเปลี่ยนสถานะแล้ว โดยเฉลี่ย Zombie Firm มีหนี้สินสูงขึ้นจากกรณี Non-Zombie Counterfactual อยู่ประมาณ 35% ในช่วง 4 ปีก่อนเปลี่ยนสถานะและเพิ่มขึ้นมาที่ประมาณ 45% ณ จุดที่เปลี่ยนสถานะ โดยมีแนวโน้มรักษาระดับนี้ตลอด 4 ปีต่อมา สะท้อนให้เห็นถึงภาระหนี้ในระดับสูง ของ Zombie Firm

3) Zombie Firm มีประสิทธิภาพการผลิตที่ลดลงถึงจุดต่ำสุด ณ จุดเปลี่่ยนสถานะ และแย่น้อยลงหลังเปลี่่ยนสถานะแต่ยังคง อยู่ ระดับต่ำกว่า Non-Zombie Counterfactual อย่างมีนัย สะท้อนได้จากอัตราผลตอบแทนจากสินทรัพย์ (ROA) ที่่ลดลง ไปกว่า 1 เท่าตัว (เมื่อเทียบกับ ROA ของกรณี Non-Zombie Counterfactual) ในช่วง 2 ปีก่อนเปลี่ยนสถานะและกลับตัวมา ที่ระดับ 18% ต่ำกว่า Non-Zombie Counterfactual หลังระยะเวลาผ่านไป 4 ปี แนวโน้มเหล่านี้้แสดงให้เห็นว่า การปรับโครงสร้างต่าง ๆ ของ Zombie Firm ทำให้ความสามารถในการผลิตฟื้นตัวกลับมาได้ในระดับหนึ่ง แต่ยังคงอยู่ ในระดับ ต่ำกว่า Non-Zombie Counterfactual อยู่มาก

4) Zombie Firm มีความสามารถในการชำระหนี้ที่ลดลงถึงจุดต่ำสุด ณ จุดที่่เปลี่ยนสถานะ และเริ่มกลับตัว หลังเปลี่ยนสถานะ แต่ยังคงอยู่ในระดับที่แย่กว่า Non-Zombie Counterfactual อยู่มาก โดยอัตราส่วนความสามารถในการจ่ายดอกเบี้้ย

(Interest Coverage Ratio) ของ Zombie Firm ลดต่ำกว่ากรณี Non-Zombie Counterfactual ถึง 3 เท่าตัวที่จุดเปลี่ยนสถานะ และกลับมาที่ระดับต่ำกว่าอยู่ประมาณ 1 เท่าตัวหลังระยะเวลาผ่านไป 4 ปี โดยแนวโน้มนี้เป็นผลมาจากผลกำไรสุทธิ ก่อนหักภาษี และดอกเบี้ย (EBIT) ที่่กลับตัวตามประสิทธิภาพการผลิต และภาระดอกเบี้ยจ่าย (Interest Expenses) ที่่ปรับลดระดับลงเล็กน้อยเมื่อเทียบกับกรณี Non-Zombie Counterfactual หลังเปลี่่ยนสถานะ

5) โอกาสฟื้นตัวสะสม (Cumulative Recovery Probability) ของ Zombie firm ของไทยอยู่ในระดับค่อนข้างต่ำ สำหรับระยะเวลาฟื้นตัวของ Zombie Firm นั้น EIC พบว่า Zombie Firm มีโอกาสฟื้นตัว 17.4% ในปีแรก และมีโอกาสฟื้นตัว 42.1% ภายใน 4 ปีหลังจากเปลี่ยนสถานะ โดยอัตราส่วนฟื้นตัวของ Zombie Firm สำหรับภาคธุรกิจไทยภายในระยะ 4 ปีนั้น อยู่ในระดับที่่ต่ำกว่า Zombie Firm ในยุโรปที่่มีอัตราการฟื้นตัวสะสมอยู่ที่ 60% (จากการศึกษาโดย BIS)

บทเรียนเรื่อง Zombie Firm จากวิกฤติการเงินโลกปี 2008 (Global Financial Crisis: GFC) เป็นอย่างไร

ธุรกิจและเศรษฐกิจไทยก่อนที่่จะเกิดวิกฤติจะมีความแตกต่างกันกับเหตุการณ์วิกฤติเศรษฐกิจ COVID-19 แต่วิกฤติการเงินโลกปี 2008 น่าจะเป็นกรณีศึกษาทีน่าสนใจกรณีหนึ่งเพือที่จะนำไปเป็นตัวอย่่างเปรียบเทียบกับสถานการณ์ Zombie Firm ที่่จะเกิดขึ้้นในระยะ 2-3 ปีข้างหน้า โดย EIC พบข้อสังเกตหลักดังนี้

1) สัดส่วน Zombie Firm ในช่วง GFC ไม่ได้เพิ่มขึ้นแต่กลับลดลง โดยสัดส่วน Zombie Firm ก่อนเกิด GFC ในปี 2007 ของประเทศไทยอยู่ทีประมาณ 9% (ใกล้เคียงกับระดับในปี 2019) โดยในช่วงปี 2008-2009 สัดส่วน Zombie Firm กลับลดต่ำลงมาที่ 7.6% ในปี 2009 แม้เศรษฐกิจไทยจะหดตัวถึง -0.7%YOY

2) กลุ่มธุรกิจอสังหาริมทรัพย์ สิ่งทอ ยานยนต์ สินค้าเกษตรกรรม และการโรงแรมมีสัดส่วน Zombie Firm สูงในช่วง GFC ซึ่งธุรกิจเหล่านี้นับเป็นธุรกิจที่พึ่งพาอุปสงคจากต่างประเทศจึงได้รับผลกระทบหนักในช่วงที่่เศรษฐกิจโลกตกต่ำโดยเฉพาะกลุ่ม อสังหาริมทรัพย์ซึ่งมียอดขายตกต่ำลงทั่วโลกในเวลานั้น

3) Zombie Firm กระจุกตัว อยู่ในกลุ่มธุรกิจที่มีสินทรัพย์ขนาดเล็กที่สุด (1st quintile) และกลุ่มที่สินทรัพย์ขนาดใหญ่ที่สุด (5th quintile) โดยแนวโน้มนี้สอดคล้องกับสัดส่วน Zombie Firm ที่มีอยู่สูงที่สุดในภาคอสังหาริมทรัพย์ซึ่งมักมีขนาดสินทรัพย์ที่ใหญ่ นอกจากนี้สังเกตได้ว่าสัดส่วน Zombie Firm ในธุรกิจขนาดเล็กที่สุดมีอยู่เพียง 12% (เมื่่อเทียบกับ 25% ในปี 2019)

4) สัดส่วน Zombie Firm ของไทยที่่ลดลงในช่วงิวกฤติการเงินโลกนั้น สะท้อนได้จากภาระหนี้ที่่ลดลงเร็วกว่าผลประกอบการที่ถดถอย โดยค่ามัธยฐานของภาระดอกเบี้ยจ่าย (Interest Expenses) ลดลงถึง -34.9% (ปี 2009 เทียบกับปี 2007) ในขณะที่กำไรสุทธิก่อนหักภาษี และดอกเบี้้ย (EBIT) ไม่ได้เปลี่่ยนแปลงมากนัก (0.5%)

วิกฤติ COVID-19 จะส่งผลกระทบต่อสัดส่วน Zombie Firm ของไทยในระยะต่อไปอย่างไร

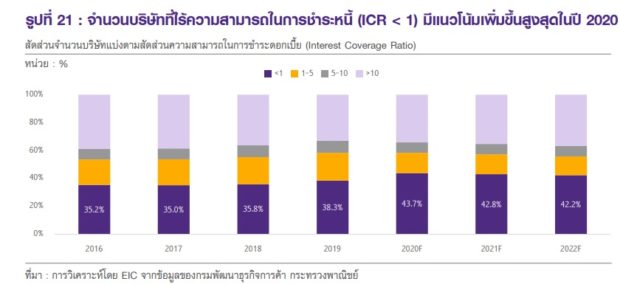

เพื่อที่จะประเมินผลกระทบของ COVID-19 ต่อสัดส่วน Zombie Firm EIC เริ่่มจากการคาดการณ์ความสามารถด้านการชำระหนี้ของภาคธุรกิจไทยในช่วงปี 2020-2022 โดยใช้การประมาณการอัตราส่วนความสามารถในการจ่ายดอกเบี้ย (Interest Coverage Ratio)

โดย EIC คาดการณ์แต่ละองค์ประกอบข้างต้นภายใต้สมมติฐานหลักดังต่อไปนี้้

EIC คาดว่าสัดส่วนบริษัทที่มีความเปราะบางในด้านความสามารถในการชำระหนี้มีแนวโน้มเพิ่มขึ้นสูงสุดในปี 2020 อันเป็นผลมาจากยอดขายที่ตกต่ำในชวงวิกฤติ COVID-19 โดยประเมินว่าสัดส่วนบริษัทที่่ขาดความสามารถในการชำระหนี้้ (วัดจากอัตราส่วนความสามารถในการจ่ายดอกเบี้ยหรือ Interest Coverage Ratio ที่น้อยกว่า 1 เท่า) จะเพิ่มสูงขึ้นถึง 43.7% ในปี 2020 (รูู ปที่่ 21) ทั้งนี้้ EIC มองว่่าหลังการฟื้นตัวของยอดขายตามสภาพเศรษฐกิจโดยรวม สัดส่วนของบริษัทที่่เปราะบางเหล่านี้้ จะมีแนวโน้มลดลง และกลับสู่ระดับช่วงก่อนเกิดวิกฤติเศรษฐกิจอย่างช้าๆ

จากความสามารถในการชำระหนี้ของบริษัทที่ลดลงนั้น EIC คาดว่าจะทำให้สัดส่วน Zombie Firm เพิ่มขึ้นอย่างมีนัยในช่วงปี 2020-2022 โดยเพิ่มขึ้้นเป็น 11% ในปี 2020 และมีแนวโน้มเพิ่มสูงขึ้นถึง 16% ในปี 2022 ซึ่่งในระยะยาว หากบริษัทเหล่านี้ไม่สามารถฟื้นคืนความสามารถการทำกำไรแต่ยังสามารถดำเนินกิจการต่อไปได้โดยไม่่ยอมออกจากตลาด อาจกลายเป็นปัญหาเรื้อรังต่อประสิทธิภาพการผลิต และการจัดสรรทรัพยากรของภาคธุรกิจไทย โดย EIC มองว่านอกจากปัญหาแผลเป็นทางเศรษฐกิจ (Scarring Effects) จากวิกฤติ COVID-19 ในด้านการปิดกิจการของภาคธุรกิจ การลดลงของการจ้างงานและชั่วโมงการทำงาน รวมถึงหนี้ครัวเรือนที่อยู่ในระดับสูงแล้ว สัดส่วน Zombie Firm สะสมที่่จะเพิ่มขึ้นอย่างมีนัยและส่งผลกระทบภาคการผลิต ในระยะต่อไปนาจะเป็นอีกหนึ่่งแผลเป็นทางเศรษฐกิจที่ทุกภาคส่วนต้องให้ความสำคัญ แม้ผลกระทบจาก COVID-19 จะเริ่่มทุเลาลง

หลังจากวิกฤติ COVID-19 EIC คาดว่าสัดส่วน Zombie Firm จะเพิ่่มสูงขึ้นในทุกภาคอุตสาหกรรม โดยกลุ่มธุรกิจสายการบิน ยานยนต์ สิ่งทอ การโรงแรม และพลังงานมีสัดส่วนสูงเป็น 5 อันดับแรกในปี 2020F โดยมีสาเหตุหลักมาจากผลกระทบที่รุนแรงจาก COVID-19 ที่มีตออุตสาหกรรมดังกล่าว โดยการฟื้นตัว นาจะเป็นไปอย่างค่อยเป็นค่อยไป โดยมีปัจจัยสำคัญคือ การมีวัคซีนใช้อย่างแพร่หลาย การฟื้นตัวของอุปสงค์จากต่างประเทศ และราคาน้ำมัน ทั้งนี้สัดส่วน Zombie Firm มีแนวโน้ม เพิ่่มสูงขึ้้นในทุกภาคอุตสาหกรรมเนื่องจากวิกฤติเศรษฐกิจครั้งนี้ มีผลกระทบเป็นวงกว้างต่อทุกภาคส่วนของระบบเศรษฐกิจไทย

หากมองตามขนาดสินทรัพย์ แล้วนั้น EIC คาดว่าสัดส่วน Zombie Firm จะเพิ่มสูงขึ้นที่่สุดถึง 30% ในปี 2021F-2022F สำหรับ ธุรกิจขนาดเล็กที่สุด โดยเพิ่มขึ้นจากสัดส่วนที่สูงถึง 25% อยู่แล้วในปี 2019 แนวโน้มนี้แสดงให้เห็นว่ากลุ่มธุรกิจขนาดเล็กซึ่งมีความเปราะบางอยู่ก่อนเกิดวิกฤติ COVID-19 แล้วนั้นคาดว่าจะได้รับผลกระทบต่อเนื่องอย่างหนักจากวกฤติครั้งนี้และอาจจะเป็นกลุ่มที่ฟื้นคืนความสามารถในการชำระหนี้ได้ช้าที่สุดในระยะต่่อไป

ทำไมสัดส่วน Zombie Firm ของไทยหลังวิกฤติ COVID-19 จึงเพิ่มขึ้นในขณะที่ในช่วง GFC กลับลดลง

การที่สัดส่วน Zombie Firm ของไทยลดลงในช่วง GFC สวนทางกับการคาดการณ์ของผลกระทบหลังวิกฤติ COVID-19 นั้น EIC มองว่ามาจากข้อแตกต่างหลัก 5 ประการได้แก ระดับความรุนแรงของวิกฤติเศรษฐกิจ ขีดความสามารถในการปรับลดอัตราดอกเบี้ย ค่าเงินบาท อัตราการว่างงาน และความเข้มแข็งของภาคธุรกิจขนาดเล็ก

1) ระดับความรุนแรงของวิกฤติ

2) ขีดความสามารถในการปรับลดอัตราดอกเบี้้ย

3) ค่าเงินบาท

4) อัตราการว่างงานของไทยในช่วงวิกฤติการเงินโลกเพิ่มขึ้นช้ากว่าในช่วงวิกฤติ COVID-19 โดยในช่วง 2007-2009 อัตราการวางงานค่อย ๆ เพิ่มขึ้นและลดลงเร็วในปี 2009 (จาก 1.1% ในไตรมาสที่ 4 ของปี2007 มาสู่จุดสูงสุดที่ 2.1% ในไตรมาสที่ 1ของปี 2009 และลดลงสู่ระดับ 1.0% ในไตรมาสที่ 4 ปี 2009) เทียบกับในปี 2020 อัตราการว่างงานเพิ่มขึ้นค่อนข้างเร็วและมีแนวโน้มลดลงช้า (จาก 1.0% ในไตรมาสที่ 1/2020 มาที่่ 2.0% ในไตรมาสที่ 2/2020 และล่าสุุด 2.1% ในเดือนตุลาคม2020) โดยนอกจากอัตราการว่างงานที่มี แนวโน้มลดลงช้า จำนวนชั่วโมงการทำงานที่ลดลงอย่างมีนัย (-12%YOY ในไตรมาสที่2/2020) จะทำให้แนวโน้มการฟื้นตัวของกำลังซื้อในประเทศเป็นไปอย่างช้า ๆ และส่งผลให้การฟื้นตัวของรายได้ของภาคธุรกิจฟื้นตัวช้าตามไปด้วย

5) ความเข้มแข็งของกลุ่มธุรกิจขนาดเล็กในปี 2007 และปี 2019 แตกต่างกันอย่างมีนัย สะท้อนได้จากสัดส่วน Zombie Firm ในกลุ่มธุรกิจขนาดสินทรัพย์เล็กทีสุด ซึ่งอยู่ที่ 12% และ 25% ตามลำดับ ภาคธุรกิจขนาดเล็กที่่เปราะบางมากในช่วงก่อนวิกฤติ COVID-19 นั้นอาจส่งผลให้ปัญหาความสามารถในการชำระหนี้้ในระยะข้างหน้าเรื้อรังมากขึ้นไปอีก เนื่่องจากธุรกิจขนาดเล็กเหล่านี้อาจไมสามารถปรับตัวเข้ากับสภาวะการทำงานและสภาวะตลาดหลังวิกฤติ COVID-19 ที่่เปลี่่ยนไปได้ดีเท่ากับรกิจขนาดใหญ่

Sensitivity Analysis : ผลกระทบจากภาระดอกเบี้้ยจ่ายและยอดขายต่อสัดส่วน Zombie Firm

EIC ได้ทำ sensitivity analysis เพื่่อทดสอบสมมติฐานที่่เกี่่ยวกับภาระดอกเบี้ยจ่ายและยอดขาย โดยจากเดิมที่่ใช้สมมติฐานภาระดอกเบี้้ยจ่ายในช่วงปี 2020-2022 เท่ากับปี 2019 เปลี่ยนมาเป็นมีภาระดอกเบี้้ยจ่ายที่่ลดลง และในอีกกรณีคือการให้ยอดขายฟื้นตัวเร็วขึ้้นในปี 2021 เพื่อสะท้อนความคืบหน้าของการค้นพบวัคซีนที่มีประสิทธิภาพมากกว่าที่่เคยคาดไว้ โดยมีรายละเอียดดังนี้้

จากทั้งสองสมมติฐานที่่ปรับดีขึ้นข้างต้น EIC พบว่าสัดส่วน Zombie Firm ที่่คาดการณ์ลดลงเพียงเล็กน้อยตลอดช่วงปี 2020-2022F สะท้อนถึงความเปราะบางด้านความสามารถในการชำระหนี้ที่่สะสมมาตั้้งแต่ก่อนวิกฤติ COVID-19 ซึ่งขยายตัวเพิ่มขึ้นในช่วงวิกฤติและอาจไม่คลี่คลายลงในทันทีของบริษัทไทยในปัจจุบันที่แม้ว่าจะมีมาตรการลดดอกเบี้้ยจากภาครัฐเข้ามาช่่วยเหลือหรือเศรษฐกิจอาจจะฟื้นตัวเร็วขึ้นจากวัคซีน

ในส่วนของมาตรการลดดอกเบี้ยที่ส่งผลต่อการลดลงของ Zombie Firm ทีจำกัดนั้นยังสะท้อนถึงข้อจำกัดของประสิทธิภาพของนโยบายลดดอกเบี้ยซึ่่งเป็นมาตรการที่่มีผลเป็นวงกว้าง (blunt measure) แต่อาจไม่ตรงจุดมากนัก โดย EIC ประเมินว่าจากทิศทางการทำนโยบายของธนาคารแห่งประเทศไทยที่เน้นการปรับโครงสร้างหนี้้ และให้ความช่วยเหลือทางด้านสภาพคล่องที่ตรงจุดมากขึ้น โดยเฉพาะกับธุรกิจขนาดเล็ก น่าจะเป็นอีกปัจจัยหนึ่งที่่เข้ามาช่วยเหลือความสามารถในการชำระหนี้ของภาคธุุรกิจไทยในระยะข้างหน้าได้มากกว่าแค่การลดอัตราดอกเบี้ยนโยบายเพิ่มเติมซึ่งอาจทำให้เกิดผลกระทบข้างเคียงต่อเสถียรภาพของภาคการเงินในระยะข้างหน้า

นัยต่อเศรษฐกิจไทยและข้อเสนอแนะเชิงนโยบาย

การช่วยเหลือภาคธุุรกิจไทยในระยะสั้นโดยมาตรการปรับโครงสร้างหนี้อาจมีความจำเป็นเพื่่อควบคุมผลของแผลเป็นทางเศรษฐกิจ EIC ได้ชี้ให้เห็นแล้วว่า Zombie Firm เป็นกลุ่มบริษัทที่มีทั้งประสิทธิภาพการผลิต และระดับการลงทุนที่ต่ำทั้งยังอยู่ในภาวะขาดทุนเป็นจำนวนมาก นอกจากนั้น Zombie Firm ยังกระจุกตัวอยู่ในกลุ่มธุรกิจขนาดเล็ก ซึ่งมีความเปราะบางอยู่ก่อนแล้วและได้รับผลกระทบคอนข้างรุนแรงจากวิกฤติ COVID-19 ซึ่งหากธุรกิจเหล่านี้้ต้องปิดตัวลง และมีการเลิกจ้างตามมา ก็จะทำให้ผลกระทบของแผลเป็นทางเศรษฐกิจมีความรุนแรง ดังนั้น มาตรการช่วยเหลือต่าง ๆ จากภาครัฐเช่นการปรับโครงสร้างหนี้แม้จะทำให้มีโอกาสเกิด Zombie Firm เพิ่มมากขึ้นในระยะสั้้นแต่จะเป็นมาตรการที่ช่วยลดผลกระทบของแผลเป็นทางเศรษฐกิจได้

มาตรการในระยะถัดไปควรมุ่งเน้นการจัดกลุ่มผู้ได้รับความช่่วยเหลือ โดยสำหรับบริษัทที่่ไม่สามารถแข่งขัน ได้ควรสร้างกระบวนการออกจากธุรกิจอย่างคล่องตัว และมีผลกระทบจำกัด (orderly exit) ในขณะที่กลุ่มบริษัทที่สามารถแข่งขันได้ควรได้รับความช่วยเหลือเพื่อพัฒนาขีดความสามารถในการแข่งขัน เช่น การพัฒนาทักษะทีมีอยู่(reskill) หรือเสริมทักษะใหม่ (upskill)ของแรงงานในธุรกิจเหล่านี้้รวมทั้งการออกมาตรการส่งเสริมการทำธุรกิจ (ease of doing business) โดย EIC เห็นว่าการจัดกลุ่มผู้ได้รับความช่วยเหลือในระยะถัดไปอาจพิจารณาจากประเภทอุตสาหกรรม ขนาดของธุรกิจ ขนาดการจ้างงาน และแนวโน้มในการฟื้นตัวในอนาคตเมื่อความช่วยเหลือจากภาครัฐลดลงหรือหายไป ซึ่งการให้ความช่วยเหลืออย่างมีเงื่อนไขน่าจะทำให้ปัญหาการเกิดZombie Firm ในอนาคตลดลงได้