ประธานสมาคมผู้ค้าปลีกไทย

สมาคมผู้ค้าปลีกไทยเผยภาพรวมค้าปลีกของปี 2562 กำลังซื้อของผู้บริโภคเป็นไปในทิศทางเติบโตต่ำกว่าที่ควรเป็น คาดว่าการเติบโตในปี 2563 น่าจะไม่แตกต่างจากปีนี้ ชี้จากนี้ไปจะเป็นการเติบโตจากภาคค้าปลีกภูธรเป็นหลัก เชนค้าปลีกขนาดใหญ่ส่วนกลางทรงตัว หรือ อาจจะลดลงเล็กน้อย

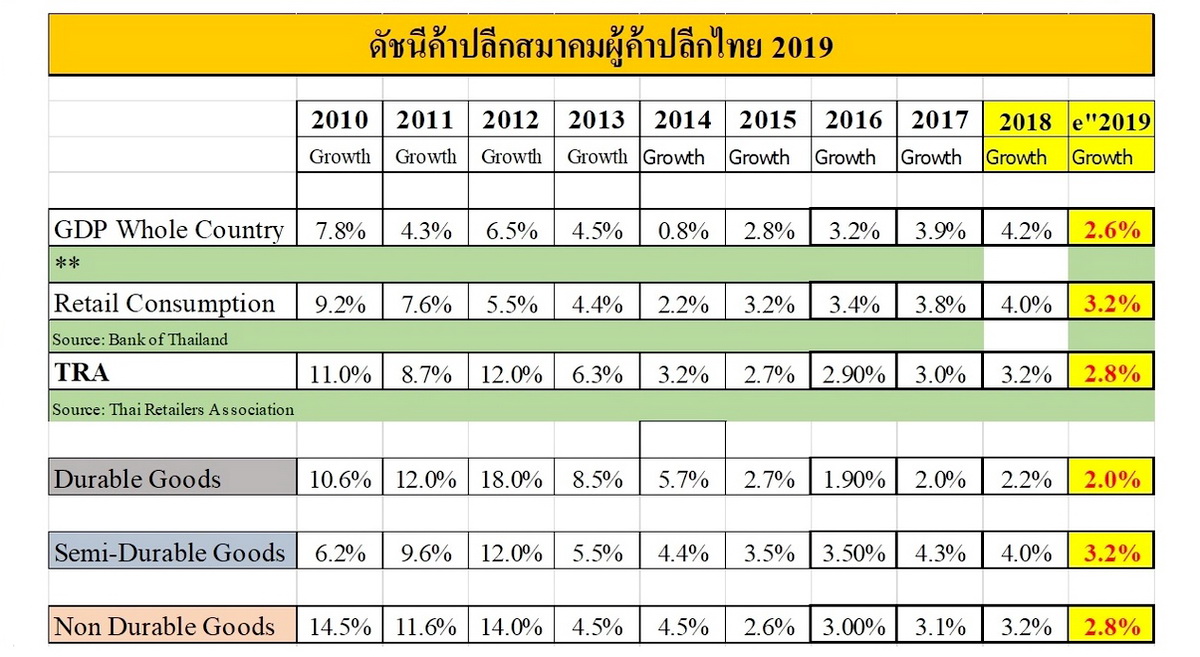

นายวรวุฒิ อุ่นใจ ประธานสมาคมผู้ค้าปลีกไทย กล่าวว่า ภาพรวมธุรกิจค้าปลีกในปี 2562 ที่ผ่านมา มีสัญญาณการหดตัวขึ้นในทุกหมวดสินค้า ซึ่งเป็นไปในทิศทางเดียวกับ GDP ทั้งประเทศตลอดปี 2562 คาดว่าน่าจะเติบโตเพียง ร้อยละ 2.6 (กรอบ 2.8-2.4) จากการรวบรวมข้อมูลผลประกอบการ สมาคมผู้ค้าปลีกไทย คาดว่าอุตสาหกรรมค้าปลีกปี 2562 น่ามีการเติบโตเพียงร้อยละ 2.8 ลดลงจากปีที่ผ่านมาที่เติบโตร้อยละ 3.2 การที่การบริโภคภาคค้าปลีกค้าส่ง (Retail Consumption) อ่อนแอลงมาตลอด สาเหตุหลัก คือ กำลังซื้อกลุ่มผู้บริโภคที่มีรายได้ระดับกลางลงล่าง ที่ต้องอาศัยรายได้จากผลผลิตภาคเกษตรซึ่งยังคงมีกำลังซื้อที่อ่อนแออยู่ และรอการกระตุ้นเศรษฐกิจจากภาครัฐผ่านมาตรการต่างๆ รวมถึงหนี้ครัวเรือนที่ยังไม่มีแนวโน้มลดลง สะท้อนให้เห็นในหมวดสินค้าไม่คงทน (Nondurable Goods) เช่น เครื่องดื่ม อาหาร ที่เติบโตลดลงอย่างมีนัยยะสำคัญ

ขณะที่ผู้บริโภคระดับกลางที่มีรายได้ประจำเริ่มแสดงให้เห็นถึงกำลังซื้อที่อ่อนแอลง ส่งผลให้การเติบโตการบริโภคหมวดสินค้ากึ่งคงทน (Semi-Durable Goods) เติบโตถดถอยลง (หมวดสินค้ากึ่งคงทน เช่น เสื้อผ้า เครื่องสำอาง เครื่องหนัง รองเท้า นาฬิกา ซึ่งหมวดนี้เคยมีการเติบโตเฉลี่ยที่ร้อยละ 8-12 ในช่วง 10 ปีผ่านมา) กลับเติบโตเพียงร้อยละ 3.2

ส่วนกลุ่มสินค้าคงทนถาวรเติบโตลดลงจากปีก่อนเล็กน้อย โดยเฉพาะในหมวดสินค้า อิเล็กทรอนิกส์ อย่าง กล้องถ่ายภาพ Camera และสมาร์ทโฟน ซึ่งมีสัดส่วนกว่า 40% ของหมวดสินค้าคงทน มีการเติบโตเพิ่มขึ้น ส่วนหมวดเครื่องใช้ไฟฟ้าภายในบ้านก็แค่ทรงตัว เนื่องจากฤดูกาลที่ผันผวน ช่วงฤดูร้อนค่อนข้างสั้น และฤดูฝนก็เริ่มต้นเร็วกว่าปกติ ส่วนหมวดสินค้าวัสดุก่อสร้างก็ยังไม่ฟื้นตัวผลจากภาคอสังหาริมทรัพย์และการก่อสร้างที่หดตัวลง

กลุ่มที่มีการเติบโตมากยังเป็นหมวดซูเปอร์มาร์เก็ต ซึ่งเป้าหมายกลุ่มผู้บริโภคเป็นกลุ่มกลางขึ้นบนที่ยังมีกำลังซื้อสูงอยู่ และในจังหวัดที่เป็นเป้าหมายการท่องเที่ยวของนักท่องเที่ยวชาวต่างชาติอีก กลุ่มที่เติบโตก็คือ Health & Beauty ซึ่งมีการแตกเซ็กเม้นย่อยๆ (fragment) เป็นหมวด Beauty Store, Drug Store และ Health & Personal Store อย่างชัดเจนมากขึ้น ผู้เล่นหน้าใหม่ๆ เพิ่มขึ้นมากมายในหมวด Beauty ทั้งนี้การเติบโตเกิดจากไลฟ์สไตล์ที่เปลี่ยนไปจากโครงสร้างประชากรชนชั้นกลางที่เพิ่มขึ้น

ดีพาร์ทเมนสโตร์ยังคงได้รับผลกระทบจากบรรยากาศการจับจ่ายที่ยังไม่ปกติ และราคาสินค้าที่ไม่เอื้ออำนวยในการจับจ่ายแก่นักท่องเที่ยว เนื่องจากภาระภาษีนำเข้าของสินค้าแบรนด์หรูยังสูงเมื่อเทียบกับประเทศที่เขามีนโยบายให้เกิด Shopping Destination เพื่อจูงใจนักท่องเที่ยว

ส่วนหมวด Home Improvement และ Home Appliance and Electronic ยังไม่เติบโต ซึ่งเป็นผลจากความซบเซาของอุตสาหกรรมก่อสร้างและอสังหาริมทรัพย์ แต่สำหรับ Home Improvement ที่มีเป้าหมายเจ้าของบ้านยังคงมีการเติบโตจากการขยายตัวของบ้านและคอนโดหรูระดับไฮเอน

หมวด Food Sector (Hypermart, Convenience) ที่จับกลุ่มลูกค้าระดับกลางลงล่างยังคงประสบปัญหาการเติบโต เนื่องจากกำลังซื้อในกลุ่มกลางลงล่างยังอ่อนแอ มาตรการการผลักดันงบประมาณการใช้จ่ายภาครัฐผ่านบัตรสวัสดิการคนจนลงสู่รากหญ้าและมาตรการ “ชิม ช้อป ใช้” ได้ผลเพียงระยะสั้นๆ และส่วนใหญ่ ผลพวงจากมาตรการจะไปอยู่ที่ร้านค้าปลีกภูธร ซึ่งส่งผลให้ร้านค้าปลีกภูธรเติบโตอย่างมีนัยยะทุกภูมิภาค

ค้าปลีก2020 “4 ความหวัง – 4 ความกังวล”

ในช่วงที่ค้าปลีกชะลอตัว คำถามคือ “ยังพอมีความหวังกับเรื่องอะไรได้บ้าง” สมาคมผู้ค้าปลีกไทย มองว่ายังมีอีก 4 เรื่อง ที่ยังพอมีความหวังหรือปัจจัยบวก ในการขับเคลื่อนการบริโภคภาคค้าปลีกในปี 2563 ขณะเดียวกัน สมาคมผู้ค้าปลีกไทย ก็ยังมีข้อกังวล หรือ ปัจจัยลบที่อาจทำให้การบริโภคภาคค้าปลีกไม่เติบโตเท่าที่ควรอีก 4 ข้อกังวลเช่นกัน

“4 ความหวัง หรือ ปัจจัยบวก”

-

1.น่าจะเห็นมาตรการกระตุ้นจากนโยบายการคลังออกมาเพิ่มอีก ที่ผ่านมานโยบายการคลังเน้น “บรรเทา” ช่วยกลุ่มที่ได้รับผลกระทบก่อน ส่วนการกระตุ้นเศรษฐกิจจะทำในกลุ่มที่ยังมีกำลังจับจ่าย เพื่อเพิ่มศักยภาพการใช้จ่ายให้กลุ่มคนชั้นกลาง ลูกจ้างประจำ ที่ยังไม่ถูกลดการทำงานเหมือนลูกจ้างชั่วคราว เช่น ที่รัฐดำเนินการไปแล้วในโครงการ “ชิม ช้อป ใช้” และโครงการ “100 บาท เที่ยวทั่วไทย”

2.การเร่งรัดการใช้จ่ายงบประมาณประจำปี 2563 งบประมาณประจำปี 2563 ซึ่งถ้าเป็นภาวะปกติ งบประมาณประจำปี จะเริ่มเดือนตุลาคม แต่สำหรับปีนี้ ที่เพิ่งผ่านการจัดตั้งรัฐบาลเมื่อเดือนกันยายน และส่งเข้าสภาผู้แทนราษฎรเพื่อพิจารณาเดือนพฤศจิกายน คาดว่าน่าจะผ่านการพิจารณาอนุมัติราวเดือนมกราคม การเร่งรัดเบิกจ่ายงบประมาณปี 2563 คาดว่าน่าจะเริ่มเห็นผลราวปลายเดือนกุมภาพันธ์หรือต้นเดือนมีนาคม 2564 ซึ่งจะถูกเร่งรัดใช้ให้หมดภายในเดือนกันยายน งบประมาณปี 2563 จึงเป็นงบประมาณที่จะถูกอัดฉีดเข้าไปในระบบภายใน 6 เดือน ซึ่งจะเป็นงบที่มาบรรเทาเศรษฐกิจที่ชะลอตัวระยะสั้นได้

3.นโยบายการเงินและนโยบายการคลังที่ยังมีช่องว่างให้สามารถกระตุ้นเศรษฐกิจได้ เพราะปัจจุบันหนี้สาธารณะของไทยต่อจีดีพีอยู่ที่ 42% ยังถือว่าต่ำเมื่อเทียบกับประเทศอื่นๆ จึงมีโอกาสที่จะใช้เงินกระตุ้นเศรษฐกิจได้ เมื่อเศรษฐกิจฟื้น ก็เก็บภาษีมาใช้คืนหนี้ได้ตามนโยบายทางการเงิน คาดว่าธนาคารแห่งประเทศไทย (ธปท.) น่าจะปรับลดดอกเบี้ยนโยบายอีก 0.25% ในไตรมาสแรกปี 2563 ซึ่งปัจจุบันอยู่ที่ 1.25% หากปรับลดก็จะเป็นดอกเบี้ยระดับต่ำที่สุดที่เคยมีมา การลดดอกเบี้ยจะช่วยประคองเศรษฐกิจให้ดีขึ้น

4.ท่องเที่ยว ยังมีแนวโน้มเติบโต จากนักท่องเที่ยวจีน ซึ่งเป็นตลาดใหญ่ของไทย พบว่าช่วง 2 เดือนนี้นักท่องเที่ยวจีนเริ่มกลับมาอย่างชัดเจน และประเทศไทยยังเป็นจุดหมายหลัก คือเป็น “จุดหมาย” อันดับหนึ่งของนักท่องเที่ยวจีน นอกจากนี้ยังมีโอกาสได้ประโยชน์ระยะสั้นจากเหตุการณ์ประท้วงในฮ่องกง ที่อาจทำให้นักท่องเที่ยวชาติอื่นๆ เบนทิศทางมาเที่ยวประเทศไทยเพิ่มขึ้น

“4 ข้อกังวล หรือปัจจัยลบ”

-

1.ผลกระทบจากการเลิกจ้างและลดการผลิต ปัจจัยภายนอกประเทศ ทั้งสงครามการค้าจีน-สหรัฐ ที่กระทบคู่ค้าตลาดส่งออกทั่วโลก รวมทั้งประเทศไทย, การถูกสหรัฐตัดสิทธิประโยชน์ GSP สินค้าไทย อุตสาหกรรมผลิตเพื่อการส่งออกได้รับผลกระทบเต็มๆ อย่างหลีกเลี่ยงไม่ได้ จากสถิติ อุตสาหกรรมผลิตเพื่อการส่งออกและอุตสาหกรรมต่อเนื่อง มีการจ้างงานราว 2.5 ล้านคน หรือราว 40% ของการจ้างงานภาคการผลิตทั้งหมด ปรากฏการณ์การปิดหรือการลดกำลังการผลิต การลดกำลังคน การยกเลิกโอที จนถึง การเลิกจ้างงาน มีให้เห็นเป็นรายวัน ส่งผลให้กำลังซื้อภายในประเทศลดลงอย่างน่าตระหนกใจ

2.ผลจากภัยแล้งปี 2562 คาดว่ากระทบผลผลิตและรายได้ทางการเกษตรลดลง 16% จากปี 2561 สำหรับปี 2563 คาดว่ารายได้ทางการเกษตรจะทรงตัวหรือหดตัวเล็กน้อย ในกรอบ -0.5% ถึง 0.0% (ศูนย์วิจัยกสิกรไทย)

3.ผลกระทบจากการปรับค่าแรงขั้นต่ำ การประกาศปรับค่าแรงขั้นต่ำ วันละ 5-6 บาทต่อวัน มีผลตั้งแต่วันที่ 1 มกราคม 2564 มีผลกระทบโดยตรงต่อการจ้างงานภาคบริการ โดยเฉพาะผู้ประกอบการ SME ในธุรกิจร้านอาหาร ร้านค้าปลีกค้าส่ง และก่อสร้าง จะได้รับผลกระทบที่ค่อนข้างรุนแรง เนื่องจากยังต้องใช้แรงงานทักษะต่ำเป็นจำนวนมาก และไม่สามารถใช้เทคโนโลยีมาทดแทนได้ จากข้อมูลสำนักงานสถิติแห่งชาติ การจ้างงานของภาคบริการ โดยเฉพาะการจ้างงานในธุรกิจร้านอาหาร ร้านค้าปลีกค้าส่ง และการก่อสร้าง มีจำนวนมากกว่า 11 ล้านคน

4.ผลกระทบจากเศรษฐกิจที่ชะลอตัวรอบนี้เป็นวงกว้างและเป็นเวลานาน การชะลอตัวของเศรษฐกิจในรอบนี้ ผลกระทบแตกต่างจาก วิกฤตการณ์เศรษฐกิจต้มยำกุ้ง ปี 2540 อย่างสิ้นเชิง ผลกระทบวิกฤตการณ์เศรษฐกิจต้มยำกุ้ง ปี 2540 มีผลกระทบหลักต่อผู้ประกอบการ เจ้าของธุรกิจ ชนชั้นบน ซึ่งมีสัดส่วนราว 30% ของประชากร และหนี้ที่เกิดขึ้นจากวิกฤตการณ์เศรษฐกิจเป็นหนี้ทางธุรกิจ ซึ่งการฟื้นฟูธุรกิจให้กลับเข้าสู่โหมดเดิม ใช้เวลาไม่นาน แต่ผลกระทบจากเศรษฐกิจชะลอตัวในรอบนี้ (2556-2565) มีผลต่อชนชั้นกลางและชนชั้นล่างเป็นหลัก ซึ่งมีสัดส่วนราว 70% ของประชากร หนี้ที่เกิดขึ้นเป็นหนี้ครัวเรือน ซึ่งมีผลต่อกำลังซื้อเป็นสำคัญ ทำให้การชะลอตัวของเศรษฐกิจในรอบนี้มีผลกระทบเป็นวงกว้างและต้องใช้เวลานานในการฟื้นฟูกลับมา

การคาดการสถานการณ์ค้าปลีกในช่วง 2563-2565

-

1.การลงทุนในโครงสร้างพื้นฐานด้วยเม็ดเงินลงทุนกว่า 2.4 ล้านล้านบาทจะส่งผลถึงอุตสาหกรรมค้าปลีกก็คงเป็นครึ่งปีหลังของปี 2564 การลงทุนในโครงสร้างพื้นฐานซึ่งประกอบไปด้วย การพัฒนาระบบขนส่งทางราง การพัฒนาโครงข่ายถนน เช่น การสร้าง Motorway การพัฒนาท่าเรือ การพัฒนาท่าอากาศยาน รวมถึงการขับเคลื่อนระเบียงเศรษฐกิจภาคตะวันออก หรือ EEC และเขตพัฒนาเศรษฐกิจพิเศษ หรือ SEZ คาดว่าน่าจะมีการดำเนินการอย่างจริงจังในไตรมาสที่หนึ่งของปี 2563 ซึ่งการลงทุนดังกล่าวเป็นโครงการระยะยาว รอบในการหมุนของวัฎจักรจากการลงทุนการจ้างงานจนถึงการบริโภค อยู่ในช่วง 8-18 เดือน คาดว่าจะส่งผลถึงอุตสาหกรรมค้าปลีกก็คงเป็นราวครึ่งปีหลังของปี 2564 ซึ่งจะเป็นสัญญาณการฟื้นตัวของภาคค้าปลีกอย่างชัดเจนในราวปี 2565

2.โครงสร้างอุตสาหกรรมค้าปลีกค้าส่งในสถานการณ์ปัจจุบันและอนาคตสามารถแบ่งได้เป็น 3 แถว แถวหนึ่ง ก็เป็น Modern Chain Store คือมีศูนย์การบริหารจัดการอยู่ในกรุงเทพเป็นหลัก ซึ่งน่าจะมียอดขายเป็นสัดส่วนราว 32% ของมูลค่าการบริโภคค้าปลีกค้าส่ง แถวสอง ก็จะเป็นค้าปลีกค้าส่งภูธรที่กำลังพัฒนาในต่างจังหวัด ซึ่งส่วนใหญ่เป็นผู้นำค้าปลีกค้าส่งในจังหวัดตัวเองเป็นหลัก มีสัดส่วนอยู่ประมาณ 20% ของมูลค่าการบริโภคค้าปลีกค้าส่ง ส่วนที่เหลือจะเป็นค้าปลีกค้าส่งขนาดกลางขนาดเล็กขนาดย่อมที่มาราว 450,000 ราย มีสัดส่วนโดยรวมราว 53%-55%

3.ปัจจุบันตลาดการบริโภคค้าปลีกในไทยคาดว่าจะมีมูลค่าราว 3.8 ล้านล้านบาท ในปี 2019 การเติบโตจากนี้ไปของอุตสาหกรรมค้าปลีกไทย จะมาจากค้าปลีกภูธรแถวสองเป็นหลัก ที่จะมีการขยายตัวมากกว่า GDP ของประเทศเป็นสองเท่า และจะขยายตัวออกนอกพื้นที่นอกจังหวัดมากขึ้น ส่วนกลุ่มค้าปลีกขนาดใหญ่แถวหนึ่ง ก็จะพุ่งเป้าขยายตัวไปสู่ภูมิภาคพื้นบ้านและต่างประเทศมากขึ้น การเติบโตภาคค้าปลีกในประเทศจะค่อยๆ ชะลอตัวและทรงตัวในที่สุด

4.New Digital Business Model กำลังก่อร่างสร้างตัว ในช่วงเวลา 2-3 ปีนี้ ภาคค้าปลีกขนาดใหญ่ ที่ได้เริ่มลงทุน Digital Technology เพื่อสร้างโมเดลธุรกิจใหม่ที่เรียกกันว่า E Business (รูปธรรมของ E Business ที่เรารู้จักกันดีก็คือ O2O หรือ Omni Channel ซึ่งเป็นการเชื่อมห้างร้านในโลกออฟไลน์เข้ากับเทคโนโลยีโลกออนไลน์อย่างลงตัว จะเริ่มให้ผลเป็นรูปธรรมการเชื่อมออฟไลน์กับออนไลน์อย่างไร้รอยต่ออย่างชัดเจนไม่เกินปี 2565

5.ในอนาคตอันใกล้ Retail ต้องใช้ “Data & Asset ” ในการสร้างรายได้ แต่… ผลวิจัยของ Forrester Consulting ในประเทศไทย ผู้ดำเนินธุรกิจค้าปลีกที่มีความพร้อมใช้ “ดาต้า” มีแค่ 5% เท่านั้น ในขณะที่ ค้าปลีกโลก มีความพร้อมใช้ดาต้า และ Asset ที่มีการสร้างรายได้ 15% การปฏิวัติการช้อปปิ้งสมัยใหม่จะทำให้ผู้ประกอบการการค้าการขายแบบร้านดั้งเดิม ร้านค้าปลีกอิสระขนาดกลางขนาดเล็กๆ เป็นหมื่นเป็นแสน ที่อยู่ทั่วราชอาณาจักร อาจจะได้ผลกระทบถึงขั้นล้มเลิกกิจการ ในขณะเดียวกัน ก็จะเป็นการแจ้งเกิดผู้ประกอบการรุ่นใหม่ที่มองภัยคุกคามในรูปแบบเทคโนโลยีผสมผสานกับพฤติกรรม เป็นโอกาสในการสร้างธุรกิจรูปแบบใหม่ๆ โดยพัฒนากลายเป็นคู่แข่งใหม่ที่ไม่ต้องการทำเลที่ตั้งหน้าร้าน ไม่ต้องมีสต็อก สามารถเข้าหาลูกค้าได้ทั่วทุกสารทิศ ไม่สนใจเรื่องระยะทางและขนาดของธุรกิจ

6.Big Data ถ้าไม่เริ่มวันนี้ ก็อาจจะสายไปแล้ว แต่อุตสาหกรรมค้าปลีกไทยยังขาด Knowledge และ Know How ห้างค้าปลีกสินค้าอุปโภคบริโภค “ไทย ” กว่า 91% ขาดความสามารถ เทคโนโลยี บุคลากร และกระบวนการต่างๆ ที่จำเป็นในการนำ “ข้อมูลเชิงลึก” (Insights) ของลูกค้ามาใช้เพื่อสร้างรายได้ใหม่ๆ และสร้างประสบการณ์ที่ดีให้แก่ลูกค้า

7.Electronic Payments จะเติบโตอย่างก้าวกระโดด ธุรกรรมทางการเงินผ่านช่องทางอิเล็กทรอนิกส์จะเพิ่มขึ้นอย่างก้าวกระโดด ในช่วงสองปีที่เริ่มใช้ Prompt Pay คนไทยใช้พร้อมเพย์กว่า 46.5 ล้านราย มีปริมาณธุรกรรมกว่า 1.1 พันล้านรายการ คิดเป็นมูลค่าธุรกรรมทั้งสิ้น 5.8 ล้านล้านบาท ทุกวันนี้อุปสรรคสำคัญของการชำระเงินผ่านมือถือ ได้แก่ ร้านค้าที่รองรับมีจำนวนจำกัด, ต้องเติมเงินเป็นประจำ และใช้เงินสดสะดวกกว่าในการใช้จ่ายเงินจำนวนน้อย อย่างไรก็ตาม เมื่อเริ่มมีการใช้เทคโนโลยี 5G และ wifi 6 ธุรกรรมทางการเงินจะรวดเร็วและแพร่หลายมากขึ้น จะเปิดโอกาสให้ธุรกิจขนาดย่อย micro business เติบโตได้อย่างรวดเร็ว ปัจจัยสำคัญก็คือ ราคาถูก สะดวก และรวดเร็วได้ทุกที่ ทุกคนสามารถเป็นพ่อค้าแม่ค้าได้ อุปกรณ์ทุกชิ้นจะทำธุรกรรมทางการเงินได้