SCB EIC คาดว่ามูลค่าส่งออกสินค้าปี 2023 ยังโตได้ 1.2% แม้ส่งออกเดือน ก.พ. ติดลบต่อเนื่อง แต่เริ่มมีสัญญาณฟื้นตัว โดยมองว่า

มูลค่าส่งออกสินค้าไทยเดือน ก.พ. หดตัวต่อเนื่อง 5 เดือน แต่เริ่มเห็นสัญญาณฟื้นตัว มูลค่าการส่งออกสินค้าของไทยในเดือน ก.พ. 2023 อยู่ที่ 22,376.3 ล้านดอลลาร์สหรัฐหดตัว -4.7%YOY นับเป็นการหดตัวอย่างต่อเนื่อง 5 เดือน แม้จะหดตัวมากขึ้นจาก -4.5%YOY ในเดือน ม.ค. 2023 อย่างไรก็ดี หากเทียบกับเดือนก่อนหน้าแบบปรับฤดูกาล พบว่า ตัวเลขการส่งออกเดือน ก.พ. ขยายตัวได้ 3.8%MOM_sa ปรับดีขึ้นเทียบกับที่หดตัว -3.0%MOM_sa ในเดือนก่อน นอกจากนี้ หากพิจารณามูลค่าการส่งออกหักทองคำ (ซึ่งเป็นสินค้าที่ไม่ได้สะท้อนการค้าระหว่างประเทศที่เกิดขึ้นจริง) พบว่า การส่งออกหดตัวเพียง -2.5%YOY หดตัวน้อยลงจาก -4.4%YOY ในเดือน ม.ค.

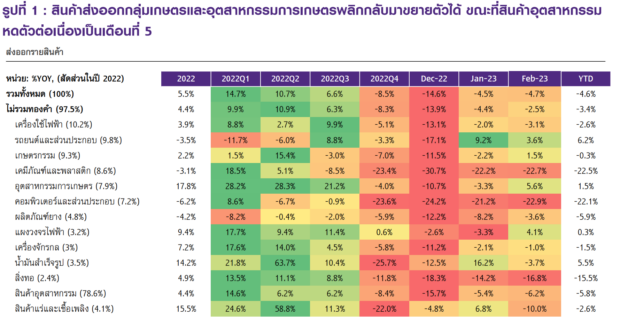

สินค้าส่งออกกลุ่มเกษตรและอุตสาหกรรมการเกษตรกลับมาขยายตัวได้ ขณะที่สินค้าอุตสาหกรรมหดตัวต่อเนื่อง การส่งออกรายกลุ่มสินค้าในเดือน ก.พ. เริ่มเห็นสัญญาณฟื้นตัว นำโดย

-

(1) สินค้าเกษตรกลับมาขยายตัวได้ในรอบ 5 เดือนที่ 1.5% โดยสินค้าหลักที่ขยายตัว ได้แก่ ผลไม้สด แช่เย็น แช่แข็งและแห้ง ขยายตัว 95.0% ผลจากการส่งออกไปจีน ซึ่งเป็นตลาดใหญ่ขยายตัวได้ดีหลังยกเลิกมาตรการควบคุมโควิดและปัจจัยฐานต่ำในปีก่อนหน้า นอกจากนี้ ไก่สดแช่เย็นแช่แข็งขยายตัว 61.6% ต่อเนื่องจาก 50.0% ในเดือนก่อน

(2) สินค้าอุตสาหกรรมเกษตรขยายตัวในรอบ 3 เดือนที่ 5.6% หลังหดตัว -3.3% ในเดือน ม.ค. นำโดยการส่งออกไขมันและน้ำมันจากพืชและสัตว์ขยายตัว 171.4% ต่อเนื่องจาก 124.0% ในเดือน ม.ค. รวมถึงการส่งออกน้ำตาลทรายที่พลิกกลับมาขยายตัวครั้งแรกในรอบ 3 เดือนที่ 21.4% อย่างไรก็ดี

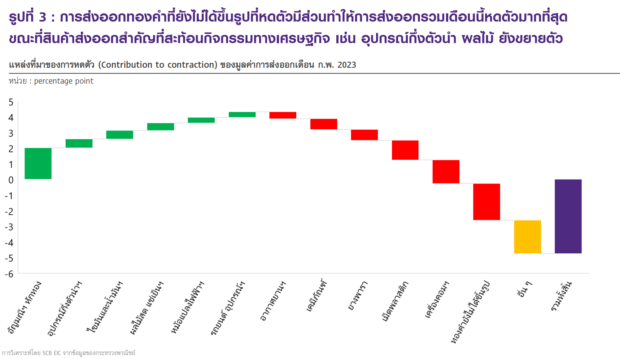

(3) สินค้าอุตสาหกรรมหดตัวตัวต่อเนื่องเป็นเดือนที่ 5 ที่ -6.2% หดตัวเพิ่มขึ้นจาก -5.4% ในเดือน ม.ค. โดยมีปัจจัยสำคัญจากการส่งออกทองคำยังไม่ได้ขึ้นรูปที่หดตัว -75.3% หดตัวมากขึ้นจาก -14.8% ในเดือนก่อน รวมถึงเม็ดพลาสติกและเคมีภัณฑ์ที่หดตัวมากต่อเนื่องเป็นเดือนที่ 8 และ 10 ตามลำดับ ขณะที่สินค้าอุตสาหกรรมอื่น เช่น อุปกรณ์กึ่งตัวนำ ทรานซิสเตอร์ และไดโอด หม้อแปลงไฟฟ้าและส่วนประกอบ รถยนต์ อุปกรณ์และส่วนประกอบ ยังขยายตัวได้

(4) สินค้าแร่และเชื้อเพลิงหดตัว -10.0% หลังจากขยายตัว 6.8% ในเดือนก่อน เนื่องจากการส่งออกน้ำมันสำเร็จรูปกลับมาหดตัว -3.7% หลังขยายตัว 16.2% ในเดือน ม.ค.

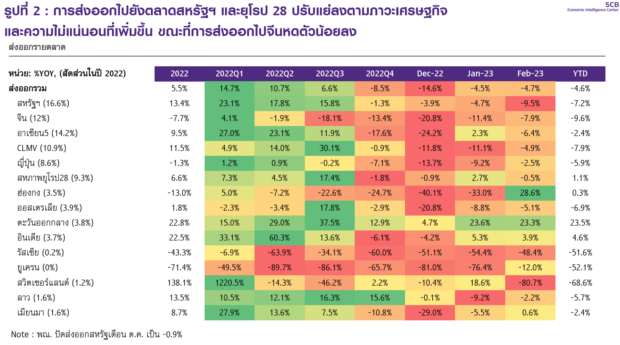

การส่งออกไปสหรัฐฯ และยุโรป 28 ปรับแย่ลงตามภาวะเศรษฐกิจและความไม่แน่นอนที่เพิ่มขึ้น ขณะที่การส่งออกไปจีนหดตัวน้อยลง ภาพรวมตลาดส่งออกของไทยในเดือน ก.พ. มีความแตกต่างกันมาก โดยการส่งออกไปตลาดตะวันตกปรับแย่ลงตามภาวะเศรษฐกิจและความไม่แน่นอนที่เพิ่มขึ้น แต่การส่งออกไปตลาดจีนและตลาดศักยภาพใหม่ของไทยปรับตัวดีขึ้น โดย

-

1) ตลาดสหรัฐฯ หดตัว -9.5% เทียบกับ -4.7% ในเดือนก่อน และถือเป็นการหดตัวรุนแรงที่สุดในรอบ 33 เดือน ตามภาวะเศรษฐกิจสหรัฐฯ ที่มีแนวโน้มขยายตัวชะลอลงในปีนี้

2) ตลาดยุโรป (EU28) พลิกกลับมาหดตัว -0.5% หลังจากขยายตัว 2.7% ในเดือนก่อน โดยสวิตเซอร์แลนด์หดตัวรุนแรง -80.7% หลังจากขยายตัว 138.1% ในปี 2022 มีปัจจัยสำคัญจากการหดตัวของอัญมณีและเครื่องประดับ

3) การส่งออกไปยังตลาดจีนเริ่มปรับดีขึ้น แม้ยังหดตัว -7.9 แต่หดตัวน้อยลงจาก -20.8% ในเดือนก่อน และหดตัวน้อยสุดในรอบ 8 เดือน สะท้อนว่าอุปสงค์สินค้าจากจีนทยอยฟื้นตัวหลังเปิดประเทศ นอกจากนี้ ตลาดฮ่องกงพลิกกลับมาขยายตัวครั้งแรกในรอบ 10 เดือนอยู่ที่ 28.6% เช่นเดียวกับ

4) ตลาด CLMV ที่หดตัว -4.9% ต่อเนื่องเป็นเดือนที่ 5 แต่หดตัวน้อยลงจาก -11.1% ในเดือนก่อน ขณะที่

5) ตลาดตะวันออกกลางขยายตัวดีต่อเนื่อง 23.3% ชะลอลงเล็กน้อยจาก 23.6% ในเดือน ม.ค. นำโดยตลาดซาอุดีอาระเบียที่ขยายตัว 56.2% และเป็นตลาดที่ขยายตัวสูงสุดเป็นอันดับที่ 1 ของการส่งออกในเดือน ก.พ.

ดุลการค้าขาดดุลต่อเนื่องเป็นเดือนที่ 11 ขณะที่การนำเข้าขยายตัวชะลอลง มูลค่าการนำเข้าของไทยในเดือน ก.พ.อยู่ที่ 23,489.7 ล้านดอลลาร์สหรัฐ ขยายตัว 1.1% ขยายตัวชะลอลงเทียบกับเดือนก่อนที่ 5.5% อย่างไรก็ดี หากพิจารณามูลค่าการนำเข้าหักทองคำ (ซึ่งเป็นสินค้าที่ไม่ได้สะท้อนการค้าระหว่างประเทศที่เกิดขึ้นจริง) พบว่า ขยายตัว 3.4% สะท้อนให้เห็นอุปสงค์การนำเข้าสินค้าที่ยังพอมีอยู่และยังขยายตัวได้ตามแนวโน้มการฟื้นตัวของเศรษฐกิจไทย ขณะที่มูลค่าการส่งออกหดตัวต่อเนื่องสอดคล้องกับสัญญาณเศรษฐกิจโลกชะลอตัว ส่งผลให้ดุลการค้าในระบบศุลกากรในเดือน ก.พ. ขาดดุล -1,113.4 ล้านดอลลาร์สหรัฐ นับเป็นการขาดดุลต่อเนื่องเป็นเดือนที่ 11

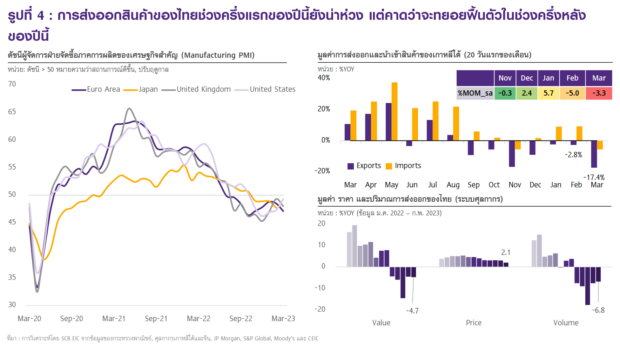

SCB EIC มองการส่งออกสินค้าในช่วงครึ่งแรกของปียังน่าห่วง แต่น่าจะทยอยฟื้นตัวได้ในช่วงครึ่งหลังของปีการส่งออกสินค้าของไทยคาดว่าจะยังหดตัวในช่วงครึ่งแรกของปี (รูปที่ 1) สะท้อนจาก

-

1) ดัชนี Flash Manufacturing PMI 1 ของเศรษฐกิจสำคัญในเดือน มี.ค. ที่หดตัวรุนแรงขึ้น โดยกิจกรรมภาคการผลิตของยูโรโซนและสหราชอาณาจักรหดตัวมากขึ้นแตะระดับต่ำสุดในรอบ 4 เดือนและ 2 เดือน ตามลำดับ ขณะที่ Manufacturing PMI ของสหรัฐ แม้หดตัวน้อยลงจาก 47.3 ในเดือน ก.พ. มาอยู่ที่ 49.3 ในเดือนนี้ แต่ส่วนหนึ่งเป็นผลจากปัญหาอุปทานคอขวดที่คลี่คลาย ขณะที่ยอดคำสั่งซื้อสินค้าส่งออกใหม่ (New export order) ยังหดตัวต่อเป็นเดือนที่ 10

2) การส่งออก 20 วันแรกของเกาหลีใต้ในเดือน มี.ค. หดตัว -17.4% หดตัวเพิ่มขึ้นจากเดือนก่อนที่ -2.8% สะท้อน

ให้เห็นถึงอุปสงค์สินค้าที่หดตัวตลอดไตรมาสแรกของปีนี้

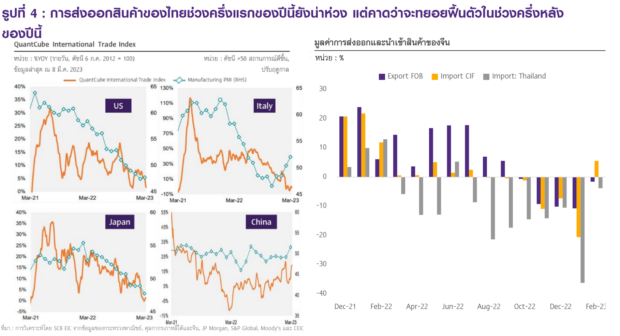

3) เครื่องชี้วัดการค้าระหว่างประเทศ (QuantCube International Trade Index) ในเดือน มี.ค. ยังบ่งชี้ว่าการค้าโลกอ่อนแอลงต่อเนื่อง การค้าระหว่างประเทศของเศรษฐกิจสำคัญ เช่น สหรัฐฯ ญี่ปุ่น และอิตาลี อ่อนแอลงตั้งแต่ปลายปีก่อนและยังไม่เห็นสัญญาณการฟื้นตัว

4) ปัจจัยฐานสูงที่จะมีผลไปจนถึงช่วงกลางปีนี้ โดยเฉพาะในเดือน มี.ค. ที่มีปัจจัยฐานสูงสุดเป็นประวัติการณ์

การส่งออกสินค้าของไทยมีปัจจัยเสี่ยงสำคัญที่ต้องจับตาเพิ่มเติม ได้แก่ ปัญหาการขาดสภาพคล่องของสถาบันการเงินในสหรัฐฯ และยุโรปที่หากลุกลามอาจทำให้เศรษฐกิจโลกมีความเสี่ยงเข้าสู่ภาวะถดถอยสูงขึ้น อีกทั้ง ความมั่งคั่งของผู้บริโภค (Wealth Effect) มีแนวโน้มลดลงจากความผันผวนในตลาดการเงินที่มีอยู่สูง ซึ่งปัจจัยดังกล่าวคาดว่าจะส่งผลให้อุปสงค์การนำเข้าสินค้าปรับลดลงตาม

อย่างไรก็ดี ภาคการส่งออกไทยในช่วงครึ่งหลังของปีนี้มีแนวโน้มได้รับอานิสงส์มากขึ้นจากการฟื้นตัวของการบริโภคภาคเอกชนของจีนหลังยกเลิกมาตรการ Zero-COVID ซึ่งน่าจะเริ่มส่งผ่านมายังอุปสงค์การนำเข้าสินค้ามากขึ้นได้ในช่วงครึ่งหลังของปีนี้ โดยเครื่องชี้วัดการค้าระหว่างประเทศของจีนที่อยู่ในทิศทางฟื้นตัว แม้ชะลอลงบ้างในช่วงต้นปีผลจากเทศกาลตรุษจีน รวมถึงเศรษฐกิจโลกที่มีแนวโน้มผ่านจุดต่ำสุดไปแล้วและเติบโตได้ดีกว่าที่เคยประเมินไว้ช่วงปลายปีก่อน SCB EIC จึงคงประมาณการการเติบโตของมูลค่าการส่งออกสินค้าไทยในปี 2023 ไว้ที่ 1.2%

หมายเหตุ : 1. ข้อมูลผลสำรวจล่วงหน้า (Early estimates) ของดัชนีผู้จัดการฝ่ายจัดซื้อ PMI ครอบคลุมประมาณ 85% ถึง 90% ของคำตอบแบบสำรวจดัชนีผู้จัดการฝ่ายจัดซื้อ (PMI) ทั้งหมดในแต่ละเดือน