หนี้ครัวเรือนไทยไตรมาสแรกของปีแตะระดับสูงสุดเป็นประวัติการณ์ EIC ประเมินเศรษฐกิจไทยมีแนวโน้มประสบภาวะ Debt Overhang ส่งผลให้การใช้จ่ายภาคครัวเรือนฟื้นตัวช้า

หนี้ครัวเรือนไทย ณ ไตรมาส 1 ปี 2021 เพิ่มขึ้นไปอยู่ที่ 14.1 ล้านล้านบาท หรือขยายตัวที่ 4.6%YOY ซึ่งเป็นการขยายตัวเร่งขึ้นจากไตรมาสก่อนหน้า และยังนับเป็นอัตราการขยายตัวสูงสุดในรอบ 5 ไตรมาส ตามการเติบโตแบบเร่งตัวของการให้กู้ยืมจาก 2 ผู้ให้กู้หลัก ได้แก่ ธนาคารพาณิชย์และสถาบันการเงินเฉพาะกิจที่รับฝากเงิน (SFI)1 ที่เติบโตที่ 4.9% และ 5.5% ตามลำดับ (ตารางที่ 1) โดยเฉพาะอัตราการเติบโตจาก SFI ที่อยู่ในระดับสูงสุด

ในรอบ 5 ปี ขณะที่การปล่อยสินเชื่อให้แก่ภาคครัวเรือนจาก สหกรณ์ออมทรัพย์ หรือบริษัทบัตรเครดิต-ลิสซิ่ง-และสินเชื่อส่วนบุคคล มีการเติบโตแบบชะลอตัวลง ส่วนหนี้ครัวเรือนที่กู้ยืมจากโรงรับจำนำยังคงหดตัวต่อเนื่องจากปีก่อนหน้า

จากข้อมูลในตารางข้างต้นจะสังเกตได้ว่า หนี้ครัวเรือนมีการขยายตัวมาตลอดแม้ในช่วงที่เกิดวิกฤตโควิด ทั้งนี้เป็นผลมาจาก 3 ปัจจัยด้วยกัน ได้แก่

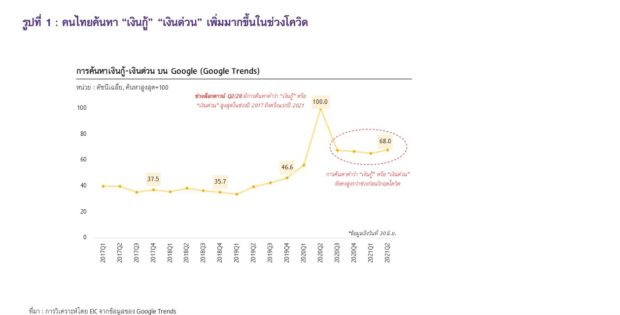

นอกจากนี้ ข้อมูลประกอบจาก Google Trends ในส่วนของการค้นหาคำที่เกี่ยวข้องกับเงินกู้-เงินด่วนยังแสดงถึงการเพิ่มขึ้นอย่างเห็นได้ชัด (รูปที่ 1) การค้นหากลุ่มคำดังกล่าวซึ่งปรากฎผลการค้นหาทั้งจากผู้ให้กู้ประเภทธนาคารพาณิชย์และแหล่งเงินทุนอื่น ๆ นอกระบบ เพิ่มขึ้นถึง 79.0%YOY ในปี 2020 โดยปริมาณการค้นหาทำจุดสูงที่สุดในช่วงไตรมาสที่ 2 ของปี 2020 ซึ่งเป็นช่วงเวลาที่มีการล็อกดาวน์เป็นครั้งแรก และปริมาณการค้นหาคำเหล่านี้ยังคงอยู่ในระดับสูงกว่าในอดีตอย่างต่อเนื่องหลังจากนั้นเป็นต้นมา โดยในช่วงไตรมาส แรกของปีนี้ยังคงมีปริมาณการค้นหาที่เพิ่มขึ้น 16.4%YOY

ทั้งนี้ แนวโน้มความต้องการสินเชื่อเร่งตัวขึ้นมากเมื่อเทียบกับการเติบโตที่เกิดขึ้นของสินเชื่อในระบบธนาคารพาณิชย์ ประกอบกับมาตรฐานการให้สินเชื่อที่มีแนวโน้มระมัดระวังมากขึ้น สะท้อนว่าครัวเรือนบางส่วนที่ต้องการสินเชื่ออาจไม่สามารถเข้าถึงสินเชื่อในระบบสถาบันการเงินได้ ทำให้มีแนวโน้มต้องพึ่งพาหนี้นอกระบบ ซึ่งจะต้องเผชิญกับอัตราดอกเบี้ยที่สูงกว่ามาก เสี่ยงก่อให้เกิดปัญหาวังวนของกับดักหนี้ได้ในอนาคต

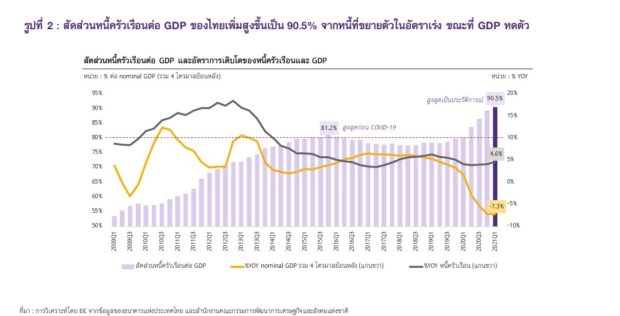

การขยายตัวของหนี้ครัวเรือนในช่วงที่เศรษฐกิจยังฟื้นตัวได้อย่างช้า ๆ ส่งผลให้สัดส่วนหนี้ครัวเรือนของไทยแตะระดับสูงสุดเป็นประวัติการณ์ที่ 90.5% ต่อGDP ทั้งนี้เป็นผลมาจากหนี้ครัวเรือนที่ยังมีการขยายตัวที่ 4.6%YOY ขณะที่ GDP2 หดตัวที่ -7.3%YOY ในช่วงเดียวกัน (รูปที่ 2) ส่งผลทำให้สัดส่วนหนี้ครัวเรือนต่อ GDP ของไทยอยู่ในระดับที่สูงที่สุดเป็นประวัติการณ์นับตั้งแต่มีข้อมูลมาในปี 2003

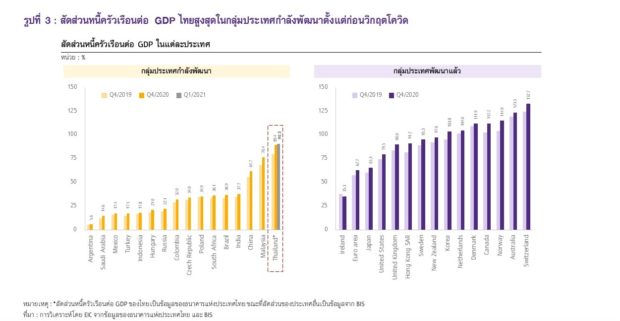

สัดส่วนหนี้ครัวเรือนของไทยสูงสุดในกลุ่มประเทศกำลังพัฒนาด้วยกัน

สัดส่วนหนี้ครัวเรือนต่อ GDP ของไทยสูงสุดเมื่อเทียบกับสัดส่วนของกลุ่มประเทศกำลังพัฒนาจากข้อมูลของ Bank of International Settlement (BIS) ตั้งแต่ช่วงก่อนเกิดวิกฤตโควิด และในช่วงวิกฤต สัดส่วนหนี้ครัวเรือนต่อ GDP ของไทยยังเพิ่มขึ้นค่อนข้างเร็ว โดยสัดส่วน ณ สิ้นปี 2020 เพิ่มขึ้นจาก ณ สิ้นปี 2019 อีกประมาณ 12.0% ต่อ GDP ซึ่งถือเป็นการเพิ่มขึ้นที่สูงเป็นอันดับ 7 จากทั้งหมด 43 ประเทศ ทั้งนี้ เป็นผลมาจาก GDP ที่ลดลงมากกว่าและฟื้นตัวช้ากว่า ส่งผลทำให้สัดส่วนหนี้ครัวเรือนต่อ GDP ของไทยยังคงสูงสุดเมื่อเทียบกับกลุ่มประเทศกำลังพัฒนาด้วยกัน และสัดส่วนหนี้ครัวเรือนต่อ GDP ของไทยนั้นยังถือว่าสูงเทียบเท่ากับประเทศพัฒนาแล้วหลายประเทศที่มีรายได้และความมั่งคั่งที่สูงกว่าอีกด้วย (รูปที่ 3) สะท้อนปัญหาเชิงโครงสร้างของการพึ่งพาสินเชื่อในการใช้จ่ายของภาคครัวเรือนไทยในช่วงที่ผ่านมา

EIC มองว่า สัดส่วนหนี้ครัวเรือนต่อ GDP ของไทยในช่วงที่เหลือของปี 2021 มีแนวโน้มทรงตัวอยู่ในระดับสูง โดยคาดว่าสัดส่วนหนี้ครัวเรือนต่อ GDP ณ สิ้นปี 2021 จะอยู่ในช่วง 88-90% ซึ่งชะลอลงเล็กน้อยจากใน ไตรมาสที่ 1 ตามการทยอยฟื้นตัวของ GDP อย่างไรก็ตาม ยังมีความเป็นไปได้ที่สัดส่วนหนี้ครัวเรือนภายในปี 2021 อาจปรับเพิ่มขึ้นทำจุดสูงสุดใหม่ได้อีก หากผลของการแพร่ระบาดของไวรัสโควิด มีความรุนแรงและต่อเนื่องจนทำให้ GDP ลดต่ำลงกว่าที่คาด (ประมาณการของ EIC ในกรณีฐาน Real GDP ปี 2021 จะเติบโตที่ 1.9%YOY) ขณะที่หนี้ยังสามารถขยายตัวได้ด้วยอัตราการเติบโตใกล้เคียงกับปัจจุบัน

การที่สัดส่วนหนี้ครัวเรือนต่อ GDP ที่จะยังอยู่ในระดับสูงต่อเนื่องสะท้อนว่าภาคครัวเรือนไทยมีความเสี่ยงต่อการเผชิญกับภาวะ Debt Overhang คือ ภาวะของการมีหนี้สูงจนเป็นปัญหาต่อการใช้จ่ายและการก่อหนี้ใหม่ในอนาคต ซึ่งจะส่งผลกระทบต่อการบริโภคและการลงทุนในด้านต่าง ๆ ของภาคครัวเรือน เช่น การลงทุนเพื่อซื้อสินทรัพย์หรือการลงทุนในด้านการศึกษา นอกจากนี้ ภาวะ Debt Overhang จะยังเพิ่มความเสี่ยงของการเป็นหนี้เสียที่จะกระทบต่อเสถียรภาพระบบการเงินได้อีกด้วย ทั้งนี้จากงานศึกษาของ BIS3 พบว่า หากสัดส่วนหนี้ครัวเรือนต่อ GDP สูงกว่าระดับ 80% จะส่งผลเสียต่อการเติบโตทางเศรษฐกิจในระยะต่อไป ซึ่งสำหรับสัดส่วนของไทยนั้นได้สูงเลยจุดนั้นมาแล้วตั้งแต่ไตรมาส 1 ปี 2020 ในระยะต่อไปครัวเรือนจึงจำเป็นต้องมีการซ่อมแซมงบดุลของตนเอง ด้วยการปรับลดการใช้จ่ายและการก่อหนี้ไปพร้อม ๆ กับการเพิ่มรายได้ เพื่อให้สัดส่วนหนี้ต่อรายได้ปรับลดลง (deleveraging)

EIC ประเมินว่า สถานการณ์หนี้ของภาคครัวเรือนที่เกิดขึ้นจริงอาจแย่กว่าที่สัดส่วนหนี้ต่อ GDP บ่งชี้ จากสัดส่วนหนี้ครัวเรือนต่อรายได้ครัวเรือน (จากข้อมูลการสำรวจโดยสำนักงานสถิติแห่งชาติ) ที่มีแนวโน้มสูงกว่าสัดส่วนหนี้ครัวเรือนต่อ GDP สาเหตุมาจากการที่รายได้ภาคครัวเรือนโตช้ากว่า GDP โดยเฉลี่ย และในช่วงโควิดแนวโน้มดังกล่าวนี้ก็น่าจะยังมีต่อเนื่อง จากผลกระทบต่อภาคครัวเรือนที่รุนแรงสะท้อนจากการตกงานและสูญเสียรายได้ของคนทำงานจำนวนมากเป็นประวัติการณ์ โดยรายได้ของแรงงานที่ได้รับค่าจ้างใน

ไตรมาสที่ 1 ปี 2021 ลดลงถึง -8.8%YOY ขณะที่ nominal GDP ลดลงเพียง -2.1%YOY ในช่วงเดียวกัน นอกจากนี้ แม้ในปีนี้เศรษฐกิจไทยยังสามารถได้รับแรงหนุนจากการส่งออกที่ขยายตัวดี แต่ภาคการส่งออกโดยเฉพาะการผลิตสินค้าอุตสาหกรรมมีการใช้แรงงานไม่มาก นักเมื่อเทียบกับการจ้างงานในภาคบริการ อีกทั้ง รายได้จากการส่งออกยังกระจุกตัวอยู่ในบริษัทขนาดใหญ่จำนวนไม่มาก ด้วยเหตุนี้ การให้ความช่วยเหลือจากภาครัฐแก่ภาคครัวเรือนทั้งในรูปแบบของมาตรการเยียวยาเศรษฐกิจ และการเพิ่มศักยภาพในการหารายได้โดยการปรับและเพิ่มทักษะแรงงาน ยังเป็นสิ่งจำเป็นในภาวะที่เศรษฐกิจภาคครัวเรือนยังคงมีความเปราะบางสูง

อ้างอิง

1. SFI ในที่นี้ประกอบด้วย ธนาคารออมสิน ธนาคารอาคารสงเคราะห์ ธนาคารเพื่อการเกษตรและสหกรณ์การเกษตร ธนาคารเพื่อการส่งออกและนำเข้าแห่งประเทศไทย ธนาคารพัฒนาวิสาหกิจขนาดกลางและขนาดย่อมแห่งประเทศไทย และธนาคารอิสลามแห่งประเทศไทย

2. คำนวณจากผลรวมของผลิตภัณฑ์มวลรวมในประเทศ ณ ราคาปัจจุบัน (nominal GDP) ในไตรมาสที่ 1 ปี 2021 และ 3 ไตรมาสย้อนหลัง

3. Lombardi M., and Mohanty M., and Shim I. (2017). “The real effects of household debt in the short and long run”, BIS Working Papers No 607.