รายงานโดย พิมฉัตร เอกฉันท์

“ดอกเบี้ยต่ำเป็นประวัติการณ์” และมาตรการผ่อนคลายทางการเงิน…ดาบสองคมของการกระตุ้นเศรษฐกิจที่ต้องเผชิญ?

Krungthai COMPASS ธนาคารกรุงไทย วิเคราะห์ “ดอกเบี้ยต่ำเป็นประวัติการณ์” และมาตรการผ่อนคลายทางการเงิน…ดาบสองคมของการกระตุ้นเศรษฐกิจที่ต้องเผชิญ? โดยระบุว่าเป็นที่ทราบดีว่า สถานการณ์ COVID-19 ได้สร้างความเสียหายแก่เศรษฐกิจไปทั่วโลก ทำให้หลายประเทศต้องงัดมาตรการกระตุ้นเศรษฐกิจขนานใหญ่ และที่เห็นชัดเจนคือ การปรับลดอัตราดอกเบี้ยนโยบายลงอย่างต่อเนื่อง พร้อมส่งสัญญาณถึงทิศทางดอกเบี้ยที่อาจคงอยู่ในระดับต่ำเช่นนี้ต่อไปเป็นเวลานาน

ทั้งนี้ การลดอัตราดอกเบี้ยมักถูกนำมาใช้ในยามที่เศรษฐกิจชะลอตัว โดยมีส่วนกระตุ้นกิจกรรมทางเศรษฐกิจผ่านการจับจ่ายใช้สอยของภาคครัวเรือน หนุนการลงทุนของภาคธุรกิจ ซึ่งมีความจำเป็นอย่างยิ่งในภาวะที่เศรษฐกิจกำลังเข้าสู่ระยะเริ่มต้นของการฟื้นตัวหลังเพิ่งผ่านพ้นวิกฤติ

แม้อัตราดอกเบี้ยที่อยู่ในระดับต่ำจะช่วยหนุนการเติบโตของเศรษฐกิจ แต่เครื่องมือดังกล่าวอาจกลายเป็น “ดาบสองคม” แก่ระบบเศรษฐกิจด้วยเช่นกัน ทั้งนี้ Krungthai COMPASS ได้ประเมิน 5 ข้อสังเกตที่มีโอกาสเกิดขึ้นท่ามกลางสภาวะเศรษฐกิจที่เปราะบางเช่นนี้

ข้อสังเกตที่ 1: ทั่วโลกเสี่ยงติดกับดัก“สภาพคล่องล้น-หนี้ท่วม-ดอกเบี้ยต่ำยาวนาน”

ที่ผ่านมา ธนาคารกลางสำคัญปรับลดอัตราดอกเบี้ยมาอย่างต่อเนื่อง นับตั้งแต่เกิดวิกฤติ COVID-19 ธนาคารกลางสำคัญๆ หลายแห่งดำเนินนโยบายผ่อนคลายการเงินผ่านการปรับลดดอกเบี้ยมาอย่างต่อเนื่อง ไม่ว่าจะเป็นธนาคารกลางสหรัฐฯ ที่ได้ประกาศลดดอกเบี้ยนโยบาย (FFR) เหลือเพียง 0.00-0.25% พร้อมส่งสัญญาณตรึงดอกเบี้ยไปจนถึงปี 2022

ขณะที่ธนาคารกลางจีนก็ตั้งเป้าปรับลดอัตราส่วนเงินฝากขั้นต่ำที่ธนาคารพาณิชย์ต้องถือเก็บไว้เป็นเงินสำรอง (RRR) ลง 50-100 bps. แก่ธนาคารขนาดกลางและใหญ่ รวมถึงปรับลดเพิ่มเติมแก่ธนาคารที่ถือหุ้นร่วมกัน (Joint-stock Bank) รวมถึงลดดอกเบี้ยแก่เงินสำรองส่วนเกิน ด้านธนาคารกลางเกาหลีใต้ก็ปรับลดดอกเบี้ยนโยบายลงสู่ระดับ 0.50% เช่นเดียวกันกับธนาคารแห่งประเทศไทย (ธปท.) ที่ได้ลดดอกเบี้ยนโยบายลงถึง 3 ครั้งในปีนี้สู่ระดับต่ำสุดเป็นประวัติการณ์ที่ 0.50% ส่วนสหภาพยุโรปและญี่ปุ่นที่ไม่ได้ใช้การปรับลดดอกเบี้ยก็เนื่องจากอัตราดอกเบี้ย ณ ปัจจุบันอยู่ในระดับต่ำมาก

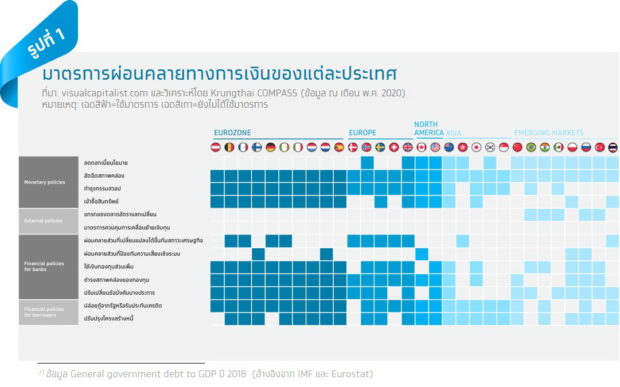

มาตรการทางการเงินที่ไม่ได้ใช้ในช่วงเวลาปกติ (Unconventional monetary policy) ถูกนำมาใช้เพื่อส่งผ่านกลไกนโยบายการทางเงินให้มีประสิทธิภาพมากขึ้น (รูปที่ 1) โดยเฉพาะการอัดฉีดเม็ดเงินเข้าระบบ หรือที่เรียกว่า มาตรการผ่อนคลายทางการเงินเชิงปริมาณ (Quantitative Easing: QE) อาทิ ธนาคารกลางสหรัฐฯ เข้าซื้อพันธบัตรรัฐบาลและหลักทรัพย์อื่นแบบไม่จำกัดวงเงิน และสนับสนุนสภาพคล่องด้านเครดิตภายใต้กฎหมาย CARES Act.

ขณะที่ธนาคารกลางยุโรปก็ได้มาตรการผ่อนคลายทางการเงินภายใต้เงื่อนไขโครงการเงินกู้ดอกเบี้ยต่ำ (TLTRO3) โครงการเงินกู้พิเศษ (PELTRO) และโครงการช่วยเหลือฉุกเฉินเยียวยาการระบาดของโรค (PEPP)

สำหรับธนาคารกลางญี่ปุ่นก็เข้าซื้อพันธบัตรรัฐบาลญี่ปุ่นแบบไม่จำกัดวงเงินนับตั้งแต่เกิดวิกฤติ เพิ่มวงเงินชั่วคราวในการเข้าซื้อกองทุนรวมดัชนี (ETF) กองทุนอสังหาฯ (J-REITs) และตราสารหนี้ภาคเอกชนระยะสั้นอื่นๆ เช่นเดียวกับ ธปท. ที่เข้าซื้อพันธบัตรรัฐบาลไปแล้วกว่า 1 แสนล้านบาท รวมถึงจัดสรรเงินกู้สินเชื่อดอกเบี้ยต่ำ (Soft loan) ผ่านสถาบันการเงิน

ทั่วโลกเสี่ยงติดกับดัก “สภาพคล่องล้น-หนี้ท่วม-ดอกเบี้ยต่ำยาวนาน” โดยการปรับลดดอกเบี้ยลงอย่างต่อเนื่อง ไปพร้อมกับการอัดฉีดเม็ดเงินเข้าสู่ระบบ ทำให้ทั่วโลกตกอยู่ในภาวะที่สภาพคล่องล้นตลาดจากความไม่สมดุลระหว่างดีมานด์และซัพพลายของปริมาณเงินในระบบ และเกิดการเก็งกำไรในสินทรัพย์ที่มีความเสี่ยงสูง

ทั้งนี้ ภายหลังจากใช้มาตรการ QE ครั้งแรกช่วงวิกฤติ Subprime ปี 2008 ทำให้ประเทศเหล่านี้ต้องเผชิญกับหนี้สาธารณะต่อจีดีพีอย่างมหาศาลนับแต่นั้นเป็นต้นมา เช่น ญี่ปุ่น 237.13% สหรัฐฯ 106.91% และยุโรป 80.40% 1 นอกจากนี้ ยังพบว่า ทั้งยุโรปและญี่ปุ่นต้องใช้อัตราดอกเบี้ยที่ระดับศูนย์จนถึงติดลบต่อไป และยังไม่สามารถปรับขึ้นอัตราดอกเบี้ยได้เลยจนถึงทุกวันนี้

ข้อสังเกตที่ 2: ประสิทธิภาพในการบริหารจัดการของสถาบันการเงินลดลง

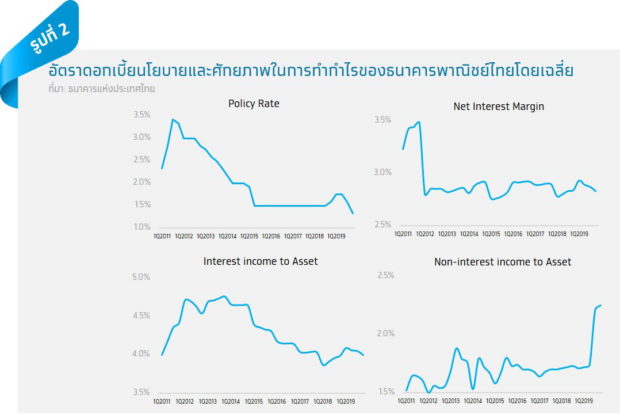

ธนาคารพาณิชย์สูญเสียศักยภาพในการทำกำไรจากรายได้ดอกเบี้ยสุทธิที่น้อยลงเป็นหลัก สะท้อนจากรูปที่ 2 ซึ่งการลดลงของส่วนต่างรายได้ดอกเบี้ยสุทธิ (Net Interest Margin: NIM) มักเกิดจากรายได้ดอกเบี้ยจากการปล่อยกู้ปรับตัวลดลงมากกว่ารายจ่ายที่เกิดขึ้นจากดอกเบี้ยเงินฝาก กล่าวคือ เมื่ออัตราดอกเบี้ยนโยบายอยู่ในระดับต่ำจนเข้าใกล้ศูนย์หรือแตะระดับติดลบ ย่อมส่งผลต่อรายได้จากดอกเบี้ยเงินกู้มากกว่ารายจ่ายจากดอกเบี้ยเงินฝาก

ในขณะเดียวกัน ธนาคารกลับไม่สามารถปรับลดอัตราดอกเบี้ยเงินฝากให้เป็นไปในทิศทางเดียวกับการปรับลดอัตราดอกเบี้ยเงินกู้ เนื่องจากต้องคำนึงถึงการบริหารจัดการระยะเวลาครบกำหนด (Maturity Transformation) ระหว่างสินทรัพย์ (สินเชื่อและหนี้สิน) และหนี้สิน (เงินฝาก) จึงเสี่ยงที่จะเกิดความไม่สมดุลของอายุระหว่างสินทรัพย์และหนี้สิน (Maturity Mismatch) สูงขึ้น แม้ว่าอัตราดอกเบี้ยในระดับต่ำจะมีส่วนช่วยลดการกันสำรองหนี้สูญจากการบรรเทาภาระหนี้ให้แก่ผู้กู้ แต่อาจไม่เพียงพอที่จะชดเชยรายได้ในส่วนที่ขาดหายไป ซึ่งจะเป็นอุปสรรคต่อความสามารถในการปล่อยกู้ของธนาคารพาณิชย์ต่อไป

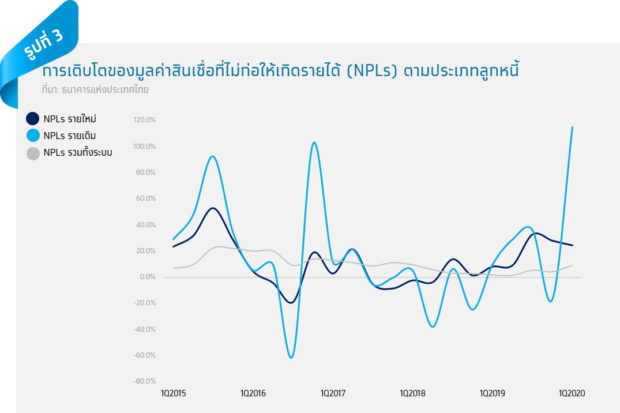

ความเสี่ยงจากการผิดนัดชำระหนี้เพิ่มมากขึ้น ซึ่งถือว่าเป็นความเสี่ยงที่สําคัญที่สุดของธนาคารพาณิชย์ จากการที่นักลงทุนประเมินความเสี่ยงของสินทรัพย์ต่ำกว่าความเป็นจริง (Underpricing of risk) จึงมักแสวงหาผลตอบแทนที่สูงขึ้น (Search for Yields) จนทำให้มีแนวโน้มที่จะนําสินเชื่อที่ได้ไปลงทุนในโครงการที่เสี่ยงมากเกินไป หรือที่เรียกว่า Moral Hazard เช่นเดียวกับบริบทของธนาคารพาณิชย์ที่มีแรงจูงใจเพิ่มขึ้นที่จะปล่อยสินเชื่อให้แก่ผู้กู้ที่เคยมีประวัติผิดนัดชำระหนี้มาก่อน2 ซึ่งก็ยิ่งทำให้ความเสี่ยงต่อการผิดนัดชำระหนี้เพิ่มสูงขึ้นตามไปด้วย สะท้อนจากการเติบโตของ NPLs กลุ่มนี้สูงกว่า NPLs ทั้งระบบ (รูปที่ 3)

ข้อสังเกตที่ 3: ตลาดการเงินผันผวนรุนแรงขึ้น

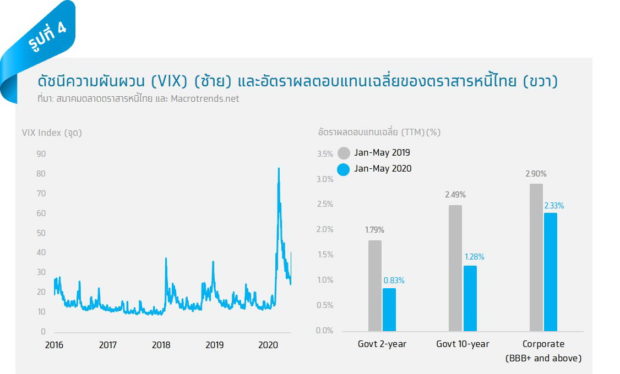

ตลาดการเงินผันผวนมากขึ้นเมื่อผลตอบแทนในอนาคตยากที่จะคาดเดา การอุบัติของ COVID-19 รวมถึงประเด็นอื่นๆ อย่างสงครามราคาน้ำมัน และความขัดแย้งระหว่างประเทศ ทำให้ “ความไม่แน่นอน” เพิ่มสูงขึ้น สะท้อนจากตลาดการเงินผันผวนอย่างหนักในช่วงเดือน มี.ค.-เม.ย. ที่ผ่านมา ที่ดัชนีความผันผวนแตะระดับสูงสุดเป็นประวัติการณ์ (รูปที่ 4: ซ้าย) จากการเคลื่อนย้ายเงินทุนอย่างรุนแรงทั่วโลก โดยเฉพาะดัชนีตลาดหุ้นสำคัญทั่วโลกที่ผันผวนและปรับตัวลดลงมากกว่า 10% YTD ขณะที่เงินทุนบางส่วนไหลเข้าสินทรัพย์ปลอดภัยอย่างทองคำ ซึ่งก็ทำให้ราคาทองคำ (Gold Spot) ดีดตัวขึ้นสูงสุดในรอบ 7 ปีหรือทะลุ 1,700 ดอลลาร์ฯ ต่อออนซ์ และยังคงทำสถิติสูงสุดใหม่ต่อเนื่อง

นักลงทุนมีโอกาสเผชิญผลขาดทุนจากพฤติกรรม Search for Yields ภาพรวมอัตราผลตอบแทนในตลาดตราสารหนี้ปรับตัวลดลงตามทิศทางอัตราดอกเบี้ยนโยบาย (รูปที่ 4: ขวา) โดยในช่วง 5 เดือนแรกของปี 2020 อัตราผลตอบแทนพันธบัตรรัฐบาลรุ่นอายุ 2 ปี และ 10 ปี ปรับตัวลดลงเกือบครึ่งหนึ่งเมื่อเทียบกับช่วงเดียวกันของปีก่อนหน้าอยู่ที่ 0.83% และ 1.28% เช่นเดียวกับหุ้นกู้ภาคเอกชนระดับ BBB+ ขึ้นไปที่ 2.33% ส่งผลให้เกิดการแสวงหาการลงทุนในสินทรัพย์ที่มีความเสี่ยงสูงหรือเลือกเข้าลงทุนผิดจังหวะในยามที่ตลาดผันผวนอย่างหนัก ดังเช่นการลงทุนในตลาดหุ้น SET Index หลังการฟื้นตัวจากวิกฤตน้ำท่วมใหญ่ในปี 2016 อัตราผลตอบแทนจากราคา (Price Return Index) ทั้งปีสูงถึงเกือบ 20% แต่หากเลือกเข้าลงทุนผิดจังหวะในช่วงเดือน ก.ย. 2016 กลับให้อัตราผลตอบแทนพลิกกลับมาติดลบได้ถึง 4.21%

ข้อสังเกตที่ 4: เงินทุนไหลเข้าตลาดเกิดใหม่ หนุนเงินบาทผันผวนไปในทิศทางแข็งค่า

เม็ดเงินจากต่างชาติที่เข้ามาลงทุนในสินทรัพย์มีบทบาทต่อทิศทางฟันด์โฟลว์มากขึ้นในระยะหลัง เม็ดเงินลงทุนจากต่างประเทศทั่วโลกเพิ่มขึ้นอย่างมีนัยนับตั้งแต่ปี 1980 เป็นต้นมา จาก 2% ของจีดีพีเป็นมากกว่า 6% ของจีดีพี โดยเฉพาะประเทศที่มีรายได้ต่อหัวต่ำที่อาจมีสัดส่วนสูงถึง 10% ของจีดีพี ทั้งนี้ การลงทุนระยะยาวอย่างเม็ดเงินจากการลงทุนโดยตรง (Direct Investment) ของไทยกลับมีแนวโน้มลดลงตั้งแต่ปี 2012 เนื่องจากโครงสร้างการลงทุนของไทยเปลี่ยนแปลงไปจากภาคการผลิตเป็นภาคบริการมากขึ้น3 รวมถึงศักยภาพในการดึงดูดเม็ดเงินลงทุนลดลงเมื่อเทียบกับเพื่อนบ้าน ขณะเดียวกันกับที่สัดส่วนการลงทุนระยะสั้นอย่างการลงทุนในสินทรัพย์ (Portfolio Investment) กลับมีอิทธิพลต่อการเคลื่อนไหวในส่วนของเงินทุนจากต่างชาติเพิ่มมากขึ้น ซึ่งก็หมายรวมถึงบริบทของเสถียรภาพการเงินของไทยอย่างค่าเงินบาท

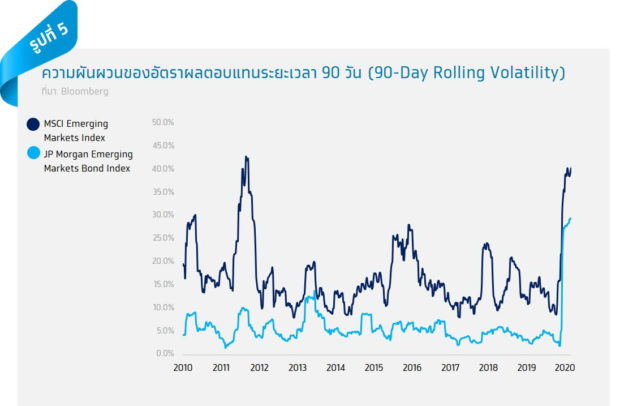

มาตรการควบคุมการเคลื่อนย้ายเงินทุนจึงกลายเป็นเครื่องมือป้องกันความผันผวนในตลาดอัตราแลกเปลี่ยนของกลุ่มประเทศเกิดใหม่ เมื่ออัตราดอกเบี้ยทั่วโลกทรงตัวในระดับต่ำเป็นเวลานาน การลงทุนในประเทศเกิดใหม่จึงกลายเป็นโอกาสที่จะสร้างผลตอบแทนสูงแก่นักลงทุน สะท้อนจากความผันผวนของผลตอบแทนในดัชนี MSCI Emerging Market Index และ JP Morgan Emerging Markets Bond Index ที่พุ่งสูงสุดในรอบหลายปีถึง 40.40% และ 29.55% ตามลำดับ4 (รูปที่ 5)

ในขณะเดียวกันกับที่สภาพคล่องส่วนเกินอย่างมหาศาลจากเม็ดเงินไหลเข้าจากต่างประเทศที่เข้ามายังตลาดเกิดใหม่ ก็ส่งผลต่อราคาสินทรัพย์ปรับตัวเพิ่มสูงขึ้นตาม

นอกจากนี้ จากข้อมูล IMF (2011) ที่ได้วิเคราะห์ความสัมพันธ์ของอัตราแลกเปลี่ยนที่แท้จริง (REER) และเงินทุนไหลเข้า (Capital Inflows) ทั้งสิ้น 42 ประเทศ ยังพบว่า Portfolio Investment ซึ่งมีความผันผวนสูง ทำให้เกิดผลของอัตราแลกเปลี่ยนแข็งค่ามากที่สุด รองลงมาคือ Direct Investment และยังมีความสัมพันธ์อย่างมีนัยต่ออัตราแลกเปลี่ยนสกุลเงินตลาดเกิดใหม่เทียบดอลลาร์ฯ5

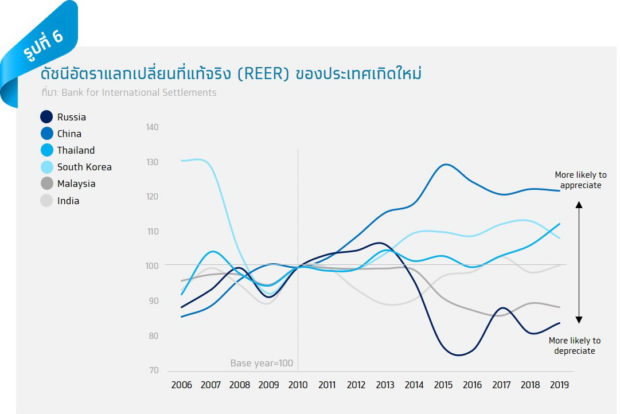

จากรูปที่ 6 ได้ชี้ให้เห็นว่า ดัชนีอัตราแลกเปลี่ยนที่แท้จริงของกลุ่มตลาดเกิดใหม่ค่อนข้างมีความผันผวน และบางส่วนมีแนวโน้มแข็งค่าอย่างต่อเนื่อง จนทำให้ธนาคารกลางของประเทศเกิดใหม่หลายๆ แห่ง อาทิ จีน เกาหลีใต้ และไทย ต้องงัดมาตรการควบคุมการเคลื่อนย้ายเงินทุนอย่างเข้มงวด เพื่อลดความผันผวนในตลาดการเงินและชะลอการไหลออกของเงินทุนจากการเก็งกำไร

ข้อสังเกตที่ 5: ยิ่งดอกเบี้ยถูก ยิ่งทำให้ตลาดอสังหาฯ เสี่ยงเกิดภาวะฟองสบู่แตก

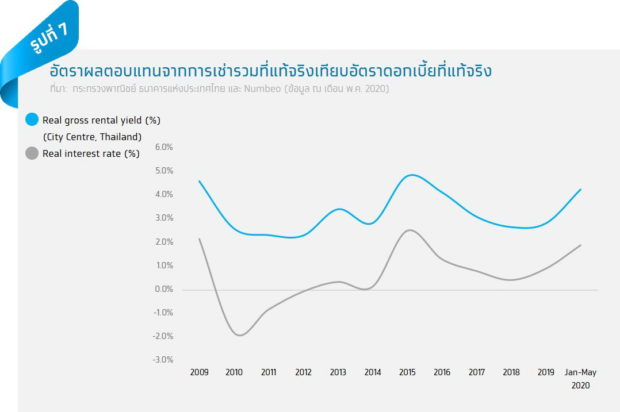

อัตราผลตอบแทนในตลาดอสังหาฯ มีความน่าสนใจมากขึ้น โดยเฉพาะยามที่ดอกเบี้ยอยู่ในระดับต่ำเช่นนี้ แม้ปัจจุบันสภาพเศรษฐกิจจะชะลอตัวจนเริ่มเข้าสู่ภาวะถดถอย แต่ตลาดเช่ายังถือว่าให้ผลตอบแทนดีกว่า โดยการลงทุนในอสังหาฯ สามารถให้ผลตอบแทนในรูปแบบของค่าเช่าในระยะยาว (Rental Yield) ที่อยู่ที่ราว 5.00-5.80% ต่อปี6 เมื่อเปรียบเทียบกับอัตราดอกเบี้ยเงินฝากอยู่ในระดับต่ำเพียง 0.10-1.35%7 ยิ่งกว่านั้น ผู้ลงทุนยังมีโอกาสขายต่อสินทรัพย์ (Re-sale) เพื่อทำกำไรได้ในอนาคต (Capital Gain) ซึ่งให้ผลตอบแทนได้มากถึง 5.70-7.30% ต่อปี ก็ยิ่งเป็นแรงจูงใจสำคัญให้นักลงทุนพุ่งเข้าหาตลาดอสังหาฯ เพื่อเข้าเก็งกำไรมากกว่าความต้องการที่อยู่อาศัยที่แท้จริง (Real Demand)

นอกจากนี้ ต้นทุนการกู้เงินจากสถาบันการเงินที่มักต่ำกว่าภาวะปกติ เช่น โครงการสินเชื่อดอกเบี้ยต่ำคงที่ (Fixed rate) 3 ปีแรกของอายุสัญญา หรือแม้แต่กรณีอัตราดอกเบี้ยลอยตัว (Floating rate) ก็ได้รับอานิสงส์จากการปรับลดดอกเบี้ยลงเช่นกัน โดยทุกการปรับลดดอกเบี้ยลง 1% จะทำให้ยอดผ่อนต่อเดือนลดลงถึง 9% 8 ซึ่งจะช่วยประหยัดต้นทุนค่าใช้จ่ายไปได้ค่อนข้างมาก

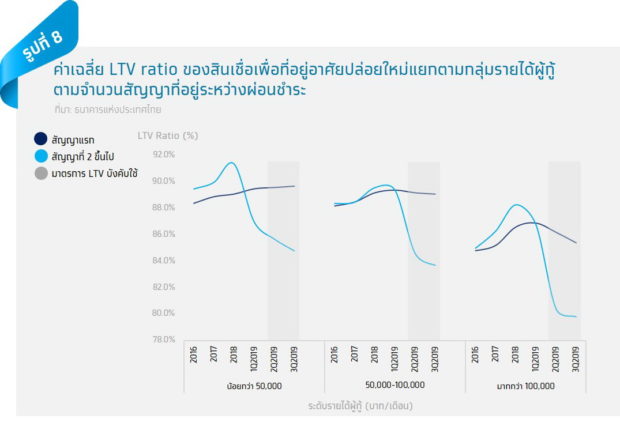

อย่างไรก็ดี ธปท. ออกมาตรการ LTV เพื่อลดความร้อนแรงจากการเก็งกำไรของดีมานด์เทียม ที่ผ่านมา ธปท. ได้ออกมาตรการกำหนดอัตราส่วนเงินให้สินเชื่อต่อมูลค่าหลักประกัน (Loan-to-value: LTV) ในภาคอสังหาฯ มาแล้วถึง 5 ครั้ง เพื่อสกัดกั้นปัญหาฟองสบู่จากการเก็งกำไรและเปิดโอกาสให้ผู้ที่ต้องการมีบ้านหลังแรกสามารถเข้าถึงได้ในราคาที่เหมาะสม โดยข้อมูลเผยแพร่ของ ธปท. ชี้ให้เห็นว่า ก่อนใช้มาตรการ LTV นับตั้งแต่ปี 2013 จนถึงไตรมาสแรกของปี 2019 ราคาอสังหาฯ เพิ่มขึ้นอย่างต่อเนื่อง โดยราคาบ้านเดี่ยวพร้อมที่ดินเพิ่มขึ้น 3.90% ทาวน์เฮ้าส์พร้อมที่ดิน 5.80% และอาคารชุด 5.80% แต่หลังบังคับใช้มาตรการ LTV ในช่วงไตรมาส 2-3 ของปี 2019 ก็พบว่าราคาที่อยู่อาศัยเติบโตชะลอลงกว่าค่าเฉลี่ย โดยเฉพาะอาคารชุดหรือคอนโดมิเนียมที่กลับหดตัวถึง 0.50% ขณะเดียวกันกับที่จำนวนสัญญาที่อยู่ระหว่างผ่อนชำระของสัญญาที่ 2 ขึ้นไปก็มีแนวโน้มลดลงอย่างมีนัยในทุกระดับรายได้ (รูปที่ 8)

บทส่งท้าย

การปรับลดอัตราดอกเบี้ยนโยบายไปพร้อมกับมาตรการผ่อนคลายทางการเงินอื่นๆ ช่วยบรรเทาผลกระทบจาก COVID-19 โดยปกติแล้ว เมื่อเศรษฐกิจส่งสัญญาณชะลอตัว การปรับลดดอกเบี้ยจึงเปรียบเหมือนการ “ลดต้นทุน” แก่ภาคครัวเรือนและธุรกิจ กระตุ้นการเติบโตของเศรษฐกิจ

แต่ในส่วนของสถานการณ์ COVID-19 นั้น ได้ทำให้ดีมานด์โดยรวมอ่อนแอลงอย่างที่ไม่เคยเกิดขึ้นมาก่อน (Secular Stagnation) หรือเป็นเหมือนการ “แช่แข็ง” ทุกกิจกรรมทางเศรษฐกิจให้หยุดลงชั่วขณะ กดดันให้เศรษฐกิจเข้าสู่ภาวะถดถอยลงอย่างรวดเร็วและรุนแรงที่สุดครั้งหนึ่งหลังการแพร่ระบาดนอกประเทศจีนไม่นาน ทำให้การดำเนินมาตรการผ่อนคลายทางการเงินรอบด้าน จึงทำหน้าที่เสมือนการ “เติมเงิน” เข้าสู่ระบบและ “เสริมประสิทธิภาพ” ในการส่งผ่านเชิงนโยบายให้มีประสิทธิผลมากขึ้น

นอกจากนี้ ยังช่วยลดความเสี่ยงจากเศรษฐกิจซบเซาระยะยาว จากอัตราเงินเฟ้อของไทยที่ทรงตัวอยู่ในระดับต่ำมายาวนาน ทำให้ต้องเผชิญกับอัตราดอกเบี้ยที่แท้จริงสูงขึ้น ส่งผลให้ต้นทุนการบริโภคและลงทุนเพิ่มขึ้น การลงทุนและการอุปโภคบริโภคของภาคเอกชนมีแนวโน้มลดลง และท้ายที่สุดก็จะทำให้ผลผลิตมวลรวมในประเทศหดตัวและกลายเป็นแรงกดดันให้อัตราเงินเฟ้อติดลบอย่างยาวนาน ซึ่งจะกลายเป็นประเด็นที่ยากจะพลิกฟื้นเศรษฐกิจให้กลับมาได้เช่นเดิม

ดังนั้น ธนาคารกลางจึงจำเป็นต้องใช้การผ่อนคลายนโยบายการเงินเพิ่มเติมรอบด้าน เพื่อส่งผ่านกลไกด้านนโยบาย ซึ่งจะเป็นการช่วยเสริมสภาพคล่องโดยรวม ทั้งยังเป็นการลดช่องว่างระหว่างอัตราดอกเบี้ยและอัตราเงินเฟ้อ หนุนการฟื้นตัวทางเศรษฐกิจได้ในระยะต่อไป

“ดาบสองคม” ที่แท้จริงของการใช้นโยบายและมาตรการผ่อนคลายทางการเงินจึงอยู่ในรูปของความเสี่ยงเชิงระบบที่เพิ่มสูงขึ้น ท่ามกลางบริบทของอัตราดอกเบี้ยที่ต่ำเป็นประวัติการณ์ รวมถึงมาตรการผ่อนคลายทางการเงินแบบ Unconventional อย่างการเร่งอัดฉีดเม็ดเงินเข้าสู่ระบบเป็นจำนวนมาก ทำให้เกิดความไม่สมดุลระหว่างดีมานด์และซัพพลายของปริมาณเงินในระบบอย่างมหาศาล ส่งผลให้ตลาดการเงินทั่วโลกผันผวนอย่างรุนแรงจากการเคลื่อนย้ายเงินทุนอย่างรวดเร็ว อันเนื่องจากพฤติกรรมแสวงหาผลตอบแทนสูงขึ้น และรับรู้ความเสี่ยงน้อยกว่าความเป็นจริง ซึ่งได้กลายเป็นผลกระทบแบบลูกโซ่ยังกลไกเสถียรภาพการเงินทั่วโลก ลุกลามไปยังภาคอสังหาฯ และอาจสร้างความเสียหายแก่ระบบเศรษฐกิจในที่สุด

อย่างไรก็ดี นโยบายและมาตรการทางการเงินที่ผ่อนคลายเป็นพิเศษดังกล่าวก็ยังมีความจำเป็นในยามที่เศรษฐกิจหดตัวอย่างรุนแรงและเสถียรภาพการเงินเปราะบาง จนกว่าจะเห็นสัญญาณการฟื้นตัวทางเศรษฐกิจที่ชัดเจนและแข็งแกร่ง

หมายเหตุ :

1. ข้อมูล General government debt to GDP ปี 2018 (อ้างอิงจาก IMF และ Eurostat)

2. อ้างอิงจากสถาบันวิจัยเศรษฐกิจป๋วย อึ๊งภากรณ์ (2018)

3. อ้างอิงจากธนาคารแห่งประเทศไทย (2017)

4. ความผันผวนของอัตราผลตอบแทนระยะเวลา 90 วัน รายสัปดาห์ ตั้งแต่วันที่ 1-5 มิ.ย. 2020

5. อ้างอิงจาก IMF (2007) และ ADB (2010)

6. ใช้ Gross Rental Yield ซึ่งคำนวณจากค่าเช่าที่คาดว่าจะได้รับตลอดปีเปรียบเทียบกับต้นทุนการซื้ออสังหาริมทรัพย์ประเภทคอนโดมิเนียมในพื้นที่ศักยภาพของกรุงเทพฯ เท่านั้น ซึ่งไม่นับรวมต้นทุนและค่าใช้จ่ายทางการเงินต่างๆ (อ้างอิงจากบทวิเคราะห์ “ส่อง Landscape คอนโดฯ ย่านรัชโยธิน…” (2019))

7. ช่วงต่ำสุด-สูงสุดของอัตราดอกเบี้ยเงินฝากประจำ 12 เดือนของธนาคารพาณิชย์จดทะเบียนในประเทศ (ข้อมูล ณ วันที่ 11 มิ.ย. 2020)

8. อ้างอิงจาก www.refinn.com