EIC ธนาคารไทยพาณิชย์ วิเคราะห์ ‘เจาะความเสี่ยงตลาดหุ้นกู้ไทย ในภาวะดอกเบี้ยขาขึ้น’

……

การออกหุ้นกู้ของภาคธุรกิจไทยเร่งตัวขึ้นมากในปีนี้

แม้ต้นทุนการระดมทุนจะปรับสูงขึ้น แต่ภาคธุรกิจก็ยังมีความต้องการระดมทุนเพิ่มขึ้นต่อเนื่อง เพื่อเป็นเงินทุนหมุนเวียนและลงทุน ตามกิจกรรมทางเศรษฐกิจที่มีแนวโน้มปรับดีขึ้น อย่างไรก็ดี มาตรฐานการปล่อยสินเชื่อของสถาบันการเงินที่ยังเข้มงวดต่อเนื่อง ส่งผลให้ภาคธุรกิจอาจมีข้อจำกัดในการขอสินเชื่อจากสถาบันการเงิน และส่วนหนึ่งหันมาระดมทุนผ่านตลาดหุ้นกู้มากขึ้น ด้วยเหตุนี้ การออกหุ้นกู้จึงเร่งขึ้นมากในปีนี้ โดยมูลค่าการออกหุ้นกู้ใหม่ของภาคเอกชนไทยที่ไม่รวมภาคการเงิน (New bond issuance) ในช่วง 8 เดือนแรกของปี 2022 เร่งตัวขึ้น 21%YOY มีมูลค่ารวมทั้งสิ้นราว 9.5 แสนล้านบาท ซึ่งการระดมทุนที่สูงขึ้นมากนี้ เป็นไปตามแนวโน้มการฟื้นตัวของเศรษฐกิจไทย และเป็นผลจากความต้องการล็อกต้นทุนทางการเงินของภาคธุรกิจก่อนอัตราดอกเบี้ยจะมีแนวโน้มปรับสูงขึ้นอีกในระยะต่อไป

ความเสี่ยง Yield snapback ต่อหุ้นกู้ภาคธุรกิจไทย “ในระยะสั้น” ไม่น่ากังวลนัก

วัฏจักรดอกเบี้ยขาขึ้นส่งผลให้ภาคธุรกิจที่ระดมทุนผ่านหุ้นกู้เผชิญกับความเสี่ยงที่อัตราผลตอบแทนหุ้นกู้ปรับสูงขึ้นอย่างรวดเร็ว (Yield snapback) ซึ่งกระทบต่อต้นทุนการกู้ยืม ตลอดจนฐานะการเงินของภาคธุรกิจ อย่างไรก็ดี หุ้นกู้ของภาคธุรกิจไทยในปัจจุบันกว่า 90% จ่ายอัตราดอกเบี้ยในรูปแบบคงที่ (Fixed coupon) ดังนั้น ในระยะสั้นนี้ แม้อัตราดอกเบี้ยในตลาดเงินจะมีแนวโน้มปรับสูงขึ้นต่อเนื่อง แต่ต้นทุนการระดมทุนของภาคธุรกิจที่ได้ออกหุ้นกู้ไปแล้วจะไม่ปรับสูงขึ้นตามในทันที ส่งผลให้ความเสี่ยงจาก Yield snapback ของภาคธุรกิจไทย “ในระยะสั้น” ยังไม่น่ากังวลนัก อย่างไรก็ดี ความเสี่ยงจะเพิ่มขึ้นเมื่อหุ้นกู้ครบกำหนดชำระในอนาคต เพราะหากภาคธุรกิจยังต้องการระดมทุนต่อเนื่องในช่วงวัฏจักรดอกเบี้ยขาขึ้น ก็จะเผชิญกับต้นทุนที่สูงขึ้น และกระทบต่อฐานะทางการเงินของผู้ประกอบการได้

ความเสี่ยง Roll-over ของหุ้นกู้ Speculative จะสูงขึ้นมากในปี 2023-2024

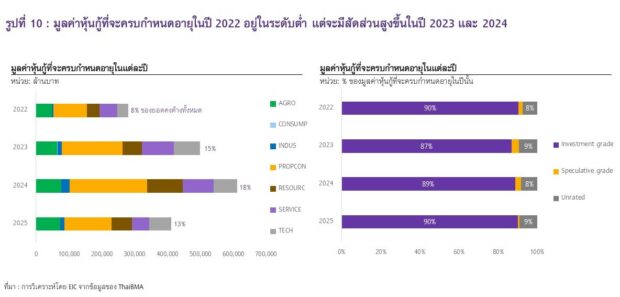

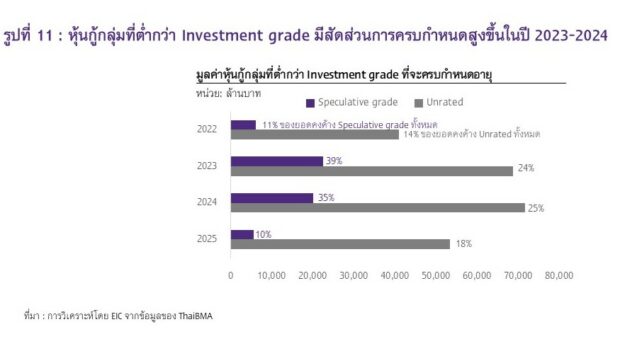

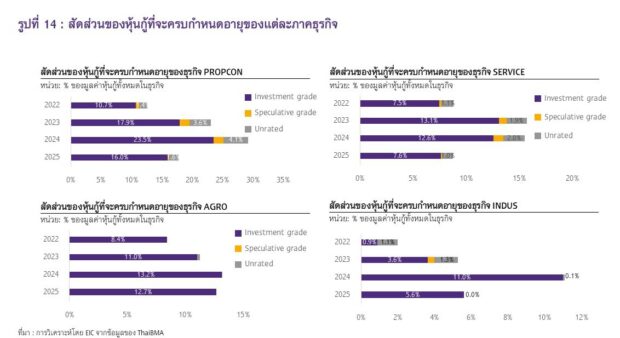

ปริมาณหุ้นกู้ที่จะครบกำหนดอายุในช่วงที่เหลือของปี 2022 มีไม่มากนัก โดยมีมูลค่าราว 2.8 แสนล้านบาท หรือคิดเป็น 8% ของยอดคงค้างหุ้นกู้ภาคเอกชน อย่างไรก็ดี ความเสี่ยงในการต่ออายุหุ้นกู้ (Roll-over risk) จะเพิ่มขึ้นในปี 2023 และ 2024 เนื่องจากหุ้นกู้ที่จะครบกำหนดอายุมีสัดส่วนสูงขึ้นเป็น 15% และ 18% ของยอดคงค้างหุ้นกู้ภาคเอกชน ตามลำดับ นอกจากนี้ พบว่า หุ้นกู้กลุ่มที่มีความเสี่ยง Roll-over มากที่สุดคือ หุ้นกู้กลุ่มความน่าเชื่อถือต่ำ (Speculative) ซึ่งส่วนใหญ่มีอายุคงเหลือเฉลี่ยเพียง 1.5 ปี โดยจะครบกำหนดอายุในปี 2023 และ 2024 เป็นสัดส่วนสูงถึง 39% และ 35% ของยอดคงค้างหุ้นกู้ Speculative grade ทั้งหมด จึงทำให้ต้องเผชิญกับแนวโน้มอัตราดอกเบี้ยขาขึ้นในรอบนี้ อย่างไรก็ดี ความเสี่ยง Roll-over ในตลาดหุ้นกู้โดยรวมยังไม่สูงนัก เนื่องจากหุ้นกู้เกือบ 90% เป็นกลุ่ม Investment grade ที่ผู้ออกมักเป็นบริษัทที่มีฐานะทางการเงินเข้มแข็งและมีความเสี่ยงผิดนัดชำระหนี้ต่ำ และมีอายุคงเหลือเฉลี่ยนานถึง 4.3 ปี

การออกหุ้นกู้ของธุรกิจภาคบริการ และธุรกิจอสังหาริมทรัพย์และก่อสร้าง มีความเสี่ยงจากแนวโน้มดอกเบี้ยขาขึ้นมากที่สุด

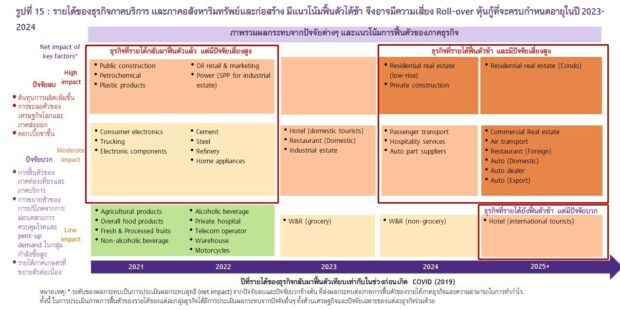

แม้ภาพรวมของต้นทุนการระดมทุนในตลาดหุ้นกู้ปี 2022 จะปรับสูงขึ้นเกือบทุกภาคอุตสาหกรรม แต่ความเสี่ยงในการต่ออายุหุ้นกู้ของแต่ละภาคอุตสาหกรรมในปี 2022 โดยรวมยังอยู่ในระดับต่ำตามสัดส่วนการครบกำหนดอายุในปีนี้ที่ยังไม่มากนัก อย่างไรก็ดี อุตสาหกรรมที่มีต้นทุนการระดมทุนสูงที่สุด ได้แก่ ภาคบริการ และภาคอสังหาริมทรัพย์และก่อสร้าง ซึ่งจะมีความเสี่ยง Roll-over risk สูงขึ้นมากในปี 2023 และ 2024 เนื่องจากมีสัดส่วนหุ้นกู้ที่จะครบกำหนดชำระหนี้มากที่สุดเมื่อเทียบกับภาคธุรกิจอื่น โดยเฉพาะหุ้นกู้ในกลุ่ม Speculative grade โดย EIC ประเมินว่า รายได้ของธุรกิจภาคบริการจะกลับมาฟื้นตัวเทียบเท่ากับช่วงก่อนเกิด COVID-19 ได้ในปี 2024 ขณะที่คาดว่ารายได้ของธุรกิจภาคอสังหาริมทรัพย์และก่อสร้างจะสามารถฟื้นตัวเทียบเท่ากับช่วงก่อนเกิด COVID-19 ได้ในปี 2024-2025 ดังนั้น ในช่วงที่รายได้ของธุรกิจภาคบริการ และภาคอสังหาริมทรัพย์ฯ ยังไม่ฟื้นตัวเต็มที่ และมีการระดมทุนผ่านหุ้นกู้ Speculative grade ที่จะครบกำหนดชำระหนี้ในสัดส่วนสูงกว่าธุรกิจอื่น จะมีความเสี่ยงผิดนัดชำระหนี้สูงและมีต้นทุนการระดมทุนสูงที่สุดภายใต้วัฏจักรดอกเบี้ยขาขึ้น

การดำเนินนโยบายการเงินไทยแบบตึงตัวอย่างค่อยเป็นค่อยไป จะช่วยให้ธุรกิจกลุ่มเปราะบางสามารถฟื้นตัวและรับมือกับต้นทุนทางการเงินที่สูงขึ้นได้

EIC มองว่า การดำเนินนโยบายการเงินตึงตัวของไทยอย่างค่อยเป็นค่อยไป จะช่วยให้รายได้ของธุรกิจกลุ่มเสี่ยงยังสามารถฟื้นตัวและรับมือกับภาวะการเงินตึงตัวขึ้นได้ โดยนโยบายการเงินไทยอาจไม่จำเป็นต้องเร่งปรับขึ้นดอกเบี้ยเหมือนกลุ่มเศรษฐกิจพัฒนาแล้ว เนื่องจากเศรษฐกิจไทยฟื้นช้ากว่า และมีรอยแผลเป็นทางเศรษฐกิจที่ลึกกว่า อีกทั้ง ยังมีความเสี่ยง Roll-over ในตลาดหุ้นกู้ของกลุ่มธุรกิจที่รายได้ฟื้นตัวได้ช้า ด้วยเหตุนี้ การขึ้นอัตราดอกเบี้ยนโยบายอย่างค่อยเป็นค่อยไปจะช่วยทำให้ภาคธุรกิจกลุ่มดังกล่าวสามารถปรับตัวได้ทัน และลดความเสี่ยงต่อการผิดนัดชำระหนี้ในช่วงดอกเบี้ยขาขึ้นได้

…………

1. ต้นทุนการระดมทุนของภาคธุรกิจไทยมีแนวโน้มปรับสูงขึ้นต่อเนื่อง

อัตราดอกเบี้ยในตลาดการเงินมีแนวโน้มปรับสูงขึ้นต่อเนื่องในปีนี้และปีหน้า ซึ่งจะทำให้ต้นทุนการระดมทุนผ่านหุ้นกู้มีแนวโน้มสูงขึ้นตามไปด้วย

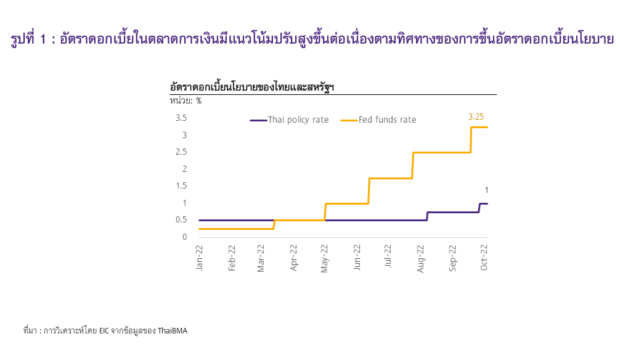

อัตราเงินเฟ้อที่เร่งตัวขึ้นอย่างรวดเร็วและต่อเนื่อง ทำให้ธนาคารกลางส่วนใหญ่ปรับขึ้นอัตราดอกเบี้ยนโยบายเพื่อควบคุมเงินเฟ้อ โดยคณะกรรมการนโยบายการเงินของไทย (กนง.) ได้ปรับขึ้นอัตราดอกเบี้ยนโยบายไปแล้ว 50 BPS มาอยู่ที่ 1% ทำให้อัตราดอกเบี้ยในตลาดการเงินในประเทศปรับสูงขึ้นตาม นอกจากนี้ อัตราผลตอบแทนพันธบัตรของไทยยังได้รับอิทธิพลจากแนวโน้มดอกเบี้ยโลกขาขึ้นอีกด้วย โดยธนาคารกลางสหรัฐฯ (Federal Reserve: Fed) ได้ปรับขึ้นอัตราดอกเบี้ยนโยบาย (Fed funds rate) ไปแล้วถึง 3% ณ สิ้นเดือนกันยายน ทำให้ดอกเบี้ยนโยบายสหรัฐฯ ขึ้นมาอยู่ที่ 3-3.25% (รูปที่ 1) ส่งผลให้อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ

ทั้งระยะสั้นและระยะยาวปรับเพิ่มขึ้นตามไปด้วย และส่งผลต่อเนื่องไปยังอัตราผลตอบแทนพันธบัตรรัฐบาลของประเทศอื่น ๆ รวมถึงไทย โดยตั้งแต่ต้นปีจนถึงวันที่ 26 กันยายน 2022 อัตราผลตอบแทนพันธบัตรรัฐบาลไทย อายุ 1 ปีและ 10 ปี ปรับสูงขึ้น 0.65% และ 1.18% ตามลำดับ

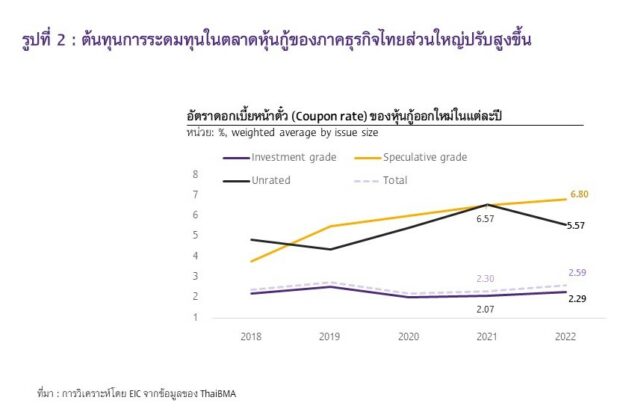

ด้วยเหตุนี้ ต้นทุนทางการเงินของทั้งภาคธุรกิจและครัวเรือนไทยจึงปรับสูงขึ้นค่อนข้างเร็ว สำหรับต้นทุนของภาคธุรกิจที่ระดมทุนผ่านหุ้นกู้ สะท้อนจากอัตราดอกเบี้ยหน้าตั๋ว (Coupon rate) ที่ปรับเพิ่มขึ้นจาก 2.3% ในปี 2021 มาอยู่ที่ราว 2.6% ในปีนี้ โดยเป็นการปรับสูงขึ้นเกือบทุกกลุ่ม (รูปที่ 2) นอกจากนี้ ต้นทุนการระดมทุนในหุ้นกู้ของกลุ่มที่มีความเสี่ยงมาก (Speculative) อยู่ที่ 6.8% และกลุ่มที่ไม่มีการจัดอันดับ (Unrated) อยู่ที่ 5.6% ตามลำดับ ซึ่งยังคงอยู่สูงกว่าระดับก่อนเกิด COVID-19 ขณะที่ต้นทุนของกลุ่ม Investment grade ไม่เปลี่ยนแปลงมากนัก โดยที่อยู่ราว 2.3%

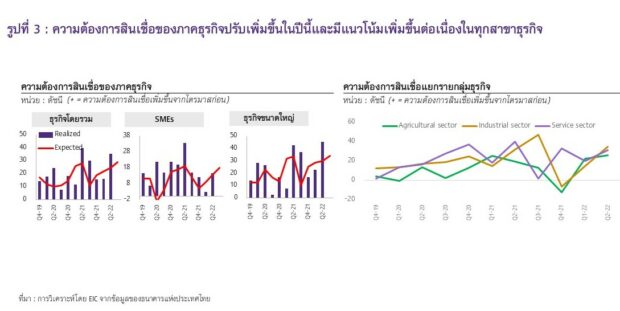

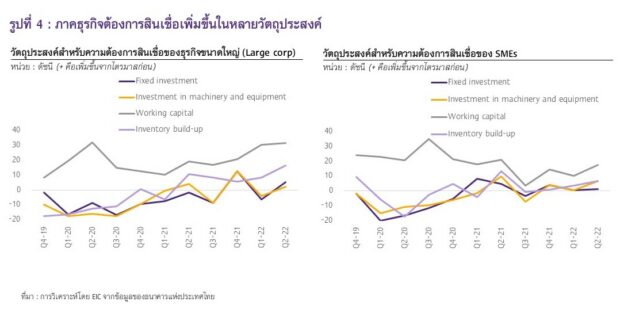

แม้ต้นทุนการระดมทุนจะปรับสูงขึ้นตามแนวโน้มอัตราดอกเบี้ยขาขึ้นของโลก แต่ภาคธุรกิจก็ยังมีความต้องการระดมทุนเพิ่มขึ้นต่อเนื่องตามแนวโน้มการฟื้นตัวของเศรษฐกิจไทย โดยความต้องการสินเชื่อของภาคธุรกิจ ทั้งธุรกิจขนาดใหญ่และ SMEs ปรับเพิ่มขึ้นในปีนี้ และมีแนวโน้มเพิ่มขึ้นต่อเนื่องในทุกสาขาธุรกิจ (รูปที่ 3) เพื่อใช้เป็นเงินทุนหมุนเวียนในการดำเนินกิจการ (Working caital) ผลิตสินค้าคงคลัง (Inventory build-up) และใช้ในการลงทุนซื้อเครื่องจักรและอุปกรณ์ใหม่ (Fixed investment และ Machinery and Equipment) ตามกิจกรรมทางเศรษฐกิจที่มีแนวโน้มปรับดีขึ้น (รูปที่ 4) อย่างไรก็ดี มาตรฐานการให้สินเชื่อของสถาบันการเงินยังเข้มงวดต่อเนื่อง ทั้งธุรกิจขนาดใหญ่และ SMEs โดยพบว่าสถาบันการเงินบางแห่งปรับเพิ่ม Margin สำหรับกลุ่มลูกค้าที่มีความเสี่ยงสูง รวมถึงเพิ่มความเข้มงวดของเงื่อนไขประกอบสัญญา ส่งผลให้ภาคธุรกิจที่มีข้อจำกัดในการขอสินเชื่อจากสถาบันการเงินหันมาระดมทุนผ่านตลาดหุ้นกู้มากขึ้น

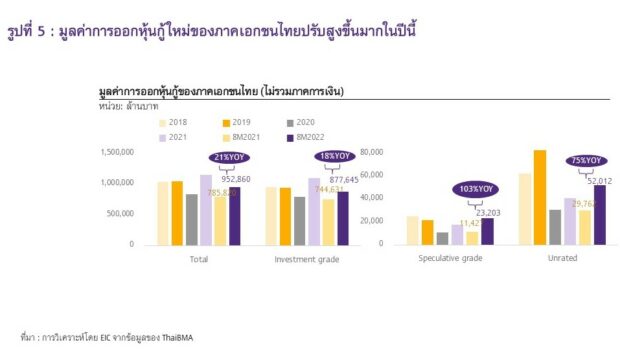

ด้วยเหตุนี้ ปริมาณการออกหุ้นกู้จึงเร่งขึ้นมากในปีนี้ ซึ่งกว่า 90% เป็นหุ้นกู้กลุ่ม Investment grade มูลค่าการออกหุ้นกู้ใหม่ของภาคเอกชนไทยที่ไม่รวมภาคการเงิน (New bond issuance) ในช่วง 8 เดือนแรกของปี 2022 เร่งตัวขึ้นจากปีก่อนถึง 21%YOY และมีมูลค่ารวมทั้งสิ้นราว 9.5 แสนล้านบาท (รูปที่ 5) ซึ่งคิดเป็นสัดส่วนถึง 83% ของมูลค่าการออกหุ้นกู้ทั้งหมดในปี 2021 โดยในกลุ่มนี้เป็นหุ้นกู้ในกลุ่ม Investment grade ออกใหม่ถึง 8.8 แสนล้านบาท เพิ่มขึ้น 18%YOY

อย่างไรก็ดี ข้อมูลหุ้นกู้ออกใหม่ได้สะท้อนภาพที่น่ากังวลอยู่บ้าง เนื่องจากหุ้นกู้กลุ่มความน่าเชื่อถือต่ำ (Speculative และ Unrated) กลับมาขยายตัวสูงกว่ากลุ่ม Investment grade มาก โดยขยายตัว 103%YOY และ 75%YOY ตามลำดับ แม้มูลค่าการออกใหม่จะยังต่ำ (มีมูลค่ารวมกันเพียงแค่ 7.5 หมื่นล้านบาท)

สำหรับอุตสาหกรรมที่มีมูลค่าการระดมทุนผ่านการออกหุ้นกู้สูงสุด ได้แก่ หุ้นกู้กลุ่มอสังหาริมทรัพย์และก่อสร้าง(2 แสนล้านบาท) และกลุ่มพลังงาน (1.9 แสนล้านบาท) คิดเป็น 25% และ 24% ของมูลค่าการออกหุ้นกู้ทั้งหมดในปีนี้ตามลำดับ (รูปที่ 6)

หากพิจารณายอดคงค้าง (Outstanding) ของหุ้นกู้จะพบว่า สัดส่วนการระดมทุนผ่านหุ้นกู้กลุ่ม Investment grade ปรับเพิ่มขึ้นต่อเนื่องตั้งแต่ปี 2021 ข้อมูลจากสมาคมตราสารหนี้ไทย (ThaiBMA) ชี้ว่า มูลค่าคงค้างของหุ้นกู้ภาคเอกชน (ไม่รวมภาคการเงิน) ในช่วง 8 เดือนแรกของปีนี้ขยายตัวถึง 12%YOY ทำให้มูลค่าคงค้างสูงถึง 3.4 ล้านล้านบาท ซึ่งเป็นหุ้นกู้กลุ่ม A- ขึ้นไปถึง 2.3 ล้านล้านบาท (68% ของยอดคงค้างหุ้นกู้ทั้งหมด) ขณะที่หุ้นกู้กลุ่มที่มีอันดับความน่าเชื่อถือต่ำกว่า BBB- (Speculative) และกลุ่ม Unrated มีมูลค่ารวมกันเพียง 6 แสนล้านบาท (คิดเป็น 18% ของยอดคงค้างหุ้นกู้ทั้งหมด) (รูปที่ 7)

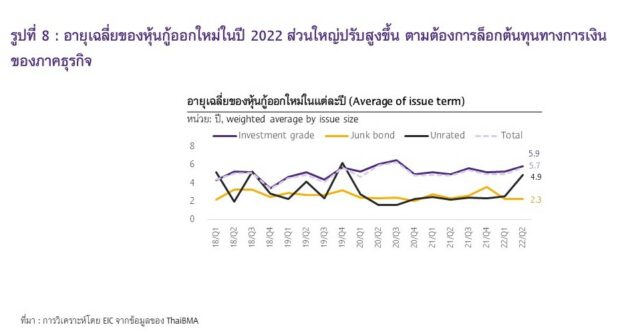

การระดมทุนที่สูงขึ้นมากนี้เป็นไปตามแนวโน้มการฟื้นตัวของเศรษฐกิจไทยและเป็นผลจากความต้องการล็อกต้นทุนทางการเงินของภาคธุรกิจก่อนอัตราดอกเบี้ยจะมีแนวโน้มปรับสูงขึ้นในระยะต่อไป โดย EIC พบว่า อายุเฉลี่ยของหุ้นกู้ออกใหม่ทั้งหมดในปี 2022 ส่วนใหญ่ปรับสูงขึ้น จาก 5 ปี ในไตรมาสสุดท้ายของปีก่อน เป็น 5.7 ปี ในไตรมาส 2 ปีนี้ สะท้อนความต้องการล็อกต้นทุนระยะยาวขึ้นของภาคธุรกิจเพื่อรองรับดอกเบี้ยขาขึ้นในระยะต่อไป โดยเฉพาะกลุ่ม Unrated (รูปที่ 8)

2. ความเสี่ยง Yield snapback และ Roll-over ของภาคธุรกิจไทยในการออกหุ้นกู้มีมากน้อยเพียงใด

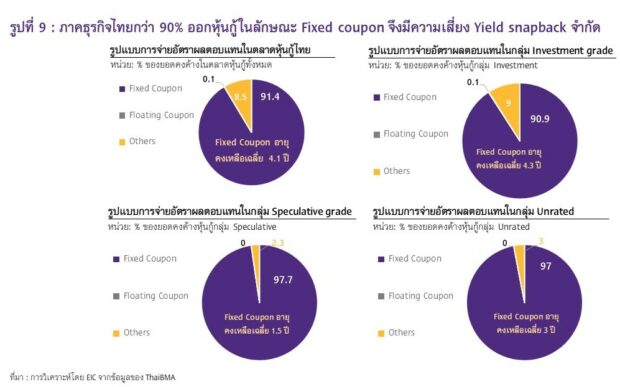

ในระยะสั้น คาดว่าภาคธุรกิจจะยังรับมือกับอัตราดอกเบี้ยในตลาดการเงินที่สูงขึ้นได้ เนื่องจากหุ้นกู้ที่ออกไปแล้ว ส่วนใหญ่จ่ายอัตราดอกเบี้ยคงที่ ทำให้ต้นทุนทางการเงินจะไม่ปรับสูงขึ้นตามในทันที วัฏจักรดอกเบี้ยขาขึ้นส่งผลให้ภาคธุรกิจที่ระดมทุนผ่านตลาดหุ้นกู้เผชิญความเสี่ยงที่อัตราผลตอบแทนหุ้นกู้ปรับสูงขึ้นอย่างรวดเร็ว (Yield snapback) ซึ่งกระทบต่อต้นทุนการกู้ยืม ตลอดจนฐานะการเงินของภาคธุรกิจ อย่างไรก็ดี EIC พบว่า หุ้นกู้ของภาคธุรกิจไทยในปัจจุบันกว่า 90% จ่ายอัตราดอกเบี้ยในรูปแบบคงที่ (Fixed coupon) ขณะที่มีเพียง 0.1% เท่านั้น ที่มีการจ่ายอัตราดอกเบี้ยตามทิศทางอัตราผลตอบแทนพันธบัตรในตลาดการเงินไทย (Floating coupon) (รูปที่ 9) ดังนั้น ในระยะสั้นนี้ แม้อัตราดอกเบี้ยในตลาดการเงินจะมีแนวโน้มปรับสูงขึ้นต่อเนื่องตามอัตราดอกเบี้ยนโยบายและอัตราผลตอบแทนพันธบัตรรัฐบาล แต่ต้นทุนการระดมทุนของภาคธุรกิจที่ได้ออกหุ้นกู้ไปแล้วจะไม่ได้ปรับสูงขึ้นตาม ส่งผลให้ความเสี่ยงจาก Yield snapback ของภาคธุรกิจไทย “ในระยะสั้น” ยังไม่น่ากังวลนัก อย่างไรก็ดี ความเสี่ยงจะเพิ่มขึ้นเมื่อหุ้นกู้ครบกำหนดชำระในอนาคต เพราะหากภาคธุรกิจยังต้องการระดมทุนต่อเนื่องในช่วงวัฏจักรดอกเบี้ยขาขึ้นก็จะเผชิญกับต้นทุนที่สูงขึ้น และกระทบต่อฐานะทางการเงินของผู้ประกอบการได้ ทั้งนี้ภาคธุรกิจก็มีทางเลือกที่จะจัดการบริหารต้นทุน โดยการออกหุ้นกู้ที่อายุสั้นลงเพื่อที่จ่ายผลตอบแทนในอัตราที่ต่ำลงได้

ในมิติของอายุคงเหลือเฉลี่ยของหุ้นกู้พบว่า หุ้นกู้กลุ่มที่มีความเสี่ยงต่อ Roll-over risk มากที่สุดคือ หุ้นกู้กลุ่มSpeculative ซึ่งส่วนใหญ่มีอายุคงเหลือเฉลี่ยเพียง 1.5 ปี ขณะที่กลุ่ม Investment grade และกลุ่ม Unrated มีอายุเฉลี่ยคงเหลือ 4.3 ปี และ 3 ปี ตามลำดับ จึงทำให้หุ้นกู้กลุ่ม Speculative grade จะต้องเผชิญกับภาวะที่อัตราผลตอบแทนหุ้นกู้ปรับสูงขึ้นเร็วกว่ากลุ่มอื่น ซึ่งในระยะ 1.5 ปีต่อจากนี้ คาดว่าอัตราผลตอบแทนพันธบัตรรัฐบาลไทยจะปรับสูงขึ้นต่อเนื่องตามวัฏจักรดอกเบี้ยขาขึ้น ดังนั้น หากผลประกอบการของภาคธุรกิจยังไม่ฟื้นตัวดี ต้นทุนทางการเงินที่ปรับสูงขึ้นอย่างรวดเร็วจะยิ่งซ้ำเติมฐานะการเงินที่เปราะบาง และเพิ่มความเสี่ยงในการผิดนัดชำระหนี้ได้

อีกหนึ่งความเสี่ยงจากการระดมทุนผ่านตลาดหุ้นกู้ในภาวะอัตราผลตอบแทนพันธบัตรมีแนวโน้มเพิ่มสูงขึ้น คือ ความเสี่ยงในการออกหุ้นกู้ใหม่เพื่อทดแทนหุ้นกู้เดิมที่ครบกำหนดอายุ (Roll-over risk) ซึ่งในการระดมทุนรอบใหม่ ภาคธุรกิจจะต้องจ่ายอัตราดอกเบี้ยสูงขึ้นสอดคล้องตามทิศทางของอัตราผลตอบแทนพันธบัตรในปัจจุบัน ส่งผลให้ต้นทุนทางการเงินหรือภาระดอกเบี้ยของภาคธุรกิจมีแนวโน้มปรับสูงขึ้น

EIC พบว่า ปริมาณหุ้นกู้ที่จะครบกำหนดอายุในช่วงที่เหลือของปี 2022 นี้ มีไม่มากนัก โดยมีมูลค่าราว 2.8 แสนล้านบาท หรือคิดเป็น 8% ของยอดคงค้างในตลาดหุ้นกู้ภาคเอกชนทั้งหมด ซึ่งส่วนใหญ่ราว 90% จัดเป็นหุ้นกู้ในกลุ่ม Investment grade ขณะที่หุ้นกู้ในกลุ่ม Speculative grade และกลุ่ม Unrated มีเพียง 2% และ 8% ตามลำดับ (รูปที่ 10)

ความเสี่ยง Roll-over ดังกล่าวจะเพิ่มขึ้นในปี 2023 และ 2024 เนื่องจากปริมาณหุ้นกู้ที่จะครบกำหนดอายุจะมีสัดส่วนสูงขึ้นเป็น 15% และ 18% ของยอดคงค้างหุ้นกู้ภาคเอกชน ตามลำดับ อย่างไรก็ดี ความเสี่ยง Roll-over ของตลาดหุ้นกู้ภาคเอกชนโดยรวมยังมีจำกัด เพราะหุ้นกู้ส่วนใหญ่เกือบ 90% เป็นกลุ่ม Investment grade ที่ผู้ออกหุ้นกู้มักเป็นบริษัทที่มีฐานะทางการเงินเข้มแข็งและมีความเสี่ยงในการผิดนัดชำระหนี้ต่ำ ประกอบกับสภาพคล่องในระบบการเงินไทยยังอยู่ในระดับสูง ทำให้ความต้องการลงทุนหุ้นกู้คุณภาพดียังมีมาก

อย่างไรก็ดี หุ้นกู้กลุ่ม Speculative ยังมีความเสี่ยง Roll-over risk อยู่มาก (รูปที่ 11) ในปี 2023 และ 2024 จะมีหุ้นกู้กลุ่ม Speculative grade ครบกำหนดอายุถึง 39% และ 35% ของยอดคงค้างหุ้นกู้ในกลุ่มนี้ทั้งหมด ซึ่งสะท้อนถึงความเสี่ยงที่เพิ่มขึ้นในหุ้นกู้ที่มีอันดับความน่าเชื่อถือต่ำ เนื่องจากในปี 2023 EIC คาดว่าอัตราดอกเบี้ยนโยบายของไทยจะถูกปรับเพิ่มขึ้นอีก 3 ครั้ง (ครั้งละ 0.25%) ไปสู่ระดับ 2% ณ สิ้นปี 2023 ซึ่งส่งผลให้ภาคธุรกิจที่มีความเสี่ยงสูงอาจต้องเสนออัตราผลตอบแทนที่สูงขึ้นไปอีกเพื่อต่ออายุหุ้นกู้ที่จะออกใหม่ ทำให้ภาคธุรกิจในกลุ่มดังกล่าวต้องแบกรับต้นทุนการระดมทุนที่สูงขึ้น ซึ่งธุรกิจที่ฐานะทางการเงินยังไม่ฟื้นตัวดีนักจากสถานการณ์ COVID-19 จะมีความเสี่ยงมากขึ้นจากต้นทุนการเงินที่สูงขึ้นมาก นอกจากนี้ ยังต้องจับตาหุ้นกู้กลุ่ม Unrated ซึ่งจะครบกำหนดอายุราว 24% และ 25% ของยอดคงค้างหุ้นกู้ในกลุ่ม Unrated ทั้งหมด

3. ภาคธุรกิจไหนที่มีความเสี่ยงจากการออกหุ้นกู้มากที่สุดในช่วงดอกเบี้ยขาขึ้น

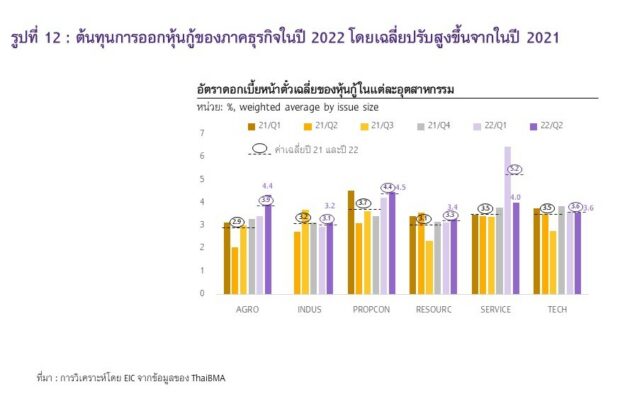

ต้นทุนการระดมทุนของธุรกิจภาคบริการ และอสังหาริมทรัพย์ ซึ่งเป็นกลุ่มที่ได้รับผลกระทบจากวิกฤต COVID-19 มาก ปรับสูงขึ้นเร็วในปีนี้ EIC พบว่าต้นทุนการออกหุ้นกู้เฉลี่ยในปี 2022 ปรับสูงขึ้นเมื่อเทียบกับปี 2021 ในเกือบทุกภาคอุตสาหกรรม (รูปที่ 12) สะท้อนภาระดอกเบี้ยจ่ายที่เพิ่มขึ้นของภาคธุรกิจ ซึ่งในปี 2022 อุตสาหกรรมที่มีต้นทุนการระดมทุนสูงสุด ได้แก่ ภาคบริการ และภาคอสังหาริมทรัพย์และก่อสร้าง

นอกจากนี้ EIC ยังพบว่า อัตราดอกเบี้ยหน้าตั๋วเฉลี่ยของหุ้นกู้ธุรกิจภาคบริการ ซึ่งเป็นกลุ่มที่ได้รับผลกระทบจากการแพร่ระบาดของ COVID-19 รุนแรง ปรับสูงขึ้นเป็น 6.5% ในไตรมาส 1 ปีนี้ ก่อนปรับลดลงมาที่ 4% ในไตรมาส 2 ซึ่งยังสูงกว่าในปี 2021 (เฉลี่ย 3.5%) จึงสะท้อนถึงแรงกดดันต้นทุนทางการเงินต่อการฟื้นตัวของธุรกิจภาคบริการที่รายได้ฟื้นตัวช้าตามจำนวนนักท่องเที่ยวที่เพิ่งเริ่มกลับเข้ามาหลังเปิดประเทศ นอกจากนี้ ต้นทุนการระดมทุนเฉลี่ยของการออกหุ้นกู้ในกลุ่มอสังหาริมทรัพย์และก่อสร้างปีนี้ก็ปรับสูงขึ้นเช่นกัน โดยอัตราดอกเบี้ยหน้าตั๋วเฉลี่ยอยู่ที่ 4.2% และ 4.5% ในไตรมาส 1 และ 2 ตามลำดับ ซึ่งปรับเพิ่มขึ้นจาก 3.4% ในไตรมาส 4 ของปี 2021 ค่อนข้างมาก

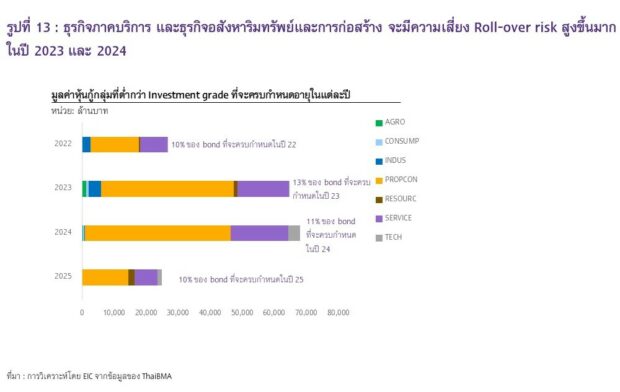

สำหรับความเสี่ยงในการต่ออายุหุ้นกู้ (Roll-over risk) ของแต่ละภาคธุรกิจในปี 2022 นั้น อยู่ในระดับต่ำ ตามสัดส่วนการครบกำหนดอายุในปีนี้ที่ยังไม่มากนัก ประกอบกับหุ้นกู้ที่จะครบกำหนดอายุส่วนใหญ่เป็นกลุ่ม Investment grade ที่มีความเสี่ยงในการผิดนัดชำระหนี้ต่ำ อย่างไรก็ดี ในปี 2023 และ 2024 ธุรกิจภาคบริการ และธุรกิจอสังหาริมทรัพย์และการก่อสร้าง จะมีความเสี่ยง Roll-over risk สูงขึ้นมาก เนื่องจากมีสัดส่วนหุ้นกู้ที่จะครบกำหนดชำระหนี้มากที่สุดเมื่อเทียบกับภาคธุรกิจอื่น โดยเฉพาะหุ้นกู้ในกลุ่มที่ต่ำกว่า Investment grade ซึ่งมีความเสี่ยงในการผิดนัดชำระสูงและมีต้นทุนการระดมทุนที่สูง (รูปที่ 13 และ 14)

รูปที่ 13 : ธุรกิจภาคบริการ และธุรกิจอสังหาริมทรัพย์และการก่อสร้าง จะมีความเสี่ยง Roll-over risk สูงขึ้นมาก

ในปี 2023 และ 2024

เมื่อพิจารณาสัดส่วนหุ้นกู้ที่จะครบกำหนดอายุในแต่ละปี พร้อมกับแนวโน้มและระยะเวลาการฟื้นตัวของรายได้ธุรกิจแล้ว พบว่า ธุรกิจภาคบริการ และภาคอสังหาริมทรัพย์และก่อสร้างจัดเป็นกลุ่มที่มีความเสี่ยง Roll-over สูงสุด

โดย EIC ประเมินว่า รายได้ของธุรกิจภาคบริการจะกลับมาฟื้นตัวเทียบเท่ากับในช่วงก่อนเกิด COVID-19 ได้ในปี 2025ขณะที่คาดว่ารายได้ของธุรกิจภาคอสังหาริมทรัพย์และก่อสร้างจะสามารถฟื้นตัวเทียบเท่ากับช่วงก่อนเกิด COVID-19 ได้ในปี 2024 สำหรับอสังหาริมทรัพย์กลุ่ม Low-rise และในปี 2025 สำหรับอสังหาริมทรัพย์กลุ่มคอนโดมิเนียมและอสังหาริมทรัพย์เพื่อการพาณิชย์ (Commercial Real estate) (รูปที่ 15) ดังนั้น ในช่วงที่รายได้ของธุรกิจภาคบริการ และภาคอสังหาริมทรัพย์ฯ ยังไม่ฟื้นตัวเต็มที่ และมีการระดมทุนผ่านหุ้นกู้ประเภท Non-Investment grade ที่จะครบกำหนดชำระหนี้ในสัดส่วนสูง จะมีความเสี่ยงผิดนัดชำระหนี้มากที่สุดภายใต้วัฏจักรดอกเบี้ยขาขึ้น จึงส่งผลให้

ผู้ออกหุ้นกู้ในภาคธุรกิจดังกล่าวมีความเสี่ยงในการต่ออายุหุ้นกู้ (Roll-over risk) มากที่สุด เนื่องจากจะต้องเผชิญกับต้นทุนทางการเงินที่สูงขึ้น ขณะที่ภาคธุรกิจยังเผชิญกับความเสี่ยงสูงและรายได้ฟื้นตัวได้ช้าเมื่อเทียบกับภาคธุรกิจอื่น

4. แนวโน้มการออกหุ้นกู้ในระยะต่อไป และนัยต่อนโยบายการเงิน

ในระยะต่อไปที่เศรษฐกิจมีแนวโน้มฟื้นตัวได้ต่อเนื่อง คาดว่าความต้องการระดมทุนของภาคธุรกิจจะเพิ่มขึ้น ทำให้การออกหุ้นกู้และความต้องการสินเชื่อจะยังมีแนวโน้มเติบโตได้ดี EIC ประเมินว่าเศรษฐกิจไทยจะขยายตัว 3.7% ในปีหน้าตามแนวโน้มการฟื้นตัวของภาคท่องเที่ยวและภาคบริการ การบริโภคภาคเอกชนที่จะเติบโตแข็งแกร่ง ประกอบกับการยกเลิกมาตรการควบคุมการแพร่ระบาดในประเทศ ทำให้การดำเนินกิจกรรมกลับเป็นปกติมากขึ้น จึงคาดว่าภาคธุรกิจจะยังลงทุนขยายกิจการต่อเนื่อง ทำให้การระดมทุนผ่านการออกหุ้นกู้จะยังคงเติบโตต่อเนื่อง อย่างไรก็ดี ปริมาณการออกหุ้นกู้ในปีหน้าอาจไม่เร่งตัวมากเท่าในปีนี้ เนื่องจากอัตราผลตอบแทนพันธบัตรและหุ้นกู้ได้ปรับสูงขึ้นมามาก ประกอบกับความเข้มงวดในการปล่อยสินเชื่อของสถาบันการเงินมีแนวโน้มน้อยลง ตามความเสี่ยงด้านเครดิตที่ลดลงหลังเศรษฐกิจฟื้นตัว สอดคล้องกับแบบสำรวจ Senior Loans Officer Survey ไตรมาส 2/2022 ที่จัดทำโดย ธปท. ที่บ่งชี้ว่า ภาวะเศรษฐกิจและการฟื้นตัวรายอุตสาหกรรมที่ปรับดีขึ้นจะทำให้สถาบันการเงินลดความเข้มงวดในการปล่อยสินเชื่อลง

(รูปที่ 16 ซ้าย) และอัตราการอนุมัติสินเชื่อของสถาบันการเงินก็มีแนวโน้มปรับสูงขึ้นเช่นกัน (รูปที่ 16 ขวา)

EIC ประเมินว่า การดำเนินนโยบายการเงินตึงตัวอย่างค่อยเป็นค่อยไป จะช่วยให้รายได้ของธุรกิจกลุ่มเสี่ยงดังกล่าวยังสามารถฟื้นตัวและรับมือกับภาวะการเงินตึงตัวขึ้นได้ โดยนโยบายการเงินไทยอาจไม่จำเป็นต้องเร่งปรับขึ้นดอกเบี้ยเหมือนกลุ่มเศรษฐกิจพัฒนาแล้ว เนื่องจากเศรษฐกิจไทยฟื้นช้ากว่าและมีรอยแผลเป็นทางเศรษฐกิจที่ลึกกว่า อีกทั้ง ยังมีความเสี่ยง Roll-over ในตลาดหุ้นกู้ของกลุ่มธุรกิจที่รายได้ฟื้นตัวได้ช้า ด้วยเหตุนี้ การขึ้นอัตราดอกเบี้ยนโยบายอย่างค่อยเป็นค่อยไปจะช่วยทำให้ภาคธุรกิจกลุ่มดังกล่าวสามารถปรับตัวได้ทัน และลดความเสี่ยงต่อการผิดนัดชำระหนี้ในช่วงดอกเบี้ยขาขึ้นได้ การศึกษาชิ้นนี้จึงบ่งชี้ว่า ถึงแม้ความเสี่ยงของการผิดนัดชำระหนี้โดยรวมในตลาดหุ้นกู้ไทยจะต่ำ แต่การดูแลให้ภาวะการเงินตึงตัวอย่างค่อยเป็นค่อยไปจะช่วยให้การฟื้นตัวของเศรษฐกิจไทยไม่สะดุด และลดความเสี่ยงต่อเสถียรภาพในตลาดหุ้นกู้จากการผิดนัดชำระหนี้หุ้นกู้ของภาคธุรกิจได้อีกด้วย

บทวิเคราะห์โดย… https://www.scbeic.com/th/detail/product/bond-061022