อีไอซี ธนาคารไทยพาณิชย์ วิเคราะห์ อุตสาหกรรมยางพาราไทยปี 2020 รับแรงกดดันจากราคาตลาดโลกที่ทรงตัวต่ำ และปัญหาเชิงโครงสร้างของไทย

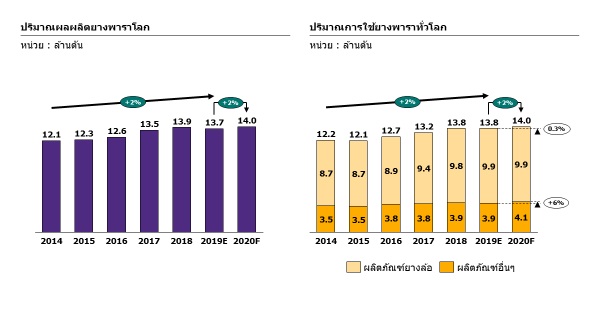

- อีไอซีคาดปี 2020 ราคายางพาราในตลาดโลกน่าจะยังทรงตัวอยู่ในระดับต่ำที่ 1.6-1.8 ดอลลาร์สหรัฐ/กิโลกรัม โดยผลผลิตยางพาราโลก และการใช้ยางพาราโลก มีแนวโน้มขยายตัวในอัตราเท่ากันที่ 2% จากปี 2019 ทั้งนี้ประเทศผู้ผลิตหลัก ทั้งไทย อินเดีย จีน และ CLMV มีผลผลิตเพิ่มสูงขึ้น ยกเว้นมาเลเซีย และอินโดนีเซีย ที่ผลผลิตลดลงจากการระบาดของโรคใบร่วง สำหรับการใช้ยางพาราในอุตสาหกรรมหลักอย่างยางล้อมีแนวโน้มทรงตัว ขณะที่การใช้ยางพาราในอุตสาหกรรมอื่น ๆ มีแนวโน้มขยายตัวอย่างดี

- ราคายางพาราในประเทศจะยังทรงตัวอยู่ในระดับต่ำใกล้เคียงกับปี 2019 โดยนอกจากผลกระทบจากราคาโลกที่ยังทรงตัวอยู่ในระดับต่ำแล้ว ยังได้รับแรงกดดันจากผลผลิตในประเทศที่ทรงตัวอยู่ในระดับสูงอีกด้วย นอกจากนี้ ความต้องการยางพาราจากจีนที่ชะลอลง อีกทั้งค่าเงินบาทที่มีแนวโน้มแข็งค่า ซึ่งส่งผลให้ไทยสูญเสียความสามารถในการแข่งขันด้านราคาส่งออก ส่งผลให้อีไอซีคาดว่า ปริมาณการส่งออกยางพาราไทยในปี 2020 จะอยู่ที่ 3.1 ล้านตัน หดตัวต่อเนื่องเป็นปีที่ 3

- อีไอซีมองว่า อุตสาหกรรมยางพาราไทยยังต้องแก้ปัญหาในเชิงโครงสร้าง ไม่ว่าจะเป็นการลดอุปทาน การเพิ่มการใช้ภายในประเทศ การขยายตลาดส่งออกใหม่ ๆ รวมไปถึงการแปรรูปไปสู่ผลิตภัณฑ์ที่มีมูลค่าเพิ่มสูงขึ้น ซึ่งต้องอาศัยการบูรณาการ ตั้งแต่การวางแผนการผลิต การแปรรูป การวิจัยและพัฒนา และการตลาด จากทุกภาคส่วนในห่วงโซ่อุปทานอุตสาหกรรมยางพารา

อีไอซีคาดปี 2020 ราคายางพาราในตลาดโลกน่าจะยังทรงตัวอยู่ในระดับต่ำที่ 1.6-1.8 ดอลลาร์สหรัฐ/กิโลกรัม โดยผลผลิตยางพาราโลก และการใช้ยางพาราโลก มีแนวโน้มขยายตัวในอัตราเท่ากันที่ 2% จากปี 2019 International Rubber Study Group คาดว่า ผลผลิตยางพาราโลกในปี 2020 น่าจะแตะระดับ 14.0 ล้านตัน ขยายตัว 2% จากปี 2019 นับว่ายังทรงตัวอยู่ในระดับสูงอย่างต่อเนื่องมา 4 ปีแล้ว จากในอดีตที่ผลผลิตอยู่ที่ประมาณ 12 ล้านตัน/ปี โดยคาดว่า ในปี 2020 ประเทศผู้ผลิตยางพาราหลักของโลก ทั้งไทย อินเดีย จีน และ CLMV จะยังคงมีผลผลิตเพิ่มสูงขึ้น เนื่องจากได้อัตราผลผลิต (Yield) ที่ดี ยกเว้นมาเลเซีย และอินโดนีเซีย ที่คาดว่า ผลผลิตจะลดลงจากปัญหาการระบาดของโรคใบร่วง ซึ่งส่งผลกระทบต่อการเจริญเติบโตของต้นยาง และส่งผลให้ผลผลิตลดลง

สำหรับการใช้ยางพาราในตลาดโลกนั้น ส่วนใหญ่คือราว 70% ใช้ในอุตสาหกรรมยางล้อ ซึ่งในจำนวนนี้ ราวครึ่งหนึ่งมาจากความต้องการใช้ในจีน โดยคาดว่าในปี 2020 การใช้ยางพาราในอุตสาหกรรมยางล้อในจีนน่าจะอยู่ที่ 4.7 ล้านตัน หดตัว 2% จากปี 2019 สอดคล้องกับภาวะซบเซาของตลาดรถยนต์ในจีน อย่างไรก็ดี ยังมีแรงหนุนจากอินเดีย ที่การใช้ยางพาราในอุตสาหกรรมยางล้อน่าจะขยายตัว 4% จากปี 2019 รวมถึงอียู และสหรัฐอเมริกา ที่การใช้ยางพาราในอุตสาหกรรมยางล้อน่าจะขยายตัวในอัตราเท่ากันที่ 3% จากปี 2019 ซึ่งจะช่วยพยุงให้ภาพรวมการใช้ยางพาราในอุตสาหกรรมยางล้อทั่วโลกในปี 2020 ยังทรงตัวอยู่ที่ 9.9 ล้านตัน ใกล้เคียงกับปี 2019

ในส่วนของการใช้ยางพาราในอุตสาหกรรมอื่น ๆ เช่น การแพทย์ ก่อสร้าง เป็นต้น ซึ่งคิดเป็นอีกประมาณ 30% ของการใช้ยางพาราทั่วโลกนั้น คาดว่าในปี 2020 จะมีการใช้ยางพาราประมาณ 4.1 ล้านตัน ขยายตัว 6% จากปี 2019 โดยมีแรงหนุนจากการอุปโภคในประเทศที่มีฐานประชากรขนาดใหญ่ อย่างอินเดีย และจีน รวมถึงการใช้ยางพาราเป็นวัตถุดิบเพื่อแปรรูปเป็นผลิตภัณฑ์ยางในประเทศที่เป็นฐานการผลิตที่สำคัญ อย่างมาเลเซีย และไทย ซึ่งแปรรูปเป็นผลิตภัณฑ์ยาง ทั้งเพื่อใช้ในประเทศและส่งออก

จากอัตราการขยายตัวของผลผลิตยางพาราโลก ที่อยู่ในระดับเดียวกับการใช้ยางพารา จึงส่งผลให้สต็อกยางพาราโลกจะยังทรงตัวอยู่ในระดับสูงอย่างต่อเนื่อง และกดดันราคายางพาราในตลาดโลก อีไอซีคาดว่า ในปี 2020 ราคายางพาราในตลาดโลกน่าจะยังทรงตัวอยู่ในระดับต่ำที่ 1.6-1.8 ดอลลาร์สหรัฐ/กิโลกรัม ใกล้เคียงกับปี 2019 ซึ่งราคาอยู่ที่ 1.65 ดอลลาร์สหรัฐ/กิโลกรัม สอดคล้องกับทิศทางราคายางแผ่นรมควันชั้น 3 ในตลาดซื้อขายยางพาราล่วงหน้าในสิงคโปร์ (Singapore Commodity Exchange : SICOM) ที่ยังไม่สามารถปรับตัวสูงขึ้นได้ รวมถึงมุมมองของธนาคารโลก ที่ประเมินราคายางแผ่นรมควันชั้น 3 ของมาเลเซีย ว่าน่าจะอยู่ที่ 1.7 ดอลลาร์สหรัฐ/กิโลกรัม ใกล้เคียงกับปี 2019 ซึ่งราคาอยู่ที่ 1.65 ดอลลาร์สหรัฐ/กิโลกรัม

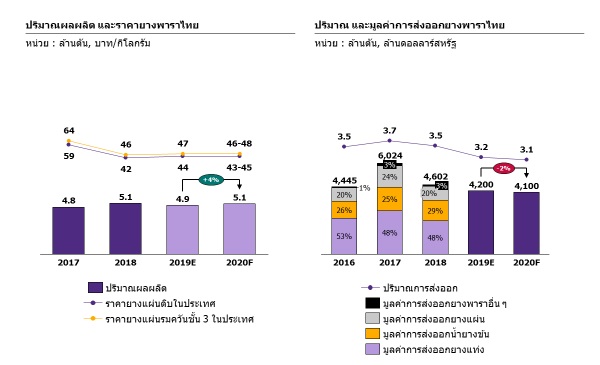

สำหรับราคายางพาราในประเทศ อีไอซีมองว่า จะยังทรงตัวอยู่ในระดับต่ำใกล้เคียงกับปี 2019 โดยนอกจากผลกระทบจากราคาโลกที่ยังทรงตัวอยู่ในระดับต่ำแล้ว ยังได้รับแรงกดดันจากผลผลิตในประเทศที่ทรงตัวอยู่ในระดับสูงอีกด้วย เนื้อที่กรีดยางพาราของไทยในปี 2020 มีแนวโน้มขยายตัว โดยเป็นผลมาจากการขยายพื้นที่เพาะปลูกในปี 2013 ซึ่งช่วงก่อนหน้านั้น ราคายางแผ่นดิบ และยางแผ่นรมควันชั้น 3 สูงเกินกว่า 100 บาท/กิโลกรัม โดยปัจจุบันสามารถเปิดกรีดได้ และยังเป็นช่วงอายุที่ให้ Yield ดี ผลผลิตที่เพิ่มสูงขึ้นดังกล่าว จะยังกดดันให้ราคายางพาราในประเทศยังทรงตัวอยู่ในระดับต่ำอย่างต่อเนื่อง

อนึ่ง แม้จะมีมาตรการช่วยเหลือจากภาครัฐ เช่น การขยายระยะเวลาโครงการส่งเสริมการใช้ยางของหน่วยงานภาครัฐไปจนถึงเดือนกันยายน 2022 จากเดิมที่โครงการจะสิ้นสุดเมื่อเดือนตุลาคม 2019 ที่ผ่านมา โดยพบว่า ในปี 2019 หน่วยงานภาครัฐต่าง ๆ ใช้น้ำยางสดรวมกัน 129,291 ตัน หรือคิดเป็น 3% ของผลผลิตยางพาราโดยรวมทั้งประเทศ และสำหรับปี 2020 ภาครัฐกำหนดเป้าหมายการใช้น้ำยางสดในหน่วยงานต่าง ๆ ลดลงมาอยู่ที่ 90,356 ตัน อีไอซีจึงมองว่า โครงการดังกล่าวน่าจะมีส่วนช่วยให้เกิดการใช้ผลผลิตได้บางส่วนเท่านั้น อย่างไรก็ดี ราคายางพาราโลกที่จะยังทรงตัวอยู่ในระดับต่ำ และผลผลิตในประเทศที่ทรงตัวอยู่ในระดับสูงอย่างต่อเนื่อง ยังเป็นแรงกดดันที่สำคัญต่อราคายางพาราในประเทศในปี 2020 โดยคาดว่า ราคายางแผ่นดิบมีแนวโน้มอยู่ที่ 43-45 บาท/กิโลกรัม และราคายางแผ่นรมควันชั้น 3 มีแนวโน้มอยู่ที่ 46-48 บาท/กิโลกรัม ทรงตัวอยู่ในระดับต่ำใกล้เคียงกับปี 2019

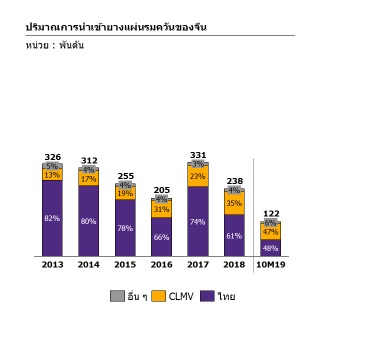

อีไอซีมองว่า การส่งออกยางพาราของไทยในปี 2020 จะหดตัวต่อเนื่องจากปี 2019 ตามความต้องการจากจีนที่ชะลอลง อีกทั้งค่าเงินบาทที่มีแนวโน้มแข็งค่าอย่างต่อเนื่อง ซึ่งส่งผลให้ไทยสูญเสียความสามารถในการแข่งขันด้านราคาส่งออก การส่งออกยางพาราไทยไปจีนในช่วง 11 เดือนของปี 2019 อยู่ที่ 1.1 ล้านตัน หดตัว 19% เมื่อเทียบกับช่วงเดียวกันของปี 2018 โดยเป็นผลมาจากหลากหลายปัจจัย ไม่ว่าจะเป็นภาวะเศรษฐกิจจีนที่ชะลอลง ผลกระทบจากสงครามการค้าระหว่างสหรัฐอเมริกาและจีน รวมถึงจีนนำเข้ายางพาราจากประเทศอื่น ๆ อย่าง CLMV ทดแทนการนำเข้าจากไทย

จากการส่งออกยางพาราไทยที่ยังพึ่งพาตลาดจีนในสัดส่วนสูงประมาณ 40% ของปริมาณการส่งออกยางพาราไทยโดยรวม ประกอบกับในปี 2020 ยังไม่มีปัจจัยบวกมาช่วยหนุนการส่งออกยางพาราไทยไปจีน ขณะที่จีนหันมานำเข้ายางพาราจากกลุ่มประเทศ CLMV มากขึ้น อีกทั้งค่าเงินบาทยังมีแนวโน้มแข็งค่าอย่างต่อเนื่อง โดยเมื่อเปรียบเทียบกับคู่แข่งที่ส่งออกไปยังตลาดจีน อย่างเวียดนาม ก็พบว่า ตั้งแต่ต้นปี 2017 ถึงปลายปี 2019 ค่าเงินบาทเทียบกับค่าเงินดองเวียดนามแข็งค่าขึ้นถึง 21% ส่งผลให้ไทยน่าจะยิ่งสูญเสียความสามารถในการแข่งขันด้านราคาส่งออก สถานการณ์ดังกล่าวส่งผลให้ปริมาณการส่งออกยางพาราไทยในภาพรวมน่าจะยังไม่สามารถฟื้นตัวได้ อีไอซีคาดว่า ปริมาณการส่งออกยางพาราไทยในปี 2020 จะอยู่ที่ 3.1 ล้านตัน หดตัวต่อเนื่องเป็นปีที่ 3 และในส่วนของมูลค่าการส่งออกยางพาราไทยในปี 2020 นั้น นอกจากจะได้รับผลกระทบจากราคาส่งออกที่ยังมีแนวโน้มทรงตัวอยู่ในระดับต่ำสอดคล้องกับราคายางพาราโลกแล้ว ยังได้รับผลกระทบจากค่าเงินบาทที่มีแนวโน้มแข็งค่าอย่างต่อเนื่องเหมือนในระยะหลายปีที่ผ่านมา

อย่างไรก็ดี การส่งออกยางพาราไทยยังได้รับอานิสงส์จากสงครามการค้าระหว่างสหรัฐอเมริกาและจีน โดยการที่สหรัฐอเมริกาปรับขึ้นอัตราภาษีนำเข้ายางล้อจากจีน นับเป็นการเพิ่มโอกาสในการส่งออกยางล้อของไทยในตลาดสหรัฐอเมริกา ซึ่งพบว่า ในระยะที่ผ่านมา สหรัฐอเมริกานำเข้ายางล้อจากไทยมากขึ้น เพื่อชดเชยการนำเข้าจากจีนบางส่วน ส่งผลให้ปริมาณการส่งออกยางล้อไทยไปสหรัฐอเมริกาในช่วง 11 เดือนของปี 2019 ขยายตัวสูงถึง 11% เมื่อเทียบกับช่วงเดียวกันของปี 2018 โดยคาดว่า ผู้ส่งออกยางล้อไทยไปสหรัฐอเมริกาน่าจะได้รับอานิสงส์นี้ต่อเนื่องในปี 2020 เนื่องจากสงครามการค้าระหว่างสหรัฐอเมริกาและจีนน่าจะยังคงยืดเยื้อต่อไป

ขณะเดียวกันจีนยังมีสัดส่วนการนำเข้ายางพาราจากกลุ่มประเทศ CLMV เพิ่มสูงขึ้นอย่างต่อเนื่อง ซึ่งนับเป็นความท้าทายในการส่งออกยางพาราไทยในระยะต่อไป ทั้งนี้นักลงทุนจีนได้เข้าไปลงทุนขยายพื้นที่เพาะปลูกยางพาราในกลุ่มประเทศ CLMV ตั้งแต่ปี 2006 เพื่อรองรับความต้องการใช้ยางพาราที่เพิ่มสูงขึ้นในจีน เนื่องจากต้นทุนการเพาะปลูกในกลุ่มประเทศดังกล่าวอยู่ในระดับต่ำ โดยเฉพาะอย่างยิ่งต้นทุนค่าแรง อีกทั้งจีนยังต้องการกระจายการพึ่งพาแหล่งวัตถุดิบไปในหลากหลายประเทศ นอกเหนือจากไทย โดยการขยายพื้นที่เพาะปลูกยางพาราในกลุ่มประเทศ CLMV ส่งผลให้จีนค่อย ๆ มีสัดส่วนการนำเข้ายางแผ่นรมควันจากไทยลดลง จากในปี 2013 ที่นำเข้า 82% ของปริมาณการนำเข้าโดยรวม ลดลงมาอยู่ที่ 48% ในปี 2019 สวนทางกับการนำเข้ายางแผ่นรมควันจากกลุ่มประเทศ CLMV ที่เพิ่มสูงขึ้น จาก 13% ในปี 2013 มาอยู่ที่ 47% ในปี 2019

ยิ่งไปกว่านั้น ยังต้องจับตาแนวโน้มการลงทุนในอุตสาหกรรมยางพาราของนักลงทุนจีนในกลุ่มประเทศ CLMV อย่างต่อเนื่อง ตั้งแต่การขยายพื้นที่เพาะปลูก ไปจนถึงการเข้าซื้อและก่อตั้งโรงงานแปรรูปยางพาราในกลุ่มประเทศดังกล่าว ซึ่งสะท้อนถึงกลยุทธ์ของจีนที่ต้องการจะควบรวมธุรกิจยางพาราตลอดห่วงโซ่อุปทานตั้งแต่ต้นน้ำจนถึงปลายน้ำ กอปรกับความสามารถในการวิจัยและพัฒนาเพื่อสร้างมูลค่าเพิ่มให้กับผลิตภัณฑ์ปลายน้ำ อาจส่งผลให้จีนก้าวขึ้นมาเป็นผู้ผลิตและผู้ส่งออกยางพาราและผลิตภัณฑ์ที่สำคัญของโลกในอนาคตอันใกล้ โดยใช้กลุ่มประเทศ CLMV เป็นฐานการผลิตได้ ซึ่งจะส่งผลกระทบต่อความยั่งยืนของอุตสาหกรรมยางพาราไทยในอนาคตอย่างหลีกเลี่ยงมิได้

แม้ในช่วงที่ผ่านมา ภาครัฐจะดำเนินมาตรการต่าง ๆ อย่างต่อเนื่อง เพื่อช่วยเหลือเกษตรกรผู้ปลูกยางพารา และแก้ปัญหาราคายางพาราตกต่ำอย่างต่อเนื่อง แต่อีไอซีมองว่า อุตสาหกรรมยางพาราไทยยังต้องอาศัยการแก้ปัญหาในเชิงโครงสร้าง โดยปัจจุบันมีมาตรการภาครัฐช่วยเหลือเกษตรกรและผู้ประกอบการไทย เช่น โครงการประกันรายได้เกษตรกรผู้ปลูกยางพารา โครงการสินเชื่อเพื่อเป็นเงินทุนหมุนเวียนให้กับผู้ประกอบการยางแห้ง และสถาบันเกษตรกรเพื่อรวบรวมยาง โครงการสนับสนุนสินเชื่อให้แก่ผู้ประกอบการแปรรูปผลิตภัณฑ์ยางขั้นปลายน้ำเพื่อขยายหรือปรับเปลี่ยนเครื่องจักรการผลิต โครงการส่งเสริมการใช้ยางของหน่วยงานภาครัฐ เป็นต้น ซึ่งช่วยเพิ่มสภาพคล่องทางการเงินให้เกษตรกร และช่วยให้เกิดการใช้ผลผลิตยางพาราในเบื้องต้น

อย่างไรก็ดี อีไอซีมองว่า ความท้าทายที่อุตสาหกรรมยางพาราไทยกำลังเผชิญ ทั้งราคาในประเทศยังทรงตัวอยู่ในระดับต่ำ รวมถึงการส่งออกที่ยังพึ่งพาตลาดจีนในสัดส่วนสูง ยังต้องอาศัยการแก้ปัญหาในเชิงโครงสร้าง ไม่ว่าจะเป็นการลดอุปทานยางพาราที่จะออกสู่ตลาด การเพิ่มการใช้ยางพาราภายในประเทศ การขยายตลาดส่งออกยางพาราใหม่ ๆ เพื่อลดการพึ่งพาตลาดจีน รวมถึงการวิจัยและพัฒนาเพื่อแปรรูปยางพาราไปสู่ผลิตภัณฑ์ที่มีมูลค่าเพิ่มสูงขึ้น โดยมีรายละเอียด ดังนี้

1) สร้างความร่วมมือกับประเทศผู้ผลิตยางพาราอื่น ๆ ในการลดอุปทานที่จะออกสู่ตลาด เพื่อผลักดันให้ราคายางพาราปรับตัวสูงขึ้น ปัจจุบัน ภาครัฐกำหนดแผนยุทธศาสตร์ยางพาราระยะ 20 ปี (ปี 2017–2036) โดยตั้งเป้าหมายลดพื้นที่ปลูกยางพาราลงจาก 23.3 ล้านไร่ ในปี 2016 ให้เหลือ 18.4 ล้านไร่ในปี 2036 นอกจากนี้ ไทยยังมีความร่วมมือกับมาเลเซีย และอินโดนีเซีย ในฐานะประเทศสมาชิกสภาไตรภาคียางพารา (International Tripartite Rubber Council : ITRC) แต่ก็เป็นเพียงความร่วมมือดำเนินมาตรการลดการส่งออกยางพารา (Agreed Export Tonnage Scheme : AETS) ขณะที่ผลผลิตจากทั้ง 3 ประเทศรวมกันยังคงเพิ่มสูงขึ้นอย่างต่อเนื่อง จึงยังไม่สามารถผลักดันให้ราคายางพาราปรับเพิ่มสูงขึ้นได้เท่าที่ควร ซึ่งอีไอซี มองว่า ITRC จำเป็นต้องยกระดับความร่วมมือไปสู่การลดพื้นที่เพาะปลูกและผลผลิตที่จะออกสู่ตลาด อีกทั้งยังต้องสร้างความร่วมมือกับประเทศผู้ผลิตอื่น ๆ โดยเฉพาะกลุ่มประเทศ CLMV ที่ผลผลิตยางพารามีแนวโน้มเพิ่มสูงขึ้นอย่างต่อเนื่อง

2) เพิ่มการใช้ยางพาราภายในประเทศ โดยเฉพาะอย่างยิ่ง ในอุตสาหกรรมก่อสร้าง ปัจจุบัน ภาครัฐกำหนดเป้าหมายการใช้น้ำยางสดในหน่วยงานต่าง ๆ โดยส่วนใหญ่เป็นการนำไปใช้ทำถนน และอุปกรณ์อำนวยความปลอดภัยทางจราจร ซึ่งน่าจะมีส่วนช่วยสนับสนุนให้เกิดการใช้ผลผลิตยางพาราได้บางส่วน อย่างไรก็ดี อีไอซีมองว่า ควรส่งเสริมให้นำยางพาราไปใช้ในอุตสาหกรรมก่อสร้างทั้งภาครัฐและภาคเอกชนอย่างหลากหลายมากขึ้น เช่น งานวิศวกรรม แผ่นยางปูพื้น ยางแนวกันกระแทก แผ่นยางรองรถไฟ ลานอเนกประสงค์ เป็นต้น ซึ่งน่าจะช่วยระบายผลผลิตยางพาราออกจากตลาดได้มาก อีกทั้งจำเป็นต้องส่งเสริมให้มีการจัดทำมาตรฐานการก่อสร้างโดยใช้ผลิตภัณฑ์กลุ่มดังกล่าว เพื่อสร้างความเชื่อมั่นในการนำยางพาราไปใช้ในอุตสาหกรรมก่อสร้างต่อไป

3) ขยายตลาดส่งออกยางพาราไปยังประเทศที่มีศักยภาพใหม่ๆ เพื่อลดการพึ่งพาตลาดจีนเป็นหลัก โดยนอกจากในปี 2020 ผู้ส่งออกยางล้อไทยจะได้รับอานิสงส์จากสงครามการค้าระหว่างสหรัฐอเมริกาและจีน ที่ช่วยหนุนการส่งออกยางล้อไทยไปสหรัฐอเมริกาแล้ว อีไอซีมองว่า อีกหนึ่งตลาดส่งออกที่มีศักยภาพและน่าสนใจ ได้แก่ ตุรกี ซึ่งนำเข้ายางพาราจากประเทศต่าง ๆ แตะระดับ 200,000 ตัน/ปี แม้ตุรกีจะยังไม่ใช่ประเทศผู้นำเข้ายางพาราที่สำคัญของโลก โดยมีสัดส่วนการนำเข้ายางพาราประมาณ 2% ของปริมาณการนำเข้ายางพาราโดยรวมของโลก แต่ก็พบว่า ตุรกีนำเข้ายางพาราเพิ่มสูงขึ้นอย่างต่อเนื่องเพื่อใช้ในอุตสาหกรรมยานยนต์ โดยอัตราการเติบโตโดยเฉลี่ยของปริมาณการนำเข้ายางพาราของตุรกีตั้งแต่ปี 2014–2018 อยู่ที่ 7%/ปี ซึ่งเป็นการนำเข้าจากอินโดนีเซียมากที่สุด คิดเป็นสัดส่วน 47% ของปริมาณการนำเข้ายางพาราของตุรกีโดยรวม รองลงมาเป็นการนำเข้าจากไทย คิดเป็นสัดส่วน 27% ของปริมาณการนำเข้ายางพาราของตุรกีโดยรวม

ทั้งนี้การส่งออกยางพาราไทยไปตุรกีอยู่ที่ประมาณ 60,000 ตัน/ปี แม้จะถือว่าอยู่ในระดับที่ไม่สูงเมื่อเทียบกับการส่งออกไปจีนซึ่งสูงกว่า 1.5 ล้านตัน/ปี และการขยายการส่งออกยางพาราไทยไปตลาดตุรกีก็ยังไม่สามารถชดเชยการส่งออกยางพาราไทยไปจีนที่ลดลงได้ แต่ก็พบว่า การส่งออกยางพาราไทยไปตุรกีมีแนวโน้มเพิ่มสูงขึ้นอย่างต่อเนื่อง โดยอัตราการเติบโตโดยเฉลี่ยของปริมาณการส่งออกยางพาราไทยไปตุรกีตั้งแต่ปี 2014–2018 อยู่ที่ 9%/ปี การขยายตลาดส่งออกยางพาราไปยังตุรกีจึงน่าจะช่วยระบายสต็อกยางพาราในประเทศได้ส่วนหนึ่ง

ทั้งนี้ไทยอาจอาศัยจังหวะที่ผลผลิตยางพาราของอินโดนีเซียมีแนวโน้มลดลง เนื่องจากเกิดการระบาดของโรคใบร่วง เร่งส่งออกยางพาราไปตุรกี ควบคู่ไปกับการเร่งส่งออกผลิตภัณฑ์ยางพาราปลายน้ำอื่น ๆ เพื่อขยายตลาดผลิตภัณฑ์ยางพาราไทยในตุรกีต่อไป และสำหรับในระยะต่อไป ผู้ส่งออกยางพาราไทยน่าจะได้อานิสงส์จากการเร่งผลักดันให้การเจรจาจัดทำความตกลงการค้าเสรี (FTA) ไทย–ตุรกี ให้เสร็จภายในปี 2020 อีกด้วย

4) แปรรูปยางพาราไปสู่ผลิตภัณฑ์ที่มีมูลค่าเพิ่มสูงขึ้น เพื่อลดความเสี่ยงจากความผันผวนด้านราคาจากการจำหน่ายสินค้าในรูปแบบโภคภัณฑ์ทางการเกษตร (Agriculture Commodity) ทั้งนี้ปัจจุบันไทยเป็นผู้ผลิตและส่งออกยางพาราในรูปแบบสินค้ากลางน้ำ ได้แก่ ยางแผ่น ยางแท่ง และน้ำยางข้น ขณะที่การแปรรูปไปสู่ผลิตภัณฑ์ปลายน้ำ ยังไม่มีความหลากหลายเท่าที่ควร โดยส่วนใหญ่เป็นการนำไปผลิตยางล้อ ซึ่งต้องเผชิญกับความท้าทายจากทิศทางอุตสาหกรรมยานยนต์โลกที่เริ่มมีแนวโน้มเติบโตอย่างชะลอตัวลง รองลงมาเป็นการนำน้ำยางข้นไปแปรรูปเป็นถุงมือยางทางการแพทย์ ซึ่งทิศทางตลาดยังมีแนวโน้มสดใสสอดคล้องกับการเติบโตอย่างต่อเนื่องของอุตสาหกรรมการแพทย์

นอกจากนี้ ยังมีการนำน้ำยางข้นไปแปรรูปเป็นสินค้าอุปโภคต่าง ๆ เช่น ที่นอน หมอน เบาะรองนั่ง รองเท้า เป็นต้น เพื่อจำหน่ายในประเทศ และส่งออกไปยังตลาดจีนเป็นหลัก ทั้งนี้อีไอซีมองว่า การวิจัยและพัฒนาเพื่อยกระดับการผลิตสินค้าอุปโภคกลุ่มดังกล่าวให้ตอบโจทย์เทรนด์ของผู้บริโภค เช่น สินค้าเพื่อสุขภาพ สินค้าสำหรับผู้สูงอายุ สินค้าที่เป็นมิตรกับสิ่งแวดล้อม เป็นต้น จะเป็นการแปรรูปยางพาราไปสู่ผลิตภัณฑ์ที่มีมูลค่าเพิ่มสูงขึ้น รวมถึงสามารถขยายตลาดส่งออกใหม่ ๆ นอกเหนือจากจีน เช่น ยุโรป สหรัฐอเมริกา ญี่ปุ่น เป็นต้น ซึ่งเป็นตลาดที่มีกำลังซื้อ และเป็นตลาดที่ผู้บริโภคให้ความสำคัญกับการจับจ่ายสินค้าที่สามารถตอบโจทย์ไลฟ์สไตล์ของตนเอง

ทั้งนี้อีไอซีมองว่า การแก้ปัญหาเชิงโครงสร้างดังกล่าว ไม่ว่าจะเป็นการลดอุปทานยางพาราที่จะออกสู่ตลาด การเพิ่มการใช้ยางพาราภายในประเทศ การขยายตลาดส่งออกยางพาราใหม่ ๆ เพื่อลดการพึ่งพาตลาดจีน รวมถึงการวิจัยและพัฒนาเพื่อแปรรูปยางพาราไปสู่ผลิตภัณฑ์ที่มีมูลค่าเพิ่มสูงขึ้น ยังต้องอาศัยการบูรณาการการทำงาน ตั้งแต่การวางแผนการผลิต การแปรรูป การวิจัยและพัฒนาเพื่อสร้างมูลค่าเพิ่ม และการตลาด ซึ่งจำเป็นต้องสร้างความร่วมมือจากทุกภาคส่วนในห่วงโซ่อุปทานอุตสาหกรรมยางพารา ทั้งภาครัฐ เกษตรกร และภาคเอกชน