PwC เผยภูมิภาคเอเชียแปซิฟิกจะเป็นศูนย์กลางของอุตสาหกรรมบริหารสินทรัพย์และความมั่งคั่งของโลก หลังสินทรัพย์ภายใต้การบริหาร (เอยูเอ็ม) เติบโตอย่างต่อเนื่อง โดยคาดว่า ในปี 2568 เอยูเอ็มของทั้งภูมิภาคจะอยู่ที่ 29.6 ล้านล้านดอลลาร์สหรัฐ เหตุได้รับแรงหนุนจากการขยายตัวของกลุ่มผู้มีความมั่งคั่งและกลุ่มบุคคลที่มีสินทรัพย์สูง ขณะที่นักลงทุนกลุ่มมิลเลนเนียล จะช่วยผลักดันการลงทุนแบบยั่งยืนให้เติบโต แนะอุตสาหกรรมกองทุนไทย เร่งนำเทคโนโลยีเอไอ บิ๊กดาต้า เข้ามาช่วยในการบริหารจัดการลงทุน เพื่อเพิ่มประสิทธิภาพและตอบโจทย์ความต้องการของคนรุ่นใหม่

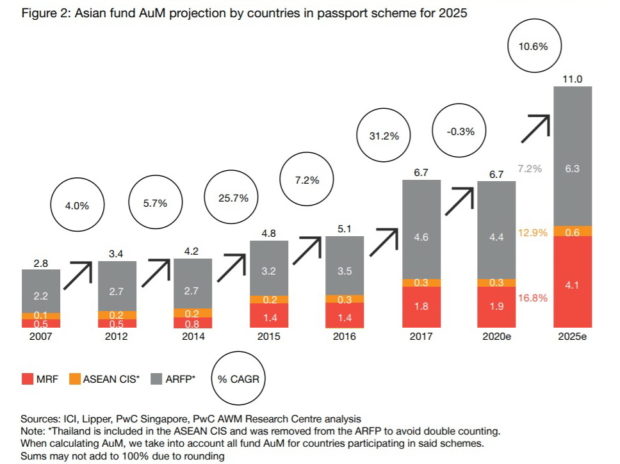

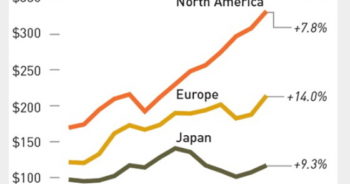

นายบุญเลิศ กมลชนกกุล หัวหน้าสายงาน Clients and Markets และหุ้นส่วนสายงานตรวจสอบบัญชีด้านธุรกิจบริการทางการเงิน บริษัท PwC ประเทศไทย กล่าวถึงรายงาน Asset and Wealth Management 2025: The Asia Awakening ของ PwC ว่า อุตสาหกรรมบริหารสินทรัพย์และความมั่งคั่งในภูมิภาคเอเชียแปซิฟิก มีแนวโน้มที่จะเติบโตรวดเร็วกว่าภูมิภาคอื่นๆ หากการกีดกันทางการค้าอยู่ในวงจำกัดและปัจจัยภูมิศาสตร์การเมืองในภูมิภาคเดินหน้า โดยคาดว่าสินทรัพย์ภายใต้การบริหารในภูมิภาคนี้ จะมีอัตราการเติบโตเฉลี่ยต่อปี (compound annual growth rate: CAGR) ที่ 8.7% หรือเพิ่มจาก 15.1 ล้านล้านดอลลาร์ในปี 2560 เป็น 16.9 ล้านล้านดอลลาร์ในปี 2563 และแตะ 29.6 ล้านล้านดอลลาร์ภายในปี 2568

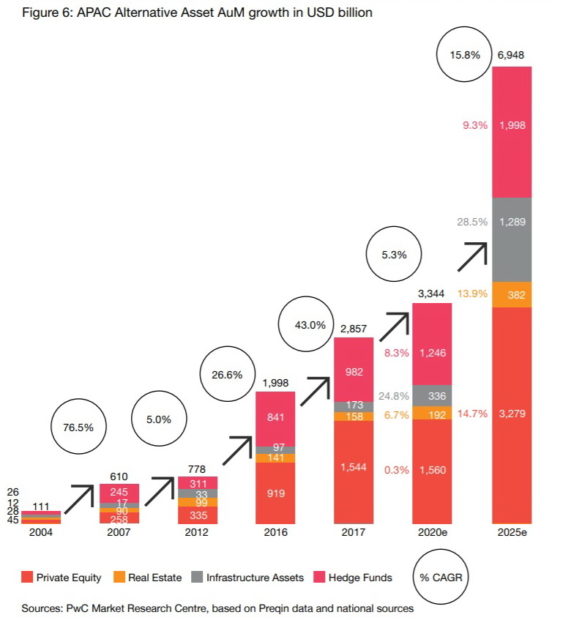

นอกจากนี้ คาดว่าเอยูเอ็มของกองทุนรวมเพื่อผู้ลงทุนทั่วไป (รวมสินทรัพย์ของกองทุนรวมดัชนีที่จดทะเบียนซื้อขายในตลาดหลักทรัพย์ หรืออีทีเอฟ) จะเพิ่มขึ้นมากกว่าเท่าตัวมาอยู่ที่ 11.9 ล้านล้านดอลลาร์ และคาดว่า การซื้อขายของนักลงทุนสถาบันจะเติบโตในระดับเดียวกัน สำหรับการลงทุนในสินทรัพย์ทางเลือก ซึ่งกำลังเป็นที่นิยมของนักลงทุนในภูมิภาคเอเชียอยู่ในเวลานี้ คาดว่าจะเติบโตอย่างมากจาก 2 ล้านล้านดอลลาร์ในปี 2561 เป็น 6.9 ล้านล้านดอลลาร์ในปี 2568 (คิดเป็นอัตราการเติบโตเฉลี่ยต่อปีที่ 11.7%) โดยเฉพาะอย่างยิ่ง การลงทุนในอสังหาริมทรัพย์ และโครงสร้างพื้นฐาน

ทั้งนี้ การเพิ่มขึ้นของกลุ่มผู้มีความมั่งคั่งและกลุ่มบุคคลที่มีสินทรัพย์สูงในภูมิภาคเอเชียแปซิฟิก ยังเป็นปัจจัยสำคัญที่ขับเคลื่อนให้ผู้จัดการสินทรัพย์ สามารถขยายธุรกิจ และสร้างผลตอบแทนได้อย่างต่อเนื่อง ส่งผลให้อุตสาหกรรมบริหารสินทรัพย์และความมั่งคั่งโดยรวม เติบโตแซงหน้าภูมิภาคที่พัฒนาแล้วอย่างยุโรปและอเมริกาเหนือ

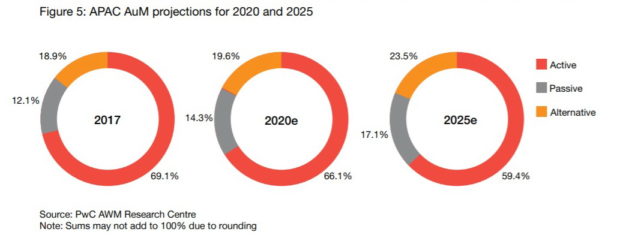

รายงานยังชี้ว่า ความต้องการของนักลงทุนในภูมิภาคได้เปลี่ยนแปลงไปตามพฤติกรรมการลงทุนและผลตอบแทนที่พวกเขาคาดหวัง โดยกลยุทธ์เชิงรับ (passive strategy) กำลังเป็นที่นิยมมากกว่ากลยุทธ์เชิงรุก (active strategy) ด้วยต้นทุนที่ต่ำกว่า จึงดึงดูดความสนใจของนักลงทุนจำนวนมาก โดยกลยุทธ์ดังกล่าวเป็นที่นิยมอย่างมากในภูมิภาคที่พัฒนาแล้วอย่างยุโรปและสหรัฐอเมริกา และกลุ่มนักลงทุนสถาบันในเอเชีย

นายจัสติน อ่อง หัวหน้าสายงานบริหารสินทรัพย์และความมั่งคั่งประจำภูมิภาคเอเชียแปซิฟิก PwC ประเทศสิงคโปร์ กล่าวว่า “นักลงทุนในภูมิภาคเอเชียแปซิฟิกส่วนใหญ่ค่อนข้างตื่นตัวและมีกลยุทธ์มุ่งเน้นไปที่ผลตอบแทนมากกว่าอย่างอื่น โดยเตรียมรับมือกับความเสี่ยง เพื่อให้ได้รับผลตอบแทนที่คาดหวัง ดังนั้น ผลิตภัณฑ์การลงทุนหรือการจัดพอร์ตการลงทุนเชิงรับ จึงอาจจะไม่ใช่สิ่งแรกที่พวกเขามองหา”

“อย่างไรก็ดี การเข้ามาของหุ่นยนต์ที่ปรึกษาและคำแนะนำการลงทุนที่เปลี่ยนเป็นดิจิทัลมากขึ้น จะมีบทบาทสำคัญในการปูทางไปสู่การเติบโตของการบริหารพอร์ตการลงทุนเชิงรับของภูมิภาคนี้ โดยจะทำให้เกิดช่องทางการจัดจำหน่ายใหม่ๆ ที่ปราศจากคนกลาง นอกจากนี้ ยังจะได้รับปัจจัยหนุนจากการปฏิรูประบบบำนาญในประเทศต่างๆ เช่น สาธารณรัฐประชาชนจีน ที่เปิดโอกาสให้นำเงินกองทุนบำนาญไปลงทุนในสินทรัพย์ที่ให้ผลตอบแทนเท่ากับผลตอบแทนของดัชนีตลาดหรือที่เรียกว่า passive asset และน่าจะช่วยผลักดันให้สัดส่วนเอยูเอ็มของสินทรัพย์นี้ในภูมิภาคเพิ่มจาก 12% ในปี 2560 เป็น 17% ในปี 2568 ได้”

นักลงทุนกลุ่มมิลเลนเนียล มีบทบาทต่อตลาดมากขึ้นผ่านการลงทุนอย่างยั่งยืน

นอกเหนือจากการเติบโตของสินทรัพย์ที่จับต้องได้ (real asset) แล้ว รายงานพบว่า นักลงทุนสถาบันและนักลงทุนรายย่อยทั่วทั้งภูมิภาค มีความตระหนักถึงการลงทุนอย่างยั่งยืนในรูปแบบของการจัดการสิ่งแวดล้อม สังคม และบรรษัทภิบาล (environment, social, governance: ESG) และผลิตภัณฑ์การลงทุนที่แสดงความรับผิดชอบต่อสังคม (socially responsible investing: SRI) มากขึ้น

การลงทุนในลักษณะดังกล่าว กำลังได้รับความนิยมไปทั่วทั้งภูมิภาค เพราะนักลงทุนต้องการความชัดเจนและความโปร่งใสในการลงทุนของตนมากขึ้น ซึ่งจะเห็นว่า การพัฒนาในด้านต่างๆ ของภูมิภาคเอเชียแปซิฟิกยังเข้าไปมีส่วนเกี่ยวข้องกับแนวโน้มของการรักษาสิ่งแวดล้อมมากขึ้น เช่น เทรนด์ของการมีระบบการเงินสีเขียว (green financial systems) ซึ่งน่าจะมีมากขึ้น โดยเป็นการให้สินเชื่อเพื่อสนับสนุนโครงการโครงสร้างพื้นฐานผ่านการออกพันธบัตรสีเขียว โดยเมื่อปีที่ผ่านมา สิงคโปร์ได้ออกจำหน่ายพันธบัตรสีเขียวระหว่างประเทศเป็นครั้งแรก

นอกจากนี้ ความต้องการของการลงทุนอย่างยั่งยืนนี้ ยังถูกขับเคลื่อนส่วนหนึ่งจากนักลงทุนกลุ่มมิลเลนเนียล ที่ต้องการลงทุนในสินทรัพย์ที่สอดคล้องกับค่านิยมส่วนตัวด้วย

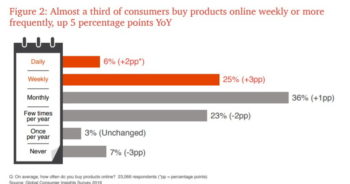

นายจัสตินกล่าวต่อว่า ลักษณะที่โดดเด่นของนักลงทุนกลุ่มมิลเลนเนียล เมื่อเปรียบเทียบกับนักลงทุนรุ่นเก่า คือ ชื่นชอบความเป็นดิจิทัล และมีความรู้ด้านการเงินดี โดยคนกลุ่มนี้ต้องทำธุรกรรมทุกอย่างผ่านแพลตฟอร์มที่เป็นดิจิทัล ดังนั้น ผู้จัดการสินทรัพย์จะต้องสามารถเพิ่มผลิตภัณฑ์และนำเสนอบริการที่ตอบโจทย์คนกลุ่มนี้ ไม่ว่าจะเป็นการเข้าถึงบทวิเคราะห์ การทำธุรกรรม และการให้บริการลูกค้า หากต้องการที่จะดึงดูดความสนใจและการลงทุนจากนักลงทุนกลุ่มนี้

“การเพิ่มขึ้นของช่องทางการจัดจำหน่ายออนไลน์ในภูมิภาค ยังสอดคล้องกับการเข้ามาของนักลงทุนกลุ่มมิลเลียนเนียลที่จะยิ่งมีมากขึ้นในอีกทศวรรษหน้า โดยความท้าทายในวันข้างหน้าจะอยู่ที่ความสามารถของแพลตฟอร์มนั้นๆ ในการนำเสนอผลิตภัณฑ์ที่มีความพิเศษมากขึ้น โดยเฉพาะอย่างยิ่งในเวลาที่ตลาดในภูมิภาคกำลังพัฒนา”

แรงกดดันด้านกฎระเบียบ-เทคโนโลยี ส่งผลกระทบต่ออุตสาหกรรมฯ

ทั้งนี้ กฎระเบียบข้อบังคับที่เพิ่มขึ้นได้ส่งผลกระทบต่อการดำเนินธุรกิจในกลุ่มอุตสาหกรรมการเงินให้เปลี่ยนไปจากเดิม โดยแม้ว่าระบบการกำกับดูแลของแต่ละประเทศในภูมิภาคจะมีความแตกต่างกันไป แต่ผลลัพธ์จากแรงกดดันเหล่านี้มีความคล้ายคลึงกัน ไม่ว่าจะเป็นเรื่องของความโปร่งใสในการกำหนดค่าธรรมเนียมและบริการที่เพิ่มขึ้น รวมถึงแรงกดดันต่อรายได้

PwC ยังระบุด้วยว่า จำนวนของนักลงทุนอายุน้อยที่ชื่นชอบการใช้เทคโนโลยีที่กำลังขยายตัวมากขึ้นทั่วทั้งภูมิภาคโดยส่วนใหญ่หันมาสนใจทางเลือกในการลงทุนที่มีค่าใช้จ่ายต่ำกว่า เช่น หุ่นยนต์ที่ปรึกษา จะยิ่งเพิ่มแรงกดดันต่อค่าธรรมเนียมและส่งผลให้มาร์จินลดลง

ในการที่อุตสาหกรรมบริหารสินทรัพย์และความมั่งคั่งจะสามารถเติบโตได้ตามที่รายงานคาดการณ์นั้น นายจัสตินกล่าวว่า ในระยะต่อไป ผู้จัดการสินทรัพย์และความมั่งคั่งที่จะประสบความสำเร็จได้ คือผู้ที่สามารถเอาชนะตลาด ในขณะที่นักลงทุนหน้าใหม่กำลังเข้าสู่ตลาด อุตสาหกรรมจะถูกเปลี่ยนไปสู่ดิจิทัลมากขึ้น และนักลงทุนจะมองหาผู้จัดการการลงทุนที่สามารถปรับพอร์ตการลงทุนได้ตามความต้องการ ในส่วนของบริษัทจะต้องต่อสู้กับแรงกดดันด้านอัตราค่าธรรมเนียม ผ่านการลดต้นทุนและดึงดูดนักลงทุนใหม่ๆ มากขึ้น

ดังนั้น ผู้จัดการสินทรัพย์และความมั่งคั่งควรปรับโครงสร้างธุรกิจของตนให้เหมาะสมกับลำดับความสำคัญและความสามารถเฉพาะด้าน รวมทั้งลดต้นทุนค่าใช้จ่ายต่างๆ นอกจากนี้ บริษัทจะต้องนำเทคโนโลยีเข้ามาประยุกต์ใช้ รวมถึงดูแลเอาใจใส่และรักษาพนักงานมากความสามารถ ในยามที่อุตสาหกรรมกำลังเข้าสู่การปฏิวัติตัวเอง เพื่อสะท้อนความสามารถในการขยายฐานลูกค้า

ผลจากการศึกษาที่น่าสนใจอื่นๆ ของรายงาน ประกอบด้วย

-

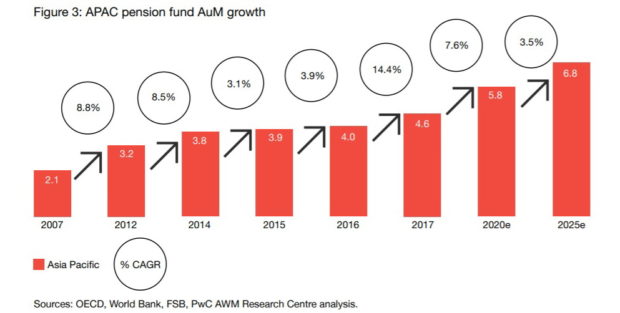

คาดการณ์มูลค่าสินทรัพย์ภายใต้การบริหารของกองทุนบำนาญในภูมิภาคเอเชียแปซิฟิกที่จะเพิ่มขึ้นจาก 7 ล้านล้านดอลลาร์ ในปี 2560 เป็น 11.9 ล้านล้านดอลลาร์ในปี 2568 น่าจะส่งผลทำให้รัฐบาลในภูมิภาคนี้หันมาใช้ระบบกองทุนบำนาญประเภทที่กำหนดอัตราเงินนำส่ง (defined contribution: DC) และบัญชีเงินออมเพื่อการเกษียณรายบุคคลมากยิ่งขึ้นอีก

- กองทุนเงินร่วมลงทุน (venture capital) ถือเป็นหนึ่งโอกาสการลงทุนที่เติบโตเร็วที่สุดในภูมิภาคนี้ โดยเอเชียแปซิฟิกมีอันดับต่ำกว่าแค่สหรัฐอเมริกาในแง่ของดีล โดยสาธารณรัฐประชาชนจีนยังคงเป็นผู้นำตลาด ด้วยการมี 5 ใน 10 อันดับกองทุนเงินร่วมลงทุนขนาดใหญ่ที่สุดอยู่ในประเทศ ณ สิ้นปี 2560

- ความชื่นชอบของลูกค้าที่เปลี่ยนไปจะเปลี่ยนโฉมหน้าของอุตสาหกรรมบริหารสินทรัพย์และความมั่งคั่งทั่วทั้งภูมิภาคเอเชียแปซิฟิก โดยวิธีการลงทุนในสินทรัพย์ที่หลากหลายจะยังคงเป็นที่นิยมต่อเนื่อง และจะช่วยในการปรับเปลี่ยนส่วนผสมผลิตภัณฑ์การลงทุนที่จะเสนอขายต่อไป

- แม้ว่าความร่วมมือในด้านต่างๆ ของแต่ละประเทศในภูมิภาคเอเชียแปซิฟิกจะยังคงแยกออกเป็นส่วนๆ ในระยะกลาง เราเชื่อว่า ภายในปี 2568 จะมีการรวมตัวกันเพื่อความร่วมมือในด้านต่างๆ มากขึ้น ทั้งนี้ เพื่อขยายขีดความสามารถในการแข่งขันอย่างแท้จริง

- ปัจจุบันศูนย์กลางการบริหารจัดการสินทรัพย์ของภูมิภาคอยู่ที่สิงคโปร์และเขตบริหารพิเศษฮ่องกงแห่งสาธารณรัฐประชาชนจีน และคาดว่า นครเซี่ยงไฮ้จะกลายเป็นศูนย์กลางการบริหารจัดการสินทรัพย์อันดับที่ 3

- เอเชียจะเป็นหนึ่งในภูมิภาคที่มีการลงทุนโครงสร้างพื้นฐานที่ใหญ่ที่สุดของโลก โดยคาดว่า โครงการเส้นทางสายไหมแห่งศตวรรษที่ 21 (Belt and Road Initiatives: BRI) ของสาธารณรัฐประชาชนจีนจะเป็นตัวขับเคลื่อนสำคัญ รวมไปถึงการริเริ่มโครงการอื่นๆ ที่เกิดขึ้นทั่วทั้งภูมิภาค

สำหรับภาพรวมของอุตสาหกรรมบริหารสินทรัพย์และความมั่งคั่งของไทยในช่วง 10 ปีที่ผ่านมา นายบุญเลิศกล่าวว่า เห็นการเติบโตขึ้นอย่างต่อเนื่อง โดยข้อมูลจากสมาคมบริษัทจัดการลงทุนพบว่า เอยูเอ็มของกองทุนรวมไทยปรับตัวเพิ่มขึ้นกว่า 3 เท่า จาก 1.53 ล้านล้านบาทในปี 2551 มาอยู่ที่ 5.05 ล้านล้านบาท ในปี 2561 หรือราว 1.6 แสนล้านดอลลาร์

“แนวโน้มที่เอยูเอ็มจะเพิ่มขึ้นเรื่อยๆ มีมากขึ้น เนื่องจากการขยายฐานลูกค้าที่มีสินทรัพย์สูง หรือ high net worth individual ของบริษัทจัดการลงทุน ขณะที่ปัจจุบันชนชั้นกลางที่มีกำลังซื้อและมีความเข้าใจการลงทุน ก็หันมาออมเงินเพื่อการเกษียณอายุกันเพิ่มขึ้น”

การเข้ามาของดิจิทัลจะช่วยทำให้ช่องทางการเข้าถึงผลิตภัณฑ์การออมการลงทุนและการซื้อขายกองทุนเป็นไปได้ง่ายขึ้นกว่าในอดีต โดยมองว่า อุตสาหกรรมกองทุนรวมของไทยจะยิ่งมีการนำเทคโนโลยีเข้ามาช่วยในการบริหารจัดการลงทุนมากขึ้นในอีก 3-5 ปีข้างหน้า ไม่ว่าจะเป็นการใช้เอไอหรือบิ๊กดาต้า เพื่อช่วยในการวิเคราะห์ข้อมูล หรือการสร้างแบบจำลองการลงทุน และออกแบบแผนการลงทุนเฉพาะบุคคลให้เหมาะสมและตอบโจทย์ความต้องการของลูกค้า ซึ่งทั้งหมดถือเป็นเทรนด์ที่จะสร้างความคึกคักให้กับอุตสาหกรรมในระยะข้างหน้า