ภัยพิบัติน้ำท่วมในปี 2554 ซึ่งเกิดขึ้นในรอบ 50 ปี ได้สร้างความเสียหายและความสูญเสียต่อชีวิตและทรัพย์สินจำนวนมหาศาล จนทำให้เศรษฐกิจไทยในปีที่แล้วแทบไม่ขยายตัว หรือขยายตัวแค่ 0.1% เท่านั้น ที่สำคัญยังกระทบต่อความเชื่อมั่นของประชาชน นักลงทุนทั้งในประเทศและต่างประเทศ โดยไม่มั่นใจว่ารัฐบาลจะจัดการป้องกันหรือแก้ไขปัญหาภัยพิบัติน้ำท่วมได้

ปัญหาขาดความเชื่อมั่นดังกล่าว ส่งผลให้บริษัทประกันภัยจำนวนมากไม่รับประกันภัยน้ำท่วมบริษัทที่อยู่ในพื้นที่น้ำท่วม โดยเฉพาะบริษัทที่อยู่ในเขต 7 นิคมอุตสาหกรรมในจังหวัดอยุธยาและปทุมธานี ส่งผลกระทบต่อการดำเนินธุรกิจ และมีต้นทุนเพิ่มขึ้นจากการทำประกันภัยน้ำท่วม เนื่องจากบริษัทที่รับประกันภัยน้ำท่วมได้ปรับเพิ่มเบี้ยประกันภัยขึ้นอีก 20-30% และจำกัดความรับผิดชอบในวงเงินที่ต่ำเพียง 10% เท่านั้น

ปัญหาดังกล่าว กลายเป็นความจำเป็นเร่งด่วนที่รัฐบาลต้องดำเนินการหาทางแก้ไข เพื่อเรียกความเชื่อมั่นกลับคืนมาก่อนที่จะกระทบการลงทุนในประเทศ เพราะนักลงทุนบางรายอาจจะย้ายฐานการผลิตหนีไปประเทศอื่น ด้วยเหตุนี้จึงเป็นที่มาของการออก “พระราชกำหนดกองทุนส่งเสริมการประกันภัยพิบัติ พ.ศ. 2555” ซึ่งมีผลบังคับใช้เมื่อวันที่ 27 กุมภาพันธ์ 2555

และเมื่อวันที่ 7 กุมภาพันธ์ 2555 คณะรัฐมนตรี (ครม.) ได้มีมติเห็นชอบแต่งตั้งคณะกรรมการบริหารกองทุนส่งเสริมการประกันภัยพิบัติเพื่อหาแนวทางการรับประกันภัยพิบัติ ซึ่งมีการประชุมหารือกัน 5 ครั้ง ตั้งแต่วันที่ 9 กุมภาพันธ์ ถึงวันที่ 1 มีนาคม 2555 ได้ข้อสรุปและนำเสนอที่ประชุม ครม. เมื่อวันที่ 6 มีนาคม 2555

โดย ครม. มีมติเห็นชอบแนวทางการรับประกันภัยพิบัติภายใต้พระราชบัญญัติกองทุนส่งเสริมการประกันภัยพิบัติ พ.ศ. 2555 ตามที่คณะกรรมการบริหารกองทุนส่งเสริมการประกันภัยพิบัตินำเสนอ มีรายละเอียดดังนี้

1.วงเงินความคุ้มครองและอัตราเบี้ยประกันภัย

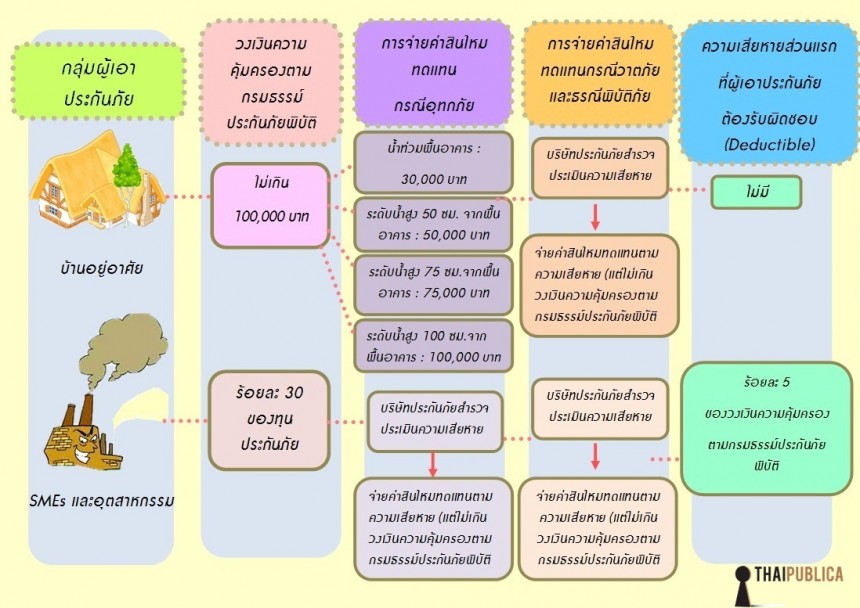

วงเงินความคุ้มครองและการจำกัดความรับผิดของกรมธรรม์ประกันภัยพิบัติ (sub limit) แบ่งตามประเภทของผู้เอาประกันภัยเป็น 3 ประเภท ในทุกพื้นที่ทั่วประเทศ ดังนี้

-บ้านอยู่อาศัย วงเงินความคุ้มครองไม่เกิน 100,000 บาท คิดอัตราเบี้ยประกันภัยที่ร้อยละ 0.5 ของวงเงินความคุ้มครองตามกรมธรรม์ประกันภัยพิบัติ

-วิสาหกิจขนาดกลางและขนาดย่อม (SMEs) หมายถึง ธุรกิจที่มีทุนประกันภัยไม่เกิน 50 ล้านบาท จะจำกัดความรับผิดของกรมธรรม์ภัยพิบัติที่ไม่เกินร้อยละ 30 ของทุนประกันภัย คิดอัตราเบี้ยประกันภัยที่ร้อยละ 1.0 ต่อปี ของวงเงินความคุ้มครองตามกรมธรรม์ประกันภัยพิบัติ

-อุตสาหกรรม หมายถึง ธุรกิจที่มีทุนประกันภัยตั้งแต่ 50 ล้านบาทขึ้นไป จะจำกัดความรับผิดของกรมธรรม์ภัยพิบัติที่ไม่เกินร้อยละ 30 ของทุนประกันภัย คิดอัตราเบี้ยประกันภัยที่ร้อยละ 1.25 ต่อปี ของวงเงินความคุ้มครองตามกรมธรรม์ประกันภัยพิบัติ

2.เกณฑ์การจ่ายค่าสินไหมทดแทนของกรมธรรม์ภัยพิบัติ (Trigger)

กรมธรรม์ภัยพิบัติจะครอบคลุมประเภทภัยพิบัติรวม 3 ประเภท ได้แก่ วาตภัย อุทกภัย และธรณีพิบัติภัย โดยจะให้ความคุ้มครองแก่ผู้เอาประกันภัย ที่เข้าลักษณะภัยพิบัติ ดังต่อไปนี้

คณะรัฐมนตรีประกาศสถานการณ์ภัยพิบัติรุนแรงตามคำแนะนำของกระทรวงมหาดไทย โดยกรมป้องกันและบรรเทาสาธารณภัย เช่นเดียวกับกรณีการให้เงินช่วยเหลือพิเศษ จำนวน 5,000 บาทต่อครัวเรือน เมื่อเกิดเหตุการณ์อุทกภัยในปี 2554 หรือ

จำนวนค่าสินไหมทดแทนรวมของผู้เอาประกันภัยภายใต้กรมธรรม์ประกันภัยพิบัติมากกว่า 5,000 ล้านบาทต่อหนึ่งเหตุการณ์ที่เกิดขึ้นภายใน 60 วัน โดยมีการเรียกร้องค่าสินไหมทดแทนตั้งแต่ 2 รายขึ้นไป ทั้งนี้ มูลค่าความเสียหายให้เป็นไปตามข้อมูลที่ได้รายงานไปยังสำนักงานคณะกรรมการกำกับและส่งเสริมการประกอบธุรกิจประกันภัย หรือ

กรณีธรณีพิบัติ ความรุนแรงของแผ่นดินไหวตั้งแต่ 7 ริกเตอร์ขึ้นไป หรือกรณีวาตภัย ความเร็วของลมพายุตั้งแต่ 120 กิโลเมตรต่อชั่วโมง ขึ้นไป ซึ่งเป็นไปตามหลักมาตรฐานสากล

เพราะฉะนั้น กรมธรรม์ประกันภัยพิบัติ จะไม่คุ้มครองกรณีน้ำท่วม น้ำหลาก ที่เกิดขึ้นเป็นปกติหรือเกิดขึ้นทั่วไป หากใครซื้อกรมธรรม์ประกันภัยน้ำท่วมอย่างเดียว เมื่อเกิดภัยพิบัติ 3 ประเภทข้างต้น ก็จะไม่ได้รับการคุ้มครอง ต้องซื้อกรมธรรม์ประกันภัยพิบัติเพิ่มเติม ในทางกลับกัน ผู้ที่ถือกรมธรรม์ประกันภัยพิบัติซึ่งไม่ได้รับความคุ้มครองน้ำท่วมปกติ หากจะได้รับความคุ้มครองส่วนนี้ก็ต้องซื้อกรมธรรม์ประกันภัยน้ำท่วมเพิ่มเช่นกัน

3.วิธีการจ่ายค่าสินไหมทดแทน

วิธีการจ่ายค่าสินไหมทดแทน บริษัทประกันภัยจะสำรวจและประเมินความเสียหาย โดยจะจ่ายตามความเสียหายที่เกิดขึ้นจริง แต่ไม่เกินวงเงินความคุ้มครองตามกรมธรรม์ประกันภัยพิบัติในทุกกรณี ยกเว้นกรณีอุทกภัยในกลุ่มบ้านอยู่อาศัย เนื่องจากมีผู้เอาประกันภัยจำนวนมาก

ดังนั้น เพื่อความสะดวกและลดค่าใช้จ่ายในการบริหารจัดการ จะพิจารณาที่ระดับน้ำเป็นเกณฑ์ในการจ่ายค่าสินไหมทดแทน โดยหากน้ำท่วมพื้นอาคารจ่ายค่าสินไหมทดแทนที่ 30,000 บาท หากระดับน้ำสูง 50 เซ็นติเมตร 75 เซ็นติเมตรและ 100 เซ็นติเมตรจากพื้นอาคาร จะจ่ายค่าสินไหมทดแทนที่ 50,000 บาท 75,000 บาท และ 100,000 บาท ตามลำดับ

4. ประมาณการวงเงินความคุ้มครองของกรมธรรม์ประกันภัยพิบัติ

การกำหนดอัตราเบี้ยประภัยต่อปีที่ระดับร้อยละ 0.5 ร้อยละ 1.0 และร้อยละ 1.25 ของวงเงินความคุ้มครองตามกรมธรรม์ภัยพิบัติ สำหรับบ้านที่อยู่อาศัย SMEs และอุตสาหกรรมตามลำดับ คาดว่าจะมีความต้องการเอาประกันภัยพิบัติเฉลี่ยที่ร้อยละ 90.45 ของจำนวนกรมธรรม์ทั้งหมดในปัจจุบัน ซึ่งมีจำนวน 1,544,975 กรมธรรม์ (ราย)

โดยในกลุ่มบ้านที่อยู่อาศัย มีจำนวนกรมธรรม์ 1.3 ล้านกรมธรรม์ในปัจจุบัน คาดว่จะมีความต้องการเอาประกันภัยพิบัติทั้งหมด หรือคิดเป็นร้อยเปอร์เซ็นต์

ในขณะที่กลุ่ม SMEs มีจำนวนกรมธรรม์ 229,338 กรมธรรม์ คาดว่าจะมีความต้องการเอาประกันภัยพิบัติร้อยละ 90 และกลุ่มอุตสาหกรรมอีกจำนวน 15,637 กรมธรรม์ คาดว่าร้อยละ 90 มีความต้องการเอาประกันภัยพิบัติ

ดังนั้น ประมาณการวงเงินความคุ้มครองรวมของกรมธรรม์ประกันภัยพิบัติจะอยู่ที่ระดับ 2,598,486 ล้านบาท

5. ค่าสินไหมทดแทนที่อาจเป็นไปได้สูงสุด

ค่าสินไหมทดแทนที่อาจเป็นไปได้สูงสุด (Probable Maximum Loss: PML ) เป็นวิธีการที่ธุรกิจประกันภัยใช้ในการบริหารความเสี่ยง โดยจะพิจารณาจากความเสียหายในอดีต และโอกาสที่จะเกิดความเสียหายในอนาคตเป็นหลัก เพราะในความเป็นจริ งเป็นไปได้ยากที่ค่าสินไหมทดแทนจะเท่ากับวงเงินความคุ้มครอง

โดยคณะกรรมการกองทุนส่งเสริมการประกันภัยพิบัติ จะประเมิน PML ที่เหมาะสมสำหรับกองทุนส่งเสริมการประกันภัยพิบัติในการบริหารความเสี่ยง อันควรอยู่ที่ระดับ 300,000 ล้านบาท ซึ่งเป็นความเสียหายต่อระบบประกันภัยที่สูงที่สุด สูงกว่ากรณีพิบัติภัยสินามิ เมื่อปี 2547 ที่มีความเสียหายเพียง 3,000 ล้านบาท เท่านั้น

ทั้งนี้ การประเมินความเสียหายทดแทนที่อาจเป็นไปได้สูงสุดดังกล่าว เป็นระดับเดียวกับปี 2554 โดยความเสียหายส่วนใหญ่ของอุทกภัยในปี 2554 อยู่ที่ภาคอุตสาหกรรมใน 7 นิคมอุตสาหกรรมของจังหวัดอยุธยาและปทุมธานี ในช่วงที่ผ่านมา รัฐบาลมีแนวทางที่ชัดเจนในการลงทุนระบบบริหารจัดการน้ำ และการสร้างเขื่อนเพื่อป้องกัน 7 นิคมอุตสาหกรรมดังกล่าว ส่งผลให้ความเสี่ยงจากอุทกภัยลดลงอย่างมาก

ดังนั้น PML ที่ระดับ 300,000 ล้านบาท น่าจะเพียงพอที่จะครอบคลุมทั้งภัยพิบัติจากอุทกภัย ธรณีพิบัติภัย และวาตภัย ซึ่งทั้ง 2 ภัยหลังเป็นภัยพิบัติที่มีสถิติความเสียหายในประเทศไทยน้อยมาก อย่างไรก็ตาม กองทุนส่งเสริมการประกันภัยพิบัติจะได้พิจารณาการบริหารความเสี่ยงโดยการทำประกันภัยต่อ (reinsurance) ในโอกาสที่เหมาะสมต่อไป

6. ความเสี่ยงของรัฐบาล

กองทุนส่งเสริมประกันภัยพิบัติ มีวงเงินในการบริหารจัดการความเสี่ยงด้านภัยพิบัติจำนวน 50,000 ล้านบาท สามารถบริหารจัดการเพื่อรองรับความเสียหายสูงสุดที่ 300,000 ล้านบาท เมื่อเปรียบเทียบกับปริมาณความต้องการเอาประกันภัยพิบัติ หรือวงเงินความคุ้มครองตามกรมธรรม์ประกันภัยพิบัติที่มีจำนวน 2,598,486 ล้านบาท ถือว่ากองทุนส่งเสริมฯ มีความเสี่ยงอยู่ในระดับที่เหมาะสม เมื่อพิจารณาถึงนโยบายและการดำเนินการของรัฐบาล ตามข้อมูลที่กองทุนส่งเสริมฯ รับทราบในขณะนี้

อย่างไรก็ตาม หากเกิดภัยพิบัติที่ไม่คาดคิด ทำให้ความเสียหายสูงกว่า 300,000 ล้านบาท ซึ่งเกินกว่าความสามารถของกองทุนส่งเสริมการประกันภัยพิบัติ ในการบริหารจัดการความเสียหายในส่วนนี้ รัฐบาลจำเป็นต้องเข้ามาดูแลรับผิดชอบ โดยคาดว่ารัฐบาลจะมีความเสี่ยงสูงดสุดอยู่ที่ 2,298,486 ล้านบาท

ทั้งนี้ นายประเวช องอาจสิทธิกุล เลขาธิการคณะกรรมการกำกับและส่งเสริมการประกอบธุรกิจประกันภัย (คปภ.) คาดว่า จะสามารถเปิดขายกรมธรรม์ดังกล่าวได้ใน 10 วันข้างหน้า หรือราวกลางเดือน มี.ค. 2555 โดยสัปดาห์หน้าจะมีการลงนามความตกลงร่วมกันระหว่างกองทุนส่งเสริมฯ กับบริษัทประกันภัยทั้ง 67 ราย ซึ่งกองทุนส่งเสริมฯ มีความพร้อมที่จะดำเนินการดังกล่าว